遺留分(いりゅうぶん)とは、亡くなった方の遺した財産(相続財産)のうち、一定の相続人に、最低限確保されている持分割合のことをいいます。

そのため、遺留分を主張できる相続人の方にとっては、とても重要な権利といえます。

遺留分の金額は、遺留分算定の基礎となる財産額 × 遺留分の割合で計算します。

遺留分算定の基礎となる財産額、遺留分の割合もそれぞれ計算方法があります。

しかし、遺留分は計算が複雑でわかりにくいです。

そこで、相続問題にくわしい弁護士が遺留分の計算方法について、できるだけ噛み砕いてわかりやすく解説します。

また、簡単に遺留分の金額を知りたいという方のために、自動計算機も掲載しています。

ぜひ参考になさってください。

目次

遺留分とは

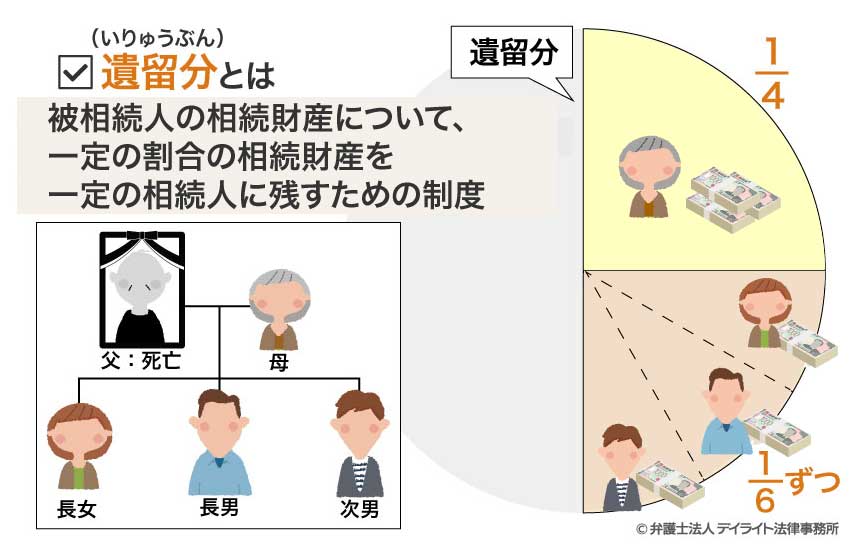

遺留分(いりゅうぶん)とは、被相続人(亡くなった方のこと)の相続財産について、一定の割合の相続財産を一定の相続人に残すための制度を言います。

遺留分は、遺言や生前贈与で一部の人に多くの遺産が譲られてしまった場合に、これを取り戻すために使われるものです。

すなわち、遺留分は、相続人(遺留分権利者)の正当な権利を確保するための重要な制度と言えます。

わかりやすく動画で解説しておりますので、こちらをご覧ください。

遺留分をシミュレーターで簡単に計算

このページでは、遺留分の計算方法について、できるだけわかりやすく解説しています。

計算方法について、くわしく知りたいという方は、このページを最後まで御覧ください。

計算方法よりも、遺留分の概算額を素早く確認したいという方は、下記のシミュレーターをご活用ください。

遺留分は、遺言や生前贈与で一部の人に多くの遺産が譲られてしまった場合に、これを取り戻すために使われるものです。

すなわち、遺留分は、相続人(遺留分権利者)の正当な権利を確保するための重要な制度と言えます。

遺留分の計算方法

遺留分の計算方法は、以下のとおりです。

- ① 遺留分算定の基礎となる財産額を計算する

- ② 相続人(遺留分権利者)の人数に応じて、各遺留分の割合を計算する

- ③ 遺留分の割合に①遺留分算定の基礎となる財産額を乗じて、各遺留分の額を計算する

上記①〜③をまとめると、遺留分額の計算式は次のようになります。

遺留分の正確な金額計算するためには、まず、各相続人の遺留分の割合を知る必要があります。

遺留分の割合

遺留分の額は、上記の自動計算機を使用すれば、概算を算出することが可能です。

しかし、自動計算機は簡易迅速に遺留分の額を算定するものであって正確ではありません。

ホームページをご覧の方の中には、「より正確に相手に請求できる金額を知りたい」と考えている方もいらっしゃるはずです。

そこで、ここでは、具体的に相手に請求できる金額を算出するための知識を解説いたします。

遺留分の具体的な計算はとても複雑で理解が難しいかもしれませんが、具体例を用いてできるだけわかりやすく解説いたします。

遺留分の正確な金額を知るための第1歩として、まず、各相続人の遺留分の割合を知る必要があります。

この遺留分の割合についてですが、法律の条文を読むととても複雑で理解が難しいかと思います。

そこで、早見表をご紹介いたします。ご自身のケースに当てはめていただくと、遺留分の割合を知ることができます。

遺留分の割合早見表

| 相続人 | 個別的遺留分(各々の遺留分) | |||

|---|---|---|---|---|

| 配偶者 | 子供※ | 親※ | 兄弟姉妹 | |

| ①配偶者のみ | 2分の1 | - | - | - |

| ②子供のみ | - | 2分の1 | - | - |

| ③親(いない場合は祖父母)のみ | - | - | 3分の1 | - |

| ④配偶者と子供 | 4分の1 | 4分の1 | - | - |

| ⑤配偶者と親 | 3分の1 | - | 6分の1 | - |

| ⑥配偶者と兄弟姉妹 | 2分の1 | - | - | なし |

※子供や親が複数人の場合はその人数で割ったものが個別的遺留分(以下では単に「遺留分」といいます。)となります。

親がいない場合は祖父母、祖父母がいない場合は曾祖父母が相続人となります。

【具体例】

- ①相続人が「配偶者のみ」の場合

-

配偶者のみの場合

配偶者のみの場合遺留分は2分の1となります(早見表の①を参照)。

- ②相続人が「子供のみ」の場合

-

子供のみの場合

子供のみの場合相続人が「子供のみ」の場合 遺留分は2分の1(早見表の②を参照)

子供が複数の場合、その頭数で割ったものが1人あたりの遺留分となります。

例:子供が3人の場合

→子供1人の遺留分は6分の1となります。

計算式:2分の1 ÷ 3(子供の人数)= 6分の1

- ③相続人が「親のみ」の場合

-

親のみの場合

親のみの場合相続人が「親のみ」 遺留分は3分の1(早見表の③を参照)

親が複数の場合、その頭数で割ったものが1人あたりの遺留分となります。

例:両親ともご健在の場合(親が2人)

→親1人の遺留分は6分の1となります。

計算式:3分の1 ÷ 2(親の人数)= 6分の1

- ④相続人が「配偶者と子供」の場合

-

配偶者と子供の場合

配偶者と子供の場合■配偶者の遺留分

相続人が「配偶者と子供」の場合、配偶者の遺留分は4分の1となります(早見表の④の「配偶者」の欄を参照)。

■子供の遺留分

相続人が「配偶者と子供」の場合、子供の遺留分は4分の1となります(早見表の④の「子供」の欄を参照)。

子供が複数の場合、その頭数で割ったものが1人あたりの遺留分となります。

例:子供が3人の場合

→子供1人の遺留分は12分の1となります。

計算式:4分の1 ÷ 3(子供の人数)= 12分の1

- ⑤相続人が「配偶者と親」の場合

-

配偶者と親の場合

配偶者と親の場合■配偶者の遺留分

相続人が「配偶者と親」の場合、配偶者の遺留分は3分の1となります(早見表の⑤の「配偶者」の欄を参照)。

■親の遺留分

相続人が「配偶者と親」の場合、親の遺留分は6分の1となります(早見表の⑤の「親」の欄を参照)。

親が複数の場合、その頭数で割ったものが1人あたりの遺留分となります。

例:両親ともご健在の場合(親が2人)

→親1人の遺留分は12分の1となります。

計算式:計算式 6分の1 ÷ 2(親の人数)= 12分の1

- ⑥相続人が「配偶者と兄弟姉妹」の場合

-

配偶者と兄弟姉妹の場合

配偶者と兄弟姉妹の場合■配偶者の遺留分

相続人が「配偶者と兄弟姉妹」の場合、配偶者の遺留分は2分の1となります(早見表の⑥の「配偶者」の欄を参照)。

■兄弟姉妹の遺留分

相続人が「配偶者と兄弟姉妹」の場合、兄弟姉妹の遺留分はありません(早見表の⑥の「兄弟姉妹」の欄を参照)。

※兄弟姉妹には遺留分がありません。

これは、兄弟姉妹は通常、配偶者・子供・親と比較して、被相続人から遠い存在であるため遺留分を認める必要がないと考えられているからです。

なお、遺留分の割合は、法律上、次の計算式によって算出するとされています。

個別的遺留分の割合 = 総体的遺留分の割合 × 法定相続分の割合

しかし、この計算式は素人の方にはわかりにくいため、ここでは上記の早見表を使って確認する方法をご紹介しています。

上記の計算式(総体的遺留分と法定相続分)の解説について、ご興味がある方は次のページに詳しく解説していますのでご覧になってみてください。

遺留分算定の基礎となる財産額とは

「遺留分算定の基礎となる財産額」とは、遺留分を計算するベースとなる財産のことであり、「相続開始時の財産」(プラスの財産)に「贈与財産」を加えて、「相続債務(借金)」(マイナスの財産)を控除して計算します。

したがって、計算式は次のとおりとなります。

遺留分算定の基礎となる財産額 = 相続開始時の財産 + 贈与財産 - 借金

贈与財産を加算する理由は、もし、加算しないこととすると、被相続人が死亡する直前に財産のほとんどを他人に贈与した場合、遺留分制度の目的が達成できなくなるからです。

また、借金(相続債務)を控除する理由は、遺留分制度は相続人が現実に取得する価額を基礎として、遺留分権利者に一定割合を確保する制度であるという理解に基づきます。

相続開始時の財産(プラスの遺産)

相続開始時の財産(プラスの遺産)には、例えば、預貯金、不動産、株式等の有価証券、動産などがあげられます。

贈与財産について

被相続人が他の相続人や相続人以外の者(親族や愛人など)に対して贈与した財産があれば、これを「遺留分算定の基礎となる財産額」に加えます。

贈与財産についての注意点

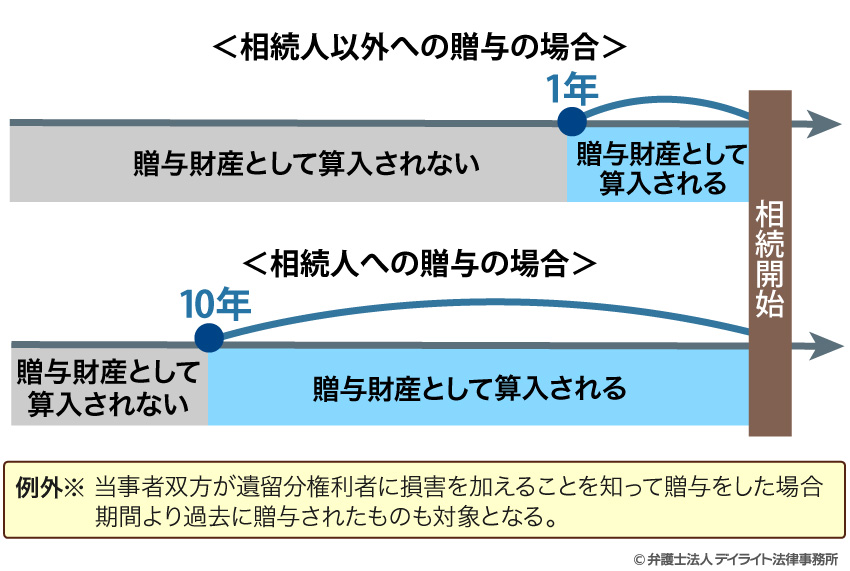

遺留分算定の基礎となる財産額の計算において、加算される贈与財産については、贈与の対象者が誰であったかによって時期が限定されています。

| 贈与の対象者 | 加算される贈与財産 |

|---|---|

| 相続人以外の者に対する贈与 | 原則として、相続開始前の1年間にされたものに限る 例外:当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、1年前より過去にされたものであっても算入 |

| 相続人に対する贈与 | 特別受益※に該当する贈与で、かつ、原則として、相続開始前の10年間にされたものに限る 例外:当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、10年前より過去にされたものであっても算入 |

※特別受益について、詳しくはこちらのページをご覧ください。

「相続債務(借金)」(マイナスの財産)

相続債務とは、被相続人が負っていた借金などをいいます。

税金や罰金なども相続債務となります。

被相続人が保証となっていた場合はどうなる?

被相続人が保証となっていた場合はどうなる?保証債務については、原則として、控除すべき相続債務に含まれないと考えられます。

通常は主債務者が債務を履行するので、控除する必要はないといえるからです。

もっとも、主債務者の支払能力がなく、求償権の行使による填補の実効性がないような場合、控除すべきと考えられます。

遺留分侵害額の算定方法

各遺留分権利者の遺留分の金額は、上記の計算式によって算出できます。

しかし、実際に請求できる金額(これを「遺留分侵害額」といいます。)は、遺留分の金額と同一ではありません。

遺留分侵害額は、次の計算式によって算出することになります。

遺留分侵害額 = 遺留分額 -(遺贈又は特別受益の価額)-(遺留分権利者が相続によって得た財産額:寄与分による修正は考慮しない)+(遺留分権利者承継債務の額)

この遺留分侵害額の計算方法について、くわしくは下記のページで解説しています。

ぜひ、ご参考にされてください。

遺留分侵害額の請求方法や手順については下記のページをご覧ください

遺留分侵害額請求により2週間で遺産を獲得できた事例

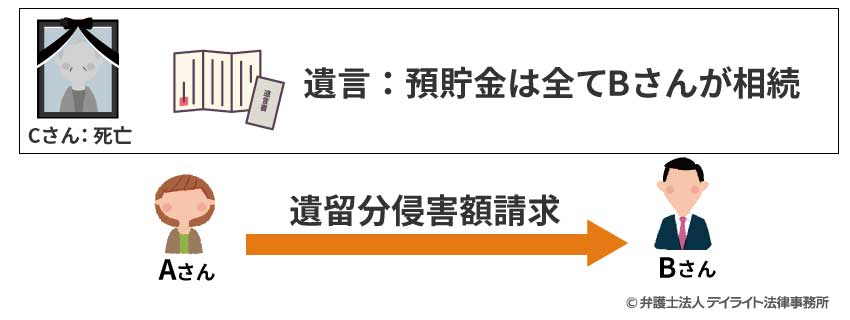

Aさんは、Cさんが死亡し、そのことをBさんから知らされましたが、Cさんは遺言を遺しており、その遺言では預貯金をBさんがすべて相続することになっていました。

そのため、Aさんが取得する分はなく、何も得られない状態でした。困ったAさんは当事務所の弁護士に相談しました。

遺留分はAさんの権利であることを弁護士から説明し、Aさんは遺留分侵害額請求をすることにしました。

弁護士は、Aさんの遺留分を計算して、その根拠を示したうえで、Bさんにその支払いを求める通知を出しました。

そうしたところ、Bはその額に納得をして、通知後たった10日で4200万円強を振り込んでもらうことができ、Aが弁護士に依頼してから2週間も経たないうちに解決をすることができました。

解決事例の詳細はこちらをご覧ください。

まとめ

以上、遺留分の計算方法について、くわしく解説いたしましたがいかがだったでしょうか?

遺留分の計算では、まず、遺留分の割合を確認すること、そして、遺留分算定の基礎となる財産額を算出することが必要です。

しかし、具体的に請求できる額は遺留分の金額と同一ではなく個別に計算しなければなりません。

できるだけ理解していただきやすいように具体例を用いて、噛み砕いて解説いたしましたが、それでも素人の方には複雑でわかりにくいかと思います。

また、遺留分が問題となる事案は、請求しても、相手が素直に応じてくれないことが予想されます。

そのため、相続問題に詳しい弁護士へご相談されることをお勧めいたします。

当事務所には相続問題に注力する弁護士や税理士で構成される相続対策チームがあり、相続問題でお困りの方を強力にサポートしています。

遠方の方でも、LINEなどのオンラインを活用した相談を受け付けていますので、遺留分でお困りの方はお気軽にご相談ください。

この記事が遺留分でお悩みの方のお役に立てれば幸いです。