財産目録は、保有している財産の所在、内容、評価額などを一覧にまとめたものです。

財産目録は、遺産分割の場面や離婚時の財産分与の場面でよく用いられています。

財産目録を作ると、遺産分割や財産分与の対象となっている財産を一目で確認することができますし、話合いの際の共通認識を作る土台にもなります。

また、財産目録を作る過程で財産の洗い出しをすることになりますので、一部の財産を見逃したまま話し合いを続けてしまうリスクを減らすことができます。

この記事では、財産目録のサンプルに沿って財産目録の作り方について解説し、財産目録を作る際に気をつけるべきポイント、財産目録についての相談窓口などをご紹介していきます。

遺産相続と財産分与それぞれの財産目録をダウンロードすることもできますので、どうぞご活用ください。

財産目録とは?

財産目録の意味

財産目録とは、対象となる財産を一覧にしたものです。

表の形で作成する場合もありますが、財産の個数が少ない場合は、単に箇条書きにしたものでも、財産目録となります。

財産目録を作成する目的

財産目録を作成する目的は、対象となる財産を一目で把握できるようにすることです。

財産には、不動産、預貯金、現金、保険、有価証券など様々なものがあり、保管されている場所なども様々です。

そのため、財産目録を作成し、それぞれの財産の保管先、内容、残高・評価額などをまとめ、財産全体の状況を把握できるようにするのです。

なお、財産目録には、プラスの財産(不動産、預貯金、有価証券など)だけでなく、マイナスの財産(借金、未払金など)も記載します。

マイナスの財産も含めて財産全体が成り立っていますので、これも忘れずに記載しておくことが必要です。

財産目録の作成を検討すべきケース

財産目録の作成を検討すべきケースとしては、主に次の2つがあります。

- 遺産相続のケース(遺産分割、遺言書作成、相続税の算定・申告などに使用)

- 離婚時の財産分与のケース

これらのケースでは、個人(亡くなった人(被相続人)、夫、妻)の全財産を明らかにし、それを相続人や夫婦で分けることが必要となります。

そのため、財産目録を作成し、その人が持っていた財産全体を把握しやすくすることが必要になるのです。

遺産相続のケース

遺産相続に関連する場面では、財産目録が作成されることが多いです。

作成した財産目録は、次のように活用することができます。

- 遺産分割協議の際に遺産内容を確認する

- 遺産分割協議書に添付する

- 遺言書に添付する

- 相続税の申告の際に添付する

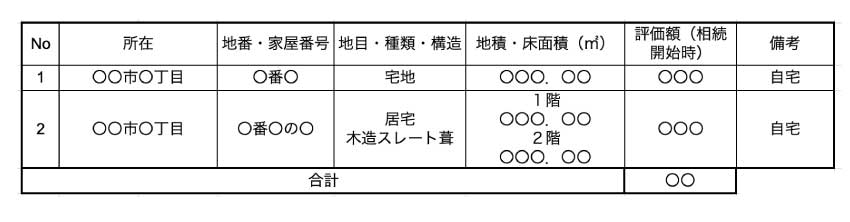

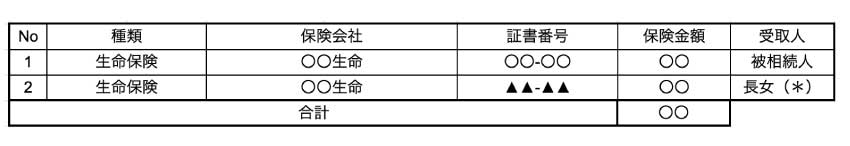

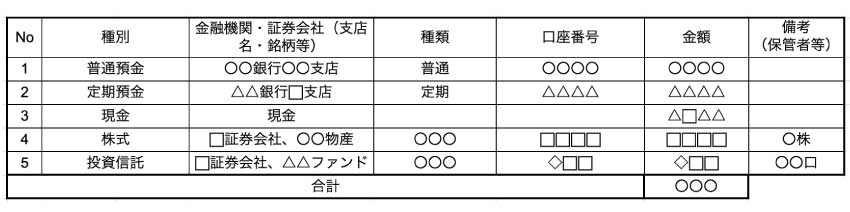

遺産相続の財産目録のサンプル

遺産相続の財産目録がどのようなものかを知っていただくには、財産目録のサンプルやテンプレートをご覧いただくのがよいと思います。

参考に、当事務所で作成した遺産相続の財産目録のサンプルをお示しすると、次のようになります。

*相続人の一部が受取人の場合、民法上の相続財産とはならないが、「みなし相続財産」として相続税の課税対象となる場合がある。

遺産相続の財産目録のテンプレートをダウンロード

遺産相続の財産目録を作る際には、専門家などが作成したテンプレートを利用すると便利です。

当事務所でも、遺産相続の財産目録(相続財産目録)のテンプレート(Excelファイル)をご用意しております。

どなたでも無料でダウンロードできますので、ぜひご活用ください。

【遺産相続の財産目録】のテンプレート

離婚の財産分与のケース

離婚時の財産分与では、夫婦の財産を洗い出して、財産分与をする必要があります。

そのために、財産分与の対象となる財産を財産目録にまとめていきます。

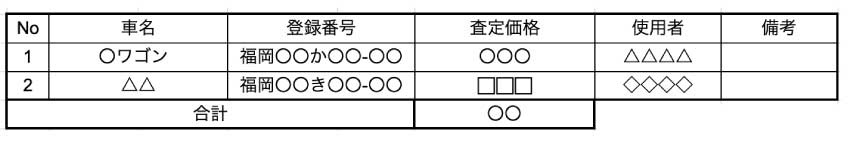

離婚財産分与の財産目録のサンプル

離婚時の財産分与の財産目録も、基本的には遺産分割の財産目録と同様に作成します。

一つ注意が必要なのは、夫と妻それぞれの名義になっている財産について、名義ごとに表にしていく点です。

夫と妻の名義のものをまとめて一つの表にしてもよいのですが、その場合には、どちらの名義の財産かがはっきりとわかるようにしておきましょう。

そうしておけば、どの財産の名義を書き換える必要があるかが理解しやすくなります。

離婚時の財産分与の財産目録のサンプルは、次のとおりです。

*なお、以下のサンプルでは、項目分けなどが遺産分割の財産目録と異なるところがありますが、保険について保険金額ではなく解約返戻金を記載するという点以外は、遺産分割の目録と同じ項目を使用していただいても支障ございません。

離婚財産分与の財産目録のテンプレートをダウンロード

離婚時の財産分与の財産目録を作る際には、専門家などが作成したテンプレートを利用すると便利です。

当事務所でも、離婚時の財産分与用の財産目録のテンプレート(Excelファイル)をご用意しております。

こちらからどなたでも無料でダウンロードできますので、ぜひご活用ください。

財産目録を作成するメリット

財産目録を作成するメリットとしては、財産内容と評価額を一目で把握できるようになることが挙げられます。

当事者全員で財産目録を共有しておけば、遺産分割や財産分与について話し合う際に、財産を簡単に特定できる(例:預貯金の目録の〇番など)ので、話を進めやすくなるというメリットもあります。

ほかに、財産目録を作る過程で財産の内容を整理できるので、遺産などを漏らしてしまうおそれが減るということも、財産目録を作るメリットになります。

財産目録の作り方

遺産相続の財産目録の作り方

上でお示ししたサンプルのように、遺産相続の財産目録には、それぞれの財産の所在、内容、評価額が分かる情報を記載していきます。

その際には、登記事項証明書、預貯金通帳、車検証などの客観的資料を手元に取り寄せ、そこに記載されているとおりに書いていきましょう。

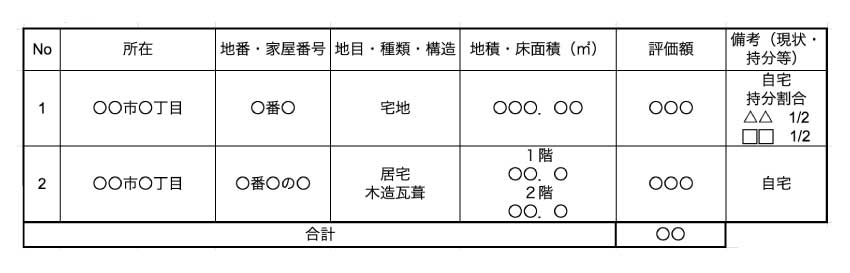

不動産

不動産(土地、建物)に関する財産目録には、次の事項を記載します。

- ① 所在、地番・家屋番号、地目・種類・構造、地積・床面積

- ② 評価額 など

- ① については、いずれも登記簿謄本・登記事項証明書のとおりに記載します。

- ② については、固定資産税評価額、相続税評価額、時価のいずれであるかについても備考欄に記載しておくとよいです。

なお、相続税を計算する場合は、不動産については相続税評価額で評価する必要があります。

相続税評価額は、路線価又は倍率方式を用いて算定します。

一方、遺産分割の場面では、評価額は時価を用いるのが基本です。

不動産の評価額に関する注意点については、後ほど詳しくご説明します。

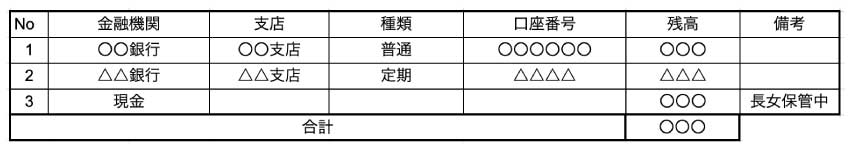

預貯金

預貯金に関する財産目録には、次の事項を記載します。

- 金融機関

- 支店

- 種類(普通、定期など)

- 口座番号

- 残高

- 保管者など

預貯金についての財産目録を作成する際には、以下のように見つけにくい預貯金もあることに注意しましょう。

- 被相続人が他人名義で預け入れていた預貯金(名義預金)

- 通帳がない預貯金(インターネットバンキングなど)

こうした口座を財産目録に載せずにいると、相続税の申告漏れが生じたり、他の相続人から「遺産を隠した」と疑われて争いになったりするおそれがありますので、十分気をつけましょう。

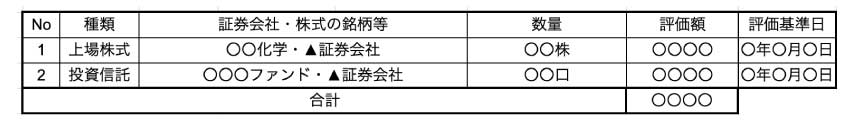

株式等有価証券

株式、投資信託、国債などの有価証券類については、以下のような内容を財産目録に記載します。

- 種類(上場株式、投資信託、国債など)

- 証券会社

- 株式の銘柄

- ファンド名

- 数量

- 評価額

- 評価基準日など

遺産の中に非上場会社の株式がある場合は、価格評価がとても難しくなります。

非上場会社の株式の評価については、以下のページで取り上げていますので、関心のある方はご覧ください。

保険

被相続人が受取人となっている保険の保険金は、相続財産に含まれますので、相続財産目録に記載します。

保険について記載する場合は、以下の項目を書くようにしましょう。

- 種類(生命保険、終身保険など)

- 保険会社

- 証書番号

- 保険金額

- 受取人など

なお、保険は、相続人の一部が受取人と指定されている場合は、相続財産とはなりません。

ただ、この場合にも、「みなし相続財産」として相続税の課税対象となることもありますので、財産目録に記載しておくと見落としがなくなります。

相続税用と遺産分割用の2種類の財産目録を作る場合には、相続税用のものにだけ記載しておけばよいです。

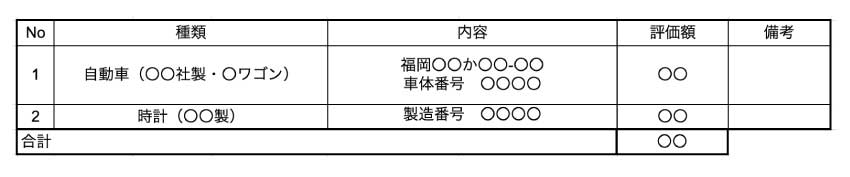

その他の財産(自動車、貴金属など)

上に挙げた以外の財産(自動車、貴金属など)がある場合には、次のような内容を記載します。

- 種類(自動車、時計、メーカーなど)

- 内容(車両番号、車体番号、製造番号など)

- 評価額など

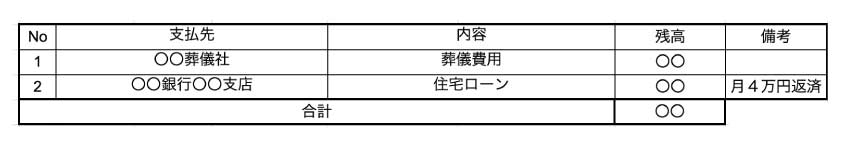

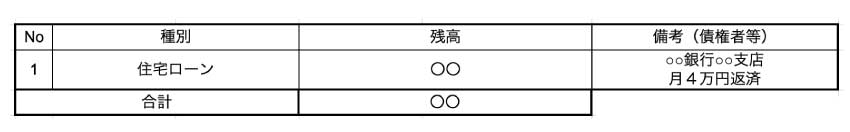

負債・葬儀費用等

相続財産目録には、負債についても記載します。

葬儀費用も、相続財産から支払うことが多いので、財産目録に記載しておきます。

負債等については、以下の点を記載していきます。

- 支払先(葬儀社名、金融機関名など)

- 内容(葬儀費用、住宅ローンなど)

- 残高、1か月あたりの返済額など

離婚財産分与の財産目録の作り方

次は、離婚時の財産目録の作り方についてご説明します。

不動産

不動産については、遺産分割の財産目録の場合と同様に、登記事項証明書に基づいて、次の事項を記載します。

- ① 所在、地番・家屋番号、地目・種類・構造、地積・床面積(登記簿謄本等のとおり)

- ② 評価額 など

近年は自宅を夫婦で共有している場合も多いです。

その場合には、備考欄に、夫婦それぞれの持分割合を記載しておきましょう。

評価額については、財産分与をする時を基準としたものとなります。

評価額には、時価を用いることが基本になります。

ただ、時価のほかに、固定資産税評価額、相続税評価額などもありますので、どの評価額を用いたか、備考欄に記載しておくようにしましょう。

財産分与の際の不動産の評価方法については、以下のページをご覧ください。

預貯金

基本的な情報については、以下のものを記載します。

- 金融機関

- 支店

- 種別(普通預金、定期預金など)

- 口座番号

- 残高

- 保管者など

離婚時の財産分与の場合、原則として「別居時」(別居せずに離婚する場合は「離婚時」)にあった財産を対象としますので、その時点の残高を記載します。

子の名義で預け入れていた預貯金も、お金を出したのが親であれば、親の預金になります(名義預金)(お小遣いなど子に贈与されたお金・子に処分を委ねたお金を預金している場合は除く)。

こうした預貯金がある場合は、これについても忘れずに財産目録に記載するようにしましょう。

株式等有価証券

株式等の有価証券については、次のような事項を記載します。

- 種類(株式、投資信託、国債など)

- 証券会社

- 株式の銘柄

- ファンド名

- 数量

- 評価額など

株式等については、別居時(離婚の時に別居していなかった場合は離婚時)に保有していたものを対象とします。

ただし、評価基準時は、財産分与の時となりますので、ご注意ください。

なお、非上場の株式がある場合は、価格の評価が難しくなります。

非上場株式の時価の算出方法については、以下のページをご覧ください。

保険

保険については、解約返戻金が得られるものが財産分与の対象となります。

具体的には、積立型の生命保険・損害保険、学資保険などがあります。

離婚に際して保険を解約するかどうかは、ケースに応じて検討しますが、まずは財産目録に以下のことを記載しておきます。

- 種類(生命保険、学資保険など)

- 保険会社

- 証書番号

- 解約返戻金額(別居時(離婚の際に同居している場合は離婚時)のもの)

- 受取人など

自動車

自動車がある場合は、以下の事項を財産目録に記載しておきます。

- 車名

- 登録番号

- 査定価格

- 使用者等

自動車以外にも価値がある物(時計、宝石等)がある場合は、自動車と同じ表に、種類、製造番号、査定価格、使用者などを記載しておきましょう。

負債

負債についても、財産目録に記載しておきましょう。

夫婦の生活のために作った借金であれば、財産分与の際に、財産分与の対象財産から差し引くことになります。

ただし、住宅ローンについては、自宅の価格からのみ差し引く取扱いとなることがあります。

自宅の価格から住宅ローンの残高を引いた結果マイナスになる場合(オーバーローン)は、基本的に次のようにします。

- 自宅を売却する場合 売却代金を返済に充てても残る借金について、夫婦それぞれで負担する(負担割合は、双方の収入割合を目安にするなど、ケースごとの事情に鑑みて決める)

- 夫婦の一方が自宅を取得する場合 自宅を取得する側が残りのローンを負担する

借金がある場合の財産分与については、以下のページをご覧ください。

財産目録作成の注意点

遺産相続の財産目録の注意点

最新の情報に基づいて作成する

遺産分割の財産目録は、必ず被相続人が亡くなった後に資料を確認して作成しましょう。

被相続人の生前に既に作成していた場合でも、その後処分したものや使ったお金などがあるものですので、必ず被相続人が亡くなった後に取り寄せた資料(残高証明書、登記事項証明書など)を確認することが大切です。

また、一度確認して終わりではなく、定期的に財産の状況を確かめておきましょう。

特に、預貯金については、遺産分割前に払い戻しを受けることが可能になっていますので、知らないうちに他の相続人が払戻しを受けてしまっていることもあり得ます。

そのような場合には、預貯金の現状を財産目録に反映しておく必要がありますので、財産目録を作った後も、遺産の状況を定期的に確認することが大切です。

なお、遺産分割前に預貯金の払い戻しを受けた場合は、遺産の先渡しを受けたことになりますので、備考欄に「いつ、誰が、いくら払戻しを受けたか」を記載しておくようにしましょう。

不動産についても、遺産分割が済む前に共有持分を売却することが可能ですので、定期的に登記事項証明書を入手し、現状を把握しておくとよいです。

客観的な資料を集めて作成する

財産目録を作成するときには、必ず客観的な資料を集め、それに基づいて作成しましょう。

資料の例としては、次のようなものがあります。

- 登記事項証明書

- 預貯金通帳

- 残高証明書

- 固定資産評価証明書

- 保険証書

- 車検証 など

こうした資料を集めないままに、記憶に基づいて財産目録を作成してしまうなどすると、あいまいで不正確な内容となったり、現状と異なる内容になったりします。

集めた資料は、コピーして財産目録に添付しておくようにしましょう。

そうすれば、ほかの相続人も資料を確認することができますので、財産目録の内容に納得してもらいやすくなります。

不動産の評価額には複数の種類がある

不動産の評価額には、主に次の3種類があります。

- 固定資産税評価額(公示価格の7割程度)

- 相続税評価額(公示価格の8割程度)

- 時価

原則としては、遺産分割協議は時価を基準に行います。

時価については、以下のような方法で導き出します。

- 不動産鑑定士による鑑定評価を受ける

- 複数の不動産会社による査定結果の平均額を用いる

- 公示地価や地価公示などの公的な指標を参考にして推定する

- 近隣の類似物件の取引事例などを参考にする

遺産の不動産の評価、相続税評価額の計算方法(倍率方式・路線価方式)などについては、以下のページで詳しく解説しています。

不動産の評価額は、遺産分割の結果にも影響を及ぼしてきますので、どの評価額を用いるかについて相続人間で争いになることがあります。

評価額についての争いが深刻な場合には、換価分割をすることも考えられます。

換価分割をすれば、評価額をどうするかにかかわらず、実際の売却価格を基に遺産分割を進めることになりますので、評価額に関する争いを回避することができます。

換価分割については、以下のページをご覧ください。

名義預金に注意する

財産目録を作る際には、名義預金を書き込むのを忘れないように注意しましょう。

名義預金とは、入金されているお金を出している人と口座の名義人が異なる預金のことです。

名義預金は、贈与されたのでない限り、名義人ではなくお金を出している人のものとなります。

そのため、被相続人以外の人の名義になっている口座でも、被相続人がお金を預け入れていたのであれば、相続財産として財産目録に乗せる必要があります。

特に、相続税の申告の際に名義預金について申告するのを忘れると、無申告加算税や過少申告加算税を課されるなどのペナルティを受ける可能性がありますので、十分に注意してください。

遺産分割の関係でも、他の相続人から「あの預金は相続財産に入れていないのか」と言われてトラブルになるおそれもありますので、気を付けましょう。

名義預金については、以下のページでも解説しています。

遺産分割と相続税申告では対象となる財産が違う

遺産分割と相続税申告では、対象となる財産に違いがあります。

たとえば、受取人が相続人のうちの一人と指定されている生命保険は、遺産分割の対象にはなりませんが、「みなし相続財産」として相続税を課される可能性があります。

最も良いのは、相続税用と遺産分割用の2通の財産目録を作成することです。

難しいようであれば、相続税の対象となる財産と遺産分割の対象となる財産を全て書き入れ、備考欄などに「遺産分割の対象にはならない」などと書いておくとよいです。

そうすれば、財産を漏れなく把握することができ、申告忘れなども防ぐことができます。

相続の対象となる財産、相続税の対象となる財産、みなし相続財産については、以下のページをご参照ください。

離婚財産分与の財産目録の注意点

財産分与の基準時は「別居時」が原則

離婚に伴う財産分与の場合、「別居時」に有していた財産を基準にするのが原則です。

離婚時に別居していなかった場合は、「離婚時」を基準時とします。

この基準時より後に得た財産は、原則として財産分与の対象とはなりませんので、財産目録には記載しません。

ただし、財産の評価額については、財産分与を行う時の評価額が用いられますので、ご注意ください。

財産分与の基準時と評価額については、以下のページもご覧ください。

不動産の評価額は、時価を用いることが基本です。

この点は、遺産分割の場合と同様です。

詳しくは、以下のページをご参照ください。

名義人を明らかにする

離婚時の財産分与では、夫と妻の2人分の財産について財産目録を作成します。

この際、1つの表にまとめる場合には、どちらの名義になっている財産かも一目で分かるようにしておくようにしましょう。

そうすれば、どの財産を移転すれば名義書換などの手間を最小限に抑えられるかも考えながら財産分与を進めることができます。

名義人ごとに2つの表に分ける方法もあります。

この方法ならさらに名義人の違いがはっきりしますが、両者の財産の合計額を一目で確認することが難しくなってしまうというデメリットもあります。

なお、子の名義預金のように名義が夫婦のいずれでもない財産については、お金を出した人か保管者の財産目録に記載しておき、備考欄に名義人が誰になっているかを書き入れておくとよいでしょう。

保険を継続するか解約するかも決める

解約返戻金が発生する保険は、夫婦の財産から保険料が支払われているのであれば、財産分与の対象となります(学資保険、積立型の生命保険・損害保険など)。

ただ、解約してしまうよりも継続した方が有利な保険もあるでしょう。

そのため、保険については、継続するか解約するかを決めていく必要があります。

解約する場合は、解約返戻金を財産分与の対象とします。

解約しない場合は、離婚後の保険料を誰が負担するか、保険金の受取人は誰にするかといったことを決めていきましょう。

こうして決めたことは、財産目録の備考欄に記載しておきましょう。

離婚時の保険の扱いについては、以下のページをご確認ください。

特有財産は財産分与の対象にならない

財産分与の対象となるのは、夫婦の協力によって得た財産に限られますので、それぞれの特有財産(結婚前に取得していた財産や、結婚後に第三者から無償で取得した財産等)については対象となりません。

特有財産には、次のようなものがあります。

- 婚姻前から持っていた財産

- 相続した財産

- 第三者から贈与された財産

ただし、結婚前の預貯金と結婚後の預貯金が同じ口座にある場合に婚姻期間がある程度長いと、口座内の預貯金全体を財産分与の対象とされる可能性がある、など注意すべき点があります。

なお、財産目録を作る際、特有財産を自分の判断で最初から外してしまうと、トラブルの元になるおそれがありますので、一度相手方に事情を説明してから財産目録から外した方がよい場合があります。

特有財産に関する詳しい説明は、以下のページをご覧ください。

年金分割を忘れずに

財産目録には記載していませんが、厚生年金に加入している人と離婚する場合は、年金分割を求めることを忘れないようにしましょう。

年金分割は、離婚後5年を過ぎるとできなくなってしまいます。

したがって、できるだけ離婚前に取り決めをしておくことをおすすめします。

年金分割をするには、当事者間の合意だけではなく、年金事務所での手続も必要になりますので、ご注意ください。

年金分割に関する詳しい説明は、以下のページをご覧ください。

財産目録の相談窓口

遺産相続は相続に強い弁護士

遺産相続の財産目録については、相続に強い弁護士に相談することをおすすめします。

相続に強い弁護士であれば、的確に資料を整理して、財産目録が正しく作られているか確認してくれます。

遺産の調査などを依頼すれば、財産目録を作成してもらうこともできます。

特に、以下のような場合には、弁護士に遺産の調査を依頼することをおすすめします。

- 遺産の内容がはっきりしない

- 見逃している遺産がないか不安である

- 遺産の内容について争ってくる相続人がいる など

弁護士に遺産の調査を依頼すれば、各種の公的書類(登記事項証明書、固定資産評価証明書、固定資産課税台帳、残高証明書など)を取り寄せたり、弁護士会照会を活用したりして、遺産の内容を調査し、正確な財産目録を作成してくれます。

ほかにも、相続に強い弁護士に相談すれば、次のようなメリットも得られます。

- 遺産分割の方針についてアドバイスしてもらえる

- 代理人になってもらうことで、自ら交渉の矢面に立たずに済む

- 親族間での争いを回避できる方法についてアドバイスしてもらえる

- 必要書類(戸籍など)の収集や法的手続の代行を依頼できる

- 相続に関する専門知識に基づいた解決を図ることができ、納得感を得やすい

相続に強い弁護士に依頼することのメリットについては、以下のページもご参照ください。

離婚財産分与は離婚問題に強い弁護士

離婚時の財産分与目録については、離婚問題に強い弁護士に相談することをおすすめします。

離婚問題に強い弁護士に相談・依頼すれば、財産目録を資料と付き合わせて確認してくれますし、相手が財産を隠している場合に、弁護士会照会や裁判所の調査嘱託などを活用して財産内容を調べてもらうこともできます。

ほかにも、離婚問題に強い弁護士に相談することには次のようなメリットがあります。

- 離婚に関する専門的な知識・経験に基づいたアドバイスをしてもらえる

- 相手方との交渉窓口になってもらえるので、相手方と直接話す必要がなくなる

- 必要な資料の収集を代わりにしたり、資料の収集方法についてアドバイスしてくれたりする

- 適切な離婚協議書を作成してくれる

- 離婚成立後に必要な手続きについてアドバイスしてくれる

離婚問題に強い弁護士に相談することのメリットについては、以下のページで詳しくご紹介しています。

財産目録についてのQ&A

![]()

財産目録を作らないとどうなる?

他の相続人や離婚する配偶者と話をする際にも、財産についての共通認識を作ることができず、協議を進めにくくなってしまいます。

財産目録があれば、「預貯金の表の2番の預金」などと、どの財産の話をしているのかを簡単に明確にすることもできます。

また、財産目録を作らないと、財産を見落としてしまうこともより増えてしまうと思われます。

![]()

相続財産目録は誰に頼むべき?

亡くなった方の世話をしていた相続人や同居していた相続人に頼むことも考えられます。

しかし、財産目録の作成は、頼まれた相続人にとって負担が重いこととなります。

それに、相続人の一部に財産目録の作成を任せてしまうと、後から他の相続人から「財産を隠したのではないか」などと疑う人が出て、トラブルが起こるおそれもあります。

弁護士に依頼すれば、弁護士会照会なども利用して、できる限りの情報を収集し、より正確な財産目録を作ってもらうことができますので、財産目録の作成を誰かに依頼したい場合は、相続に強い弁護士に依頼しましょう。

![]()

財産目録は自分で作成できる?

自分で作成する場合には、インターネットで公開されているテンプレートや市販の書籍にあるひな型などを活用しましょう。

ただ、所在のわからない財産がある、全ての財産について把握できているか不安がある、遺産の内容を争ってくる相続人がいる、といった場合には、遺産の調査を含めて、相続に強い弁護士に依頼することをおすすめします。

まとめ

今回の記事では、財産目録についてご紹介しました。

財産目録は、遺産分割や財産分与についての協議を進める際にとても役立ちます。

ただ、財産目録を漏れなく作るためには資料収集などの手間がかかりますし、場合によっては財産の調査が必要になることもあります。

遺産分割の財産目録のことでお悩みの方は相続に強い弁護士に、財産分与の財産目録でお悩みの方は離婚に強い弁護士に、いずれも早いうちに相談してみることをおすすめします。

当事務所では、相続問題を集中的に取り扱う相続対策チームと、離婚問題を集中的に取り扱う離婚事件チームを設け、財産目録をはじめ、遺産分割・財産分与に関わる問題全般に関する相談をお受けしております。

電話・オンラインによる全国からのご相談もお受けしております。

財産目録の作り方など、相続や離婚に関わる問題でお悩みの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。