遺産とは、亡くなった方(被相続人)が残した財産のことをいいます。

遺産には、プラスの財産(現金、預貯金、不動産、株式など)だけでなく、マイナスの財産(借金、ローン、損害賠償義務など)も含まれます。

一方で、被相続人にのみ帰属する性質の一身専属権・一身専属義務や、生命保険金、墳墓・祭具など、相続の対象とならず、遺産には含まれない財産もあります。

遺産の範囲は、遺産分割協議をする際の前提となる重要な問題です。

ほかにも、相続税を計算する際にも、遺産に関する知識が必要になります。

今回の記事では、遺産とは何か、遺産に含まれる財産と含まれない財産、相続税の対象とならない財産、遺産に関する注意点、遺産があるときの対処法、遺産を受け取りたくないときの対処法などについて解説していきます。

目次

遺産とは?

遺産の意味

遺産とは、「亡くなった人が残した財産」のことです。

遺産の「遺」の字は、何かを「あとに残す」という意味があります。

そして、もう一文字の「産」には、「作り出す。生み出す。生活の元手となる資材」などの意味があります。

この2文字が組み合わさって、「先人が作り出してあとに残したもの」という意味をもつ「遺産」という言葉となったのです。

遺産と財産の違いとは?

生きている間に築いた「財産」は、持ち主が亡くなると「遺産」になります。

このように、遺産は亡くなった方の財産のことですので、「遺産」と「財産」は、基本的には、客観的には同じものを指します。

ただし、一身専属権や一身専属義務は、当事者が生きている間は「財産」に含まれますが、亡くなった後の「遺産」には入りません。

一身専属権・一身専属義務とは、その亡くなった方でなければ成立しない、又は、認められるべきでないような権利・義務のことをいいます。

こうした一身専属権・一身専属義務は、亡くなった方にのみ帰属しますので、相続の対象とならず、「遺産」からは外れます。

遺産と世界遺産の違いとは?

遺産は、広く「先人が残した財産」全般を指します。

これに対し、世界遺産は、世界遺産委員会において価値や保存管理体制が認められ、世界遺産に登録されたもののみを指します。

2025年8月現在、世界遺産は1248件にのぼっています(うち、文化遺産が972件、自然遺産が235件、複合遺産41件)。

日本では、文化遺産が21件、自然遺産が5件登録されています。

例:姫路城(文化遺産)、厳島神社(文化遺産)、原爆ドーム(文化遺産)、屋久島(自然遺産)、白神山地(自然遺産)など

参考:世界遺産 | 文化庁

遺産には大きく2種類がある

遺産には、大きく分けて、プラスの遺産とマイナスの遺産の2種類があります。

プラスの遺産とは?

プラスの遺産とは、財産的価値が認められる遺産のことです。

プラスの遺産には、次のようなものがあります。

- 現金・預貯金

- 不動産

- 株式

- 投資信託

- 仮想通過(暗号資産)

- 自動車・船舶・貴金属などの動産

- 債権(貸付金、売掛金、不動産賃借権、損害賠償請求権など)

- 知的財産権(特許権・著作権など)

マイナスの遺産とは?

マイナスの遺産とは、経済的価値がマイナスとなる負の財産です。

マイナスの遺産の例としては、次のようなものがあります。

- 負債(借金、ローン、カードローン、クレジットカードの未払金など)

- 未払いの税金

- 未払いの家賃・光熱費

- 預り金(敷金など)

- 連帯保証債務

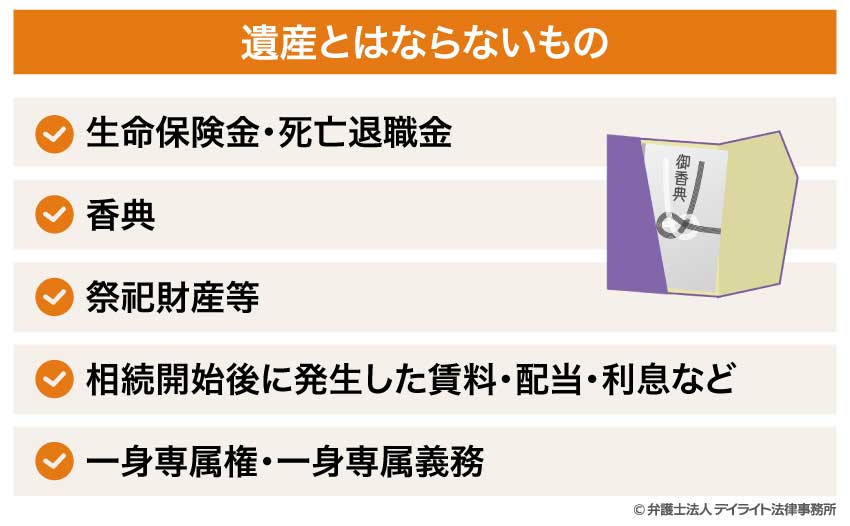

意外と知らない|遺産とはならないもの

相続の対象にならず、「遺産」とはならないものには、次のようなものがあります。

生命保険金・死亡退職金

生命保険金は、保険金受取人の固有財産となるので、遺産には含まれません。

死亡退職金も、受取人の固有財産であり、遺産には含まれません。

香典

香典は、一般的に、喪主に対する贈与とされますので、遺産には含まれません。

祭祀財産等

祭祀財産(系譜、祭具、墳墓など)・遺体・遺骨については、相続とは別の方法で受け継がれますので、遺産には含まれません。

相続開始後に発生した賃料・配当・利息など

被相続人が借家や株式を持っていた場合、相続が開始した後も、賃料収入や配当収入は発生します。

預貯金についても、同様に利息収入が発生し続けます。

こうした収入は、被相続人が亡くなってから発生しているので、遺産とは別個の財産として扱われます。

一身専属権・一身専属義務(国家資格、年金受給権、身元保証人の地位など)

一身専属権・一身専属義務とは、権利義務の当事者にのみ帰属する権利・義務のことをいいます。

- 代理権(民法111条1項2号)

- 使用貸借契約上の借主の地位(民法597条3項)

- 組合員の地位(民法679条1号)

- 国家資格

- 年金受給権

- 雇用契約上の地位(民法625条)

- 扶養請求権

- 生活保護法に基づく保護受給権

- 身元保証人の地位 など

こうした権利・義務は、相続の対象とはならず、遺産にも含まれません。

ただし、これらが定額の給付請求権として既に具体化していた場合には、相続の対象となり、「遺産」に含まれます。

遺産には相続税の対象とならないものがある

相続税の対象となるものとは

遺産を相続すると、法律の定めに従って相続税がかけられます。

相続税は、遺産はもとより、生命保険金や死亡退職金、個人年金にも課されます。

また、生前贈与された財産のうち、以下のものには相続税が課されます。

- 令和6年1月1日以後の暦年課税に係る贈与財産で、相続開始前7年以内のもの(被相続人の死亡日が2026年12月31日までの場合は3年以内)

- 相続時精算課税制度が適用される贈与財産

- 贈与税の納税猶予の特例を受けていた農地、非上場会社の株式、事業用資産など

- 教育資金の一括贈与に係る贈与税の非課税の適用を受けたときの管理残額(死亡日において受贈者が23歳未満であるなど一定の場合を除く)

- 結婚、子育て資金の一括贈与に係る贈与税の非課税の適用を受けたときの管理残額 など

相続税の対象とならないものとは

一方、以下の財産には、相続税は課されません。

- 生命保険金や死亡退職金のうち「500万円 × 法定相続人の数」の金額

- 不慮の事故による死亡で遺族に支払われる損害賠償金

- 勤務先からの弔慰金で一定額以内の金額

- 国や自治体に寄付されたもの など

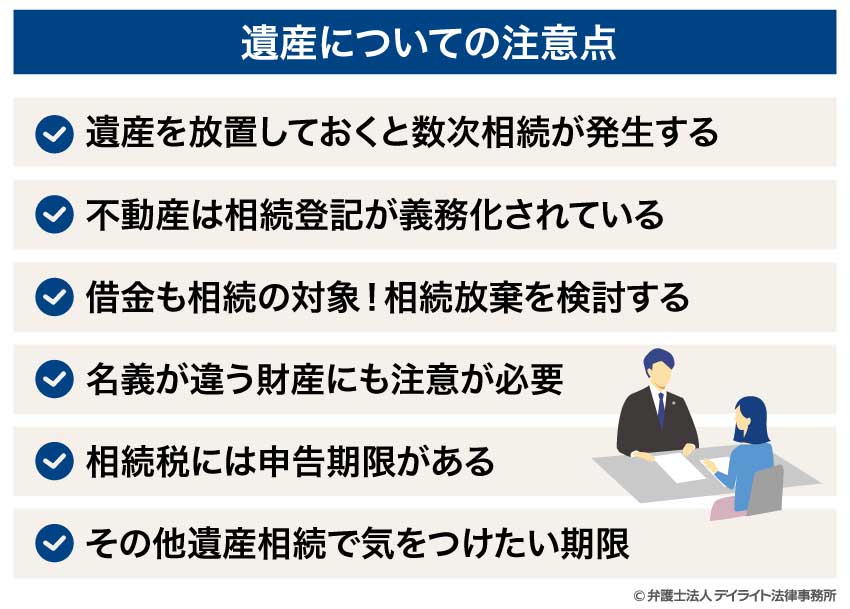

遺産についての注意点

遺産を放置しておくと数次相続が発生する

遺産を未分割・未登記のまま放置しておくと、相続が繰り返される数次相続が発生してしまいます。

数次相続が発生すると、新たに発生した相続人が遺産を共有することになり、遺産の共有者の数がどんどん増えてしまいます。

しかも、新たな相続人として遺産を共有することになる人は、元々の共有者よりも関係が薄い場合がほとんどです。

さらに兄の配偶者もなくなり、兄の配偶者の兄弟姉妹3人が相続人となって遺産を共有するようになった など

そのため、数次相続が起きると、話合いがまとまりにくくなったり、相続人に関する資料を揃える手間が増大したりすることになります。

そうなると、遺産分割がさらに難しくなる可能性が高くなります。

相続が何回も重なると、顔を見たこともない相続人も増え、人数も、場合によっては数十人から百人以上になってしまうこともあります。

こうなってしまうと、所在の分からない相続人も出てきますので、遺産分割はさらに困難になってしまいます。

そのようなことにならないうちに、遺産分割を済ませ、登記をしておくことが大切です。

なお、2024年4月1日からは、相続登記の申請が義務化されました。

そのため、所在の分からない相続人が出てくる可能性は、以前よりは低くなると思われます。

とはいえ、義務を果たさない人もいる可能性がありますので、遺産分割は、早いうちに済ませることをおすすめします。

不動産は相続登記が義務化されている

上でも触れましたが、2024年4月1日から、不動産を相続した場合は相続登記をすることが義務化されました。

相続に伴う登記については、次のように規定されています(不動産登記法76条の2第1項、2項)。

①不動産の所有者が亡くなって相続が開始したとき

➡自己のために相続の開始があった(自分が相続人になった)ことを知り、かつ、所有権を取得したことを知った日から3年以内に、登記申請をしなければならない(遺贈の場合も同様)

②①の登記が法定相続分に応じてされており、その後に遺産分割があった

➡遺産分割によって法定相続分を超えて所有権を取得した者が、遺産分割の日から3年以内に、登記申請をしなければならない

正当な理由なく上記の登記を行わないと、10万円以下の過料に処せられる可能性があります(同法164条)。

なお、正当な理由の例としては、次のようなものがあります。

- 相続人が多数に上り、戸籍関係書類など必要書類の収集や相続人の探索に時間がかかる場合

- 遺言の有効性や遺産の範囲に関する争いがあり、相続不動産の所有者が定まらない場合

- 相続登記をしなければならない人が重い病気にかかって手続きが困難だった場合

- 相続登記をしなければならない人がDV被害に遭っており、避難が必要な場合

- 経済的に困窮していて相続登記の費用が支払えない場合

相続登記については、以下のページもご覧ください。

相続人申告登記について

期間内に相続登記を申請することが難しい場合には、相続人申告登記を行えば、相続登記の義務を果たしたものと扱ってもらえます。

相続人申告登記の必要書類は、申出人が相続人であることが分かる戸籍の証明書、申出人の住所を証する情報など、比較的入手が簡単なものとなっています。

そのため、相続登記をするよりも手軽に手続きを行うことができます。

ただ、相続人申告登記は、権利関係を公示するものではないので、自分の権利を守ったり、自分が権利者であることを示したりするものにはなりません。

また、遺産分割が行われた場合の相続登記の義務は、相続人申告登記では果たすことができませんので、注意が必要です。

できれば、相続人申告登記ではなく、相続登記をして自分の権利を守ることをおすすめします。

借金も相続の対象!相続放棄を検討する

「遺産」には借金などのマイナスの遺産も含まれます。

そのため、相続するとなると、プラスの財産だけでなくマイナスの遺産も同時に引き継いでしまいます。

マイナスの資産を相続することを避けたい場合は、相続放棄を検討しましょう。

相続放棄をすれば、最初から相続人にはならなかったこととなります(民法939条)。

そのため、プラスの財産を受け取ることもできなくなる代わりに、マイナスの財産も引き継がずに済むことになります。

相続放棄をするには、家庭裁判所での手続きが必要になります。

相続放棄をできる期間は、自己のために相続の開始があった(自分が相続人となった)ことを知った時から3か月以内となっています(民法915条1項)。

相続人となった場合は、速やかに遺産の収支がプラスとなっているかを把握し、相続放棄をするかどうかの検討をするようにしましょう。

限定承認という方法も

なお、相続放棄以外にも、限定承認をするという方法もあります。

限定承認をすると、遺産の限度においてのみ被相続人の債務及び遺贈を弁済することを留保した上で、相続の承認をすることができます(民法922条)。

つまり、被相続人のプラスの遺産がマイナスの遺産を上回る限度で遺産を相続し、マイナスの遺産が上回った場合は返済を免れる、ということができるのです。

ただ、限定承認は、複数の相続人がいる場合には全員が共同して行わなければならない、手続きが煩雑であるなどのデメリットがあり、あまり利用されていません。

とはいえ、限定承認は、プラスの遺産とマイナスの遺産のどちらが多いか微妙なケースでは、利用する価値のある制度となっています。

また、家宝など残しておきたい財産がある場合には、その財産についてだけ価格弁済をして、取得することも可能です。

このように、限定承認をすることで希望を実現することができる場合もありますので、限定承認という制度の存在も知っておくと良いと思われます。

限定承認については、以下のページもご覧ください。

名義が違う財産にも注意が必要

被相続人が子や孫などの名義で開いていた口座の預貯金は、被相続人の名義でなくとも、遺産に含まれるものとされる場合があります。

名義が子や孫のものであっても、次のような場合には、被相続人の財産として遺産に含まれることとなる可能性が高いのです。

- 実際に預け入れられていたのが被相続人のお金である

- 通帳や印鑑の管理も被相続人が行っていた

- 贈与契約書がない

こうした名義が違う財産については、実際に税務調査でもよく指摘されています。

子や孫にお金を贈与したい場合は、税理士にも相談して、子や孫との間で必要な契約書を作成しておく、通帳や印鑑を子や孫に渡しておくなど、対策をとっておきましょう。

相続税には申告期限がある

相続税がかかる場合、税務署への申告が必要になります。

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10か月以内とされています。

期限を過ぎると、延滞税、無申告加算税などのペナルティが課されてしまいます。

遺産分割が済んでいない場合でも、相続税の申告は期限までにしなければなりません。

この場合には、各相続人が法定相続分又は包括遺贈の割合に従って財産を取得したものとして相続税の申告をし、納税をすることになります。

ただ、遺産分割が済まないままに相続税の申告をすると、原則として、小規模宅地等についての相続税の課税価格の計算の特例や、配偶者の税額軽減の特例などの適用を受けることができず、不利になります。

参考:No.4208 相続財産が分割されていないときの申告|国税庁

その他遺産相続で気をつけたい期限

相続税の申告期限(10か月以内)のほかにも、遺産相続の場面では、以下の期限にも気をつける必要があります。

- 死亡届の提出 7日以内

- 年金受給停止・受給権者死亡届 14日以内(厚生年金は10日以内)

- 国民健康保険証の返却・介護保険の資格喪失届、世帯主の変更届 14日以内

- 相続放棄・限定承認 3か月以内

- 準確定申告(個人事業主など該当する場合のみ) 4か月以内

- 遺留分侵害額請求 1年以内

- 不動産の相続登記(2024年4月1日以降に相続した不動産が対象)・死亡保険金の請求 3年以内(かんぽ生命は5年以内)

- 相続税の還付請求 5年10か月以内

これらの手続については、以下のページで詳しく解説しています。

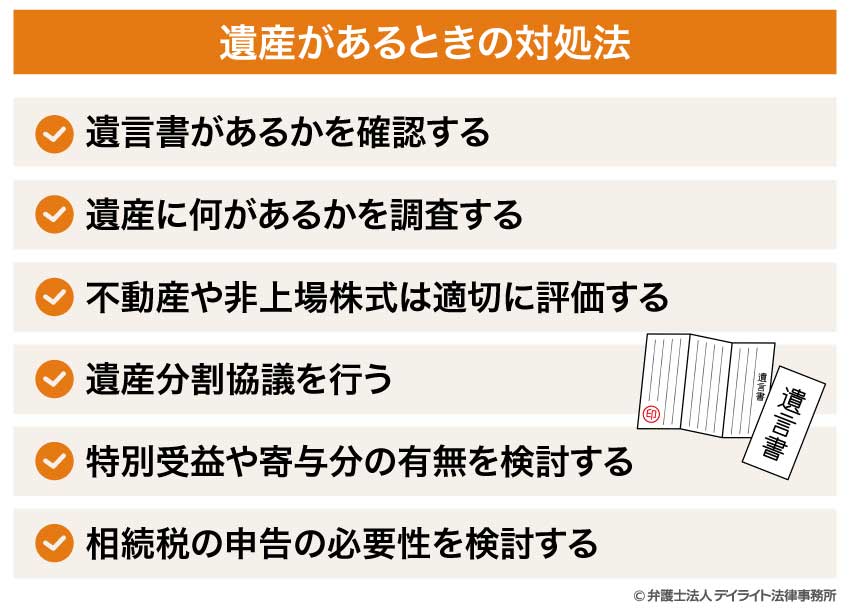

遺産があるときの対処法

遺言書があるかを確認する

遺産がある場合、遺産分割を始める前に、遺言書があるかを確認します。

被相続人が遺言書の保管場所について話していた場合には、そこを探してみます。

公証役場や法務局に保管されていることを聞かされている場合は、公証役場や法務局に連絡を取ります。

被相続人がなにも言っていなかった場合でも、仏壇や金庫、被相続人が生前使っていた書類入れなどにひととおり目を通してみましょう。

公証役場や法務局に保管されていた場合以外は、遺言書を見つけたら、家庭裁判所で検認を受ける必要があります。

封印のある遺言書は、開封せずに検認の手続まで保管する必要があります。

遺言書については、以下のページもご覧ください。

遺留分が侵害されていないかを確認する

遺言書があった場合も、遺言書に従って遺産を分配しさえすればよいとは限りません。

遺言書については、遺言の内容が相続人のうちの誰かの遺留分を侵害していないかを確認する必要があります。

遺留分とは、一定の範囲内の相続人に最低限確保されている遺産の取得割合です。

この遺留分は、亡くなった方の遺言であっても、侵害することはできません。

遺言書が遺留分を侵害するものになっていると、遺留分を侵害された相続人から遺留分を侵害されている分のお金を請求されるおそれがあります(遺留分侵害額請求)。

遺留分については、以下のページで詳しく解説しています。

遺産に何があるかを調査する

遺産を受け継いだ後は、遺産に何があるかを調査する必要があります。

遺産は、受け継いだからといってすぐに全容がわかるものではありません。

生前に遺産について聞いている場合でも、その後財産に変動がある可能性もありますし、動産などの全てまで把握できているわけではないことが多いです。

そのため、まずは、受け継いだ遺産の内容を把握することから始める必要があります。

遺産を探し出す方法

遺産を調査する際には、次のものを確認していくことが大切です。

預貯金通帳には、各種料金の支払い履歴、利子や配当金、家賃収入、証券会社や保険会社との取引履歴などが記載されています。

そのため、預貯金通帳に記載された取引履歴を精査するだけでも、亡くなった方の財産がどこにあるかをある程度把握できる場合があります。

故人が確定申告をしていたのであれば、確定申告書の控えを確認してみましょう。

これを見れば、どのような所得があったか、保険に加入していたかなどを確認することができます。

市町村から送られてくる固定資産税の通知書には、亡くなった方が所有していた不動産の情報が記載されています。

固定資産税の通知書があった場合は、内容をよく確認してみましょう。

自宅の金庫や銀行の貸金庫内に書類があれば、内容を確認してみましょう。

不動産関係の書類や証券などが入っている場合もあります。

また、遺言書が入っていることもありますので、金庫の中身は必ず確認するようにしましょう。

亡くなった方が保管していた名刺も、遺産を知る手掛かりになることがあります。

不動産屋、保険会社、証券会社、銀行などの関係者の名刺がある場合は、取引関係がある可能性もありますので、必要に応じて調査してみましょう。

これらの資料を調べて遺産の手がかりがつかめたら、法務局で不動産の登記事項証明書を入手したり、保険会社や銀行、証券会社に連絡して各種証明書等を入手したりしていきます。

遺産を調査する方法については、以下のページもご覧ください。

不動産や非上場株式は適切に評価する

遺産に何があるかの調査が進んだら、遺産に含まれている財産を金銭的に評価していきます。

そうして出した評価額を踏まえて、遺産分割や相続税の申告、遺留分の算定を進めていくことになります。

この際に注意が必要になるのは、主に、不動産と非上場株式です。

不動産と非上場株式については、はっきりとし市場価格(時価)がないので、金銭的に評価することが難しいのです。

財産の評価額が適切でないと、遺産分割協議が難航したり、相続税の申告にも影響が出たりします。

不動産や非上場株式など時価がない財産の評価を行う場合には、弁護士や税理士、公認会計士、不動産査定を行う業者などに依頼することをおすすめします。

当事務所の遺産の調査・評価の特徴について、以下のページでご紹介しております。

ぜひ一度ご覧ください。

遺産分割協議を行う

遺産の内容・評価額が把握できたら、遺産分割協議を行い、遺産の分け方を相続人間で話し合っていきます。

遺産分割協議では、基本的には、遺言書があれば遺言書で指定された方法で、遺言書がなければ法定相続分に従って、遺産の分け方を協議していきます。

ただし、遺言書での指定や法定相続分の決まりは、必ずしも守らなければならないわけではありません。

相続人全員で異なる分け方をすることを合意できれば、合意に従った分け方ができます。

遺産分割協議を成立させるには、相続人全員の合意が必要です。

遺産分割について合意ができなければ、家庭裁判所に遺産分割調停を申し立て、裁判所の調停委員に間に立ってもらって話し合いを進めることができます。

調停でも合意ができない場合には、裁判所に遺産の分割方法を決めてもらう遺産分割審判を申し立てることもできます(調停を経ずに審判から申し立てることも可能です。)。

遺産分割協議書の書き方・雛形ダウンロード

遺産分割についての合意ができたら、遺産分割協議書を作成します。

預貯金や不動産の名義を変更する際には、この遺産分割協議書が必要になります。

このように、遺産分割協議書は、法的な効力のある文書になりますので、誰がどの財産を相続するのかについて、第三者から見ても明確に分かるように書かなければなりません。

そのため、遺産分割協議書は、弁護士や司法書士といった専門家に依頼して作成してもらうことが多いです。

遺産分割協議書の文例を以下のページにまとめておりますので、興味のある方はご覧ください。

特別受益や寄与分の有無を検討する

遺産分割協議の際には、特別受益や寄与分の有無についても検討する必要があります。

特別受益とは、亡くなった方から相続人の一部への贈与の一部及び遺贈のことです(民法903条)。

特別受益がある場合には、これを遺産の前渡しとみて遺産に持ち戻させて相続分を算出します。

そして、算出された相続分から、特別受益の額を差し引き、最終的な相続分を算定します。

寄与分とは、亡くなった方の財産の維持又は増加について特別の貢献をした相続人に対し、相続分以上の財産を取得させる制度のことです(民法904条の2)。

子どもの配偶者など相続人でない親族が亡くなった方の療養看護を担っていた場合などには、特別寄与料を請求することもできます(民法1050条)。

特別受益、寄与分・特別寄与料については以下のページもご参照ください。

相続税の申告の必要性を検討する

遺産がある場合には、相続税の申告の必要性を検討することも大切です。

相続税を払わなければいけない場合は、亡くなったことを知った日の翌日から10か月以内に、相続税の申告をしなければなりません。

そのため、相続税の支払いが必要となるかどうかを、早期に見極める必要があるのです。

相続税の支払いが必要になるのは、遺産が以下の基礎控除額を超えた場合です。

3000万円+(600万円×法定相続人の数)

たとえば、法定相続人が配偶者と子2人の場合は、遺産が3000万円+(600万円×3)=4800万円以内であれば、相続税の支払いは必要なく、申告も不要です。

しかし、この額を超えるとなると、相続税の申告・支払いが必要になります。

相続税の申告については、以下のページでも解説しています。

遺産を受け取りたくないときの対処法

遺産を受け取りたくない場合は、上でご紹介した相続放棄のほかに、財産放棄をすることも考えられます。

財産放棄とは、家庭裁判所で相続放棄の手続きを行うことはせず、遺産分割協議の場で、「遺産を受け取りたくない」と言い、遺産の受取りを拒否することです。

財産放棄と相続放棄の違いには、次のようなものがあります。

| 項目 | 相続放棄 | 財産放棄 |

|---|---|---|

| 家庭裁判所での手続き | 必要 | 必要なし |

| 期限 | あり | なし |

| 相続権・相続人の地位 | 失う | 失わない |

| 一部のみの放棄 | できない | できる |

| 債務等を引き継ぐか | 引き継がない | 引き継ぐ |

| 撤回・取消しの可否 | 不可 | 遺産分割協議成立前であれば可 |

被相続人に借金がない、どうしても引き継ぎたくない遺産(処分困難な不動産など)があるわけではない、遺産分割協議に参加することも可能である、という場合は、財産放棄をすることも考えられます。

一方、被相続人に借金がある場合、借金の負担を免れるためには相続放棄の手続が必要になりますので注意が必要です。

どうしても引き継ぎたくない遺産がある場合にも、相続放棄をして遺産を受け継がないことを確実にした方が良いかもしれません。

また、財産放棄をしても、相続人の地位は失いませんので、遺産分割協議への参加を求められることがありますし、遺産分割協議書にサインすることも必要になります。

遺産分割協議への参加自体負担が重い、という場合には、相続放棄をすることを検討してみましょう。

遺産があるときは相続に強い弁護士に相談する

遺産については、早いうちに、相続に強い弁護士に相談しましょう。

相続に強い弁護士に相談・依頼すれば、次のようなメリットを得られます。

- 遺産の調査・評価に協力してもらえる

- 遺産分割協議の進め方についてアドバイスしてくれる

- 遺言書の内容や有効性、遺留分侵害の有無について確認してもらえる

- 親族間での対立を予防するためのアドバイスをしてくれる

- 遺産分割協議の場で自分の代理人になってもらえる

- 代理人として窓口になってもらえるので、自分で交渉の矢面に立たなくて済む

- 遺産分割協議書の文案を作成してくれる

- 必要な法的手続きや面倒な手続きを代わりに行ってくれる

- 税理士と連携するなどし、相続税などについてアドバイスしてくれることも多い

- 法律に基づいた解決ができるので、納得感が得やすい

遺産相続について弁護士に相談すべき理由については、以下のページでも詳しく取り上げています。

遺産についてのQ&A

![]()

亡くなった夫の親の遺産はもらえる?

ただし、亡くなった夫の親と養子縁組をしていた場合には、「子」として相続人になることができます。

![]()

親の遺産が1000万円だと税金はかかりますか?

相続税は、「3000万円 +(600万円 × 法定相続人の数)」の金額までは、課されることはありません。

そのため、遺産額が1000万円であれば、法定相続人の数にかかわらず、相続税を課されることはありません。

まとめ

今回の記事では、遺産について取り上げました。

遺産を引き継いだ場合には、遺産の内容を調査して適切に評価することから始める必要があります。

それが済んだ後も、相続税申告の要否、遺産分割の方法など、検討すべき課題はたくさんあります。

そのため、遺産を受け継いだ場合は、なるべく早く相続に詳しい弁護士に相談し、何をすればよいのかについてのアドバイスをもらうことをおすすめします。

当事務所でも、相続問題を集中的に取り扱う相続対策チームを設け、遺産の調査・評価のご依頼から、遺産分割に関する問題まで、相続についてのご相談全般に広く対応しております。

オンラインや電話による全国からのご相談にも対応しております。

遺産に関することで、分からないことや不安なことがおありの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。