個人再生とは、裁判所の手続を利用して、再生計画という計画を立てて、借金を減額した上で返済するというものです。

このページでは、そもそも個人再生とはどういうものか、個人再生のメリット・デメリット、手続きの流れや必要な費用について弁護士が詳しく解説しています。ぜひ最後まで読んで、理解を深めてください。

目次

個人再生とは

個人再生とは、裁判所へ申立てを行い、再生計画の認可決定を得ることにより、借金を減額して返済を行う債務整理です。

個人再生の手続をとることで原則として3年間で減額した借金を返済し、残りの返済が免除されることになります。

まずは、個人再生の主なメリットを解説していきます。

ポイントとしては以下の3点です。

- ① 裁判所へ申立てを行う

- ② 計画を提出して借金を減額してもらう

- ③ 減額した借金を原則3年(最長5年)で返済する

個人再生は自己破産と違い、借金をゼロ(免除)にはできないが大幅に減らせる可能性がある、マイホームを手放さなくて済む可能性があるという特徴があります。

そのため、

- このままだと返済はできないけど、借金を減らしてもらえればなんとか返せる

- 自宅を手放したくない

という場合には、個人再生を検討することになります。

個人再生の条件

個人再生を利用することができる条件としては、主に以下のすべてを満たすことが必要です。

借金の総額が5000万円を超えている場合には、個人再生は利用できません。

しかし、この5000万円には住宅ローンは含めません。

そのため、多くの方は個人再生の申立てを検討できるでしょう。

中小企業の経営者で会社の連帯保証人になっている場合には、5000万円を超えてしまうことがあります。

その場合には、個人再生は利用できず、自己破産といった他の手続を検討することになります。

今の借金の金額では、いずれ返済できなくなる可能性があるということが必要です。

そもそも今の借金のままでも問題なく返済できるのであれば、減額する必要がないためです。

しかし、借金で苦しんでいる方の多くは、毎月の返済もままならないという状況です。

したがって、この条件は基本的には、借金返済に困っているほとんどの方が満たしていると考えてよいでしょう。

個人再生では、自己破産と違って、借金はゼロにはなりません。

そのため、減額してもらった借金を返済するために安定的な収入があることが条件となります。

そのため、無職で収入がない方、収入に大きなばらつきがある方、不定期の収入しかない方については、個人再生が難しい可能性があります。

逆に、勤続年数が長い方や公務員などの安定していると考えられる職種の方は個人再生を利用しやすいでしょう。

個人再生できないケース

借金の返済に困っていて、個人再生を考えている場合に、どのようなときに個人再生ができないのかは気になるところです。

また、あらかじめ個人再生ができないケースを知っておけば、個人再生をする際にそのようなケースにならないように気をつけて対応していくこともできます。

個人再生ができないケースとして、主なものは以下のとおりです。

- 返済困難な状況にない

- 借金の総額が5000万円を超えている

- 個人再生をしても返済の見込みが立たない

- 安定した収入が見込めない

- 持っている財産が多額である

- 受任通知発送後に新たな借入れをしてしまう

- 特定の債権者にだけ返済していた

- 提出書類を正確に記載しない

- 再生計画の提出期限を守らない

- 債権者に反対される(小規模個人再生の場合)

- 月々の返済ができなくなる

- 申立て費用が準備できない

申立てをする前の段階で、借金の金額が大きすぎて、減額しても返済ができなかったり、安定した収入がない場合には、個人再生以外の方法も検討する必要があります。

ここで挙げているケースもあくまで一例ですので、個人再生が実際にできないのかどうか、できないとしてどのような方法がベストな方法なのかということについては、弁護士に相談してアドバイスをもらいましょう。

また、対処法などについても他のページで詳しく解説していますのであわせてご確認ください。

個人再生のメリット

借金を大幅に減らせる

個人再生を行うことで、借金が大幅に減らせる可能性があります。

個人再生の手続では、今の借金の金額や持っている財産の状況に応じて、減額できる金額が変わってきます。

減額できる金額は、このあと詳しく解説します(「減額できる金額はいくら?」)が、ケースによっては、80%ほど減額できることがあります。

つまり、500万円の借金が100万円まで減る可能性があるということです。

自宅を維持できる

次に、個人再生のメリットとして、自宅を維持できるという点があります。

個人再生には、住宅ローンに関して特別な取扱いができることになっています。

これを住宅資金特別条項といいます。

この住宅資金特別条項を使用することで、住宅ローンについては支払いながら個人再生をすることができます。

特別条項を使用するための主な条件は以下のとおりです。

- 居住用の自宅であること(2分の1以上の床面積を居住用として使用していること)

- 名義が本人であること

- 現在、本人が住んでいること

- 住宅ローンの支払いを滞らせて、保証会社が入って半年以上経過していないこと

- 自宅に住宅ローン以外の担保に入っていないこと

ご自身が特別条項を使用して自宅を維持できるかどうかについては、弁護士に相談してみましょう。

ローンがない車であれば維持できる

また、個人再生では返済する金額を決めるために財産の価値を用いますが、処分しなければならないわけではありません。

そのため、車についてもオートローンなどが残っていない限り処分する必要はなく残すことができます。

逆に、自動車ローンがあり、自動車の名義がローン会社に残っている場合には、個人再生では、自動車を手放さなければなりません。

個人再生と自己破産との違い

| 個人再生 | 自己破産 |

|---|---|

| 借金は一部減額 | 借金がチャラになる |

| 破産のような免責不許可事由というのはない | 免責不許可事由という借金がチャラにならないリスクがある |

| 自宅を維持できる | 自宅も原則手放さなければならない |

| 車などの財産も維持できる | 財産は原則手放さなければならない |

個人再生と自己破産の違いは、借金の減額の範囲と財産が残せるかどうかという点にあります。

個人再生では、借金の減額は大幅にできますが、全額ではなく一部になります。

これに対し、自己破産では、税金以外には全てチャラになります。

その代わりに、自己破産では、チャラにできない場合というのが法律で定められています。

また、先ほど個人再生のメリットで紹介したとおり、個人再生では自宅やローンのついていない車などは残すことができます。

これに対し、自己破産では、自宅や車などの財産は原則全て処分して現金にして借金をしていた消費者金融などの債権者に配ることになります。

個人再生と任意整理との違い

| 個人再生 | 任意整理 |

|---|---|

| 借金を大幅に減額できる | 減額はごくわずか(引き直し計算) |

| 住宅ローン以外はすべて届出 | 整理したい業者だけを選べる |

| 裁判所の手続が必要 | 業者と示談交渉 |

次に、個人再生と任意整理との違いですが、個人再生では先ほど紹介した基準で借金を大幅に減額することができますが、任意整理では利息制限法による引き直し計算をして返済プランを組み直すにとどまるため、借金の額そのものの減額はごくわずかしかできません。

また、個人再生では借金している業者について住宅ローン以外はすべて届出をしなければなりません。

家族や奨学金、自動車ローンなどもすべて申告しなければなりません。

これに対し、任意整理では、整理をしたい業者だけを選ぶことができます。

そして、個人再生は必ず裁判所へ申立てをしなければなりませんが、任意整理の場合は業者との個別の示談交渉になるため、裁判所の手続は原則不要です。

個人再生の8つのデメリット

個人再生のメリットについては、最初に説明したとおりですが、デメリットもいくつかあります。

主なデメリットとしては、以下のものが考えられます。

- ブラックリストに載る(信用情報機関へ登録される)

- 安定した収入がなければ利用できない

- 借金が全額免除されるわけではない

- 一定の期間と費用を要する

- 官報に掲載される

- 全ての債務が対象となる

- 保証人がついている場合には保証人に請求される

- 手続きが複雑

ただし、ここで挙げているデメリットはそれほど心配することではないものがほとんどです。

例えば、ブラックリストについては、個人再生をする前に返済が滞ってしまっていれば、個人再生をしなくてもブラックリストにはのっています。

また、官報への掲載についても、自己破産であってものってしまいますし、そもそも官報を読んでいる人はほとんどいません。

手続が煩雑というのも、債務整理を専門とする弁護士にサポートを依頼すれば負担は軽減します。

それよりも、借金が大幅に減額できる、自宅を手放さずにすむという個人再生のメリットはとても大きなもので、デメリットを上回ることがほとんどです。

個人再生のデメリットについては、以下のページもあわせてご確認ください。

減額できる金額はいくら?

個人再生をすれば、減額できる金額は具体的にいくらなのか、ケースも交えて解説していきます。

まず、減額幅を決める基準には、大きく3つの基準があります。

①借金の金額に応じた基準

①借金の金額に応じた基準| 借金の額が500万円未満の場合 | 100万円 |

| 借金の額が500万円以上1500万円未満の場合 | 5分の1 |

| 借金の額が1500万円以上3000万円未満の場合 | 300万円 |

| 借金の額が3000万円以上5000万円未満の場合 | 10分の1 |

②持っている財産の金額に応じた基準

②持っている財産の金額に応じた基準現金や預貯金、保険の解約返戻金や車、不動産などの財産の価値の総額

③可処分所得による基準(給与所得者等再生のみ)

③可処分所得による基準(給与所得者等再生のみ)収入から税金や社会保険料、政令で定められた必要最低限の生活費を控除した金額の2年分

この3つの基準で計算した金額で一番高い金額まで借金を減額することができます。

ケース① 借金の総額が700万円、持っている財産が100万円の場合

このケースでは、1の基準で借金は700万円 ÷ 5 = 140万円、2の基準で財産の金額は100万円となります。

そのため、1と2で高い方の140万円を支払うことになります。

支払い回数は原則3年間ですので、140万円 ÷ 36回 = 毎月約3万9000円となります。

そして、借金を560万円も減額することができることになります。

ケース② 借金の総額が700万円、持っている財産が200万円の場合

このケースでは、1の基準でケース1と同じで140万円、2の基準で財産の金額は200万円となります。

そのため、1と2で高い方の200万円を支払うことになります。

200万円 ÷ 36回 = 毎月約5万6000円となります。

借金は500万円減額することができます。

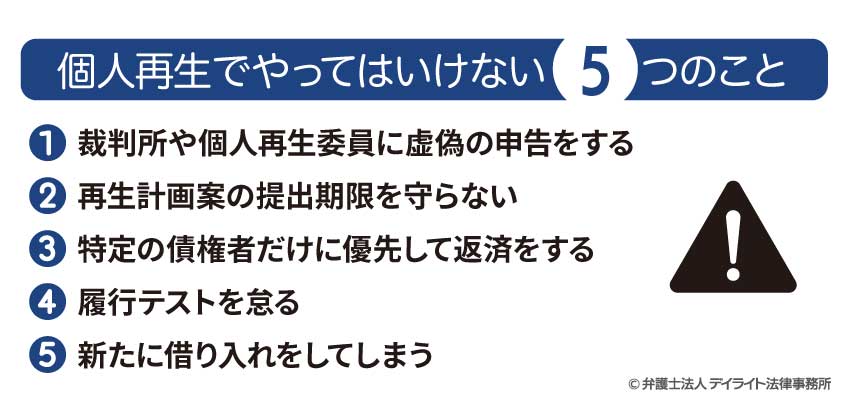

個人再生で絶対やってはいけない5つのこと

個人再生は、裁判所に申し立てる必要があるため、裁判所の方での審査になります。

そのため、個人再生の手続においてはやってはいけないことがいくつかあります。

それが以下のとおりです。

まず、個人再生では、法律に則って借金を大幅に減額するものですので、財産を隠したり、申立てに当たって提出する書類にことさらウソを書いたりすることは絶対に許されません。

また、個人再生には再生計画案の提出期限というものが定められます。

そのため、その提出期限を守らなかった場合には、せっかく申立てをしても手続が水の泡になってしまいます。

弁護士だけでなく、ご本人にも用意してもらわなければならない資料もあるため、くれぐれも早めに準備をするようにしましょう。

そして、家族も含めて特定の債権者にだけ優先して支払いをすることもNGです。

保証人に家族がなっているからといった理由で、保証人のついている債権者にだけ支払いをしたりすると個人再生ができなくなりますので、注意しましょう。

さらに、裁判所に申立てをした後には、きちんと返済ができるかどうか、テストとして毎月返済予定額の積立てをするように指示されます。

このテストで支払いができないと、ちゃんと支払いができないのではないかと疑われて、再生に失敗してしまうことになります。

個人再生でやってはいけないことについては、以下のページで詳しく解説しているので、気になる方はこちらをよくチェックしてください。

個人再生の費用

個人再生の費用については、弁護士に依頼する場合の弁護士報酬と裁判所で手続を進めるために必要な印紙代などの実費に分かれます。

個人再生の費用としては、弁護士報酬はおおむね35万円から55万円ほど、実費は3万円から23万円ほどかかります。

弁護士報酬については、それぞれの弁護士、法律事務所によって異なってきます。

実費については、再生委員という裁判所から選任される弁護士がつくかどうかで変わってきます。

東京地裁では全件再生委員がつくこととなっており、その費用は15万円が原則となっています。

再生委員を全件つけない裁判所では、再生委員がつかなかった場合には3万円程度あれば実費はまかなえることが多いでしょう。

なお、デイライトの報酬は以下のとおりとなっています。

| 民事再生の場合 | 着手金(税込) | 預り金(税込) | 報酬(税込) | |

|---|---|---|---|---|

| 個人再生 | 自宅がない場合 | 33万円 | 3〜23万円 | 再生計画が認可された場合7万7000円 |

| 自宅がある場合 | 44万円 | |||

| 個人事業主の場合 負債額1500万円以上の場合 |

55万円 | |||

| 法人事業主の場合 | 予納金と同額程度 | 予納金+10万円 | 予納金の10分の1を基準 | |

※予納金 申立時に裁判所に収める費用

個人再生の手続の流れ

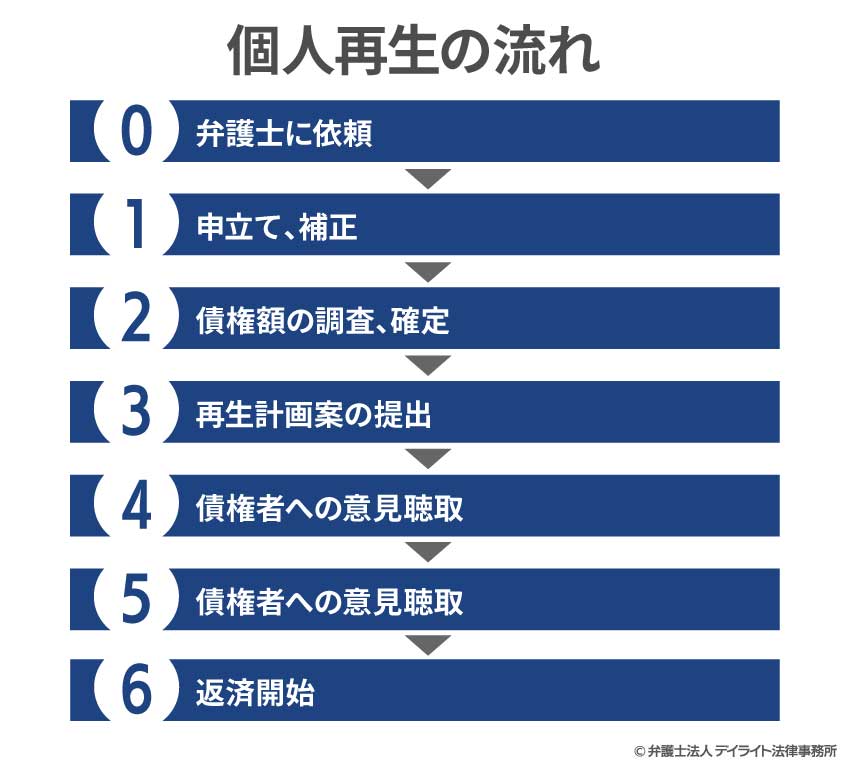

個人再生については、おおむね以下の流れになります。

まずは、弁護士に依頼して受任通知を送付してもらいます。

この受任通知により、借金の支払いをストップして、その間に個人再生に必要な弁護士費用と手続の費用を用意します。

あわせて個人再生の申立てのために必要な書類を準備していきます。

具体的に必要になる書類はケースごとに変わりますが弁護士に依頼すれば、どのような書類が必要か説明をしてもらえますし、申立書などの書類は弁護士の方で作成してもらえます。

準備ができたら、裁判所に個人再生の申立てを行います。

申立てをすると書類を裁判所の方で確認して、補正の指示があります。

この補正に対応することで個人再生の開始決定が出され、手続が始まっていきます。

手続が開始されるタイミングで、裁判所から積立てテストの指示がなされます。

手続が始まって、最初に行うのは借金の金額の調査と金額の確定になります。

裁判所から個人再生が開始されたことが貸金業者に知らされ、金額を届出するように連絡されます。

届出されたリストをみて金額が間違っていないかをチェックした上で、次の再生計画案の提出へと進みます。

再生計画は期限までに提出しなければなりませんので注意が必要です。

再生計画案を提出すると、貸金業者に送付され、反対意見がないか意見の聴取をします。

ここで反対意見が出ず、きちんと積立てもできていれば、再生計画は認可されて、実際の返済をしていくという流れになります。

手続の詳しい流れについては、こちらのページもあわせてチェックしてください。

個人再生についてのよくあるQ&A

![]()

個人再生でクレジットカードは使えなくなる?

![]()

個人再生に反対する業者の特徴とは?

![]()

個人再生が成功する確率とは?実際に成功する確率はどの程度なのでしょうか?

![]() 司法統計によれば、民事再生が成功して再生計画が認可されている確率は90%以上となっています。

司法統計によれば、民事再生が成功して再生計画が認可されている確率は90%以上となっています。

そのため、成功率としては高いので安心してください。

ただし、先ほど解説した個人再生でやってはいけないことはせず、弁護士のアドバイスを聞いてサポートを受けて進めていくことが成功確率を高めるために何よりも大切です。

できるだけ早めに専門の弁護士に相談するようにしましょう。

![]()

個人再生が家族や会社にバレる?

![]() 個人再生が家族や会社に絶対にバレるというわけではありません。

個人再生が家族や会社に絶対にバレるというわけではありません。

しかしながら、家族の場合には、

- 家族が保証人になっている場合

- 家族から借金をしている場合

- 家族と同居している場合

などでは個人再生のことがバレる可能性があります。

また、会社の場合には、

- 会社から借金をしている場合

- 正社員で勤続5年以上の場合

- 会社の給料口座に借金がある場合

- すでに差押えなどを受けてしまっている場合

などでは個人再生のことが同じくバレてしまう可能性があります。

![]()

個人再生すると住宅ローンはどうなる?

![]() 個人再生をしても、住宅ローンについては、これまで通り支払いを継続することで自宅を手放さずにすむことができます。

個人再生をしても、住宅ローンについては、これまで通り支払いを継続することで自宅を手放さずにすむことができます。

個人再生では、住宅ローンについては他の借金と違って、特別な取り扱いが認められています。

そのため、この特別な取り扱いを裁判所に求め、住宅ローンを引き続き支払うというのが個人再生での原則になります。

ただし、住宅ローンの支払いもしつつ、減額した借金の返済もすることが困難な場合には例外的に、住宅ローンのリスケジュールも認められています。

![]()

個人再生の月々の支払いはいくら?

![]() 個人再生での月々の支払いがいくらになるかは、冒頭で紹介した返済額を決める2つないし3つの基準で決定した金額を36回で割るということでイメージができます。

個人再生での月々の支払いがいくらになるかは、冒頭で紹介した返済額を決める2つないし3つの基準で決定した金額を36回で割るということでイメージができます。

例えば、財産が少なく、借金の金額で返済金額が決まる場合、おおむね月々の支払いは以下のとおりとなります。

借金の総額が500万円で返済金額が100万円となる場合 → 月2万8000円

借金の総額が750万円で返済金額が150万円となる場合 → 月4万2000円

借金の総額が1000万円で返済金額が200万円となる場合 → 月5万6000円

原則は3年間での返済となりますが、例外的に5年まで返済期限を伸ばすことを裁判所に求めることもできます。

この場合には、例外的に延長しなければならない理由と延長すれば支払いができることを収入と予定される生活状況、返済プランなどから具体的に説明しなければなりません。

![]()

個人再生すると車はどうなる?

![]() 自己破産をすると車は原則手放さなければなりません。

自己破産をすると車は原則手放さなければなりません。

例外的にハイブリッドや外車ではなく年式も5年以上経過して価値がほとんどないという車は引き続き使うことができます。

他方で、個人再生の場合、自動車ローンが残っていない限り、引き続き車は使用することができます。

そのため、個人再生をすると絶対に車がなくなるというわけではありません。

もっとも、自動車ローンを返済し続けている場合には、そのローンも個人再生の対象になります。したがって、ローン会社が自動車を引き上げて精算することになるため、車はなくなってしまいます。

この場合、自己破産でも同じ結論になるため、任意整理ができないかを検討しなければなりません。

![]()

個人再生すると官報に掲載されるの?

![]() 個人再生は裁判所へ申立てをすることが必要です。

個人再生は裁判所へ申立てをすることが必要です。

そのため、自己破産と同様に個人再生を行うと官報に掲載されることになります。

掲載は避けることはできませんが、官報に掲載されるということは大きなデメリットにはなり得ません。

そのため、官報に掲載されるのが嫌だといって個人再生を選択しないというのは得策ではないでしょう。

まとめ

いかがでしょうか。

個人再生のイメージが少しはつかめたでしょうか?

裁判所の手続と聞くと、どうしても大変そう、無理そうといった印象を持たれるかもしれません。

しかしながら、Q&Aでご紹介した成功率からも借金の減額についてハードルが高いというわけではありません。

むしろ、任意整理と異なり、借金が大幅に減額され、自宅が残せる可能性もあるという個人再生のメリットはとても大きなものです。

- 借金の返済が難しくなってきた、でも自宅は残したい

- 借金の整理をしたいがどうしたらいいかわからない

という方はできるだけ早めに弁護士に相談するようにしましょう。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

当事務所は全国対応を行っておりますので、まずは一度ぜひご相談ください。