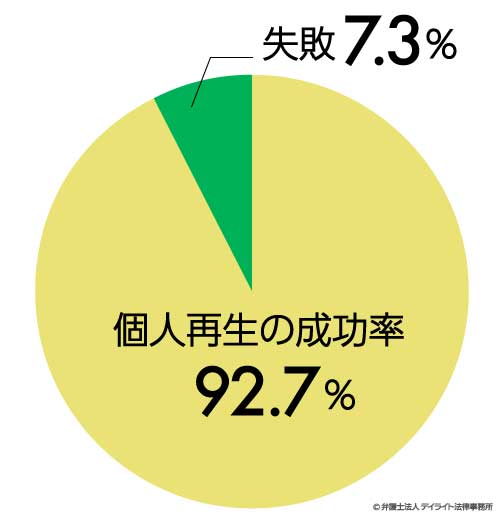

個人再生の成功率は、令和3年の統計によれば、92.7%となっています。

個人再生の成功率はとても高いと言えるでしょう。

しかし、個人再生に成功しなかったケースも7.3%あり、ほぼ14件に1件の割合で、個人再生を申し立てても成功できずに終わっています。

無事に個人再生を成功させるには、どうしたらよいのでしょう?

どうしても個人再生が認められない場合は、どうすればよいのでしょうか?

今回は、

- 個人再生できない典型的なケース

- 個人再生の成功率を上げる方法

- 個人再生が認められない場合の対処法

について、ご説明していきます。

個人再生の成功率は92.7%

令和3年の司法統計によると、令和3年に終了となった個人再生(小規模個人再生と給与所得者等再生を合算したもの)手続の総数は12,818件、そのうち、再生手続が終結し、個人再生が成功したのは11,864件となっています。

これによると、令和3年の個人再生の成功率は、92.7%となります。

参照:令和3年司法統計年報民事・行政編

成功でないケースには、「再生手続廃止」「再生計画不認可」「棄却又は却下」「取下げ」「その他」が含まれています。

また、再生計画が認可された後に計画に従った返済ができなくなり、再生計画を取り消されてしまった場合も、成功とはいえません。

個人再生できない典型的なケース

個人再生が成功できなくなるのはどのような場合でしょうか?

典型的なケースとしては、以下のようなものが挙げられます。

- 申立てが棄却又は却下される

- 個人再生の手続が廃止になる(打ち切られる)

- 再生計画に不認可の決定が下る

- 再生計画どおりの支払ができず、再生計画が取り消しになる

なお、個人再生の内容は、以下のサイトでも詳述しています。

申立てが棄却又は却下される

個人再生の申立てが認められない場合としては、例えば次のようなものがあります。

- 返済困難な状況ではない

- 借金の総額が5000万円を超えている

- 個人再生後の返済の見込みが立たない

- 安定した収入が見込めない

- 不当な目的がある・誠実な申立てでない、と認定される

- 申立て費用が支払えない

- 過去7年の間に個人再生・破産などをしたことがある(給与所得者等再生のみ)

返済困難な状況ではない

個人再生の申立てでは、借金の支払が不能となるおそれが認められる必要があります(民事再生法21条1項)。

具体的にいうと、元本だけになったとしても3年から5年程度では返済することができないケースで、個人再生を検討します。

そのため、借金額が比較的少なく収入は高め、といった状況だと、支払不能のおそれがある(返済困難な状況)とは認められず、個人再生の申立てもできません。

そうした場合は、個人再生よりも「特定調停」や「任意整理」を先に検討します。

借金の総額が5000万円を超えている

借金の総額が5000万円を超えてしまうと、個人再生はできません(民事再生法231条2項2号、241条2項5号)。

借金の総額が5000万円を超えてしまった方については、自己破産など他の方法で債務整理を行います。

借金の総額を算出する際には、利息制限法で認められる範囲の利息で引直し計算するので、業者からの請求額より低くなる場合があります。

また、住宅ローンは、この「借金の総額」を求めるときには考慮に入れません。

他方で、個人再生の申立人が保証人や連帯保証人となっている場合、その主債務は「借金の総額」に含まれます。

つまり、Aさんが、Bさんの借金5500万円の保証人又は連帯保証人となっている場合、Aさんの借金の総額は5000万円を超えるので、Aさんによる個人再生の申立ては認められません。

個人再生後の返済の見込みが立たない

個人再生を行うと、一定のルールの下で借金を減額し、減額後の借金を原則3年(最大5年)間で分割して返済することが必要になります。

そのため、個人再生による減額後の債務額、収入、家族構成、生活状況などから見て、返済できる見込みがないとなると、個人再生を申し立てても認められません。

その場合、自己破産を考える必要が出てきます。

自己破産、任意整理、特定調停など、個人再生のほかの債務整理の方法について、以下のページも参考になります。

安定した収入が見込めない

個人再生をするには、ある程度の安定した収入が必要です。

個人再生には小規模個人再生と給与所得者等再生の2つがありますが、どちらの手続きを使うかで、どのような収入が必要とされているかが違っています。

小規模個人再生は、「将来において継続的に又は反復して収入を得る見込み」がある場合にのみ認められます。

この要件は、再生計画認可後3~5年の返済期間の間、3か月に1回以上、返済に必要なだけの収入を得る見込みがあるという場合に認められます。

給与所得者等再生の申立てが認められるためには、小規模個人再生で必要とされる収入の要件に加えて、

- 給与又はこれに類する定期的な収入を得る見込みがあること

- その額の変動の幅が小さいと見込まれること

の2つの要件を満たさなければなりません。

会社員や公務員、年金で生活している人などであれば、たいていは給与所得者等再生の申立てが認められると思われます。

パートやアルバイトといった働き方でも、長期間勤め続ける見込みがあり、年収の変動の幅も小さければ、給与所得者等再生ができる場合があります。

変動幅が大きい場合でも、長期間勤め続ける見込みがあると認定されれば、小規模個人再生ができます。

ただ、名目は給料となっていても、歩合給があって変動幅が大きいとなると、給与所得者等再生の申立てが認められない可能性があります(小規模個人再生であれば認められます。)。

なお、実際には、小規模個人再生での返済額の方が少なくなることが多いので、まずは小規模個人再生ができるか検討します。

小規模個人再生では債権者の同意が必要となるので、大口債権者が反対することが予想されるなど、小規模個人再生では再生計画が認可されない可能性が高いようであれば、給与所得者等再生をすることを考えます。

小規模個人再生と給与所得者等再生の違いについては、以下のサイトも参考になります。

不当な目的がある・誠実な申立てでない、と認定される

裁判所に、「不当な目的で再生手続開始の申立てがされた」、「申立てが誠実にされたものでない」(民事再生法第25条4号)とされてしまうと、個人再生の申立てが認められません。

このように認定される代表的な例としては、次のようなものがあります。

- ① 受任通知を発送した後に新たな借入れをしてしまう

- ② 提出書類の記載が不正確

弁護士の名前で「債務整理について委任を受けた」との受任通知を債権者に送った後に、新しく借入れをしてしまうと、個人再生の申立てが棄却されるかもしれません。

弁護士から個人再生などの債務整理の受任通知を出すということは、借入れを通常の方法では返せないと認めたといってよい状況です。

そのような状況でさらにお金を借りるということは、「返せる当てもないのに、返せるふりをしてお金を借りた」ということになり、詐欺的な行為と評価されてしまうのです。

このような行為があると、不当な目的がある、誠実な申立てではない、として、個人再生の申立てが認められなくなることがあります。

遅くとも弁護士から受任通知を送ってからは、クレジットカードを含め、新たな借入れはしないでください。

個人再生手続をしていると、裁判所に大量の書類を提出する必要があります(債権者一覧表、財産目録など)。

そうした書類は、当然のことながら正確に記載しなければなりません。

不正確なことを書くと、不当な目的での申立てだ、誠実ではない、と認定され、個人再生の申立てが認められなくなる場合もあります。

個人再生をするためにはやってはいけない、ということについて、以下のページもご覧ください。

個人再生の申立て時には、裁判所に費用を納める必要があります。

東京地方裁判所では、以下のようになっています。

| 申立手数料 | 1万円 |

| 裁判所への予納金(官報公告費用) | 1万4000円 |

| 郵便切手 | 1600円 |

| 分割予納金(個人再生委員に毎月支払う。このうち一部は個人再生委員に支払う報酬(15万円が原則)となる) | 指定の金額 |

この費用を納められないと、個人再生の申立てを受け付けてもらえません。

加えて、個人再生を行うときは弁護士に依頼することが多いので、弁護士費用として20~40万円程度必要となります。

弁護士に依頼する方が、より有利に個人再生を進めることができ、個人再生の成功率が高まります。

個人再生の費用のことは、以下のページにも詳しく記載しています。

過去7年の間に個人再生・破産などをしたことがある(給与所得者等再生のみ)

過去に個人再生や破産をした場合、一定の期間が経たないと新たな給与所得者等再生の申立ては認められません。

詳細は、以下の表のとおりです。

| 前回の手続 | 起算日 | 申立てが制限される期間 |

|---|---|---|

| 給与所得者等再生 | 再生計画認可決定が確定した日 | 7年 |

| 小規模個人再生+ハードシップ免責 | 同上 | 7年 |

| 破産による免責 | 免責決定が確定した日 | 7年 |

個人再生手続が廃止される(打ち切られる)

個人再生の申立てが受け入れられた後も、後に以下のような事情が生じた場合、個人再生手続が打ち切り(廃止)となってしまいます。

- 再生計画案の提出が期限内にできなかった

- 再生計画案に従った返済ができる見込みがない

- 債権者が不同意の意見を出している(小規模個人再生)

なお、申立てが認められなくなる原因が後に判明した場合も、個人再生手続が廃止されることがあります。

再生計画案の提出が期限内にできなかった

再生計画案は期限までに提出することが大事です。

期限を過ぎてしまうと、個人再生手続が廃止されます。

それまでの努力が無に帰す結果となりますので、余裕をもって提出できるよう準備しましょう。

弁護士に依頼すると再生計画は作成してもらえますが、作成のために資料が必要になる場合もあります。

弁護士から資料を求められた場合には、できるだけ早く渡すようにしましょう。

再生計画案に従った返済ができる見込みがない

再生計画案には、その後の返済計画を記載することになります。

これに従った返済ができる見込みがない、と裁判所が判断すると、個人再生手続は廃止となります。

注意点として、次のようなものがあります。

受任通知発送後の新たな借入れのせいで、個人再生の申立てが認められなくなる可能性があることは既にご説明しました。

ただ、事情によっては、申立てが認められるケースもあります。

しかし、申立てが認められても、そうした借入れで負った借金については、個人再生手続の中で減額や免除を受けられないものとされてしまう(民事再生法第229条第3項、232条第4項)場合があります。

減免が受けられない借金が残ってしまうと、返済すべき金額が過大になり、返せる見込みが立たず、個人再生手続を廃止されてしまう可能性があります。

裁判所への提出書類に不正確な点があった場合も、返済額が増える場合があります。

たとえば、債権者一覧表(債権者・債権額などを記載する表)に書かなかった債権者がいると、債権者一覧表に記載しなかった借金は、減額してもらえない可能性が出てしまいます。

すると、再生計画での返済額だけでなく、債権者一覧表に書かなかった借金も支払わなければならなくなり、支払いの見込みが立たず、個人再生手続が廃止されてしまう可能性があります。

財産目録に不正があった場合も、個人再生手続が廃止されてしまう可能性があります。

親戚や知人・友人、職場からの借入れは、優先的に返済をしたくなってしまいます。

しかし、個人再生を検討するような状況にある場合、通常の方法での返済は困難になっているのです。

特に、弁護士から受任通知を送ると、他の債権者に対しての返済は一時停止しています。

こうした状況で、一部の債権者にだけ優先的に返済をすることは、偏頗弁済(へんぱべんさい)といわれ、ルール違反になります。

偏頗弁済で支払った金額は、債務者の財産に残っているものと扱われてしまい、結果として最低弁済額が上がってしまう可能性があります。

最低弁済額が上がると、再生計画に定められた支払いの見込みが立たないから個人再生手続は廃止・・・ということもあり得ます。

個人再生での月々の支払い額の決まり方は、以下のページに詳しく解説されています。

クレジットカードの返済のような口座からの直接引き落としも、偏頗弁済となる場合があります。

このような場合の対処法については、以下のページをお読みください。

偏頗弁済は、個人再生の成功率を下げる行為ですので、避けるようにしましょう。

ただ、事業に必要な機械や商品に商事留置権、譲渡担保権などが付いていて、これらの権利を実行されてしまうと事業の継続が危ぶまれる場合などには、個人再生申立て前の返済も検討します。

また、住宅ローンについては、申立て後も裁判所の許可を得て返済を続けることがあります。

どちらの場合でも慎重に対応する必要があります。弁護士に相談の上、その指示に従って動くようにしてください。

偏頗弁済のことは、以下のページでも取り上げております。

個人再生では財産を処分しなくて済むのが利点ですが、代わりに、自分の財産を全部処分すると得られる金額(清算価値といいます。)以上の額は、最低限返済しなければなりません(清算価値保障原則)。

そのため、多額の財産があると、返済額が上がってしまう可能性があります。

あまりに返済額が高額になると、返済の見込みが立たず、個人再生手続を廃止されてしまう危険もあります。

ただし、「そうであれば財産を減らそう」として、財産を処分しようという場合にも注意が必要です。

適正な価格、方法で処分しなかった場合、財産がまだ残っているものとされて清算価値を算定されてしまうおそれがあります。

詳しいことは、・財産の処分を行う(ただし注意が必要)でご説明します。

債権者が不同意の意見を出している(小規模個人再生)

小規模個人再生では、債権者の半数及び対象となる借金総額の過半数を占める債権者が再生計画に不同意はしていない(消極的同意)という条件を満たさなければ、個人再生手続が廃止されます(給与所得者等再生では、再生計画の認可には債権者の同意は不要です)。

そのため、多数の債権者が反対に回ってしまうと、小規模個人再生は難しくなります。

小規模個人再生での返済額の方が少なくて済む傾向があり、可能であれば小規模個人再生を選択したいところですが、債権者の動向によっては難しくなります。

再生計画に不同意とするかどうかは、貸金業者ごとの傾向があります。

債務整理に詳しい弁護士は、貸金業者ごとの傾向も把握している場合が多く、給与所得者等再生と小規模個人再生のいずれを選択すれば成功率が上がるかも見分けることができます。

個人再生をしようという方は、一度ぜひ弁護士に相談しましょう。

再生計画が不認可になる

再生計画案提出後でも、以下のような事情が判明した場合、再生計画の不認可決定が下される可能性があります。

- 最低弁済額に関するルールに反している

- 個人再生手続の間に、決められた積立てを実行できなかった

- 不公正な方法で決議が成立した(小規模個人再生のみ)

ほかに、申立てが認められなくなる事情や、個人再生手続が廃止される事情が判明した場合にも、再生計画は不認可となることがあります。

最低弁済額に関するルールに反している

再生計画では、最低でもこれだけは返済しなければならない、という金額(最低弁済額)に関するルールがあります。

借金額に応じた基準として、以下の決まりがあります。

- 100万円未満の場合 → 借金全額

- 100万円~500万円以下の場合 → 100万円

- 500万円超~1500万円以下の場合 → 借金額の5分の1

- 1500万円超~3000万円以下の場合 → 300万円

- 3000万円超~5000万円以下の場合 → 10分の1

ただし、自分の財産を全部処分して得られる金額(清算価値)が上の金額よりも高い場合、自分の財産の清算価値以上の額を返済しなければなりません(清算価値保障原則)。

給与所得者等再生では、これらの決まりに加えて、可処分所得(収入から税金や保険料、本人と扶養している者の生活費等の必要な支払をした残りの金額)の2年分の額は最低限弁済しなければならないとのルールがあります。

再生計画案がこれらのルールに従ったものになっていないと、再生計画の不認可決定が出されます。

最低弁済額の決まり方について、以下のページもご参照ください。

個人再生手続の間に、決められた積立てを実行できなかった

個人再生手続の間には、一定額の積立てを求められることが多いです(東京地裁の取り扱いでは、一部が個人再生委員の報酬となります。)。

ここで積立てを求められる金額は、再生計画での返済額に近いものとされる場合が多いです。

そのため、この積立ての実行が、再生計画認可後の返済の予行演習ともなっています。

これを決められたとおりに実行できないと、裁判所に「再生計画を認可しても実際に返済できない」と思われてしまい、再生計画が認可されなくない原因となります。

不公正な方法で決議が成立した(小規模個人再生のみ)

小規模個人再生が認可されるには債権者の同意が必要となることは既にご説明したとおりです。

この同意を得るために、詐欺的・脅迫的な方法を用いてしまうと、「不公正な方法で決議が成立した」として、再生計画が不認可となる原因となります。

再生計画どおりの支払ができず、再生計画が取り消される

再生計画の認可決定が確定すると、再生計画に沿った返済をしていかなければなりません。

もし再生計画に従った返済ができないと、再生計画の取消しに発展することもあります。

そうなっては、せっかく減額となった債務が減額前の状態に戻ってしまい、振出しに戻ってしまいます。

個人再生の成功率を上げる方法とは?

個人再生ができそうにないと思うケースでも、適切に対処すれば、個人再生の成功率を上げることができる場合があります。

例えば、次のような方法があります。

- 安定収入を確保する

- 財産の処分を行う

- 再生計画変更の申立てをする

- 個人再生に詳しい弁護士に相談する

安定収入を確保する

ある程度の安定収入がないと個人再生は成功しません。

現在失業中であるなど安定収入を得られていない場合、就職するなどできれば、安定した収入が見込めると認められる可能性があり、個人再生の成功率は高まります。

個人再生にとって、安定収入は非常に大切ですので、長期で働ける就職先を見つけるということが大切です。

財産の処分を行う

多額の財産があるせいで最低弁済額が上がってしまい、個人再生が難しくなっている、という場合は、財産を処分することも視野に入れます。

ただ、後に自己破産をしなければならなくなった場合、適切な方法・価格で財産を処分していないと、問題になってしまう可能性があります。

処分により得たお金を返済に充てたいのであれば、偏頗弁済にならないようにも注意しなければなりません。

借金の負担が苦しく個人再生などの債務整理を考えている時に財産を処分しようとする場合、一度弁護士に相談してみるのがお勧めです。

再生計画変更の申立てをする

再生計画認可決定を得たけれども、その後の事情の変化により、再生計画どおりの返済が不可能になることもあり得ます。

やむを得ない事由により再生計画に従った返済が著しく困難になったという場合は、裁判所に再生計画の変更の申立てをするという手段もあります。

失業、自分や家族の病気治療、景気の悪化による減収、などの事情があると、再生計画変更が認められるかもしれません。

再生計画の変更により、返済期間を延長することもでき、月々の支払額も減らすことができます。

個人再生に詳しい弁護士に相談する

ここまで読んでみて、「自分の場合個人再生の成功率が低いかも・・・」と思っている方もおられるかもしれません。

そのように思われたなら、個人再生などの債務整理に詳しい弁護士に相談に行ってみましょう。

一見すると個人再生の成功率が低そうでも、債務整理に詳しい弁護士なら、例えば次のような方法により、個人再生の成功率を上げることができる場合があります。

- 過払金の引直し計算をし、債務額を減らす

- 債権者が再生計画に反対しそうか見通しをつけて手続きを選択する

- 最低弁済額が下がるよう、財産の清算価値の評価方法を見直す

- 同じく最低弁済額に影響する可処分所得の計算を見直す(給与所得者等再生のみ)

- 債務者の収入・生活状況を客観的に把握して無理のない返済計画を立てる

- 返済期間を最長5年まで延長する

- 住宅ローンについて、返済を、再生計画での返済が終わるまで待ってもらう

こうした対応により、個人再生の成功率は上昇します。

しかし、こうした対処法は、専門的な知識や経験のない一般の方が適切に行うことは大変難しいです。

個人再生の成功率を上げたいとお思いであれば、専門家である弁護士に依頼したほうが確実です。

まだ個人再生などの債務整理を考えるのは早いかも・・・と思っている方も、借金で生活が苦しいと感じるのであれば、なるべく早く、債務整理に詳しい弁護士に相談しましょう。

一般に、早めに相談した方が、さらに借金を重ねることがなくて済み、費用も少額で、結果もより有利になる方法で、借金問題を解決できます。

個人再生が認められない場合の対処法

債務整理の方法を変える

借金額が5000万円を超える、安定した定期収入がない、個人再生をしても返済の見込みが立たないなどの事情があると、個人再生は難しいです。

そのような場合、債務整理の方法を変えて、自己破産を検討することとなります。

逆に、まだ返済困難な状況でないなら、任意整理や特定調停に変更することもあります。

様々な種類の債務整理手続について、以下のサイトでもご紹介しています。

債務整理に強い弁護士に相談する

個人再生は無理だ・・・となった場合、より有利な債務整理の方法を考えるためには、債務整理に強い弁護士に相談するとよいです。

債務整理に強い弁護士なら、自己破産、任意整理、特定調停、再度の個人再生申立てなどの中から、あなたの状況に応じた最善の方法での債務整理を提案してくれるでしょう。

まとめ

今回は、個人再生の成功率、個人再生が失敗する例、個人再生の成功率を上げる方法、個人再生ができない場合の対処法についてご説明しました。

個人再生の成功率は92.7%となっており、成功率は高いと言えます。

しかし、14件に1件程度の割合で成功に至らず終わってしまうケースがあるのも事実です。

個人再生の成功率を上げるためには、債務整理に詳しい弁護士に相談することが重要です。

当事務所には、借金問題に注力する弁護士により構成された破産再生チームがあります。

お悩みの方はぜひ当事務所までお気軽にご相談ください。