個人再生は、裁判所を介した手続きで借金の減額などを行い、債務整理をするものです。

個人再生には厳格な手続きが設けられており、準備する書類・資料も多くあります。

時間もかかる手続であり、弁護士に依頼してから再生計画認可決定が出てひととおり終了するまでに通常でも半年以上かかり、場合によっては1年以上を要します。

さらに、再生計画認可決定の後、再生計画に従った返済が始まるのですが、その返済期間は3~5年に及びます。

個人再生をスムーズに行うためは、手続きの流れを理解しておくことが重要になってきます。

今回は、個人再生手続の流れについて解説していきます。

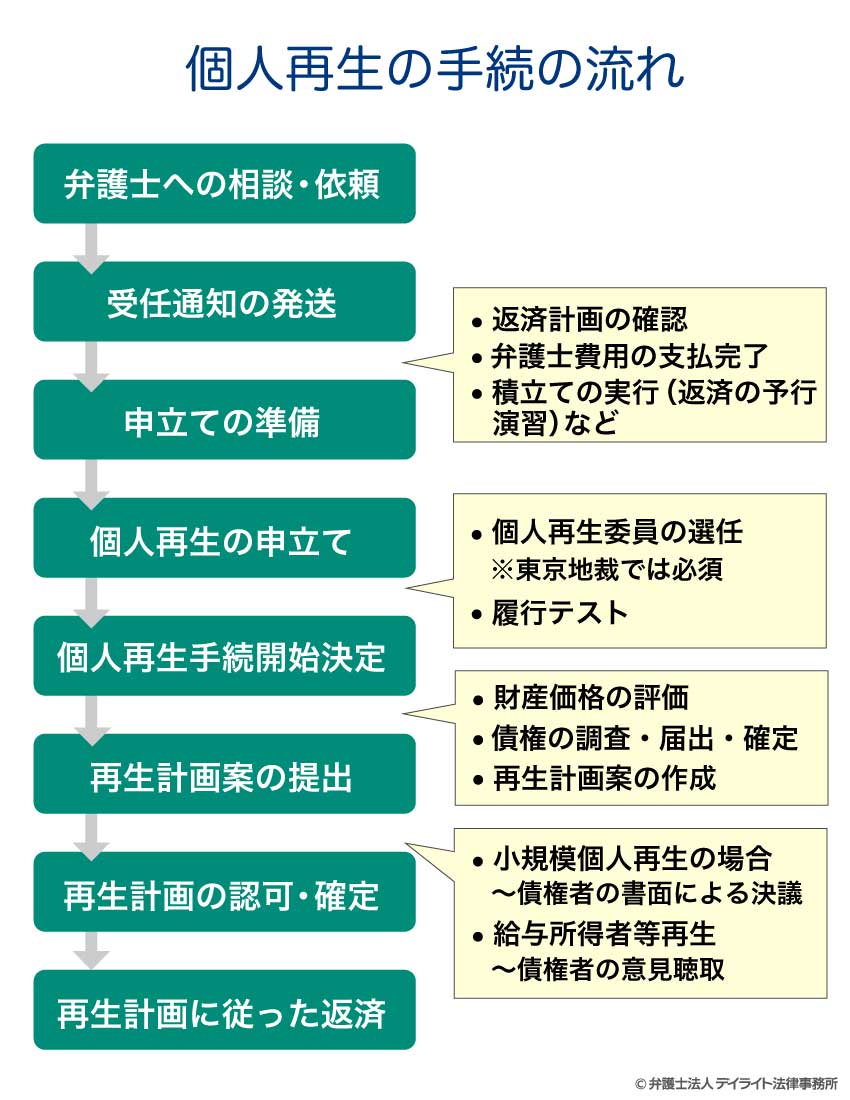

個人再生の手続の流れ

個人再生の手続きは、上の図のような流れで進みます。

それぞれの場面について解説していきます。

なお、個人再生の手続は弁護士などの専門家に依頼して行うことがほとんどですので、以下では、弁護士に依頼した場合を前提にご説明します。

①弁護士に相談・依頼

個人再生の手続きは一般の方には難しいので、弁護士等の専門家に依頼する方が大半です。

弁護士に相談・依頼をするときには、借入れ先、借入れを始めた時期、借金額などについて、分かる範囲でメモなどにまとめておき、契約書、請求書、督促状などの資料を持参すると、その後の手続きがスムーズになります。

ただ、借入れに関する記憶があいまいだったり、資料がなくなっている場合でも、弁護士の方で調査できる場合もあります。

まずは一度ご相談ください。

申立て費用等の準備

個人再生の申立てをするには、以下の費用を裁判所に納める必要があります(以下の表は東京地方裁判所の例です。申立てに掛かる費用は裁判所によって異なります。詳しくは、弁護士又はお近くの裁判所にお問い合わせください。)。

| 申立手数料 | 1万円 |

| 裁判所への予納金(官報公告費用) | 1万4000円 |

| 郵券(郵便切手) | 1600円 |

| 分割予納金(個人再生委員に毎月支払う必要がある。一部は個人再生委員の報酬(原則15万円)に充てられる。) | 指定の金額 |

(東京地裁の場合)

また、弁護士に依頼すると、弁護士費用として40~60万円程度を支払う必要が出てきます。

個人再生の費用は、以下のサイトでもご覧いただけます。

個人再生の費用はそれなりに高額ですので、債務整理を考えている状況ではとても支払えない・・・と感じる方もおられるかと思います。

しかし、すぐに弁護士費用や申立て費用が準備できない場合も、諦める必要はありません。

弁護士に借金の整理を依頼すると、後でご説明するとおり、貸金業者に対して「受任通知」を発送します。

これが発送されると、貸金業者からの取立てはなくなり、返済も一時ストップします。

こうして返済を止めた後、個人再生の申立ての準備をする間に申立て費用などを積み立て、準備することができます。

弁護士費用についても、こうした積立てと同時に分割で支払っていける可能性があります(この点については、弁護士により対応が異なります。相談の際、弁護士に確認してみてください。)。

②受任通知の発送

弁護士に個人再生手続を依頼すると、弁護士から貸金業者などに対して「受任通知」を送ります。

受任通知の効果

受任通知には、以下のような効果があります。

- 貸金業者などの債権者からの取立てが止まる

- 借金の返済を停止する

- 信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)

- 新たな借入れができなくなる

- 銀行に借金があった場合、その銀行の口座が凍結される

弁護士からの受任通知を受け取った後は、貸金業者は借入れをした本人に直接取立てをすることは禁止されます。

そのため、通常、業者からの取立ては止まります。

受任通知を送った後も本人に直接請求する業者には、弁護士から抗議することになります。

受任通知を送った後は、原則として、貸金業者などへの借金の返済は停止させます。

ただ、光熱費、水道代など、生活を維持するために必要な料金の支払いは続けることができます。

もし、クレジットカード払いになっている場合には支払方法を変更します。

受任通知を送る際、クレジットカードなども一緒に返却する場合があります。

弁護士からそのような話があったときは、カードの磁気部分にハサミを入れて使えないようにし、弁護士に渡しましょう。

弁護士から受任通知を送ると、信用情報機関に「弁護士が介入した」との情報(事故情報)が登録されてしまいます。

そうすると、その後、新たな借入れやクレジットカードの利用はできなくなります。

信用情報機関に事故情報が登録されると、新たな借入れは難しくなります。

受任通知発送後、事故情報が登録されるまでの間にはタイムラグがありますが、その間にも新たな借入れやクレジットカードの利用は、してはいけません。

弁護士に債務整理を依頼して受任通知も発送しているのに新たな借り入れをするという行為は、「もはや借金を返せない状態なのに、返せるふりをしてお金を借りた」ものとして、詐欺的であると評価されてしまいます。

そのため、その後の個人再生・破産などの申立てが認められなくなったり、借金の減額・免除に不利な影響が出る、といった問題が生じます。

最悪の場合、詐欺罪に問われ、刑事罰を科されるかもしれません。

受任通知が出された後の新たな借入れ、クレジットカードの利用はやめましょう。

銀行に借金がある場合、受任通知を送ると、その銀行にある自分名義の口座は凍結されてしまい、預金の引き出しができなくなります。

自動引き落としもできなくなりますので、電気代、水道代等の支払いを口座引き落としにしている場合、他行に口座を開設して、そちらから引き落とされるようにする必要があります。

給与の振込口座も、凍結されないところにあらかじめ変更しておきましょう。

③申立ての準備

受任通知を発送した後、弁護士は個人再生の申立ての準備をします。

申立ての準備としては、次のようなことを行います。

- 借金額の調査・引き直し計算

- 債務整理の方針の決定

- 必要書類の準備

- 再生計画案の見通しをつける

- 積立ての実行

- 住宅ローンの債権者との協議(住宅資金特別条項を設ける場合)

借金額の調査・引き直し計算

債権者に受任通知を発送する時、弁護士は同時に「取引履歴」の開示も求めます。

貸金業者には取引履歴を開示する義務があるので、通常、開示に応じてきます。

取引履歴が手に入ったら、利息制限法に従った利息で引き直し計算をします。

平成22年6月1日に改正貸金業法が施行されるまでは、多くの業者が利息制限法で定められたよりも高い金利を設定していました。

そのような場合に、利息制限法で認められる金利に修正して計算するのが引き直し計算です。

引き直し計算をすることで、本来の残債務額はいくらか、過払い金は生じているか、ということが分かります。

こうして本当の借金額が分かってくるのです。

過払い金については、以下のサイトでも解説していますので、ご参照ください。

債務整理の方針決定

引き直し計算により借金額が明らかになってきたら、改めて債務整理の方針を決定します。

当初わかっていた借金額よりも少なかったなどの事情があれば、最初は個人再生や破産を検討していた場合でも、任意整理で済ませることができる場合もあります。

逆に、当初考えていたよりも借金の残額が多いようであれば、「個人再生を考えていたけれども自己破産せざるを得ない・・・」という場合もあります。

債務整理の種類、それぞれのメリット・デメリットについては、以下のページが詳しく解説しています。

必要書類の準備

個人再生をすることになった場合、申立ての際には、以下のように多数の書類を揃えなければなりません。

- 債権者一覧表

- 財産目録

- 陳述書

- 家計収支表

- 住民票

- 自分と家族の給与明細書

- 預金通帳

【借家の場合】

- 賃貸借契約書

- 不動産登記簿謄本

- 住宅ローンの契約書

- 償還予定表

・・・その他

これらの資料の中には、弁護士では用意できず、ご本人から提供を受ける必要があるものもあります。

弁護士から資料を準備してほしいとの話があったときは、なるべく速やかに準備して、渡すようにしましょう。

ただ、中には失くしてしまったものもあると思います。

その場合でも、他の書類を代わりにするなどの代替策を取ることができることもありますので、早めに弁護士に相談しましょう。

なお、書類には有効期限が決められているものもあるため、準備は弁護士費用の支払いの目処がついてからということになるのが通常です。

再生計画案の見通しをつける

個人再生の申立ての前に、返済額をいくらにするか、返済期間をどうするかなどを決める再生計画案について、見通しをつけておきます。

家計の収支状況に照らして、想定される再生計画に従った返済が可能かどうかを検討し、難しそうであれば、返済額をさらに減らせないか、自己破産に方針変更をすべきか、などを再度検討します。

月々の支払い額の決まり方、減額する方法などについては、以下のサイトでも詳しく解説しています。

積立ての実行

受任通知を送った後は借金の返済を一時停止することになるので、家計に余裕ができます。

その中から、再生計画後に返済することになると見込まれる額をあらかじめ積み立てておく、ということが一般的に行われています。

ここでの積み立てをおろそかにすると、個人再生を申し立てた後に裁判所から「きちんと支払いをしていくことができる人ではない」と認定され、個人再生に失敗してしまうことになりかねません。

積立額については弁護士と相談して決め、決まった金額についてはきちんと積み立てを続けるようにしましょう。

積み立てたお金は、再生計画が認可された後の弁護士報酬(成功報酬)や返済の原資などに充てることができます。

住宅ローンの債権者との協議(住宅資金特別条項を設ける場合)

個人再生では、住宅ローンの残っている持ち家を残すために住宅資金特別条項を利用することができます。

住宅資金特別条項を設けると、住宅ローンについては減額を受けずに返済することができ、自宅に設定されている抵当権を実行されずに済むようになります。

住宅資金特別条項を利用する場合には、事前に住宅ローンの債権者と協議をする必要があります。

住宅ローンの残額や具体的な返済予定額なども教えてもらう必要があるので、事前に住宅ローンの債権者と連絡を取り、協議を行うことになります。

住宅ローンがある場合の個人再生の手続きなどについては、以下のサイトでも解説しています。

④個人再生の申立て

準備が整ったら、裁判所に個人再生の申立てをします。

個人再生の申立てをすると、申立人本人が裁判所に行く「審尋」という手続き(申立てについて裁判官から直接質問を受ける手続き)が行われる場合もあります。

しかし、弁護士がついていて書類が整っていれば、審尋を行わない裁判所も多いです(東京地裁、福岡地裁など)。

地方によっても異なりますので、詳しくは、依頼をする弁護士にお尋ねください。

個人再生委員の選任(東京地裁の場合)

東京地裁の場合、個人再生の申立てをすると、裁判所が個人再生委員を選任します。(他の裁判所では、弁護士が代理人についていると、選任されない場合も多いです。)

個人再生委員には弁護士などが就任し、申立人の財産・収入の状況などを調べ、申立人が作成する再生計画についてアドバイスをするなどします。

また、個人再生委員の指導により、再生計画認可決定が出されるまでの間、再生計画で返済する予定の金額を積み立てるよう求められることが多いです(一般に「履行テスト」といいます。)。

この履行テストを怠り、積立てをしていないと、「再生計画に従った返済の見込みがない」として、個人再生の申立てが認められなくなるおそれがあります。

⑤個人再生手続開始決定

申立てが認められると、裁判所が、個人再生手続開始決定を出します。

個人再生手続開始決定が出ると、申立人の財産の清算価値の評価、借金(債権)の調査・届出・確定をし、再生計画案を作成します。

⑥再生計画案の提出

再生計画案は、最終的に判明した借金額、財産の評価額(給与所得者等再生の場合は、これらに加えて可処分所得額)、申立人の収入・支出の状況・見通しに応じたものを作成し、裁判所に提出します。

再生計画案では、減額された借金を原則3年(最長5年)の間に分割して返済する計画を定めます。

再生計画案を作る際には、今後3~5年間の返済期間に起こり得ること(子供の進学による支出、定年・役職定年などによる減収など)を考えに入れ、返済期間・月々の支払い額を設定し、できる限り最後まで支払い続けられる計画案を立てなければなりません。

再生計画案どおりの返済ができる見込みがないと裁判所に認定されてしまうと、個人再生手続が廃止されてしまい、借金を減額してもらうことができなくなってしまいます。

再生計画案は、弁護士と相談しながら作成します。

再生計画案は決められた期限までに必ず提出しなければなりませんので、弁護士との連絡はスムーズに取れるようにし、作成計画案を順調に作成できるように協力しましょう。

再生計画案での返済額の決まり方、月々の支払い額を減額するポイントについては、以下のページで詳しく解説しています。

⑦再生計画案の提出

再生計画案を作成したら、裁判所に提出します。

再生計画案が提出されると、

- 小規模個人再生の場合は、債権者の書面による決議

- 給与所得者等再生の場合は、債権者の意見聴取

が行われます。

給与所得者等再生の場合には、債権者が反対意見を述べても関係なく、裁判所は再生計画を認可することができます。

一方、小規模個人再生の場合には、債権者の半数及び債権総額の過半数を占める債権者が再生計画に不同意はしていない(消極的同意)という条件を満たさないと、再生計画は認可されません。

ただ、貸金業者から反対の意見が出ることは少ないです。

注意する必要があるのは、

- 大口債権者が反対に回りそうな場合

- 知人、親族などの個人が大口の債権者である場合

- 借入先が少なく、一人の債権者が反対するだけでも再生計画が認可されない場合

などです。

⑧再生計画の認可・確定

再生計画案が認められると、裁判所から再生計画認可決定が出されます。

債権者から異議が出されなければ、再生計画認可決定は確定します。

通常、個人再生の再生計画認可決定に異議を申し立てる債権者はいませんので、再生計画認可決定はそのまま確定します。

確定には官報に掲載が必要で、裁判所が認可決定という決定を出して約1か月後になります。

⑨再生計画に従った返済

再生計画認可決定が確定すると、再生計画に従った返済が始まります。

返済期間は、原則として3年間です。

ただし、特別の事情がある場合には、返済期間を5年まで延長し、月々の支払い額を減らすことができます。

再生計画に従った返済ができないと、裁判所から再生計画認可決定を取り消され、減額された借金が元に戻ってしまうかもしれませんので、くれぐれも注意してください。

返済期間中に病気や失業、景気悪化による減収などのやむを得ない事情があって再生計画通りの返済が著しく困難になった場合には、裁判所に再生計画を変更してほしいと申し立てることもできます。

個人再生の手続きの期間

個人再生は、弁護士に依頼してから再生計画認可決定が出るまで、半年以上~1年程度かかります。

まず、弁護士に依頼してから個人再生の申立てを行うまでに、相応の時間を要します。

資料の整い具合、財産・借金の状況などにもよりますが、数か月~半年程度かかります。

その間に、弁護士は、借金について利息制限法に従った引き直し計算をしたり、財産の評価、債権の調査をし、依頼者の家族の状況や収支の状況を把握する、といったことを行います。

そうした準備が終わって個人再生の申立てをしてからも、裁判所で借金減額が認められる(=再生計画認可決定が確定する)までには、事案にもよりますが、概ね半年程度の期間がかかります。

つまり、個人再生を行おうとすると、弁護士に依頼してから借金の減額が実現するまでに、半年以上、場合によっては1年近くかかるのです。

個人再生をスムーズに行う5つのポイント

個人再生の手続きは時間のかかるものですが、次のようなポイントを押さえる、よりスムーズに進めることができます。

- 弁護士からの連絡にこまめに応じる

- 必要な資料はなるべく早く弁護士に渡す

- してはいけないことは、しない

- 弁護士に言われたことは、迅速かつ確実に実行する

- 債務整理に強い弁護士に相談する

個人再生を成功させるには、弁護士に任せきりではなく、依頼者本人も手続や準備に協力する必要があります。

そのため、弁護士がご本人となかなか連絡が取れないと、必要な準備などに関する連絡がスムーズにできず、個人再生が完了するまでに時間がかかってしまいます。

弁護士が連絡に使っている電話番号は連絡先に登録し、着信があったらすぐにわかるようにしておきましょう。

必要な資料はなるべく早く弁護士に渡す

個人再生の申立てをするには、申立人本人と家族の給与明細書、年金受給証明書、家計収支表、住宅ローンの契約書、カードローンのカードやクレジットカードなど、依頼者本人に用意していただくものがあります。

資料が集まるのが遅いと、依頼を受けた弁護士も作業を進めることができず、個人再生の手続きに時間がかかってしまいます。

必要な資料はなるべく早く弁護士に渡しましょう。

もし資料が見つからない場合は、他の方法を検討する必要がありますので、速やかに弁護士に連絡しましょう。

してはいけないことは、しない

個人再生中には、いくつか「してはいけないこと」があります。

たとえば、次のようなことが、「してはいけないこと」になります。

- 借金をしているところを全部伝えていない

- 裁判所などに対して嘘をつく

- 再生計画案の提出期限を守らない

- 一部の債権者にだけ優先的に返済する

- 積立て(履行テスト)を実行しない

- 新たに借り入れをしてしまう

こうしたことがあると、

- 個人再生の申立てが認められない

- 個人再生の手続が途中で廃止されて(打ち切られて)しまう

- 債権者一覧表、財産目録、再生計画などを作成しなおさなければならなくなる

などといったことが起き、個人再生の手続をスムーズに進められなくなります。

個人再生の際に絶対にやってはいけないことについては、以下のページで詳しくご説明しております。

個人再生をお考えの方は、ぜひ一度ご覧ください。

弁護士に言われたことは、迅速かつ確実に実行する

個人再生では、ご自身で動いてもらわなければならない場面もあります。

たとえば、クレジットカードの返済が口座引落しになっている場合に、口座からの出金を止めるため、ご自身で口座残高をゼロにするなどのアクションを起こしてもらわなければならない場合があります。

しかし、たとえば弁護士から「口座残高をゼロにしておいてほしい」と言われたのにこれを怠っていると、クレジットカード会社からの引落しが実行されてしまいます。

そうすると、クレジットカード会社に返金を求めたり、裁判所に提出する財産目録や債権者一覧表を書き直したりと、余計な手間が生じてきます。

そうなればもちろん、個人再生が完了するまでに要する期間も長くなってしまいます。

個人再生の手続きに関して弁護士から「○○をしてほしい」と話があった場合は、速やかに、確実に実行してください。

債務整理に強い弁護士に相談する

借金に関する困りごとは、債務整理に強い弁護士に相談することが大切です。

借金問題は弁護士に相談しよう

個人再生などの債務整理は、債権者との交渉、大量の書類の準備などが必要であり、弁護士などの専門家に相談するのが確実です。

税理士、司法書士なども債務整理の相談を受け付けていることがありますが、借金の整理については、弁護士に相談するのが一番確実です。

そもそも、弁護士以外の者は、法律上、借金の法律相談をすることはできません。

しかし、140万円を超える場合は取り扱うことができません。また、自己破産・個人再生申立ての書類を作成することもできますが、「代理人」とはなれないため、裁判所での審尋期日などの重要な場面において依頼者と同席することは許されていません。

法律上借金問題の取扱いを認められている弁護士に相談するのが、借金問題を有利に解決するための一番の方策です。

借金問題については弁護士に相談することが重要であることについては、以下のページもご覧ください。

債務整理に強い弁護士を探そう

弁護士にも、色々な得意分野があります。

離婚問題に詳しい弁護士、交通事故に精通した弁護士、相続問題に強い弁護士・・・など、多種多様な分野の専門家がいます。

その中でも、借金問題については、債務整理に強い弁護士に相談することが大切です。

債務整理に強い弁護士であれば、そうでない弁護士よりも、個人再生や破産の手続きの流れを熟知して、スムーズに対応することができます。

債務整理に詳しい弁護士であれば、個人再生についても、借金をより多く減額し、無理のない再生計画を作ることに関して、豊富な経験・知識を持っているでしょう。

債務整理に強い弁護士であるかどうかは、インターネットで検索して調べることも可能です。

弁護士の紹介ページ、解決事例の紹介などを見て、債務整理に注力しているかどうかを調べてみるとよいでしょう。

まとめ

今回は、個人再生を行う場合の手続きの流れについて解説しました。

個人再生では用意する書類も多く、再生計画案も作成しなければなりません。

一般の方がご自分で手続きを進めようとすると、

書類の作成に多くの時間を取られる

家計の状況を客観的に評価して見通しを立てることが難しく、適切な再生計画が立てられない

専門知識があればより借金を減額できる余地があるのに、それができない

といった問題が生じてきます。

個人再生をする場合には、ぜひ債務整理に強い弁護士にご相談ください。

個人再生をより順調に成功に導くには、債務整理に詳しい弁護士に相談することが重要です。

当事務所には、借金問題に注力する弁護士により構成された破産再生チームがあります。

お困りの方は当事務所までお気軽にご相談ください。