独身者が亡くなった場合には、基本的には独身者の子ども、親・祖父母等、兄弟姉妹が遺産を相続する可能性があります。

この記事では、誰が独身者の相続人となるのか、また具体的な相続割合の金額がどのようになるのか等について、具体例をあげながら解説していきます。

また、遺産相続に必要となる書類や遺産相続の注意点についてもあわせて解説します。

独身の法定相続人とは?

法定相続人とは?

そもそも、法定相続人とはどのような人のことをいうのでしょうか。

「法定相続人」とは、亡くなった方(「被相続人(ひそうぞくにん)」といいます。)の遺産を相続できる人として法律(民法)が定めている人のことをいいます。

法定相続人にあたらない人は遺産を「相続」することはできず、また、法定相続人の範囲を勝手に広げたり狭めたりすることはできません。

法定相続人の範囲と順位

法定相続人の範囲

民法が定めている法定相続人の範囲は、被相続人の配偶者と一定範囲の血族(血縁関係にある親族のこと)です。

配偶者とは、法律上の婚姻(結婚)をしている人をいいます。

事実婚(内縁)の妻や夫は配偶者に含まれません。

法定相続人となる被相続人の血族の範囲は次のとおりです。

- 被相続人の子ども

- 被相続人の直系尊属(ちょっけいそんぞく:被相続人の親(父母)、親の親(祖父母)、親の親の親(曾祖父母)のように、被相続人より上の世代の縦のラインでつながる親族のことです。)

- 被相続人の兄弟姉妹

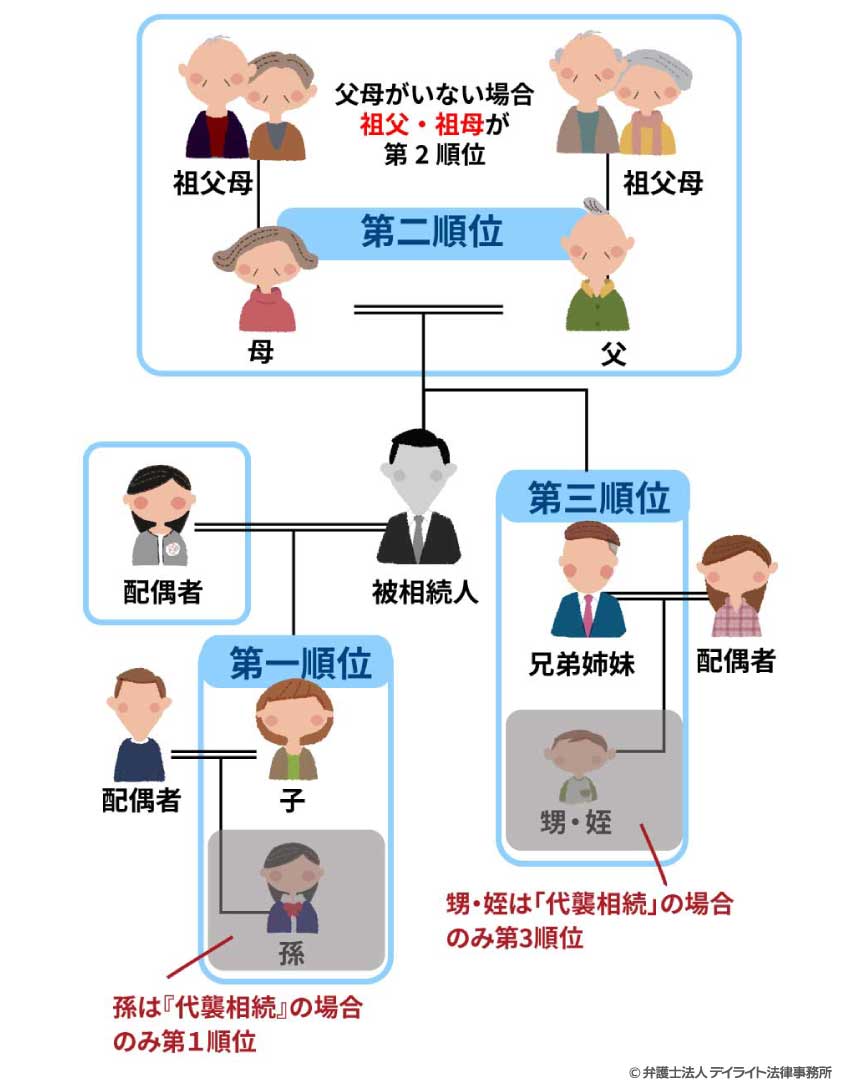

法定相続人の順位

また、民法は法定相続人に優先順位をつけています。

優先順位の低い法定相続人は、より順位の高い法定相続人がいる場合には、遺産を相続することができません。

例えば、被相続人の兄弟姉妹は、被相続人の子どもや親がいる場合には遺産を相続できません。

| 配偶者 | 常に相続人となる | |

|---|---|---|

| 血族 | 子 | 第1順位 |

| 直系尊属(親、祖父母等) | 第2順位 | |

| 兄弟姉妹 | 第3順位 | |

ここまで説明してきた法定相続人の範囲と順位を図にまとめると、次のようになります。

独身者の相続人とは?

独身者には配偶者がいないため、独身者の相続人となる可能性があるのは、①子ども、②親や祖父母(直系尊属)、③兄弟姉妹です。

独身者には配偶者がいないため、独身者の相続人となる可能性があるのは、①子ども、②親や祖父母(直系尊属)、③兄弟姉妹です。

これらの法定相続人は、上で説明した①子ども、②親・祖父母等、②兄弟姉妹の優先順位に従って独身者を相続します。

なお、この記事では「独身者」の言葉を「亡くなった時点で配偶者がいない人」という意味で使用します。

したがって、この記事において「独身者」とは以下の人を指します。

- 生まれてから亡くなるまで一度も法律上の結婚をしたことがない人(事実婚の妻・夫がいる人も「独身者」にあたります。)

- 結婚をしたことはあるが、死別または離婚により亡くなった時点で配偶者がいない

子ども

以下のような場合には、独身者の子どもが存在します。

子どもは第1順位の相続人ですので、独身者に子どもがいる場合には、子どもだけが相続人となります。

- 離婚 / 死別した元配偶者との間に子どもがいる場合

- 男性の独身者で、婚姻関係にない女性(内縁の妻を含みます。)との間に認知した子ども(「非嫡出子」(ひちゃくしゅつし)」がいる場合

※女性の独身者(母親)の場合、認知をしなくても母子関係が発生します。 - 独身者に普通養子縁組をした養子がいる場合

子どもが独身者より先に亡くなった場合や子どもが相続人から除外された場合で、子どもの子ども(独身者にとっての孫)がいるときは、孫が子どもの代わりに遺産を相続します(これを「代襲相続」(だいしゅうそうぞく)といいます)。

さらに、孫が独身者より先に亡くなった場合や孫が相続人から除外された場合で、孫の子ども(独身者のひ孫)がいるときは、ひ孫が代わりに遺産を相続します(これを「再代襲相続」といいます)。

なお、「相続人から除外された場合」には①相続廃除(そうぞくはいじょ)と②相続欠格(そうぞくけっかく)の2つの場合が含まれます。

- ① 相続廃除とは、被相続人(独身者)に対して子どもの非行行為などがあった場合に、被相続人の意志で相続人から除外することをいいます。

- ② 相続欠格とは、子どもが相続を有利に進めるために犯罪行為等を行った場合に、法律上当然に相続人から除外されることをいいます。

親・祖父母(直系尊属)

独身者に子どもがいない場合、親(父母)や祖父母、曾祖父母などの直系尊属が相続人となります。

「直系尊属」には養子縁組している場合の養親も含まれます。

また、直系尊属は独身者と一番近い世代の人だけが遺産を相続します。

例えば、親(父母)がいるときには、祖父母や曾祖父母は遺産を相続できません。

親がいない場合には、祖父母、曾祖父母の順で遺産を相続します。

兄弟姉妹

独身者に子どもがおらず、親や祖父母等もすでに亡くなっている場合には、独身者の兄弟姉妹が遺産を相続します。

独身者の兄弟姉妹が先に亡くなった場合や兄弟姉妹が相続人から廃除された場合で、兄弟姉妹に子ども(独身者の甥・姪)がいるときは、甥・姪が兄弟姉妹の代わりに遺産を相続します(代襲相続)。

甥・姪も亡くなっている場合、子どもの場合と異なって再代襲相続はありません。

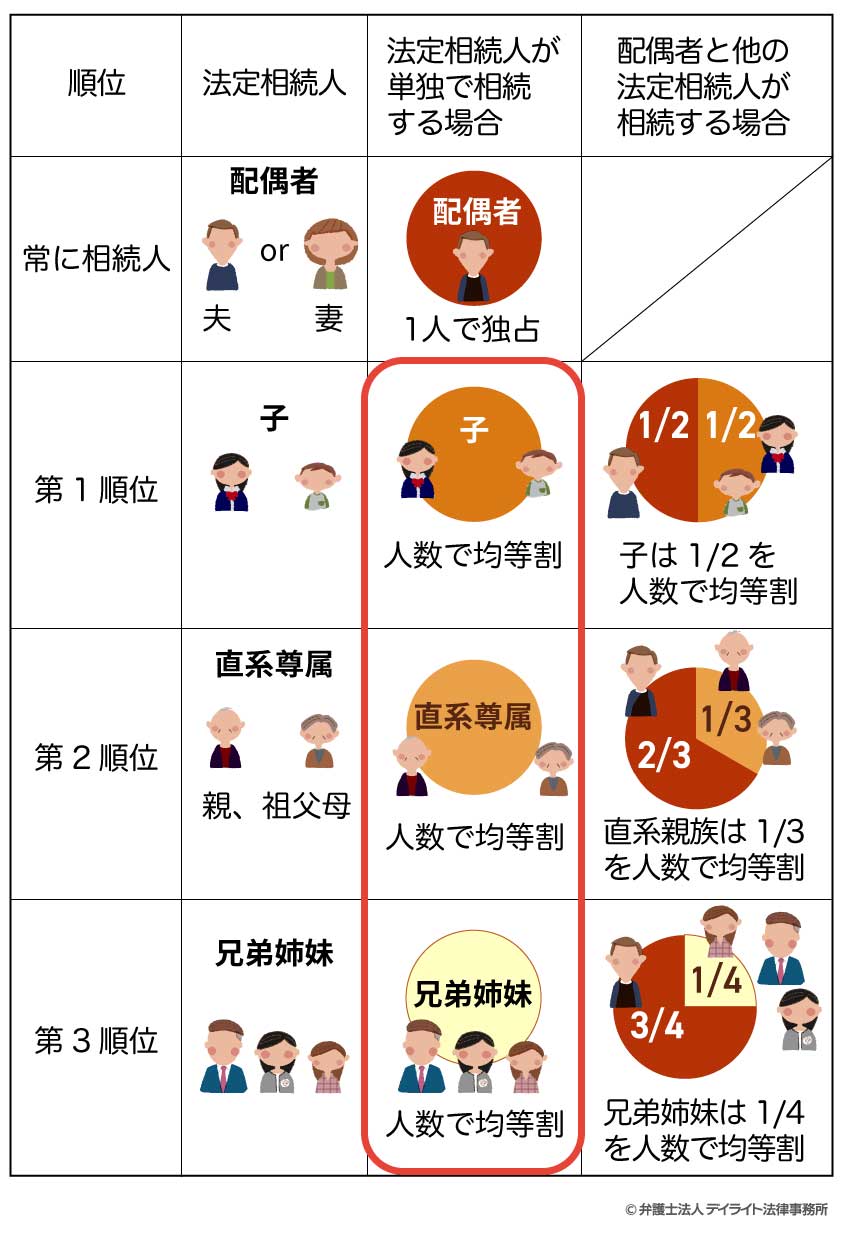

相続割合を図解

相続割合とは、それぞれの法定相続人がどのくらいの遺産を相続できるのかを表した数字の割合のことです。

民法は、(a)誰が法定相続人となるか、(b)法定相続人が何人いるのかによって、相続割合を次のように定めています。

配偶者のいない独身者の相続人については、下図の赤枠部分を参照することになります。

子どもが複数いる場合には、独身者(被相続人)の遺産を子どもの人数で均等に分けます。

被相続人の実子であるか養子であるか、あるいは元妻との間にまれた嫡出子であるか認知した非嫡出子であるかによって、相続の割合は変わりません。

独身者が亡くなった時点で父母が複数名いる(存命である)場合には、独身者の遺産を直系尊属の人数で均等に分けます。

養父母(2人)と実父母(2人)がともに存命である場合には、4人で遺産を分け合います。

兄弟姉妹が複数いる場合には、原則として独身者の遺産を兄弟姉妹の人数で均等に分けます。

ただし、父母の一方のみが同じ兄弟姉妹(異母兄弟・異父兄弟)の取り分は、父母が同じ兄弟姉妹の2分の1となります。

相続割合は強制ルールではない

この相続割合は、絶対にそのとおりに遺産を分けなくてはならないという強制的なルールではなく、遺産を分ける際の目安となるものです。

独身者は、民法の定める相続割合と異なる割合で相続人に遺産を渡す内容の遺言書を作ることができます。

また、相続人全員で遺産の分け方について話し合う場合(これを「遺産分割協議」(いさんぶんかつきょうぎ)といいます。)、相続人全員で合意すれば民法の定める相続割合と異なる割合で遺産を分け合うことができます。

具体例で解説

それでは、ここまで説明してきたことを踏まえて、具体的なケースで独身者の遺産がどのように相続されるのかを解説していきます。

子が相続人となるケース

具体例

【独身者(被相続人)の遺産】

6000万円

【相続人】

独身者が認知した内縁の妻との子A(非嫡出子)

離婚した元妻との間の子B

AとBは、独身者の遺産を2人で均等に分けあいます。

上で説明したように、非嫡出子であるかどうかによって相続割合は異なりません。

A・Bそれぞれの相続割合の金額は、以下の計算式よりそれぞれ3000万円となります。

6000万円 ÷ 2 = 3000万円

親が相続人となるケース

具体例

【独身者(被相続人)の遺産】

7500万円

【相続人】

独身者の両親A・B

独身者の養母C(養父はすでに死亡)

独身者に子どもがいない場合、独身者の親(直系尊属)が相続人となります。

A・B・Cは、独身者の遺産を3人で均等に分けあいます。

A・B・Cそれぞれの相続割合の金額は、以下の計算式よりそれぞれ2500万円となります。

7500万円 ÷ 3 = 2500万円

兄弟が相続人となるケース

具体例

【独身者(被相続人)の遺産】

8000万円【相続人】

独身者の姉A・兄B(独身者とA、Bは父母が同じ)・異母弟C

異母弟Cの相続割合は、姉A・兄Bの相続割合の2分の1となります。

つまり、A:B:C= 2:2:1の割合で遺産を相続します。

姉A、兄Bの相続割合の金額は、以下の計算式よりそれぞれ3200万円となります。

8000万円 × 2/5 = 3200万円

異母弟Cの相続割合の金額は、以下の計算式より1600万円となります。

8000万円 × 1/5 = 1600

甥姪が相続人となるケース

具体例

【独身者(被相続人)の遺産】

6000万円

【相続人】

独身者の姉A・兄B・妹Cの子D(甥)・E(姪)

相続人は、姉A・兄B・甥D・姪Eの4人です。

姉A、兄Bの相続割合は、本来相続人となるはずだったCと3人で分け合った場合の相続割合となります。

甥D、姪Eは、妹Cが相続するはずだった相続割合をCの代わりに相続することとなるため、Cの取り分をさらにDとEの2人で分け合います。

姉A、兄Bの相続割合の金額は、以下の計算式よりそれぞれ2000万円となります。

6000万円 ÷ 3 = 2000万円

甥D、姪Eの相続割合の金額は、以下の計算式よりそれぞれ1000万円となります。

2000万円 ÷ 2 = 1000万円

相続割合をシミュレーターで簡単に計算!

上で説明したように誰が相続人となるかによって相続割合は異なるため、相続割合を調べたり覚えておくことはなかなか大変です。

そこで、当事務所では相続問題に強い弁護士が監修した相続割合のシミュレーターを用意しています。

相続することとなる遺産のおおよその金額を知りたいという場合にご活用ください。

ただし、相続割合を正確に計算するためには、前提として相続人となる人を正しく把握していることや相続対象となる遺産を正しく評価していることが必要となります。

遺産の種類によっては、遺産の評価には高度の専門知識が必要となることから、一般の方が行うことはあまり現実的ではないといえます。

そのため、正確な金額を知りたい場合には相続問題に注力する弁護士等の専門家に依頼されることを強くおすすめします。

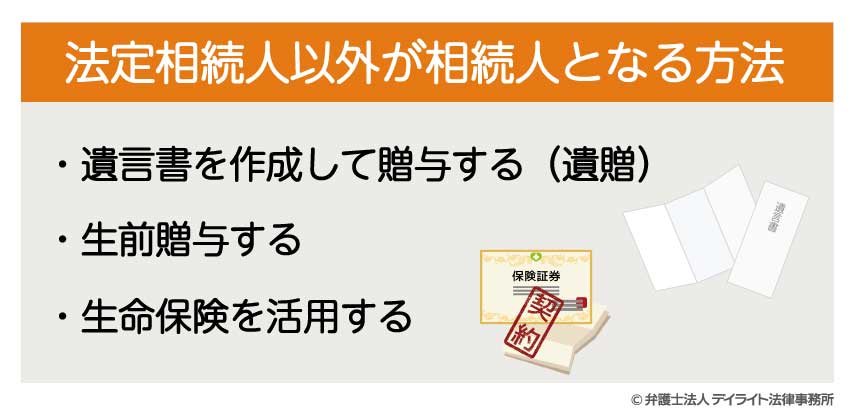

法定相続人以外が相続人となる方法

法定相続人にあたる「配偶者」とは法律上の婚姻(結婚)をしている妻や夫を意味するため、内縁の妻や夫は法定相続人にあたりません。

法定相続人にあたる「配偶者」とは法律上の婚姻(結婚)をしている妻や夫を意味するため、内縁の妻や夫は法定相続人にあたりません。

また、独身者が男性の場合、結婚していない女性との間に生まれた認知していない子どもも法定相続人にあたりません。

このような法定相続人ではない者に対して、「相続人」として遺産を与えることができるのでしょうか。

結論からいうと、法定相続人以外が相続人となって遺産を受け取る(相続する)ことはできません。

「相続」とは、被相続人の権利(プラスの遺産)や義務(マイナスの財産)を引き継ぐことをいいます。

そして、「法定相続人」と「相続人」はいずれも、民法が被相続人の遺産を「相続」することができる人として定めている人のことをいい、同じ意味です。

すでに説明したように、民法が定めている法定相続人(相続人)の範囲を自由に広げたり狭めたりすることはできません。

そのため、法定相続人(相続人)以外が遺産を「相続」することはできないのです。

もっとも、法定相続人(相続人)以外の人に対しては、相続以外の方法で遺産を与えることができます。

具体的には次のような方法があります。

- 遺言書を作成して贈与する(遺贈)

- 生前贈与する

- 生命保険を活用する

遺言書を作成して贈与する(遺贈)

被相続人は、遺言書を作成して法定相続人以外の人に遺産を残すことができます。

これを「遺贈(いぞう)」といいます。

遺贈の方法には、大きく①包括遺贈(ほうかついぞう)と②特定遺贈(とくていぞう)の2つがあります。

①包括遺贈とは、遺産の全部または割合で指定して与える方法で、例えば「遺産の全部をA氏に与える」、「遺産の◯割をB氏に与える」といった内容の遺言書を作成します。

包括遺贈の場合には、遺産に含まれる権利(プラスの遺産)だけでなく義務(マイナスの財産)も引き継ぐこととなるため、遺産を相続する場合に似た状態となります。

②特定遺贈とは、特定の遺産を指定して与える方法で、例えば「◯◯県◯◯市◯◯町✕✕丁目✕番地所在の不動産をA氏に与える」、「△△作の絵画『✕✕✕✕』はB氏に与える」といった内容の遺言書を作成します。

特定遺贈の場合には、遺言書に記載された遺産のみを引き継ぎます。

遺留分(いりゅうぶん)の侵害に注意

法定相続人のうち、被相続人の配偶者、子ども、親・祖父母等(直系尊属)には「遺留分(いりゅうぶん)」という最低限の遺産を受け取る権利が保障されています。

独身者に子どもや親・祖父母等(直系尊属)の法定相続人がいる場合には、この遺留分に注意する必要があります。

遺産の全部または大部分の割合を法定相続人以外の人に包括遺贈する場合や、遺産の大部分を占めるような財産を法定相続人以外の人に特定贈与する場法には、法定相続人に保障されている遺留分を侵害する可能性があります。

遺留分を侵害された場合、法定相続人は遺贈を受けた人に対して、侵害された遺留分の金額を支払うように求めることができます(遺留分侵害額の請求)。

このように、遺言書の内容によっては残された法定相続人や遺贈を受けた人の間にトラブルを発生させてしまう可能性があるため、注意が必要です。

遺言書が無効になる可能性に注意

遺言書の作成について民法はいくつかのルールを定めており、ルールを守らずに作成された遺言書は無効となってしまいます。

遺言書が無効となった場合には、相続人全員で遺産分割協議を行わなければなりません。

遺産相続をめぐるトラブル

割合を指定して包括遺贈をした場合、遺贈を受けた人(「受遺者」(じゅいしゃ)といいます。)は、他の相続人とともに遺産分割協議に参加する必要があります。

そのため、他の相続人との間で遺産の分け方をめぐるトラブルに巻き込まれる可能性があります。

遺言書の作成は専門家に相談するのがおすすめ

正しく遺言書を作成することができれば、残された人が遺産等の処分に困るという事態や相続人同士のトラブルを防ぐことができます。

その一方で、作成方法を間違えると遺言書が無効となったり、相続人同士のトラブルを招いてしまったりする可能性があります。

そのため、遺言書の作成については相続に注力する弁護士等の専門家に相談するのがおすすめです。

生前贈与する

生前贈与とは、被相続人が生きている間に、法定相続人以外の人との間で特定の財産を与えるという内容の契約(「贈与契約」といいます。)をする方法をいいます。

1年間に110万円までの贈与については、相続税が非課税となる制度(暦年課税(れきねんかぜい))を利用することができます。

生前贈与の相手について制限はないため、内縁の妻・夫等の近い間柄の人に計画的に贈与を行う場合には、生前贈与の活用を検討するとよいでしょう。

なお、生前贈与をする場合にも、遺贈の場合と同様に遺留分をめぐるトラブルが起こりうるため注意が必要です。

生命保険を活用する

生命保険に加入し、死亡保険金の受取人として相続人以外を指定する方法です。

生命保険金は遺産分割の対象とならないため、生命保険の受取人となった人は他の相続人との話し合いを行う必要がなく、遺産相続をめぐるトラブルに巻き込まれるリスクを減らすことができます。

独身者の遺産相続の手続きと注意点

遺産相続に必要となる書類とは

遺産相続の手続には次のようなプロセスが含まれます。

- 相続人の調査・確認

- 相続財産の調査・評価

- 遺言書の有無の確認

- 遺産分割協議(遺言書がない場合など)

- 遺産相続に関する各種手続(遺産の名義変更・相続税の申告など)

以下では、それぞれのプロセスと必要になる書類について説明します。

被相続人(独身者)の法定相続人が誰であるかを調べ、上で説明したような法定相続人の順位に従って実際に相続人となる人を確定します。

相続人の調査をするために、基本的には被相続人(独身者)の生まれてから亡くなるまでの登記簿謄本・除籍謄本、改製原戸籍など(「戸籍謄本類」といいます。)を取得します。

誰が相続人となるかによって、さらに追加で戸籍謄本類を取得しなければならない場合があります。

例えば、被相続人の兄弟姉妹の子ども(甥・姪)が代襲相続する場合、被相続人の戸籍謄本類に加えて以下の戸籍謄本類を取得します。

- 被相続人の直系尊属(両親)が生まれてから亡くなるまでのすべての戸籍謄本類

- 本来相続人となるはずだった被相続人の兄弟姉妹(甥・姪の親)が生まれてから亡くなるまでのすべての謄本類

遺産分割協議を行う場合には、相続人が1人でも欠けると遺産分割協議は無効となりやり直しが必要となります。

そのため、相続人を漏れなく調査することはとても重要です。

相続の対象となる財産(遺産)を調査し、財産目録という書類にまとめます。

財産目録の作成は法律上必須のものではありませんが、遺産分割協議を行う場合や相続税の申告をする際には、どのような財産があるのかを一覧で確認できると手続をスムーズに行うことができるため、財産目録の作成をおすすめします。

相続の対象となる財産には、プラスの財産だけでなくマイナスの財産(借金やローンなどの負債)も含まれます。

マイナスの財産が多い場合には相続の放棄を検討します。

相続を放棄すると、初めから相続人ではなかったことになります。

被相続人の遺言書がある場合には、相続人は原則として遺言書の内容に従って遺産を相続することとなるため、まずは遺言書の有無を確認する必要があります。

遺言書がない場合や、遺言書があってもその内容に従わない場合には、相続人が全員で遺産分割協議をします。

遺産分割協議は相続人全員が参加して全員で合意する必要があり、相続人が1人でも欠けると遺産分割協議は無効となります。

全員が合意して遺産分割協議が成立した場合には、合意した内容を遺産分割協議書という書面にまとめ、全員が署名して実印を押し、印鑑登録証明書を添付します。

遺言書や遺産分割協議によって誰がどの遺産を引き継ぐのかが決まったら、必要に応じて遺産を引き継ぐための手続を行います。

例えば、不動産の名義変更(変更登記)や預貯金の名義変更、相続税の申告などの手続があります。

その際には、戸籍謄本類、遺言書または遺産分割協議書などを準備して提出する必要があります。

さらに、手続の種類によっては、公的機関(法務局や税務署)や金融機関等が指定する書類を追加で提出します。

相続手続に必要な書類の準備は大変

このように、遺産相続をするためには様々な書類を取得したり作成したりする必要があるため、相続に関する知識がない一般の方が必要書類をそろえるのはかなり大変です。

必要書類の取得や作成にミスがあった場合には、遺産分割協議のやり直しや書類の作り直しが発生したり、遺産を引き継ぐための手続きがストップしてしまったりする可能性があります。

書類の取得や作成に不安がある場合には、相続問題に注力する弁護士等の専門家に依頼することを強くおすすめいたします。

身寄りがない人の荷物はどうなる?

身寄りがない人が部屋を賃貸していた場合、その方が亡くなった後に部屋に残された荷物はどうなるのでしょうか。

身寄りがない人が部屋を賃貸していた場合、その方が亡くなった後に部屋に残された荷物はどうなるのでしょうか。

部屋の貸主(賃貸人)は、たとえ部屋に残されていた荷物が価値のないものであっても勝手に処分することはできません。

身寄りのない被相続人が荷物等の処分について遺言書を残していた場合、荷物は遺言書の内容に従って取り扱われることになります。

遺言書がない場合には「相続財産清算人」が選任され、荷物は相続財産清算人によって管理されることとなります。

相続財産清算人は、被相続人の利害関係者や検察官の申立てがあった場合に家庭裁判所によって選任され、被相続人の荷物を含む遺産を管理します。

部屋の賃貸人は、利害関係人として相続財産清算人の選任を申し立てることができます。

なお、令和5(2023)年4月1日の民法改正によって、相続人が明らかでない場合における「相続財産管理人」は「相続財産清算人」に名称が変更されました(民法952条1項)。

相続財産清算人が選任されると、被相続人の遺産(価値のある荷物もこれに含まれます。)は、次の(1)から(3)の順番に従って取り扱われます。

- (1)債権者・受遺者への支払い等にあてる

- (2)特別縁故者に財産分与する

- (3)国庫に引き継ぐ(国庫に帰属させる)

また、相続財産清算人は、管理行為の一貫として価値のない荷物の廃棄処分等を行うことができます。

債権者・受遺者への支払い等にあてる

被相続人の債権者や受遺者がいる場合には、これらの人への支払いや贈与が最優先されます。

相続財産清算人は、必要に応じて家庭裁判所の許可を受けて遺産を売却し、金銭に換えて支払等にあてることができます。

特別縁故者に財産分与する

債権者や受遺者への支払いをした後も財産が残っている場合、家庭裁判所は特別縁故者の請求によって、遺産の全部または一部を分け与えます。

特別縁故者とは、①内縁の妻や夫などの被相続人と生計をともにしていた人や②被相続人を献身的に看護・介護していた人、③その他の被相続人と特別強い結びつきがあったと認められる人をいいます。

国庫(国)に引き継ぐ

債権者や受遺者、特別縁故者がいない場合や、これらの者へ財産を分け終わった後になお財産が残っている場合、相続財産管理人は被相続人の財産を国庫に引き継ぐための手続をします。

国庫(こっこ)とは、財産を所有する主体としての国(日本)のことを指します。

まとめ

独身者(この記事では亡くなった時点で配偶者がいない人を指します。)の法定相続人は、独身者の子どもや孫、直系尊属(親、祖父母等)、兄弟姉妹や甥・姪です。

独身者の法定相続人については、民法によって①子ども、②直系尊属、③兄弟姉妹の優先順位が定められており、より順位の高い法定相続人がいる場合、優先順位の低い法定相続人は遺産を相続できません。

同じ順位の法定相続人が2人以上いる場合には、基本的に人数割で均等に遺産を分け合います。

法定相続人以外に遺産を「相続」させることはできません。

ただし、遺贈や生前贈与、生命保険などを活用することによって、相続以外の方法で法定相続人以外に遺産を渡すことができます。

遺産相続の手続は複雑であり、様々な書類を取得したり作成したりする必要があります。

相続をめぐるトラブルを避けるためにも、書類の取得や作成は相続問題に注力する弁護士等の専門家に依頼するのがおすすめです。

弁護士法人デイライト法律事務所では、相続問題に注力する弁護士を中心に構成した相続対策チームを設置しています。

相続手続に必要な書類の取得や作成はもちろんのこと、相続人の調査や遺産分割協議の進行、節税対策など幅広いご相談に対応することができます。

遠方の方にはオンラインの相談にも対応しておりますので、お気軽にご相談ください。