実家を処分する方法としては、まずは実家を売却することが挙げられます。

実家を処分する方法としては、まずは実家を売却することが挙げられます。

ほかにも、相続放棄をする、遺産分割で実家を引き継ぐことを拒否する、といった形で実家を手放す方法もあります。

実家を解体して処分する方法もありますが、実家の解体には、固定資産税が6倍になるなど注意すべき点があります。

実家を相続した場合、自ら住む、賃貸するなどして活用することが難しければ、実家の処分を検討することになると思われます。

ただ、不動産の処分を経験する機会は少ないので、「実家を処分したいけれどもどうしたらよいのか」とお困りの方も多いと思います。

そこで、今回の記事では、実家を処分する方法、実家を処分する際の手続、ポイント等について解説し、実家を処分する際に参考となる情報をご提供していきます。

実家の処分を検討している方は、ぜひご一読ください。

目次

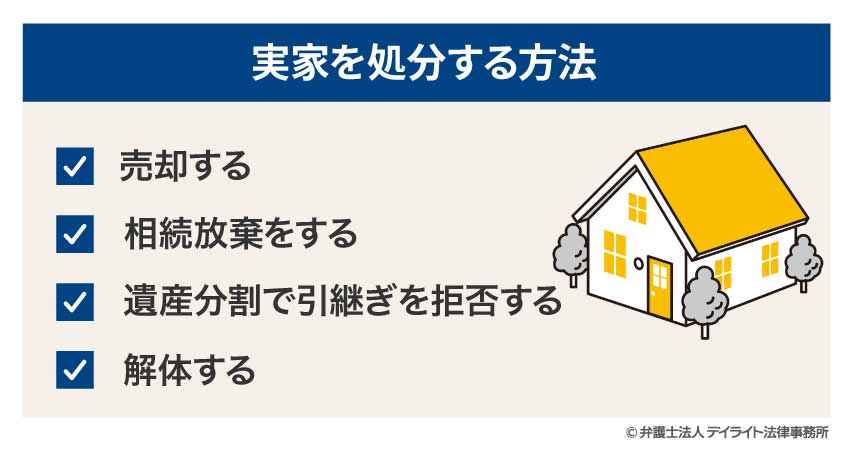

実家を処分する方法とは?

実家を処分する方法には、次のようなものがあります。

売却する

実家を処分する方法として最も代表的なものは、実家を売却することです。

実家を売却すれば、売却代金を得ることができますし、実家の建物や土地を必要としている第三者に引き継ぎ、実家を維持・管理する責任から解放されることもできます。

売却の方法には、主に次のようなものがあります。

不動産仲介業者を通じて売却する

実家のような不動産を売却する場合、大半のケースでは、不動産仲介業者を通じて売却します。

不動産仲介業者を利用すれば、インターネットやチラシを通じて購入希望者を探してくれますし、契約書の作成、引渡しの段取りなども任せることができます。

不動産買取業者に買い取ってもらう

不動産仲介業者を利用するなどして実家を売却しようとしても、買い手がつかない場合があります。

買い手がつかないケースとしては、次のようなものが考えられます。

- 利便性が低いなど購入希望者が少ない地域である

- 実家の建物の状態が悪すぎる

- 築年数が古すぎる

- 一度実家の建物を取り壊すと再建築が不可能である

このように条件が良くない実家の場合にも、不動産買取業者であれば、買い取ってくれる場合があります(不動産仲介業者も、不動産買取をしていることがあります)。

気を付けたいのは、不動産買取業者の買取額は、比較的低くなってしまうことが多いことです。

しかし、それでも、不動産買取業者に売却した方が、税金や維持費がかかる上に管理の手間もかかる実家を持ち続けるよりは、有利な結果となることも少なからずあると思われます。

相続放棄をする

実家を処分したい場合、相続放棄をすることも考えられます。

相続放棄をすれば、はじめから相続人とはならなかったこととなるので、実家を引き継がずに済みます。

また、相続放棄をすれば、親に借金などの負債があった場合、そうした負債も引き継がずに済ませることができます。

相続放棄をした場合、他に相続人がいなければ、実家などの相続財産は、国庫に帰属することになります。

相続放棄をするには、自分が相続人になったこと(自分のために相続が開始されたこと)を知ってから3か月以内に、家庭裁判所で手続きをする必要があります。

期限を過ぎると、もはや相続放棄ができなくなってしまいますので、余裕をもって手続きを進めるようにしましょう。

注意しなければならないのは、相続放棄をすると、実家だけでなく、預貯金や株式といった相続財産全部を受け継ぐことができなくなることです。

そのため、相続放棄をするかどうかは、相続財産全体を調査してから考える必要があります。

なお、相続放棄をした場合も、放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は相続財産の清算人に対して引き渡すまでの間は、自己の財産におけるのと同一の注意をもって、財産を保存する義務があります(民法940条1項)。

(相続の放棄をした者による管理)

第九百四十条 相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は第九百五十二条第一項の相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない。2 省略

そのため、相続放棄をした時に実家に住んでいたなどの場合には、相続放棄をしても、実家の管理をすることが必要になります。

遺産分割で引継ぎを拒否する

相続放棄をする以外にも、遺産分割で実家の引継ぎを拒否し、実家の土地建物を手放す方法もあります。

遺産分割で引継ぎを拒否することには、相続放棄をする場合と比べて次のようなメリットがあります。

- 実家以外の財産は相続できる

- 特別な法的手続きは必要なく、遺産分割協議の場で主張すれば足りる

- 期限がなく、いつでも主張できる

- 取消し、撤回が可能である

しかし一方で、相続放棄をしない場合、次のようなケースでは実家を引き継がざるを得なくなる可能性があるというデメリットがあります。

- 遺産分割協議の中で「実家を引き継ぎたくない」との主張が他の相続人から認められない

- 他の相続人が全員相続放棄してしまった

ほかにも、借金などの負債については、相続放棄をしなければ責任を免れないということにも注意が必要です。

遺産分割協議の中で遺産を受け継ぐことを拒否すること(遺産放棄)については、以下のページでも解説しています。

解体する

築年数が古い、老朽化しているなどの理由で実家の建物の活用が難しい場合には、実家を解体して処分する場合もあります。

実家を解体した後の処分・活用方法としては、新たな建物を建築して利用する、敷地を駐車場にする、売却するなどが考えられます。

ただし、後でご説明するとおり、実家を解体すると、土地の固定資産税が6倍になってしまうなどのデメリットがあります。

実家の解体をするかどうかは、慎重に検討しましょう。

実家の処分のために必要な手続き

実家の処分をする際の手続きは、次のようになります。

親の相続に関する対応をする

実家の処分を進める際には、まずは親の相続に関する対応を済ませておくことが必要です。

親の相続に関する対応は、次のようになります。

遺言書がないか確認する

まずは、親が遺言書を残していないか確認しましょう。

親から遺言書の預け先、保管場所などを聞いている場合は、そこを探します。

エンディングノートがある場合は、そこに遺言書の所在が書かれている可能性がありますので、内容を確認しましょう。

特に親から聞いていない場合も、仏壇の引き出し、親の書類入れ、金庫など、遺言書がありそうな場所を確認しておきましょう。

銀行の貸金庫がある場合は、その中身も確認しましょう。

ほかにも、親と関係のあった弁護士、税理士などがいれば、遺言書について知らないか聞いてみましょう。

公正証書遺言を作成した可能性がある場合は、公証役場で検索して遺言書の有無を確認してもらうことができます。

自筆証書遺言を法務局で保管している可能性がある場合は、法務局に問い合わせて確認することができます。

遺言書があった場合は検認の手続きをする

遺言書が見つかった場合は、家庭裁判所で検認の手続きを行う必要があります。

検認が終わるまでは、遺言書は、発見した時のままの状態で保管しておきます。

遺言書に封がされている場合は、封を切らないまま検認を受ける必要があります。

なお、公正証書遺言と、自筆証書遺言書保管制度によって法務局に保管されていた遺言書については、検認の手続きは必要ありません。

遺言書の検認については、以下のページをご参照ください。

相続放棄を検討する

実家を引き継ぎたくない場合は、相続放棄も検討することがあります。

相続放棄ができるのは、自分が相続人になったことを知ってから3か月の間に限られますので、その間に相続放棄についての結論を出すことが必要です。

相続放棄をするかの結論を出すためには、遺産の内容を調査することが大切です。

遺産の調査については、以下のページでもご紹介しています。

調査した結果、遺産の価値がマイナスになっている(借金などの負債の方が不動産、預貯金などの資産より多い)場合には、相続放棄を積極的に検討することになります。

遺産の価値がプラスの場合でも、相続人同士の争いごとに巻き込まれたくない、どうしても実家を引き継ぎたくないなどの理由から、相続放棄をする場合もあります。

相続放棄の手続きについては、以下のページをご参照ください。

遺言書がない場合は遺産分割協議を行う

遺言書がない場合は、遺産分割協議をし、実家の処分方法や実家を取得する相続人を決めていきます。

遺産分割協議は、相続人全員の合意によって成立します(相続放棄をした者は、相続人から外れます)。

相続人全員が参加しない限り、遺産分割協議を終えることはできませんので、まずは亡くなった方の戸籍を取り寄せ、相続人の範囲を確定させることが重要です。

遺産分割協議での実家の分割方法としては、主に次のようなものがあります。

- 現物分割:実家を相続人の一人が取得し、ほかの相続人には預貯金や株式など他の財産を分ける方法

- 換価分割:実家を売却して処分し、得られた代金を相続人間で分ける方法

- 代償分割:相続人の一人が実家を取得し、その相続人から、他の相続人に対し、代償金を支払う方法

- 共有分割:実家を複数の相続人で共有する方法

実際の遺産分割協議では、現物分割又は換価分割のいずれかの方法で遺産分割が行われることが多いようです。

代償分割は、高額な代償金が必要になることがあり、実家を取得する相続人にそれだけの経済力がないと実施できません。

共有分割は、次でご説明しますが、トラブルの元になるため、避けた方が無難です。

遺産分割協議が成立したら、遺産分割協議書を作ります。

遺産分割協議書は、実家の相続登記をする際に必要になるなど大切な書類であり、法的に問題のない形で、相続人間の合意の内容が明確になるように作成しなければなりません。

そのため、遺産分割協議書を作成する際には、弁護士、司法書士などの専門家に依頼して作ってもらうことが多いです。

共有分割は、後にトラブルが起こる元になるので、できる限り避けるべきです。

実家を共有することで起こるトラブルには、次のようなものがあります。

- 実家を売る、解体する、リフォームするなどして活用したい場合、共有者全員の同意が必要なため、一人でも反対者がいると実家の活用が進まない

- 共有者の一人が亡くなり、新たにその相続人が共有者となったが、新たな共有者とは疎遠であったため、話合いなどが難しくなる

- 共有者が亡くなって相続が起こり、共有者がどんどん増える

後からこうしたトラブルに巻き込まれないためにも、実家の共有は極力避けましょう。

共有しているために起こりうる不都合については、以下のページもご参照ください。

相続登記を済ませる

遺産分割協議が成立したら、その内容に従って相続登記を済ませ、実家の名義を変更します。

遺産分割協議で換価分割する(実家を売却後、代金を相続人で分ける)ことが決まった場合は、法定相続分に従って相続登記を行ってから売却します。

相続登記は、自分が相続人となったことを知り、かつ、相続で不動産を取得したことを知った日から3年以内にしなければなりません。

上記の期限までに遺産分割が終了していない場合は、上記の期限内にいったん法定相続分で相続登記を行います。

そのうえで、遺産分割協議が成立したら、遺産分割の日から3年以内に、改めて所有権の移転の登記を行うことが必要です。

相続登記を行うことは法律上の義務となっており、期限内に相続登記の手続きをしないと、10万円以下の過料の対象とされます。

相続税の申告を済ませる

相続税の申告が必要な場合は、相続税の申告を済ませます。

後にご説明するとおり、相続税の申告を期限内(相続の開始があったことを知った日の翌日から10か月以内)に済ませないと、相続税について小規模宅地等の特例を受けることができなくなりますので、十分に注意しましょう。

相続税の申告が必要な場合については、以下のページをご参照ください。

住宅ローンの残高を確認する

実家を処分する前には、住宅ローンの残高を確認しておくことも重要です

住宅ローンは、原則として相続人が引き継ぐことになるので、確認しておくことが必要になります。

ただし、住宅ローンでは、ほとんどの場合、住宅ローン契約の際に団体信用生命保険に加入しています。

この保険に加入していれば、ローン返済中の方が亡くなった場合、生命保険によって住宅ローンが全額返済されます。

そのため、多くの場合は、親の住宅ローンは親の死後には残っていません。

ただ、重要な問題になりますので、念のため確認しておくようにしましょう。

土地の境界・確定測量図を確認する

一戸建ての実家を売却する場合には、隣家との境界を明示することが重要です。

確定測量図又は境界確認書がない場合、境界が未確定である可能性がありますので、土地家屋調査士や測量士に依頼して境界の確定を行いましょう。

確定測量図などがある場合も、実際に境界標が確認できるかを現地で調べておきましょう。

境界標が壊れている、傾いている、なくなってしまっているなどという場合には、現況を写真で記録し、土地家屋調査士に相談しましょう。

自分で境界標を動かしたり、新しく設置したりすることは、隣家とのトラブルを招きますので、やってはいけません。

必要書類の準備をする

実家を売却する際には、様々な書類が必要になります。

必要書類には、たとえば次のようなものがあります。

- 身分証明書

- 印鑑登録証明書

- 登記済み証又は登記識別情報通知書

- 固定資産税納税通知書・固定資産評価証明書

- 地積測量図・境界確認書

- 建築確認済証・検査済証

このほかに、実家を売却した後の確定申告に備え、実家を購入した時の売買契約書や各種領収証を探して保管しておけるとよいです。

これらの書類は、不動産仲介業者などから求められた時にその都度用意すればよく、最初から一度にまとめて準備しておく必要はありません。

遺品整理・片づけ・掃除をする

実家の処分をする前に、遺品の整理・片付けや掃除を済ませておきましょう。

実家が片付いていれば、購入希望者も、実家を買った後の様子を想像しやすくなりますし、印象も良くなります。

こうした作業には、専門業者を頼ることもできます。

仏壇・神棚の処分をする

実家に仏壇や神棚がある場合は、何らかの方法で処分する必要があります。

仏壇を自宅に引き取る場合は、お寺に依頼して、「魂抜き」「魂入れ」をしてもらって移動します。

神棚を引き取る場合は、神社にお願いして「魂抜き」「魂入れ」を行う、神社にお参りして神棚を移動することをお伝えするなどし、神棚を移動させます。

仏壇を処分する場合は、菩提寺に相談する、仏壇・仏具店に依頼するなどの方法で処分をしていきます。

神棚を処分する場合は、神社に依頼してお焚き上げや祈祷をしてもらったり、納札所に収めたり、どんど焼きに持ち込んだりして処分することができます。

仏壇を処分する前には、仏壇にある引き出しの中身を確認しておきましょう。

年配の方の中には、仏壇の引き出しを貴重品の保管場所としている方もおられますので、通帳や印鑑など思わぬ貴重品が見つかるかもしれません。

不動産仲介業者に依頼して売却を進める

査定を依頼する

実家を売却して処分する準備ができたら、不動産仲介業者に査定を依頼します。

査定を依頼する際には、必ず複数の業者に依頼し、それぞれの査定額や内容を比べ、売却を依頼する業者を選ぶようにしましょう。

不動産仲介業者と契約する

どの不動産仲介業者に売却を依頼するか決めたら、不動産仲介業者と契約します。

不動産仲介業者との契約には、一般媒介契約と専任媒介契約、専属専任媒介契約の3種類があります。

一般媒介契約では、複数の不動産仲介業者に売却を依頼することが可能です。

一方、専任媒介契約と専属専任媒介契約では、一つの不動産仲介業者にのみ売却を依頼することになります。

専属専任媒介契約では、自分で買い手を探すこともできません。

このように言うと、一般媒介契約がより有利なように思えるかもしれません。

しかし、専任媒介契約や専属専任媒介契約にも次のようなメリットがあります。

- 一般媒介契約の場合よりも、不動産仲介業者が力を入れて買い手を探してくれる

- 一般媒介契約の場合には「レインズ(国土交通大臣指定の不動産流通機構が管理・運営している不動産流通標準情報システム)」というデータベースへの登録義務がない

どの契約にするかは、ご自身の希望や状況と照らし合わせながら、不動産仲介業者とよく話し合って決めましょう。

売買契約を締結する

実家の買い手が見つかり、売買の条件も決まったら、売買契約を締結します。

売買契約を締結する際には、買い手から手付金が支払われるのが一般的です。

売買契約書への署名と手付金の受け渡しの前には、宅地建物取引士から、買い手に対して重要事項に関する説明と書面の交付が行われます。

また、売買契約の際には、現況の設備についての「付帯設備票」や不動産の現況、告知事項を確認する「物件状況報告書」を売り手側で作成し、買い手に渡します。

こうした書類を確認し、契約書を読み合わせた上で、契約書に署名・押印し、手付金の受け渡しを行って、売買契約の成立となります。

残代金の支払いを受け、実家を引き渡す

契約で決められた引渡日になったら、残代金の支払いを受け、実家を買い手に引き渡します。

売り手側は、実家の鍵と登記に必要な書類を買い手側に引き渡すことで、実家を引き渡します。

買い手側は、これと引換えに、残代金の支払いをします。

その後、立ち会った司法書士が、速やかに登記申請の手続きを済ませます。

引渡しの際にトラブルが生じないように、必要書類などについては、前日までによく確認しておきましょう。

また、実家に置いてある物がある場合、引渡日までには撤去するようにしましょう(契約で物を置いたまま引き渡すこととされている場合は、契約どおりで構いません)。

実家の解体・測量が必要な場合も、引渡日までに済ませられるように手配しておきましょう。

確定申告を行う

実家が売却できて利益(譲渡所得)が発生した場合は、確定申告をします。

確定申告は、譲渡所得が発生した翌年に行います。

実家を売却した場合に活用できる特別控除

実家を売却した場合の譲渡所得については、次の特例を活用することで所得控除を受けることができます。

- 被相続人(亡くなった方)の居住用財産(空き家)に係る譲渡所得の特別控除の特例

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

これらの特別控除を受けることができれば、所得額が下がるので、所得税等が軽減されます。

それぞれについて、適用を受けるための条件がありますので、詳しくは、弁護士や税理士にご確認ください。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

実家を購入した時の契約書などを探しておく

実家を購入した時の契約書や領収証があれば、実家を購入した際に支払った金額を基礎として取得費を計算して控除し、所得税等の負担を軽減することができます。

実家の購入時の契約書などは、できるだけ見つけておくようにしましょう。

相続した不動産を売却する流れについては、以下のページもご参照ください。

相続税を取得費にできる場合がある

実家の相続に際して相続税を支払っていた場合、相続開始から3年10か月以内に売却すれば、相続税の一部を取得費とし、所得から差し引くことができます(相続財産を譲渡した場合の取得費の特例)。

所有期間が5年以下の場合は税率が上がる

実家を譲渡した年の1月1日現在の所有期間が5年以下だと、「短期譲渡所得」とされ、所得税と住民税の税率が上がってしまいます。なお、上記の所有期間は、相続時ではなく、亡くなった方(被相続人)が取得した時から数えます。

売れない実家を処分するにはどうすればいい?

売れない実家を処分する方法としては、上でもご紹介したとおり、不動産買取業者に買取りを依頼することが考えられます。

ただし、不動産買取業者は、一般的に、低めの金額で買取りを成立させようとしますので、注意が必要です。

ほかに、実家がある自治体が空き家バンクを運営していれば、それに登録し、購入希望者を探すこともできます。

実家を処分するときの注意点

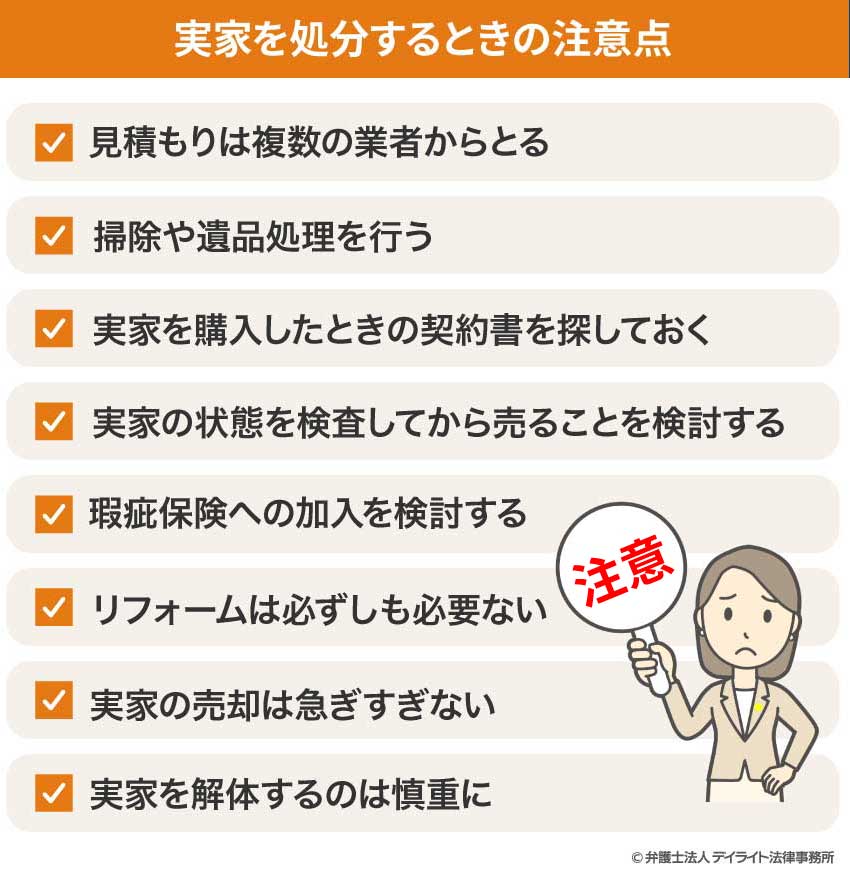

見積もりは複数の業者からとる

実家を処分するときには、不動産仲介業者に査定をしてもらったり、遺品処理業者、解体業者などを利用したりすることになります。

こうした業者に依頼する場合には、原則として、複数の業者から見積もりをとるようにしましょう。

一社しか見積もりをとらないと、相場よりも高額だったなどといったことがあっても、気が付きにくくなります。

サービス等の内容についても、いくつかの業者を比較することで、それぞれの特徴が見えてきますので、より自分の希望に近い業者を選ぶことができるようになります。

掃除や遺品処理を行う

実家を売却する場合、掃除や遺品処理を済ませておくことが大切です。

遺品の処理が済んでおらず、室内に家具や家電、生活用品が雑多に残ったままになっていると、見学に来た購入希望者に良い印象を与えることが難しいでしょう。

掃除が行き届いておらず、ほこりやカビなどが目立つ状態になっている場合も、良い印象を持ってもらうことが難しくなります。

実家を購入したときの契約書を探しておく

実家を売却する前には、実家を購入した金額が分かる契約書などを探しておきましょう。

実家の購入金額がわかれば、その額を元に取得費を計算して売却価格から控除することができ、譲渡所得を下げることができます。

実家の状態を検査してから売ることを検討する

実家を建物付きで売る場合、建物の価値を証明するため、建物状況調査(インスペクション)を受けてから売却することを検討してみるのもよいです。

建物状況調査を受けて実家の現状を明らかにしておけば、買い手も安心して購入することができるので、実家を売却できる可能性が高まります。

建物状況調査の結果、実家の建物の状態が良いことが分かれば、実家をより高額で売却できる可能性もあります。

建物状況調査は、対応している設計事務所などに依頼して行います。

瑕疵保険への加入を検討する

実家のような中古住宅の場合、購入希望者は、購入した家に何らかの欠陥があったと後から判明するリスクをおそれています。

そうした買い手側の不安を払拭し、実家をできるだけ高値でスムーズに売却するために、売り手側で、瑕疵(かし)保険へ加入することがあります。

瑕疵保険に加入していれば、引き渡し後に建物に隠れた不具合(瑕疵)があった場合に、所定の要件を満たせば、買い手に保険金が支払われます。

引用元:既存住宅売買のかし保険(個人間売買タイプ)|個人の方|住宅瑕疵担保責任保険協会

そのため、瑕疵保険が付いていれば、買い手側も安心して購入できるようになりますので、スムーズにより高値で売却できる可能性が高まります。

リフォームは必ずしも必要ない

実家を売ろうとするときに、「古くなっているしリフォームした方が有利になるのではないか」と思うかもしれません。

しかし、実家が古い場合でも、リフォームは、必ずしも必要ではありません。

リフォームをしなくとも、できるだけ安い物件を探している人や、自分好みにリフォームしたい人が購入を希望することがあるためです。

リフォームをしてしまうと、こうした希望を持っている人には購入してもらえなくなってしまう可能性があります。

それに、リフォームしたけれども買い手が付かなかった、となると、せっかく費用をかけてリフォームしても無駄になってしまいます。

リフォームはしない代わりに売却額を安くする、最低限のリフォームだけ行うなどの方法もありますので、リフォームするかどうか、どのようなリフォームにするかは、よく考えてから決めましょう。

実家の売却は急ぎすぎない

相続した実家を相続税の申告期限前に売却してしまうと、相続税について小規模宅地等の特例を受けることができなくなります。

小規模宅地等の特例は、実家の敷地などの居住用の土地について、330㎡を限度として評価額の80%を減額することができるという大変有利なものです。

小規模宅地等の特例を適用できるかどうかで、相続税の額が大きく変わることもあります。

小規模宅地等の特例の適用を受ける場合には、相続税の申告期限までは、実家の売却を待つようにしましょう。

実家を解体するのは慎重に

実家を解体して処分する際には、次のような点に注意する必要があります。

固定資産税が上がる

実家の建物を解体してしまうと、実家の敷地の固定資産税が6倍になってしまいます。

そのため、更地にした場合には売れる可能性が高い、更地にした後は駐車場にするなど活用方法が決まっている、という場合でなければ、更地にせずにおいた方が有利な場合があります。

とはいえ、実家の管理が行き届かず、倒壊等著しく保安上危険となるおそれがある状態であるなどとして「特定空家等」とされてしまうと、実家を解体した場合と同じく固定資産税が6倍にされてしまいます。

そのことを考えると、管理の負担が重く手入れが行き届かない場合には、早めに実家を解体して処分し、新たな形で活用したり売却したりした方がよい場合もあるでしょう。

実家を解体して処分するかどうか、いつ解体するかは、不動産仲介業者などにも相談しながら、それぞれの方の事情や状況に合わせて、慎重に判断しましょう。

実家を解体すると再建築に制限がある場合がある

実家の中には、実家を建築した後の法令や周囲の状況の変化のために、今ある実家を解体してしまうと、再建築が制限されてしまうものがあります。

制限の内容には、新しく建てる建物の面積が制限されるもの、再建築自体が不可能なものなどがあります。

ご自身の実家の場合にはどのような制限があるかについては、自治体や不動産仲介業者、建築業者などに確認してみましょう。

実家の処分についての相談窓口

相続が関係する場合は相続に強い弁護士

実家の処分に次のような相続問題が関係する場合は、相続に強い弁護士に相談しましょう。

- 遺産分割協議で誰が実家を取得すべきかもめている

- 実家を特定の相続人に相続させるとの遺言書があったが、他の相続人から遺留分侵害額請求が出されている

- 実家に関する遺言書の有効性が争われている

- 相続放棄をするか検討中だが、遺産の調査方法が分からない など

このような場合に相続に強い弁護士に相談すると、次のようなメリットがあります。

- 遺産分割協議をどのように進めたらよいのかアドバイスしてくれる

- 遺留分侵害額請求や遺言書が無効だとする主張への対応方法をアドバイスしてくれる

- 遺産の調査方法についてアドバイスしてくれる

- 依頼すれば、他の相続人との交渉を代わりにしてくれる

- 依頼すれば、各種手続きや書類の取り寄せを代行してくれる

相続に強い弁護士に相談するメリットについては、以下のページでも取り上げています。

名義変更だけなら司法書士

実家の不動産の名義変更だけ依頼したいのであれば、司法書士に依頼しましょう。

司法書士に依頼すれば、登記手続きだけでなく、遺産分割協議書の文面の作成も頼むことができます。

売却するだけなら不動産業者

不動産の売却についてのみサポートが必要であれば、不動産業者に相談してみましょう。

不動産業者には、実家の査定、買い手探し、売買契約や引渡しのサポートをしてもらうことができます。

実家の処分についてのQ&A

![]()

実家の神棚を処分したいのですがどうすればいいですか?

![]()

実家の解体処分するときの費用はいくらですか?

ただ、実家の解体処分の費用は、近年の人件費高騰等の影響もあり、上昇傾向にあります。

また、解体処分費用の額は、物件周辺の道路の状況、物件の状況などによっても大きく変わってきます。

そのため、上でお示しした金額はあくまで目安としていただき、具体的な金額は解体業者に見積もってもらってください。

まとめ

今回の記事では、実家の処分についてご紹介しました。

実家のような不動産を処分する際には、相続に関する手続きをはじめ、様々な準備が必要になります。

実家の処分をスムーズに進めるためには、相続に関する法律や登記、税金、不動産取引といった各分野の専門家に適切につながることが大切です。

当事務所でも、相続問題を集中的に取り扱う相続対策チームを設け、実家の相続や処分についてお悩みの方のご相談をお受けしております。

電話・オンラインによる全国からのご相談にも対応しております。

実家の相続・処分について分からないことや不安なことがおありの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。