破産宣告とは、裁判所による、「破産手続を開始する」との決定のことです。

「破産宣告」というと、「住むところがなくなってしまうのでは?」「家族にも影響があるのでは?」「破産宣告までの手続きの流れはどうなっているの?」などと疑問・不安に思うことがたくさんあると思います。

今回は、「破産宣告」と手続きの流れ、破産宣告後の影響などについて解説していきます。

なお、実際には、現行法上は「破産宣告」という用語はありません。

以前の「破産宣告」は、現在では「破産手続開始決定」という名称になりました。

しかし、「破産宣告」という旧法で使われていた用語が一般にはすっかりなじみのあるものになっているため、専門家以外の方には、この用語が今でもしばしば使われています。

この記事でも、多くの方に馴染みのある「破産宣告」の用語も使いつつ解説をしていきます。

破産宣告とは

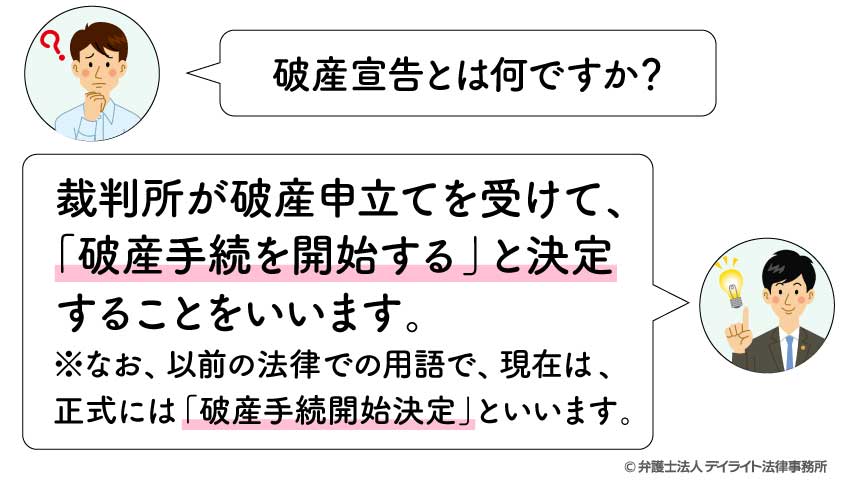

破産宣告とは、裁判所が、破産申立てを受けて、「破産手続を開始する」と決定することをいいます。

「破産宣告」は以前の法律での用語で、現在は、正式には「破産手続開始決定」といいます。

ただ、一般の方には「破産宣告」の方がなじみがあると思いますので、この記事では「破産宣告」=「破産手続開始決定」として解説をしていきます。

破産宣告と自己破産との違い

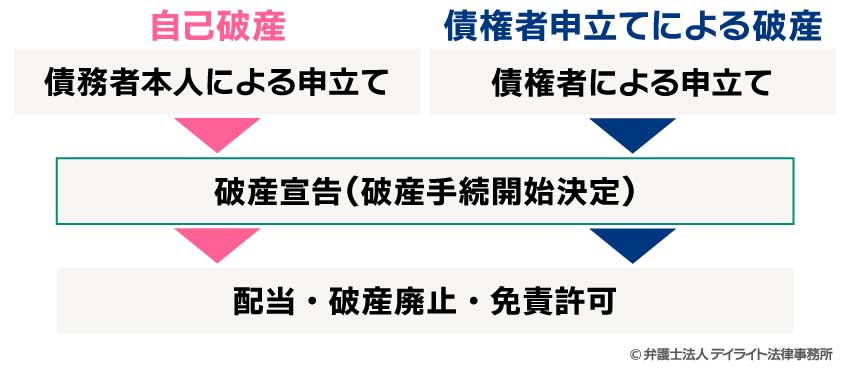

破産宣告は、破産手続の開始を決める決定であり、破産手続全体の中の一つのプロセスとなります。

これに対し、「自己破産」は、破産する人が自ら破産の申立てをし、裁判所の破産宣告を得て、最終的に免責を得るまでの手続き全体を指します。

つまり、破産宣告は、自己破産の中の一場面といえます。

また、破産宣告は、自己破産のときだけではなく、債権者に破産を申し立てられた場合にも行われます。

自己破産と破産宣告、債権者申立てによる破産の関係を図で示すと、以下のようになります。

破産宣告のメリットとデメリット

【破産手続をする場合全般に伴うもの】

・ブラックリストに載ってしまう

・保証人がいる場合、請求がそちらに行く

・友人・職場などに借金がある場合、それらの人に返済ができなくなり、自己破産のことも知られてしまう

・職業・資格に制限を受ける

・ギャンブル・浪費による借金があると免責が得られない可能性がある

・自己破産したことが官報に掲載される

【管財事件になった場合のもの】

・財産を処分しなければならなくなる(持ち家・車・多額の預貯金・貴金属など)

・郵便を自分で受け取れなくなる

・引っ越し、旅行に制限が加わる

破産宣告のメリット

破産宣告が行われることのメリットは、なんといっても、借金を返さなくて済むようになる(免責される)ことです。

破産宣告が出て、無事その後の手続きも終了し、免責許可決定が得られれば、それまでの借金はゼロになり、返済の負担から解放されることができます。

破産宣告のデメリット

破産手続をする場合全般に伴うデメリット

破産手続をする場合全般に共通するデメリットとしては、上に挙げたようなものがあります。

それぞれについて解説します。

自己破産をすると、そのことが信用情報に記録されてしまいます。

信用情報とは、個々人と銀行や貸金業者等の間のお金の貸し借りに関連する情報を記録してあるものです。

信用情報は、信用情報機関により管理されています。

この信用情報機関は、自己破産があった、返済が遅れたなどといった情報を信用情報に記録していきます。

信用情報に「自己破産をした」などとマイナスの情報(事故情報)が記録されてしまうことを、俗に「ブラックリスト」に載った、といいます。

ブラックリストに載ってしまうと、信用がなくなってしまい、「借金ができなくなってしまう」ようになります。

そうすると、次のようなことが起こってきます。

- クレジットカードの作成、利用ができなくなる

- 金融機関、貸金業者からの借り入れができなくなる

- 携帯電話を分割払いで購入できなくなる

- 住宅ローン・自動車ローンも組めなくなる

現代ではクレジットカード・分割払いを含めた「実質的な借金」が身近なものになっていますので、これらを利用できないと不便だと感じる方もおられるかもしれません。

しかし本来、生活設計は借金をしない前提で組み立てるものです。

そう考えれば、借金ができなくなってしまうことは、それほど大きなデメリットとはいえません。

分割払い、クレジットカードなどが利用できなくとも、貯金をしてから購入するという習慣を身に付けることで、問題なく生活することができます。

クレジットカードについては代わりになるもの(プリペイドカード、デポジット型クレジットカード、デビットカードなど)もあります。

クレジットカードに代わる決済方法については、以下のページで詳しく解説しています。

借金に保証人が付いている場合、お金を借りた当人(「主債務者」といいます。)が自己破産してしまうと、保証人が借金の返済を請求されるようになります。

そうなると、当然保証人にも自己破産をしたことが知られてしまいますし、保証人に迷惑をかけることにもなってしまいます。

なお、保証人は多くの場合「連帯保証人」とされています。

連帯保証人については、以下のページで詳しく解説しています。

自己破産では、すべての債権者を平等に扱わなければなりません。

そのため、友人や職場に借金がある場合には、これらについても、業者からの借金と同様に裁判所に届け出なければなりません。

そうすると、債権者として届け出られた友人や職場に対し、裁判所から自己破産に関する連絡が行くことになるので、友人や職場に自己破産のことを知られてしまいます(なお、このような場合でなければ通常、家族以外の周囲の人や職場に自己破産のことを知られることはありません。)。

また、友人や職場であっても、他の債権者(貸金業者など)と平等に扱わなければならないので、特別に返済してしまうということもできません。

「自己破産を申し立てると上のような不都合があるというのであれば、先に友人などへの返済を済ませてから自己破産を申し立てればよいのでは?」と思われるかもしれません。

しかし、自己破産の可能性があるがまだ申立てはしていない、という段階で、友人などへの借金を先に返済してはいけません。

そのようなことをすると「偏頗弁済(へんぱべんさい)」とされ、自己破産ができなくなってしまう可能性があります。

偏頗弁済については、以下のページも参考にしてください。

自己破産をすると、職業や資格に制限を受けます。

たとえば、自己破産の手続き中は警備員にはなれません。

他にも、弁護士、公認会計士、税理士、司法書士、行政書士、探偵業、宅地建物取引業の免許などが制限を受けます。

自己破産により制限を受ける資格、職業については、以下のページで一覧表で紹介しています。

ギャンブルや浪費が借金の原因となっている場合、免責不許可事由(破産法252条1項4号)に当たり、借金をゼロにすること(免責)ができなくなるおそれがあります。

この点、他の債務整理の方法(個人再生・任意整理)では、借金の原因については問われませんので、ギャンブルや浪費による借金があっても問題ありません。

なお、ギャンブルや浪費による借金があると絶対に免責が得られないわけでもありません。

きちんとした対処法を取れば、裁判官の裁量により免責が得られる可能性もあるので、まずは弁護士にご相談ください。

ギャンブルによる借金がある場合については、以下のページでも詳しく解説しています。

自己破産をすると、そのことが官報に掲載されてしまいます。

ただ、多くの人はいちいち官報をチェックしたりしませんので、官報に載ったことにより周りの人に自己破産のことが知られてしまう、ということはほぼありません。

管財事件の場合に生じるデメリット

上でご紹介したほかに、破産手続が「管財事件」になった場合にだけ生じるデメリットもあります。

「管財事件」について、簡単にご紹介します。

破産手続きには「同時廃止」と「管財事件」があります。

処分すべき財産がなく、破産に当たって調査を行う必要もない、という場合には、「同時廃止」となり、破産宣告(破産手続開始決定)と同時に破産手続が終了(廃止)します(免責許可決定は、破産廃止後、免責審尋を経るなどしてから出されます。)。

他方、破産手続の中で処分すべき財産があるなどといったケースでは、破産宣告が出る時、裁判所により「破産管財人」も選任されます。

破産管財人は、破産者の財産を調査して処分し、お金に換え、債権者に配分(配当)するとともに、免責不許可事由(ギャンブル、浪費による借金、財産隠しなど)がないかを調査します。

破産管財人が選任される事件を「管財事件」といいます。

どのような場合に管財事件となるかについては、以下のページもご参照ください。

管財事件になると、以下のような特有のデメリットが発生します。

管財事件特有のデメリット

持ち家、車、多額の預貯金、貴金属などの財産がある場合は管財事件となり、これらの財産は、債権者に配当するために処分されてしまいます。

破産管財人が選任されると、自己破産をする本人は、破産手続きの間、原則として郵便を受け取ることができなくなります。

一度破産管財人のところに配達され、中身を開封された上で本人に渡されるという流れになります。

これは、借金に関する情報や財産に関する情報を破産管財人が把握するために行われます。

管財事件の場合、破産手続きの間は、破産しようとする本人は自由に居住地を離れることができません。

そのため、裁判所の許可なく引っ越すこと、長期の旅行をすることは許されません。

破産手続きが終了すれば、引っ越しも旅行も自由にできます。

破産宣告に伴うデメリットについては、以下のページで詳しく解説しています。

破産宣告を検討すべきケース

上にご紹介したとおり、破産宣告を受けることにはデメリットも多いです。

しかし、それでもやはり自己破産を検討した方が良いケースも多くあります。

以下のチェックリストの一つにでも当てはまる方は、自己破産をして破産宣告を受けることについて、一度弁護士に相談することをお勧めします。

借金額が多すぎるときは破産宣告を検討しよう

破産宣告を検討する基準のうち重要なものは、借金額の多さです。

借金額が比較的少なく、利息や遅延損害金をカットしてもらって3~5年で返済できる場合は、よりデメリットの少ない任意整理を検討します。

任意整理については、以下のページをご参照ください。

しかし、借金額が多すぎて、3~5年で返済できる目途が立たない(=任意整理は難しい)ような場合には破産宣告を検討することになります。

任意整理では返済の目途が立たない場合でも、「マイホームを手放したくない」「資格・職業に制限を受けたくない」という場合は、個人再生も検討します。

個人再生については、以下のページをご参照ください。

個人再生では、一定の基準により借金を減額できます。

しかし、個人再生では、減額後の借金を3~5年で返済しなければならないので、その見通しが立たないと利用できません。

そのため、個人再生で借金を減額しても、3~5年で返済できない(=個人再生は難しい)という場合は、破産宣告を受けることを考えなければなりません。

個人再生での月々の返済額の決まり方については、以下のページで詳しく解説しています。

個人再生については、「持ち家がない場合も、破産宣告が選択肢になる。」でも解説しています。

ほかに、借金額が増えすぎている場合は、

- 利息の返済で精一杯で、借金があまり減っていかない(いわゆる「借金地獄」)

- 返済のために他の業者から借金をしている(いわゆる「自転車操業」)

- 取立てや月々の返済で生活が苦しい

ということが起こってきます。

借金地獄、自転車操業については、以下のページをご覧ください。

このような場合も、返済能力に比べて過大な借金を背負ってしまっている状態ですので、弁護士に相談し、破産宣告を受けることを検討しましょう。

破産宣告その他の債務整理について弁護士に依頼すれば、弁護士から受任通知を送ってもらうことができ、取立てや月々の返済を止めることができます。

弁護士に破産宣告などの債務整理について相談するメリットは、以下のページをご覧ください。

安定収入がない場合も破産宣告の検討を

破産宣告を受ける以外の債務整理の方法(個人再生、任意整理)では、3~5年かけて減額後の借金を返済する必要があるので、その間返済を続けていけるだけの安定した収入が必要です。

そのため、安定収入がないという場合や、定年までに借金を返せる当てがないため、返済が終わるまで安定収入を維持できないという場合には、自己破産をして破産宣告を受けることを検討することになります。

持ち家がない場合も、破産宣告が選択肢になる。

借金額が多くて任意整理は難しいという場合、自己破産のほかに個人再生も選択できる可能性があります。

個人再生は、持ち家を守りつつ借金を大幅に減額できるという点に大きなメリットのある債務整理の方法です。

ほかにも、個人再生には、資格・職業に制限を受けない、ギャンブルや浪費による借金があっても利用できるというメリットもあります。

ただ、自己破産と違い借金が残ってしまい、3~5年かけての返済が必要であるという点で、借金がゼロになる自己破産の方が有利なところもあります。

そのため、借金額からすれば個人再生も可能な場合でも、

- 持ち家や車などがなく、破産して処分する財産があまりない

- 持ち家や車などを手放しても支障がない

という場合は、個人再生をするメリットに乏しいので、借金を帳消しにしてもらえる自己破産で破産宣告を受けることを選択することも多いです。

なお、借金額が増えすぎてしまうと、個人再生ができなくなる可能性があります。

- 持ち家を残したい

- 自己破産により制限される資格・職業に就いている

- ギャンブルや浪費による借金があり自己破産できるか不透明

という場合には、個人再生をした方が良い場合がありますので、借金が増えすぎる前に、早めに弁護士に相談してください。

個人再生については、以下のページをご覧ください。

借金減額をシミュレーターで簡単に診断

自分の場合は破産宣告を受けることが適しているのかどうか、チェックリストを見てご自身で考えるだけではよくわからない、という方もおられるかと思います。

そのような場合、一番良いのは弁護士に直接相談しに行くことです。

でも、できればより手軽に、自分の場合どのような債務整理の方法が合っているのかについて参考となる情報を知りたい、という方もおられるでしょう。

そのような方は、当事務所の借金減額診断シミュレーターをぜひご活用ください。

簡単な質問にいくつか答えていただくだけで、ご自身に合った債務整理の方法に関する参考情報をご覧いただくことができます。

個人情報を入力する必要もなく、その場ですぐに結果をご覧いただけます。

下記のリンクから、ぜひ一度試してみてください。

破産宣告の手続きの流れ

破産宣告までの手続きの流れは、次の図のようになります。

まずは弁護士に相談を

上の図のように、自己破産を行う場合、まずは弁護士に相談に行きます。

自分で自己破産の手続きを行うこともできますが、必要書類も多い、手続きが専門的で知識がないと難しい、裁判所とも連絡を取り合わなければならないといったことから、弁護士などの専門家に任せることが多いです。

弁護士と相談し、債務整理の方針などについても話し合って、「この弁護士なら信じて任せられる」と思える弁護士が見つかれば、正式に債務整理の依頼をします。

受任通知の発送・取引履歴の取り寄せから自己破産の申立てまで

弁護士に依頼をすれば、弁護士から貸金業者などの貸し手(債権者)に受任通知を送ります。

受任通知を送ると、貸金業者などの債権者からの取立てが止まり、毎月の返済も一時的にストップすることができます。

取立てと返済がストップするという受任通知の効果によって、借金に追い立てられていた生活が落ち着き、精神的な負担がかなり軽くなります。

受任通知を出す際、通常、弁護士から貸金業者に取引履歴の送付も依頼します。

取引履歴を取り寄せることができれば、正確な借入れと返済の状況、過払い金の有無を調べることができます。

平成22年6月以前に借入れをしていた人の中には、過払い金の請求や、利息制限法に従った引き直し計算による借金の減額ができる人もおられますので、そうした点についても取引履歴を見て調査します。

過払い金については、以下のページをご覧ください。

このようにして自己破産の手続きの準備をしている間に、弁護士への着手金についても分割払いを進めます。

分割払いの期間の目安は、6か月程度となります。

着手金の分割払いが終わると、必要書類を揃えて、自己破産の申立てをします。

必要書類については、ご本人で準備していただくものもあります。

速やかに手続きを進めるためにも、弁護士から依頼があった場合は、なるべく早く用意するようにご協力ください。

準備が整ったら、裁判所に自己破産の申立てを行います。

自己破産の申立て

自己破産の申立てでは、申立書と必要書類を裁判所に提出します。

裁判所はこれらの書類を審査し、訂正・追加が必要であれば、弁護士に連絡をしてきます(弁護士を付けていない場合は、申立人本人に連絡が来ます)。

(なお、東京地裁では、自己破産の申し立てがあると、当日か遅くとも3日以内に、裁判官と弁護士の「即日面接」を行います。)

そうして審査が終了し、破産手続きを開始する、と判断されれば、裁判所から「破産宣告」=「破産手続開始決定」が出されます。

破産宣告が出た後、

- 同時廃止の場合には、裁判所で免責審尋を行い、免責許可決定が出される

- 管財事件の場合は、破産管財費用の納付、破産管財人による調査・面談・意見書提出、債権者集会、配当などを経て、免責許可決定が出される

という順序を経て免責を得ることができます。

自己破産の手続きの詳しい内容、破産宣告後に免責許可決定を得るまでのフロー図については、以下のページをご覧ください。

破産宣告に必要な期間とは

同時廃止の場合、免責許可決定が得られるまでに、通常申立てから3か月〜4か月程度かかります。

管財事件の場合に免責許可決定が得られるまでの期間は、通常申立てから6か月~1年となります。

破産宣告するための費用

破産宣告を得るためにも、一定の費用が必要となります。

破産宣告を得るための費用には、裁判所へ支払う費用と弁護士に支払う費用があります。

自己破産をして破産宣告を得る場合、裁判所へ支払う費用は3~50万円程度、弁護士に支払う費用は25~50万円程度となります。

つまり、合計すると、30~100万円程度のお金がかかるということです。

かなり幅がありますが、これは自己破産の手続内容によって費用が異なってくるからです。

特に大きな資産もなく、破産管財人が選任されない「同時廃止」事件であれば、合計30~40万円程度の負担で済みます。

これに対し、財産が一定以上あり、破産管財人を選任して財産処分・配当などを行う場合には、「管財事件」となり、費用が合計60万~100万円程度かかることになります。

こうした金額を見ると、「そんな金額用意できない!」と思う方もおられるかと思います。

しかし、法律事務所によっては、破産に要する費用の分割払いなどに応じています。

そのため、自己破産の手続きを始めて借金の返済をストップできるようになってから、借金返済に充てていたお金で弁護士費用を月々支払っていく、ということができます。

デイライト法律事務所でも、分割払いのご相談には適宜対応しております。

法テラスを利用することでも、弁護士費用を抑え、分割払いにすることができます(なお、デイライト法律事務所では、法テラスの利用はできません。)。

自己破産の費用については、以下のページで詳しく解説しています。

ぜひ一度ご覧ください。

破産宣告のポイント

破産宣告を得ようとする際には、以下のポイントに注意しましょう。

- 偏頗弁済になり得ることをしない

- 勝手に財産を処分しない

- 費用の心配より、できるだけ早く弁護士に相談する

- 債務整理に詳しい弁護士を探す

- 弁護士には本当のことを言う

- 弁護士から頼まれた資料などはなるべく早く用意する

- 自己破産をすることで生じるデメリットをよく理解しておく

自己破産が認められなくなるおそれのあることはしない

自己破産は、偏頗弁済になりうる行為(特定の債権者にだけ優先的に弁済すること)や不適切な財産の処分などがあると、認められなくなってしまいます。

借金の返済が難しくなり、自己破産などの債務整理も視野に入ってきた場合には、返済や財産の処分にも気を付けるようにしましょう。

早めに弁護士に相談を

借金の返済が難しくなってきたら、早めに弁護士に相談しましょう。

弁護士費用のことを心配する方もおられますが、上でご説明したとおり分割払いにもできますので、とりあえず早めに、弁護士に相談に行きましょう。

弁護士に相談に行くときは、できれば債務整理に詳しい弁護士を探しましょう。

債務整理に詳しい弁護士については、HPを見ることでもある程度調査することができます。

あとは実際に話をしてみて、頼りになりそうか、信用できそうか、自分と相性がよさそうかについて判断しましょう。

弁護士に相談・依頼するときは、弁護士には本当の事情を話しましょう。

事実と反することを話されたり、隠し事をされたりすると、弁護士も、適切な方針を立てることができませんし、手続きの途中で本当のことが分かって、手続きをやり直さなければならなくなることもあります。

場合によっては、信頼関係を維持できないとして、弁護士から辞任されてしまうこともあります。

弁護士には、本当の事情を余すことなく説明してください。

また、手続きを進めるに当たり、弁護士から用意してほしい書類などを頼まれることがあります。

そうした場合には、弁護士に協力し、速やかに書類などのご準備を進めていただけますようお願いします。

自己破産をすることで生じるデメリットをよく理解しましょう

自己破産は、借金を帳消しにしてもらえるメリットの大きい手続きです。

しかし、自己破産に伴うデメリットも少なくありません。

自己破産をする際には、自己破産に伴うデメリット、自己破産後の生活について十分に理解し、自己破産の後も支障なく生活できるように心構えをしておきましょう。

破産宣告についてのQ&A

![]()

破産宣告したら家族はどうなる?

![]() 破産宣告があると、家族にも影響が及ぶ場合があります。

破産宣告があると、家族にも影響が及ぶ場合があります。

家族に及ぶ影響として、代表的なものには以下のようなものがあります。

- 自宅が持ち家の場合、手放すこととなるのが大半なので、退去しなければならなくなる

- 車も同様に手放すことになる(価値が20万円以下であれば、手元に残せる)

- 現金・預貯金も、原則として合計99万円を超える部分は債権者に分配することになる

- 家族が保証人になっている場合、その家族が返済を求められる

- 自己破産をする本人名義のクレジットカードで作った家族カードは利用できなくなる

- 生命保険・学資保険などの解約をしなければならない

- 自己破産後7~10年程度、家族のために保証人になることができなくなる

他方、家族の就職、結婚に影響が及ぶことは法律上はありませんし、家族が家族自身の名義でローンを組むことにも影響はありません。

破産宣告があった場合に家族に及ぶ影響、家族への影響を回避する方法について、詳しくは以下のページをご覧ください。

![]()

生活保護でも破産宣告できる?

しかも、生活保護を受けていると、

- 法テラスを利用して弁護士費用の負担を軽くできる(免除を受けられる場合もある)

- 破産宣告と免責決定を受けやすい傾向がある

といったメリットもあります。

なお、生活保護を受けている場合、自己破産以外の債務整理(個人再生・任意整理)はできないので、注意が必要です。

生活保護と自己破産の関係については、以下のページをご覧ください。

まとめ

今回は、破産宣告について、自己破産との違い、手続きの流れ、メリット・デメリットなどについて解説しました。

破産宣告を受け免責許可決定を得られれば、それまでの借金は帳消しになり、新しい生活をスタートすることができます。

返しきれない借金を背負ってしまった場合には、弁護士に相談して自己破産をし、破産宣告を受けて、生活をやりなおしましょう。

なるべく早く弁護士に相談した方が、取立てや返済に悩まされる日々を早く終わらせることができます。

借金額がまだ少ないうちに相談すれば、自己破産よりもデメリットの小さい方法がとれる可能性も残されているかもしれません。

当事務所でも、債務整理に詳しい弁護士たちによる破産再生部を設け、自己破産を検討している方々のご相談に対応しています。

ZoomやSkypeによる相談も受け付けております。

借金でお困りの方は、当事務所までぜひ一度お気軽にご相談ください。