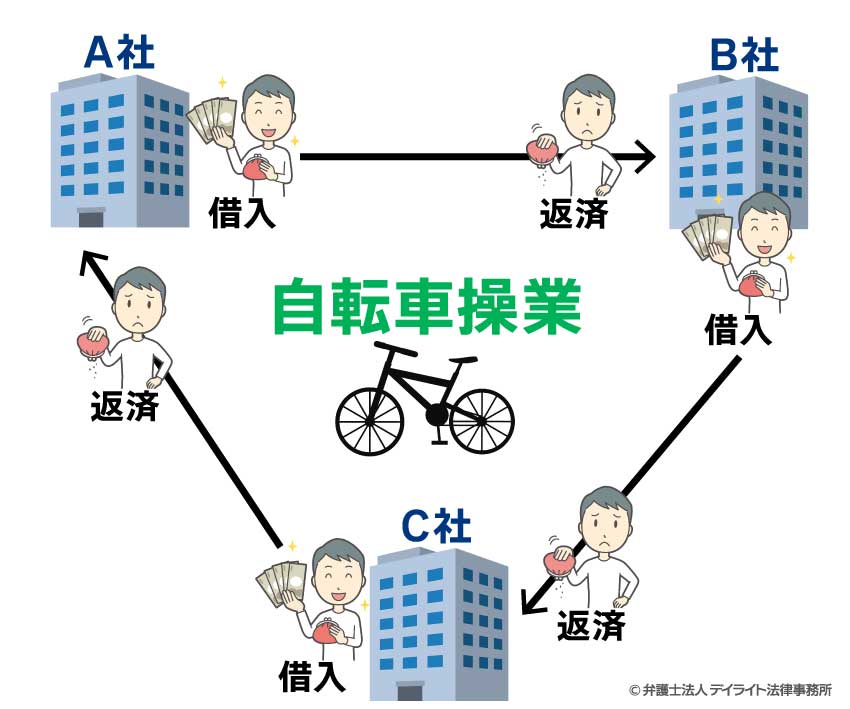

自転車操業とは、借金返済のためのお金を、別のところからの借金で調達する、という状態です。

自転車操業の状態になってしまうのは、自力では返済資金を工面することができなくなってしまっているためです。

自転車操業を続けていると、その場は借金が返せているように見えますが、実は増えていく利息によって雪だるま式に借金が膨らんでいっており、最終的にはにっちもさっちもいかなくなってしまう借金地獄に陥ってしまいます。

自転車操業になってしまいそうになったら、また自転車操業に陥ってしまったら、早めの対処が重要です。

今回は、

- 自転車操業とは何か?

- 自転車操業にはどういったリスクがあるのか?

- 自転車操業を脱却する方法は?

といった点について解説していきます。

自転車操業とは?

自転車操業とは、「借金で借金を返す」ことを繰り返してしまっている状態のことをいいます。

たとえば、銀行からの融資の返済を、商工ローンや消費者金融など他の業者からの借入れで賄っているような状況です。

借入れを止めてしまうと立ち行かなくなるところが、こぎ続けなければ倒れてしまう自転車と似ていることから、「自転車操業」という言葉が使われているようです。

自転車操業を放置した場合の末路

自転車操業は、一度陥ると簡単には抜け出すことができません。

後に述べるとおり、きちんとした対処法を用いて抜け出す必要があります。

この対処を怠って自転車操業を放置すると、以下のようなリスクがあります。

- 金利が上がっていく

- 借入先が増え、管理が難しくなる

- 借金額が増えていく

それぞれのリスクについてご説明します。

金利が上がっていく

自転車操業の状態でも貸付けをしてくれる業者は、貸倒れリスクの高い貸付けにも対応している業者ということになります。

そうした業者では、利息は高く設定されることが通常です。

そのため、自転車操業となってしまうと、新たに借り入れをする際の金利が高くなってしまう傾向にあります。

また、1社への返済をするために2社以上から借入れをすることになる場合も、金利が上がる可能性が高いです。

例えば、A社からの借入れ100万円を返済するために、B社とC社からそれぞれ50万円ずつ借り入れるような場合です。

実は、借入額が少なくなると、金利は逆に高くなる、という場合が多いのです。

そのため、上記の場合だと、A社から借入れていた時の利率より、B社、C社からの借入れの利率の方が高くなってしまうことが、往々にして起こってきます。

自転車操業をしていると、このようにして金利が上がっていく危険があるのです。

闇金・SNSでは借りてはいけない!

自転車操業をしていると、だんだんお金を貸してくれるところがなくなり、切羽詰まって闇金に手を出してしまいそうになるかもしれません。

しかし、闇金には、絶対に手を出してはいけません。

闇金からお金を借りると、

- 法外な高金利を取られる

- 脅迫的・暴力的な取立てを受ける

- 個人情報を悪用される

といった被害に遭ってしまいます。

最近は、SNSで個人を装って貸付けをしようとする闇金もいますので、SNSで「お金を貸します」などと発信している人からお金を借りることも、こうした相手に運転免許証などの身分証明書の写真を送ることも、絶対にやめましょう。

万一、闇金に関わってしまったら、すぐに弁護士や警察に相談しましょう。

闇金については、以下のページでも解説しています。

また、売掛金を債権譲渡という形をとって売買することで資金を得る「ファクタリング」という方法を使うことも増えています。

しかしながら、ファクタリングは、本来得られる見込みの売掛金額よりも低い金額で売買することになり、結果としてはさらに資金繰りを悪化させる可能性がありますし、貸金業法のすり抜けをしている業者もありますので、注意しましょう。

借入先が増え、管理が難しくなる

借入先が増えると、以下のような要因から、借金の管理が難しくなります。

借入先が増えると、以下のような要因から、借金の管理が難しくなります。

全体像が見えづらい

借入先が増えてしまうと、借金の全体像を把握しにくくなり、借金を管理してコントロールすることが難しくなります。

返済日が多くなる

返済日はそれぞれの業者で個別に設定されているので、借入先が増えると、月に何回も返済日が来ることになり、そのたびに、返済のためのお金を工面しなければならなくなります。

そうなると、毎日のように返済のため追い立てられている状況になり、借金を管理する余裕もなくなってしまいます。

返済計画を立てるのが難しくなる

計画的に返済を進めようとする際にも、借入先が多いことは不利になります。

返済の計画を練るためには、借金総額や利息、月々の支払い額などを把握しておく必要があります。

こうした点について確認しようとする際、借入先が多いと、借金総額や月々の支払い額を知るために、いちいち各業者についての資料を探したり、総額を計算したりしなければならなくなります。

利息についても、借入額も各業者によって違いますので、それぞれの業者での利息負担を考えるのにひと手間かかります。

このように、借入先が多いと、返済計画を練る際の労力が増えてしまい、返済計画を練る難易度が上がってしまいます。

返済計画を練って返済状況を管理することができないと、借金の返済を効果的に進めることは難しくなります。

効果的な返済計画の立て方については、以下のページもご参照ください。

借金額が増えていく

「借金を借金で返す」ということを続けていると、借金額が増えていってしまうことになる危険が高いです。

「借金を借金で返す」ということを続けていると、借金額が増えていってしまうことになる危険が高いです。

このようなことになる原因としては、

- ① 当初は「利息」だった金額が「元金」になってしまい、利息が付く対象になる(=利息に利息が付くことになる)

- ② 余分な借入れもしてしまいがちになる

といったことが挙げられます。

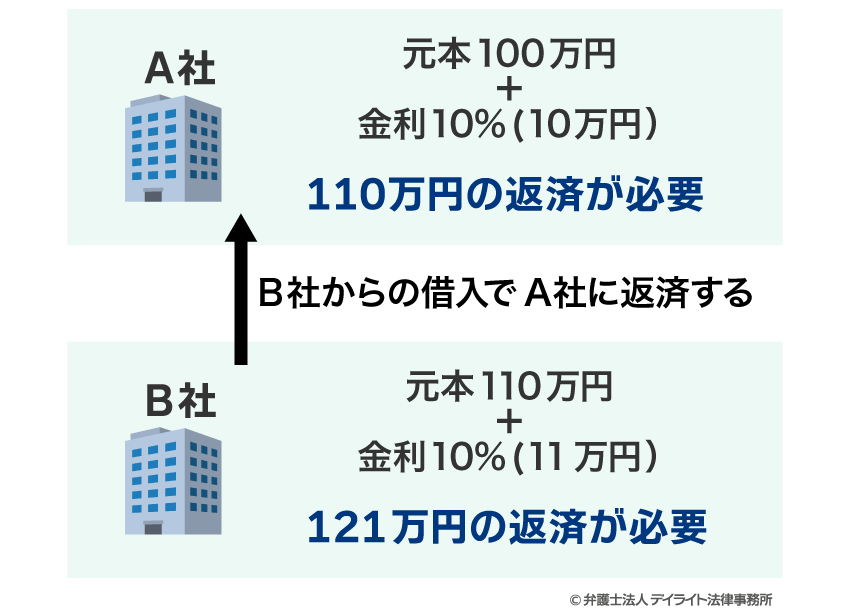

①利息に利息が付くことになる

具体例例えば、A社からの借入金(元金100万円、利息10万円、金利10%)を、B社から110万円(金利10%)借り入れて返済したとします。

この返済時から1年間で発生する利息は、当初のA社から借り入れたままにしておければ、

100万円 × 10% = 10万円

でした。

しかし、B社で借り入れをして返済してしまった後では、利率が同じでも元金が110万円になっていますので、

110万円 × 10% = 11万円

となってしまいます。

このように、自転車操業では、当初の借入れでの「利息」(上の例だと10万円)が、次の借入れでは「元金」になってしまい、利息が付く対象となってしまうため、発生する利息がどんどん高くなってしまいます。

しかも実際には、次の借入先(上記のB社)が当初の借入れ(A社)と同じ利率で貸してくれるとは限らず、むしろだんだん高金利の借入れに手を出すようになっていくので、利息はさらに膨れ上がっていきます。

こうなっていくと、まさに借金は雪だるま式に膨らんでいってしまいます。

②余分な借入れもしてしまいがちになる

借金返済のために借入れをする状況だと、日ごろの事業の運転資金などにも事欠いている場合が多いため、返済資金を借りる際、運転資金などに回す分も含めて少し多めに借入れる、ということが起こりがちです。

このような余分な借入れが発生すると、当然借金額は増大していきます。

自転車操業の状況は、個人の多重債務者の状況と重なる部分があり、リスクなどにも共通する点があります。

多重債務については、以下のページで解説しております。参考にしてください。

自転車操業から抜けだす4つの方法

個人の方についても、自転車操業はあります。

クレジットカードで買い物をしすぎて支払いができず、クレジットカードのキャッシングで借りて返済をした、次はそのキャッシングの返済も難しくなり、消費者金融で借入れをして返済した、というような場合が典型例です。

こうした自転車操業から個人の方が抜け出す方法をご紹介します。

収支と借入の状況を把握する

自転車操業に陥っている人は、自分がいくら生活のために支出しなければならないのか、いくら支出しているのかがわからなくなっていることが多いです。

そのため、自分の収入と毎月必ず必要な費用(家賃や光熱費、食費)、返済にいくら使っているのかを冷静になって整理するようにしましょう。

当たり前のようなことですが、自転車操業の人はこうした基本的な部分がうまくいっていない状況です。

おまとめローンを利用する

自転車操業の人は、借入先が多くなってしまい、返済日や返済するお金の管理がままならなくなっています。

場当たり的な状況になってしまうと、思うように借金が減らず、自転車操業から抜け出すことが難しいです。

借入先を一本化することができれば、立て続けに来る返済日に追われることが少なくなり、毎月1回1カ所に整理することができます。

もちろん、おまとめローンでまとめきれない可能性もありますが、検討すべき方法の一つでしょう。

公的支援が利用できないか確認する

自転車操業になっている場合には、借りては返すを繰り返していて、なかなか元金が減りません。

そのため、緊急小口などの公的支援を利用できないか検討しましょう。

公的支援の場合、通常のクレジットカードや借入れに比べて、利息が低く設定されていたり、そもそも無利息であったり、返済もしばらく猶予されたりとメリットがあります。

債務整理を検討する

個人の場合にも、自転車操業に陥ってしまった場合は、早めに弁護士に相談することが重要です。

そうしないと、日が経つにつれ、借金が雪だるま式に膨らみ、返しても返しても借金が減らない、借金地獄に陥ってしまいます。

借

借金に追われる生活になってしまうと、

- 貸金業者などからの取立てが続く

- 月々の返済のためのお金の工面に追われる

といった状態になり、生活する上で大きな負担となります。

しかし、弁護士に債務整理を依頼すると、

数日のうちに貸金業者などからの取立てが止まり、

ようになります。

これにより、借金に追い立てられていた生活が落ち着きを取り戻し、先々のことを冷静に考えられるようになります。

借金問題で困ることが出てきた場合は、なるべく早く弁護士に相談することが重要です。

早ければ早いほど、借金額が増えすぎる前に借金問題に対処することができ、より希望する方法(家や車を残す、家族に知られないようにするなど)で解決できる可能性が高まります。

債務整理を弁護士に依頼することのメリット、弁護士の選び方については、以下のページをご一読ください。

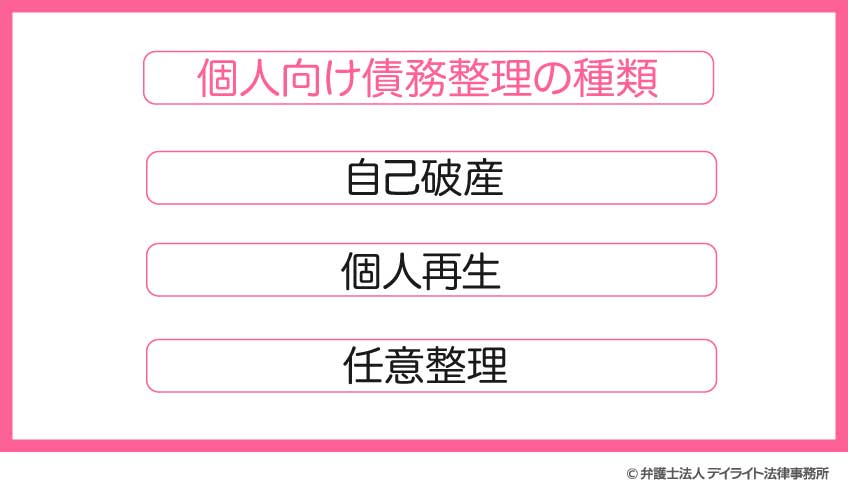

個人の債務整理には、主として、自己破産・個人再生・任意整理の三種類があります。

それぞれの特徴を簡単にご紹介します。

自己破産

自己破産は、裁判所に申し立て、主な財産を処分して債権者に分配した上で、残りの借金をゼロにしてもらう(免責してもらう)制度です。

借金がゼロになるので再スタートは切りやすくなります。

しかし、

- 持ち家や車を失ってしまう可能性が高い

- 一部の職業や資格が制限される

- 保証人に請求がいく

- 家族や友人、職場への借金も返せなくなる(さらに、これらの人に借金をしていた場合、破産したことが知られる)

- 保証人に請求されてしまう

- ブラックリストに載ってしまい、5~7年程度の間新たな借入れができなくなる

- 官報に載ってしまう

といったデメリットもあります。

また、ギャンブルや浪費による借金がある場合、自己破産による免責が認められない可能性もあります。

自己破産について、詳しくは以下のページをご覧ください。

個人再生

個人再生は、裁判所に申し立て、借金を一定のルールに従って減額し、返済期限も3~5年に延長することができる手続きです。

個人再生では、借金はゼロになりませんが、住宅ローンの残っている自宅を残すことができます。

ギャンブルや浪費による借金がある場合でも利用できることも、個人再生のメリットです。

しかし、

- ローンの残った車は引き上げられる可能性が高い

- 家族や友人・職場への借金も減額の対象となる(これらの人に借金をしていた場合、個人再生をしたことが知られる)

- 保証人に請求されてしまう

- ブラックリストに載ってしまい、8~10年程度は新たな借入れができなくなる

- 官報に掲載される

といったデメリットもあります。

個人再生について詳しく知りたい方は、以下のページをご覧ください。

任意整理

任意整理とは、裁判所を通さず、貸金業者などの債権者と個別に直接話し合い、借金減額(利息、遅延損害金のカットが主)、返済期限の延長(通常3~5年程度に延長)などを行っていく手続きです。

裁判所を通さない任意の手続きであるため、柔軟な解決を図ることができるのがメリットです。

例えば、

- 自宅や車を手放さなくて済むように、住宅ローン・自動車ローンは対象外としてそのまま返済を続ける

- 保証人に迷惑をかけないよう、保証人が付いている借金はそのままにしておく

- 家族、友人、職場への借金を対象外とする

といったことが可能です。

裁判所を通さないので手間や費用が少なくて済む、家族に知られる可能性も低い、といったメリットもあります。

ただ、任意整理であってもブラックリストに載ってしまうので、8~10年程度新たな借り入れをすることは難しくなる、というデメリットはあります。

任意整理をする場合、一般の方では貸金業者などとの交渉は難しいので、弁護士に依頼するなどして進めることが大半です。

任意整理は借金額が比較的少ない場合でないと成功しませんので、任意整理での解決を図りたい方は、なるべく早く弁護士に相談することが重要です。

借金問題の解決事例、各手続きの特徴等については、以下のページもご参照ください。

借金減額をシミュレーターで簡単に診断

個人の方で債務整理を考えている方のために、当事務所では借金減額診断シミュレーターを設置しております。

借金減額診断シミュレーターは、オンライン上で、完全無料で利用できる、債務整理の方法についての診断ツールです。

いくつかの簡単な質問にお答えいただくだけで、それぞれの方に合った債務整理の方法などに関する情報をご覧いただくことができます。

過払い金を請求できる可能性のある方、時効を主張できる可能性のある方には、それらに関する情報もご覧いただけるようになっています。

個人情報の入力も不要で、その場ですぐに結果をご覧いただくことができます。

後日当事務所からご連絡することもございません。

どうぞお気軽にお試しください。

企業が自転車操業を脱却する方法

上で解説したように、自転車操業に陥った場合、直ちに脱却を図らなければ、さらに借金が増えるなど、苦しい状況に陥ってしまう危険があります。

自転車操業を脱却するには、以下の2つのうちいずれかの方法を選んで実行する必要があります。

- ① 経営を改善する

- ② 倒産・再生手続をする

なお、他のサイトでは、新たに資金調達をして借金を返済する、という方法を勧めているところもあります。

しかし、自転車操業に陥っている状態で新たな資金調達をしても、結局は返済に行き詰ってしまう可能性が高いです(このことは、公的な貸付け制度を利用した場合も同じです。)。

自転車操業から脱却するためには、経営を立て直す、債務を減額するなど、抜本的な対策を講じることが必要だと、当事務所では考えております。

以下では、①経営改善と②倒産・再生手続について解説していきます。

経営改善について

自転車操業を脱却するためには、経営を改善することができれば一番です。

自転車操業を脱却するためには、経営を改善することができれば一番です。

経営戦略を立て直し、事業内容の整理、コスト改善などに適切に取り組んでいけば、経営状況を改善できる企業も多いのではないか、というのが、多くの企業からご相談をいただいている弁護士としての感想です。

ただ、もちろん経営者の方々は、自転車操業に陥るまでに何度も経営改善を試みてこられ、その上で、自転車操業の状態に至ってしまったことと思います。

実際、当事者の方だけでは、なかなか経営改善への道筋が見えてこないことも多いのです。

一度、経営の改善方法について、第三者に相談してみてはいかがでしょうか?

見落としていた会社の良さを見出すことができ、それをきっかけに経営状況を改善し、自転車操業を脱却できるかもしれません。

当事務所でも、経営大学院で学んだ経営のことに詳しい弁護士が、経営戦略の相談を承っております。

企業の方からのご相談は、初回無料で対応しております。

ご関心のある方は、以下のページをぜひ一度ご覧ください。

倒産・再生手続について

経営改善だけでは自転車操業からの脱却が難しい場合や経営改善自体が難しい場合は、倒産・再生手続を行うことが必要になります。

経営改善だけでは自転車操業からの脱却が難しい場合や経営改善自体が難しい場合は、倒産・再生手続を行うことが必要になります。

企業の倒産・再生手続には、主に、

- 破産

- 民事再生

- 任意整理(私的整理)

があります。

それぞれについて簡単に解説します。

破産とは

破産とは、法人が所有する財産全てを処分し、得られた金銭を債権者に公平に分配し、残った債務は帳消しにする、という手続です。

借入れなどの債務の支払いが不可能になった場合に、破産の手続きが行われます。

企業が破産手続をする場合は、裁判所により選任された破産管財人が、会社の財産の管理・換価などや債権調査を行います。

破産手続が終結すると、破産した会社の法人格も消滅してしまいます。

経営者個人が会社の借金を連帯保証している場合は、通常、経営者も自己破産をすることになります。

自己破産をすると、やはり主だった財産を処分して債権者への支払いに充て、残った借金は免責としてもらうことになります(自己破産については、後で解説します)。

会社と個人の破産手続を無事に終えることができれば、経営者は、借金の負担をなくして新たに再スタートを切ることができるようになります。

破産の可能性が出てきたときは、早めに弁護士に相談することが重要です。

破産せざるを得ない状態になった後に会社の資産を処分したり、一部の債権者に弁済したりすると、後の破産手続の中で否認されてしまい破産手続が円滑に進まなくなる可能性があります。

そのようなことにならないよう、破産の可能性が出てきた時点で弁護士に相談し、対処法を共に検討する必要があります。

企業の破産に関する詳しいことは、以下のページをご覧ください。

民事再生とは

民事再生とは、民事再生法で規定された手続であり、債権者の多数の同意を得て、裁判所の認可を受けた再生計画を定めるなどして、会社の再建を図る手続きです。

破産の場合には会社はなくなってしまいますが、民事再生では、会社を存続させたまま債務を大幅に減らし、債務整理をすることができます。

会社更生法と異なり、大企業でなくても活用することができますし、法律上は、経営陣の交代も必要ありません(ただし、債権者の納得を得るために、社長の交代などが必要となるケースも多くあります。)。

ただ、手続きには通常6か月程度かかり、その間手形などでの信用取引は通常できず、銀行などからの融資も受けられません。

そのため、事前に支援してくれるスポンサーを探しておく必要があります。

ほかにも、民事再生が認められるような再生計画案を作成する、複雑な手続きを適切に行う、といったことが必要になります。

そのため、民事再生を申し立てる際には、早いうちから、民事再生に詳しい弁護士に相談して準備する必要があります。

民事再生について、詳しくは以下のページをご覧ください。

任意整理とは

任意整理とは、裁判所を通すことなく、債権者と直接話し合って、債務の免除・減額や返済期限の延長を実現する手続きになります。

任意整理は、「私的整理」とも呼ばれます。

任意整理では、対象を銀行などの金融機関からの借入れなどに絞り、取引先は外す(約定通りの支払いを行う)といった柔軟な対応が可能であり、取引関係を維持しながら再建を目指すことが可能です。

これは、破産や民事再生では、取引先を含めた全債権者を対象としなければならないのとは異なります。

こうした取り扱いにより、企業の事業価値を損なわずに債務整理を進めることが可能になります。

裁判所への予納金が必要ないため、費用も抑えられるというメリットもあります。

しかし、裁判所が関与しないため、債権者間の公平や手続の透明性が担保されないというデメリットもあります。

この点をそのままにしておいては、債権者が「他の債権者と公平に扱われているか」などといったことを気にかけ、債権放棄などをすることに躊躇し、私的整理が上手くいかないおそれがあります。

そこで策定されたのが、「私的整理に関するガイドライン」、「中小企業の事業再生等に関するガイドライン」です。

多数の金融機関が債権者になっている場合は、これらのガイドラインに従って、会社再建のための計画案を作成し、債権者会議やバンクミーティングも開くなどして、私的整理を進めていきます。

私的整理をする場合には、債権者との交渉も必要になりますし、関係各所への対応も必要となってきますので、早めに弁護士に相談し、関係者との調整を行うことが必要になってきます。

会社の任意整理・私的整理について、詳しくは以下のページをご覧ください。

私的整理に関するガイドラインについては、以下のページでも詳しく解説しています。

まとめ

今回は、自転車操業の意味、リスク、自転車操業からの脱却方法などについて解説しました。

自転車操業となってしまうと、借金がさらに増えていくこととなってしまう場合が多く、抜け出すことは簡単ではありません。

しかし、自転車操業の状況を放置しておくことは、借入先が増えて管理が困難になる、金利が膨らんでさらに借金額が増える、といったリスクがあります。

自転車操業に陥ってしまった、又は陥るおそれがある場合には、なるべく早く弁護士に相談しましょう。

借金問題については、借金が増えすぎてしまう前に、少しでも早く債務整理に強い弁護士に相談して対応することが、大変重要になります。

借金額が増えすぎる前の方が、取りうる手段が多く、よりご希望に沿った形での解決ができる可能性が高まります。

債務整理に強い弁護士に依頼できれば、より良い形で解決ができる可能性はさらに高まります。

ぜひとも早めに、債務整理に注力する弁護士に相談しましょう。

当事務所では破産再生チームを設けており、企業の破産、民事再生、任意整理などについて数多くの実績を有しています。

もちろん、個人の債務整理についての実績も豊富です。

Zoomなどを利用した対応も行っております。

経営に関するお悩みは、当事務所まで、ぜひ一度お気軽にご相談ください。