連帯保証人とは、借金をした本人とともに返済の責任を負う人のことです。

連帯保証人は、自分が借りたわけでもないお金の返済に対して、借りた当人と同じ責任を持つ必要があり、リスクも責任も大変重いものです。

目次

連帯保証人とは

連帯保証人とは、お金を借りた人=債務者(連帯保証人との関係では、「主債務者」ともいいます。)と連帯して返済の義務を負う人のことです。

(保証人の責任等)

第四百四十六条 保証人は、主たる債務者がその債務を履行しないときに、その履行をする責任を負う。

2 保証契約は、書面でしなければ、その効力を生じない。

3 保証契約がその内容を記録した電磁的記録によってされたときは、その保証契約は、書面によってされたものとみなして、前項の規定を適用する。

(連帯保証の場合の特則)

第四百五十四条 保証人は、主たる債務者と連帯して債務を負担したときは、前二条の権利〔注:催告の抗弁、検索の抗弁〕を有しない。

引用元:民法|電子政府の窓口

連帯保証契約の内容

連帯保証人となるのは、次の要件をいずれも満たす場合です。

-

- ① 債権者(お金を貸す側)との間で、「主債務者の返済義務(債務)を連帯して保証する」との連帯保証契約を締結した。

- ② 書面又は電磁的記録により連帯保証契約を締結した。

それぞれ簡単に解説します。

① 債権者との間で「連帯して保証する」との契約を締結した

① 債権者との間で「連帯して保証する」との契約を締結した連帯保証人となるには、債権者との間で「連帯して保証する」との連帯保証契約を締結する必要があります。

ちなみに、「連帯して」との約定がなければ、連帯保証人ではなく、単なる保証人となります。

② 書面又は電磁的記録により連帯保証契約を締結する

② 書面又は電磁的記録により連帯保証契約を締結する連帯保証契約が成立するには、書面又は電磁的記録(パソコンのデータなど)により連帯保証契約を締結する必要があります。

連帯保証契約は連帯保証人にとってリスクの高い契約なので、連帯保証人を保護するため、慎重に検討できるよう、口約束では成立しないこととされているのです。

連帯保証人となった場合の責任

連帯保証人になると、主債務者が負う債務(「主債務」ともいいます。)を全部肩代わりする責任を負うようになります。

責任を負う範囲(主債務)には、元本だけでなく、利息、違約金、損害賠償、遅延損害金などがすべて含まれます(民法第447条)。

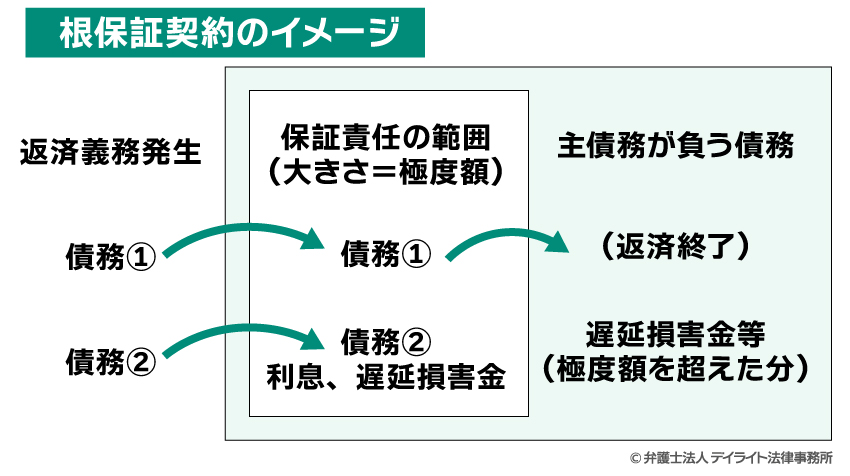

連帯保証の極度額とは

極度額は、保証責任の上限を定めるものです。

例えば、連帯保証契約の極度額が100万円と決まっていた場合、主債務者が負う債務が、賃料、遅延損害金、損害賠償、原状回復費用などを合わせて150万円となっていたとしても、連帯保証人は100万円までしか責任を負いません。

極度額の定めが必要とされるものに、令和2年4月施行の改正民法から取り入れられた個人根保証契約があります(民法第465条の2)。

個人根保証契約は、個人が保証人となる契約で、負担する債務の額が確定しておらず変動する保証契約(根保証契約)のことをいいます。

根保証契約は、「保証」の枠(範囲)の中に、債務(返済義務)が出たり入ったりするイメージのものです。

通常の(連帯)保証では、主債務の返済が終了すると(連帯)保証責任も消滅します。

しかし、根保証では、いくつもの主債務が継続的に根保証責任の枠(範囲)に入ってくることが前提となっているので、1つの主債務が完済されても、保証責任はなくなりません。

そのため、次に主債務が発生した場合も保証責任の対象になってくるのです。

極度額は、この枠の大きさを定めるものだと考えていただければ、わかりやすいかと思います。

個人根保証契約となるものには、不動産賃貸の連帯保証契約(賃料は毎月ごとに発生します。)、借金等を継続的に保証する契約などがあります。

(個人根保証契約の保証人の責任等)

第四百六十五条の二 一定の範囲に属する不特定の債務を主たる債務とする保証契約(以下「根保証契約」という。)であって保証人が法人でないもの(以下「個人根保証契約」という。)の保証人は、主たる債務の元本、主たる債務に関する利息、違約金、損害賠償その他その債務に従たる全てのもの及びその保証債務について約定された違約金又は損害賠償の額について、その全部に係る極度額を限度として、その履行をする責任を負う。

2 個人根保証契約は、前項に規定する極度額を定めなければ、その効力を生じない。

引用元:民法|電子政府の窓口

連帯保証人と保証人との違い

連帯保証人と保証人の違いは、以下のようになります。

| 連帯保証人 | 保証人 | |

|---|---|---|

| 主債務者に先に請求すること | 不要 | 必要 |

| 主債務者への強制執行を先にすること | 不要 | 必要 |

| 保証人が複数いる場合 | 一人一人が全額を負担する | 保証人の人数で割った金額が一人一人の負担額になる |

主債務者に先に請求することは必要?

単なる保証人の場合、債権者は、保証人に請求する(催告する)前に、まずは主債務者に請求をする必要があるとされています(催告の抗弁。民法第451条)。

しかし、連帯保証人の場合は、この催告の抗弁が使えません(同法第454条)。

そのため、債権者は、主債務者に請求することなく、連帯保証人に請求をすることが可能です。

例えば、主債務者の弁護士から債務整理の受任通知が届いたら、債権者は、主債務者に請求することなく、連帯保証人に請求することができるのです。

主債務者への強制執行を先にすることは必要?

単なる保証人の場合には、主債務者に返済するための資金があり、差し押さえなどの強制執行をすることも容易であることを証明すれば、債権者に対し、先に主債務者の財産について強制執行をするよう求めることができます(検索の抗弁。民法第453条)。

しかし、連帯保証人の場合は、この検索の抗弁も使えません(同法第454条)。

そのため、主債務者より先に差し押さえなどの強制執行を受けても、反論することができないのです。

保証人が複数いる場合の分担額

単なる保証人の場合、保証人が複数いれば、

1人1人の保証人の負担額 = 主債務全額 ÷ 保証人の人数

となり、1人1人の保証人の負担は、保証人の人数で割った額になります。

しかし、連帯保証人の場合、複数の連帯保証人がいても

1人1人の連帯保証人の負担額 = 主債務全額

となり、保証人の人数で割って分担することはできません。

これを、連帯保証人には分別の利益がない、といいます。

具体的には、300万円の借金について、単なる保証人が2人いる場合、それぞれの負担は、

300万円 ÷ 2人 = 150万円 ということになります。

しかし、連帯保証人の場合には、例え3人いようとも、それぞれの負担は300万円ということになります。

連帯保証人が問題となる典型的なケース

連帯保証人が問題となる典型的なケースは、以下のようなものです。

賃貸借契約の連帯保証人

マンションやアパートを賃貸で借りるとき、連帯保証人を立てるよう求められるケースは多くあります。

このような場合には、親などの親族に頼むこともありますし、最近では賃貸保証会社(家賃保証会社)に依頼して連帯保証人になってもらうことも増えています。

住宅ローンの組むときの連帯保証人

住宅ローンを組むときも、連帯保証人を立てることを求められることがほとんどです。

この場合は、夫婦の一方が主債務者になり、他方が連帯保証人になることが多いと思われます。

連帯保証人となる5つのリスク

連帯保証人となることには、以下のようなリスクがあります。

- 借りてもいないお金を請求される

- 利息や遅延損害金、損害賠償まで請求される

- 財産を差し押さえられる

- 主債務者が債務整理をした場合に返済を迫られる

- 連帯保証人自身も、自己破産などの債務整理が必要になる

借りてもいないお金を請求される

連帯保証人となると、自分はお金を借りていないにもかかわらず、主債務者と同じ責任を負って、借金を返さなければなりません。

連帯保証人となってしまったら、「自分が借りたわけじゃないのに」という言い訳は、一切通用しないのです。

それだけ重い責任を負うことをよくわかった上で、連帯保証人を引き受けましょう。

利息や遅延損害金、損害賠償まで請求される

連帯保証人は元本についてだけ責任を負うわけではありません。

主債務者が払わなかった利息、遅延損害金、さらには損害賠償まで請求されます。

具体例を紹介しましょう。

例① 賃貸住宅を借りる際の連帯保証人になった場合

- 賃借人(主債務者)が家賃を延滞

⇒発生した遅延損害金も連帯保証人の責任になる。 - 賃借人(主債務者)が家の壁に傷をつけた、備品を壊したなど

⇒連帯保証人もともに損害賠償責任を負担。

例② 借金の連帯保証人の場合

- 主債務者が滞納を続けてしまった

⇒延滞後に発生した遅延損害金も連帯保証人の責任になる。

実際、知らないうちに主債務者の滞納が続いていて遅延損害金が多額に発生していた、などということも珍しくありませんでした。

例①のような不動産賃貸契約の連帯保証は「個人根保証契約」になるので、令和2年4月施行の民法改正後は極度額が設定されることになり、極度額以上の負担はしなくて済むことになります。

しかし、遅延損害金が積み重なるなどすれば、(極度額の範囲内であっても)負担が重くなることに変わりはありません。

このように遅延損害金が知らないうちに過大になる危険を減らすために法改正(令和2年4月施行)があり、主債務者が期限の利益を喪失した(遅延損害金が発生し始めた)場合には、債権者は、そのことを知った時から2か月以内に、(連帯)保証人に通知しなければならないこととされました(民法第458条の3)。

この通知を怠ると、債権者は、(連帯)保証人に対して、期限の利益を喪失した時から通知を現にするまでに生じた遅延損害金を請求することができなくなります(ただし、期限の利益を喪失しなかったとしても生ずる遅延損害金は除かれます)。

なお、(連帯)保証人が法人である場合には、この規定は適用されず、通知は必要とされません。

財産を差し押さえられる

連帯保証人として返済を請求されたのに支払わずにいると、連帯保証人も財産を差し押さえられてしまいます。

差し押さえられる財産には、

- 不動産(家や土地)

- 預貯金

- 給料・年金

- 売掛金

などがあります。

つまり、場合によっては、他人の借金のために売掛金や給料を差し押さえられて信用を失う、自宅を差し押さえられて売却されてしまう、ということもあるのです。

差し押さえについて、詳しくは以下のページをご覧ください。

主債務者が債務整理をした場合に返済を迫られる

主債務者が借金などを返済できなくなり、債務整理を行った場合には、連帯保証人が返済を求められることになります。

債務整理には、後に詳しく解説しますが、主に自己破産、個人再生、任意整理の3種類があります。

主債務者がどの手続を選択するかで、連帯保証人の責任も変わってきます。

それぞれの場合について簡単に解説します。

なお、債務整理について知りたい方は、以下のページもご参照ください。

主債務者が自己破産・個人再生をした場合

主債務者が自己破産、個人再生をした場合には、主債務者の債務は免除(自己破産の場合)又は減額(個人再生の場合)されますが、連帯保証人は元の契約どおりの内容で支払いをするよう求められます。

主債務者が任意整理をした場合

主債務者が任意整理を行う場合は、主債務者と債権者が個別に話し合って、借金等の減額や返済期間の延長を行っていきます。

無事に主債務者と債権者の間で減額などの合意ができれば、連帯保証人の責任も、主債務者と債権者が新たに合意した減額後・期間延長後のものに変更されます。

しかし、自己破産や個人再生と違い、債権者には任意整理に応じる義務はないので、主債務者から任意整理を申し入れる受任通知が届くと、任意整理の話し合いをする前に、連帯保証人に支払いを請求してくる債権者も少なくありません。

ただ、このような場合でも、後々任意整理の話合いが進んで、債権者と主債務者の間で減額などの合意ができる場合もあります。

債権者から連帯保証人として支払いを求められた場合は、主債務者や債権者と連絡をとり、現状を確認してから支払いなどの対応をするようにしましょう。

連帯保証人自身も、自己破産などの債務整理が必要になる

連帯保証人として支払いをしなければならなくなった場合に、連帯保証人自身も返済義務を果たすほどの資力がない場合があります。

そうすると、連帯保証人自身も、自己破産などの債務整理をしなければならなくなります。

債務整理については、後ほど解説いたします。

連帯保証人となる前に注意すべき点とは

連帯保証人になる前には、以下のような点に注意しましょう。

- 連帯保証人となることの責任・リスクを理解する

- 主債務者の状況を知っておく

- 断ることも選択肢としておく

連帯保証人となることの責任・リスクを理解する

上でご説明したとおり、連帯保証人になることには大きなリスクを伴います。

場合によっては、自分がしたわけではない借金のせいで自己破産に追い込まれることもあるのです。

連帯保証人となる前には、そのような責任・リスクをよく理解しておく必要があります。

主債務者の状況を知っておく

連帯保証人となるかを考える際には、主債務者の状況について知っておくことも大切です。

- 仕事や事業が上手くいっているか

- 真面目に働く性格かどうか

- 家族の状況はどうなっているか

- 他に借金はしていないか

- 貯金などはちゃんとあるか

といったことについて、主債務者や周囲の人に聞くなどして、具体的に把握しておきましょう。

「そんなことを聞くのは気が引ける」という場合、そのようなことも聞けない程度の関係性しかない相手の連帯保証人には、ならないことが賢明だと思われます。

断ることも選択肢としておく

連帯保証人を頼まれたときには、最初から「断ることになるかもしれない」と考えておいてください。

連帯保証人を引き受けることは、大変重い責任を負う、リスクの高いことですので、安易に引き受けてはいけません。

連帯保証人として多額の債務の支払いを求められるようになれば、多額の財産を失う、自宅を失う、自己破産などをすることになる、など、自分にも家族にも多大な影響が及びます。

自分と家族の生活を守るためにも、少しでも不安を感じたら、連帯保証人となることは遠慮なく断るようにしましょう。

奨学金など、家族である子どもさんのために連帯保証人になるということもよく考えて決めるようにしましょう。

機関保証といって会社が保証してくれるサービスを利用することも選択肢にすべきでしょう。

連帯保証人になった場合の対処法

主債務者の状況に気を配る

連帯保証人となった場合は、主債務者が順調に借金を返せているか、気を付けておきましょう。

場合によっては、債権者に対して、返済の状況を問い合わせても良いでしょう。

令和2年に施行された改正民法により、債権者は、保証人に対して、主債務の不履行の有無、残額などについて情報提供する義務を負うことになったため、問い合わせれば、現状を教えてもらうことができます(民法第458条の2)(ただし、保証人が主債務者の委託を受けて保証をした場合に限られます。)。

もし返済に行き詰っている様子があれば、早めに主債務者と連絡を取り、対応を相談しましょう。

必要であれば早めに援助した方が、高額な遅延損害金が発生することを防止でき、連帯保証人にとっても有利になります。

債務整理を要すると考えられる場合も、早めに対応した方が、連帯保証人にとっても主債務者にとっても、傷が浅くて済むことが多いです。

債務整理をすることのメリット、依頼する弁護士の選び方などについては、以下のページをご覧ください。

勝手に連帯保証人とされた場合

当人が知らないうちに連帯保証人とされてしまった、という場合もないわけではありません。

主債務者が保証人探しに困った末、他人の名前を勝手に使って連帯保証人にしてしまい、主債務者が返済できず債権者から連帯保証人に請求がくることになってはじめて発覚した、ということも、実際に起こっています。

そのような場合は、すぐに弁護士に相談しましょう。

連帯保証契約が成立するには、連帯保証人本人が契約に合意していたことが必要ですので、勝手に連帯保証人とされた場合は、「自分は連帯保証契約を結んでいない」と主張し、連帯保証契約を無効にできる可能性があります。

ただし、そのためには、適切な証拠を集め、主張の内容も吟味して組み立てなければなりません。

相手の対応によっては、裁判に訴える必要もあります。

そのための準備を十分に行うためにも、勝手に連帯保証人にされたことが分かったら、なるべく早く弁護士に相談しましょう。

連帯保証契約を解除できる?

連帯保証契約を解消できる場合としては、

- ① 債権者と合意して連帯保証契約を解除する

- ② 主たる債務を弁済して、消滅させる(借り換え)

といったケースが考えられます。

①債権者と合意して解除できるケースとしては、「新たな連帯保証人を立て、自分は連帯保証人でなくなる」、「物的担保(不動産など)を提供し、代わりに連帯保証人を辞めさせてもらう」といったものが考えられます。

代わりの担保を提供することなく連帯保証契約を解除してもらうことは、債権者にとって一方的に不利になりますので、難しいことがほとんどです。

②主たる債務を弁済して消滅させることで、連帯保証責任を免れる方法も考えられます。

例えば、別のローンに借り換えて、現在の借金は返済してしまえば、現在の借金は清算したこととなり、連帯保証も終了します。

そのため、新たなローンの連帯保証人になっていなければ、連帯保証責任は終了することになります。

連帯保証人の支払いを拒否する方法

連帯保証人として支払いを求められたけれども支払いができない場合、債務整理をすることで支払いを免れることができます。

債務整理は国も認める借金減額制度で、借金をした本人が利用することが多いのですが、連帯保証人でも使うことができます。

債務整理を弁護士に依頼して受任通知を送ってもらうと、債権者からの取立ても止まり、負担が大きく減りますので、お困りの場合は、早めにご相談されることをお勧めします。

この点については、以下のページをご参照ください。

借金問題について弁護士に相談するメリット、弁護士の探し方については、以下のページをご覧ください。

債務整理には、主に、自己破産、個人再生、任意整理の三種類があります。

それぞれの手続きについて簡単に解説します。

自己破産をする

自己破産をすると、借金や連帯保証の債務を全額免除(免責)してもらうことができます。

ただし、その代わりに、ある程度以上価値のある財産(不動産、貴金属、多額の預貯金、車など)は処分し、得られたお金を債権者に分配しなければならなくなります。

また、自己破産すると「ブラックリスト」に載ってしまい、5~7年程度の間、新たな借入れ(住宅ローン、車のローン、携帯電話の分割払いなどを含む。)をすることやクレジットカードを利用することができなくなります。

そのほかにも、

- 一部の資格、職業が制限される

- (連帯)保証人が付いている借金があれば、(連帯)保証人に請求が行くようになる

- 親族、友人、職場などへの借金も対象としなければならない

- 処分すべき財産がある場合などで破産管財人が選任されると、破産手続が終わるまでの間、郵便が破産管財人に転送されてしまう

- 自己破産したことが官報に載ってしまう

- ギャンブルや浪費のために作った借金があると自己破産できない

などといった注意点があります。

自己破産について詳しく知りたい方は、以下のページをご覧ください。

個人再生をする

個人再生をすると、一定のルールの下、元本を含めた借金額が減額されます。

場合によっては、借金額が5分の1、10分の1などに減額されます。

さらに、個人再生では、住宅ローンの残った持ち家を残すことができます。

ギャンブル・浪費による借金があっても利用できる、職業や資格に制限を加えられることがない、というメリットもあります。

デメリットとしては、

- 個人再生をした場合も、完済後5年程度経過するまで「ブラックリスト」に載ってしまう

- (連帯)保証人がいる場合、(連帯)保証人に請求されてしまう

- 親族、友人、職場などへの借金も対象としなければならない

- 個人再生終了後も3~5年かけて残った債務を返済する必要があり、安定収入が必要

- 個人再生をしたことは官報に掲載される

といった点があります。

個人再生について知りたい方は、以下のページをご覧ください。

任意整理をする

任意整理をする場合は、貸金業者や連帯保証をした契約の債権者と個別に話し合い、債務を減額してもらったり、返済期限を延長してもらったりすることになります。

ただ、多くの場合、任意整理で減額が見込めるのは利息・遅延損害金などで、元金の減額までは難しい場合が多いです。

利息・遅延損害金のカットを受けられるだけでも負担はかなり減りますが、自己破産や個人再生ほどの減額には通常なりません。

そのため、任意整理は、主に、借金額が比較的小さく大幅な減額をしなくとも返していける場合に利用されます。

任意整理には、

- 手間も費用も少なくて済む

- 保証人の付いた借金や住宅ローンは対象外とするなど、対象とする債務を選べる

- 家族などに知られる危険が少ない

- 官報に載ることもない

といったメリットがあります。

ただ、任意整理をした場合も「ブラックリスト」には載ってしまいます。

「ブラックリスト」に載る期間は、借金の完済後5年程度経過するまでとなります。

任意整理について詳しく知りたい方は、以下のページをご覧ください。

借金減額をシミュレーターで簡単に診断

債務整理の方法について簡単にご紹介してきましたが、肝心の、

「自分の場合、どの手続きを選べばいいのか?」

ということはよくわからない・・・という方もおられるかと思います。

一般的には、

- 借金額が3年(36回分割)から5年(60回分割)程度で返済できる範囲内であれば、任意整理

- それを超える借金がある場合には自己破産又は個人再生

を考えることになります。

自己破産と個人再生では、借金が全額免除される点で、自己破産の方が有利と言える場合が多いです。

個人再生は、

- 住宅ローンが残っている自宅を残したい場合

- 自己破産により制限される資格が必要な仕事をしている場合

- ギャンブルや浪費による借金があって自己破産が認められない可能性がある場合

など、自己破産をすることに支障がある場合に検討することが多いです。

ただ、実際に債務整理の手続きを検討するに当たっては、過払い金がある可能性、時効が成立している可能性なども考えなければなりませんし、上の説明を参考にするにしても、ご自身だけで考えるのは不安、という方も多いと思われます。

そこで、当事務所では、借金減額診断シミュレーターを設け、皆様に無料で提供することとしました。

借金減額診断シミュレーターを使えば、オンライン上で手軽に、ご自身の場合に応じた債務整理に関する参考情報をご覧いただくことができます。

いくつかの簡単な質問にお答えいただくだけで、その場で結果をご覧いただけます。

個人情報の入力も必要ありませんし、後日当事務所からご連絡することもございません。

どうぞお気軽にお試しください。

連帯保証人についてのQ&A

![]()

連帯保証人を頼むときは家族がよいか?

![]() 連帯保証人を頼むのは家族の方が良いのか、というと、特にそのようなことはありません。

連帯保証人を頼むのは家族の方が良いのか、というと、特にそのようなことはありません。

家族ではない親族でも構いませんし、家族や親族以外の人に連帯保証人を頼んでも、別段問題はありません。

ただ、実際問題として、家族・親族など以外の人に連帯保証人を引き受けてもらうことは大変難しいです。

連帯保証人の責任は大変重いので、友人・知人といった人たちには引き受けてもらえないのが普通です。

親族・家族にも連帯保証を引き受けてもらえそうにない場合や、親族・家族などに頼みにくい事情がある場合には、保証会社などを利用することも検討しましょう。

保証会社を利用すると保証料を払う必要はありますが、家族や親族に迷惑をかけることなく連帯保証人を確保できます。

![]()

連帯保証人が死亡したらどうなるか?

![]() 連帯保証人が死亡した場合、原則として、連帯保証人としての責任は相続人に受け継がれます。

連帯保証人が死亡した場合、原則として、連帯保証人としての責任は相続人に受け継がれます。

連帯保証債務の負担が過大な場合、相続人としては、相続放棄をすることも検討する必要があります。

ただし、親(亡くなった人=被相続人)が子(相続人)の借金の連帯保証人になっていた場合のように、相続人が主債務者である場合は、相続放棄をしても主債務についての責任を免れるわけではありませんのでご注意ください。

なお、以下のように、例外的に相続されない保証債務もあります。

身元保証

身元保証身元保証は、一身専属的な義務であるとして、相続の対象外となります。

極度額の定めのない根保証契約について、被相続人(連帯保証人)の死亡後発生した債務

極度額の定めのない根保証契約について、被相続人(連帯保証人)の死亡後発生した債務令和2年に施行された改正民法では、個人が保証人となる根保証には極度額の定めが必要になりましたが、改正民法施行前には極度額の定めのない根保証契約もありました。

極度額の定めのない根保証契約の場合、特段の事情のない限り、保証人の死亡後に生じた債務については、相続人は保証債務を承継負担しないものとされています(最高裁判所判決昭和37年11月9日民集16巻11号2270頁)。

![]()

連帯保証人の時効とは?

![]() 連帯保証人は、主債務について消滅時効が成立した場合、それを援用して連帯保証債務を免れることができます。

連帯保証人は、主債務について消滅時効が成立した場合、それを援用して連帯保証債務を免れることができます。

主債務とは別に、連帯保証責任自体も、時効が成立して消滅することがあり得ます。

連帯保証責任が時効消滅するのは、連帯保証人だけでなく主債務者も一定期間弁済をしていない場合、両者ともに判決や支払督促を受けたりしていない場合などに限られます。

ただ、債権者が銀行など金融機関や貸金業者である場合、時効が成立しそうになると、裁判をしたり支払督促を申し立てたりして時効が完成しないようにするのが通常です。

時効の成立を期待して返済をストップしても、遅延損害金が発生し続けるだけですので、やめておきましょう。

借金の時効について、詳しくは以下のページをご覧ください。

まとめ

今回は、連帯保証について詳しく解説しました。

連帯保証人になると、他人の借金について、借金をした当人と同様の責任を負うことになります。

主債務者が借金を返せなくなってしまうと、連帯保証人も自己破産などの債務整理が必要になる場合もあるほど、連帯保証人となることは大変責任の重い、リスクの高いことです。

安易に連帯保証人を引き受けることのないよう、くれぐれもご注意ください。

連帯保証人として借金の支払いを求められたけれども支払いが難しい場合は、早めに弁護士に相談しましょう。

場合によっては、連帯保証人も債務整理をする必要があるかもしれません。

債務整理をすることに抵抗を覚える方もおられますが、「債務整理をするとこんなデメリットがあるのでは」と思われていることには、誤解によるものも多く含まれています。

弁護士への相談をためらっているうちに、よりデメリットの多い手続き(自己破産など)を選択せざるを得なくなることも十分考えられます。

まずは一度、債務整理に詳しい弁護士までご相談下さい。

当事務所では、債務整理の経験豊富な弁護士による破産再生チームを設け、借金や連帯保証の負担に苦しむ方々の問題を解決するため、力を尽くしております。

ぜひ一度、当事務所までお気軽にご相談ください。