土地を相続した方の中には「どれくらいの相続税がかかるのだろう」と不安に感じている方がいらっしゃるかと思います。

また、土地を所有されている方の中には「税金対策をしたい」と考えている方もいるでしょう。

この記事を読めばどのように土地に相続税が課せられるのか、土地や建物等の不動産は相続税の計算においてどのように評価されるかをご理解いただけるかと思います。

不動産の相続税について不安をお持ちの方は是非この記事をごらんになってください。

少しでも不安を軽減できれば幸いです。

土地の相続税とは?

相続税とは亡くなった人から引き継いだ財産に課せられる税金のことです。

財産総額によって相続税の総額が計算され、その税額を実際に引き継いだ財産に応じて各相続人が納付すべき相続税額を計算します。

そのため土地の価値に対して相続税がどのくらいかかるかが決まるのではなく、その他にどのくらい財産があったかで相続税額が変わります。

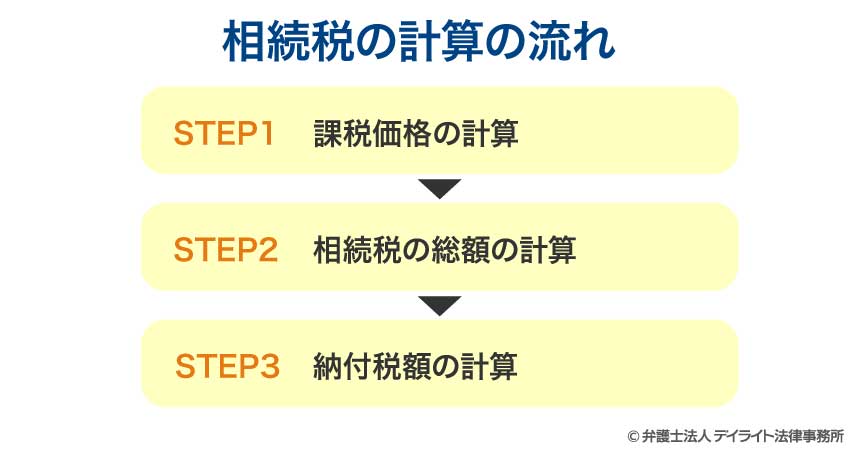

相続税の計算方法について詳しく確認していきましょう。

土地の相続税の計算方法

相続税の計算の流れ

STEP1 課税価格の計算

相続税の計算において、課税価格という相続税の計算のもととなる金額を計算します。

ただし、亡くなった方の残した財産のうち相続税の対象とならないものもあります。

退職金や生命保険金等については一定額が非課税となりますし、ローンなどの債務が残っている場合や葬式費用などは相続税の計算においては財産額から控除することができます。

また、相続で引き継いだ財産ではないのですが、贈与により取得した財産についても一定のものについては相続税の対象となりますので注意しましょう。

以上を計算式で示すと次のようになります。

相続開始前3年以内の贈与により取得した財産は相続税の対象となります。

通常の贈与(暦年課税贈与といいます)は年間110万円までは非課税です。

しかし、相続開始前3年以内に贈与を受けた場合、贈与税がかからなかったこの非課税部分財産についても相続税の対象となりますので注意が必要です。

また、相続税の課税対象となった贈与財産に課せられた贈与税があるときは、相続税から控除することができます。

贈与税がかかったうえに相続税も二重にかかるわけではないので安心してください。

※令和5年の税制改正により令和6年以降の贈与については加算される期間が7年となります。

相続開始前3年以内の贈与財産は全額相続税の対象ですが、4年から7年以内の贈与財産については合計額から100万円を控除した金額が相続税の対象となります。

年間100万円ではなく、相続開始前4~7年の間の4年間で100万円となるので注意しましょう。

相続時精算課税という方法により贈与を受けた財産は相続税の対象となります。

相続時精算課税とは60歳以上の父母または祖父母から20歳以上の子、孫への贈与について2,500万円までは贈与税がかからないという制度です。

2,500万円を超えた額に対しては一律20%の贈与税が課されます。

相続時精算課税により贈与した財産は相続税の対象となり、その財産について支払った贈与税があるときは相続税から控除できる仕組みとなっています。

※令和6年1月1日以降については相続時精算課税についても年間110万円の基礎控除が使えるよう改正されます。

これにより相続時精算課税であっても暦年贈与と同様に年間110万円までなら相続税も贈与税もかからずに贈与することができるようになります。

STEP2 相続税の総額の計算

算出した課税価格をもとに相続税の総額を計算します。

課税価格から基礎控除額を控除し、課税遺産総額を求めます。

基礎控除額とは3,000万円と600万円に法定相続人の数を乗じた金額です。

相続人毎に、法定相続分で分割したものと仮定して、法定相続分に応ずる取得金額(各取得金額)を算出します。

次に、下表の税率を乗じ、控除額を減じた相続税額を算出し、それを合算して相続税の総額を算出します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上の説明を計算式にすると、次のようになります。

- ① 各取得金額を計算する

各取得金額 = 課税遺産総額 × 法定相続分の割合

※端数処理について:上記の計算において1000円未満は切り捨てても構いません(相続税基本通達16−3) - ② 各相続人の仮の相続税額を計算する

各相続人の仮の相続税額 = 各取得金額 × 税率 − 控除額 - ③ 上で算出した各相続人の仮の相続税額をすべて合計する

※端数処理:このときの合計について100円未満は切り捨てて構いません(相続税基本通達16−3)

STEP3 納付税額の計算

相続税の総額の計算ができたら各個人の税額を計算します。

相続税の総額を各個人の実際の相続割合で按分します。

※端数処理について:このときの合計について100円未満は切り捨てて構いません(国税通則法119条)

相続により引き継いだ財産は遺言や遺産分割協議によって各個人が取得し、この際の取得内容は必ずしも法定相続分で行われるとは限りません。

特定の誰かに財産を集中することや、法定相続人で均等に取得することなどもできます。

相続割合で按分して算出した税額に税額控除を加味して納付税額を算出します。

税額控除は次の6種類です。

- 配偶者の税額軽減

亡くなった方の配偶者に対する税制優遇で少なくとも1億6000万円までの財産については税負担が生じない - 贈与税額控除

相続税の計算に含まれた財産に贈与税が課せられていた場合の控除

相続税と贈与税が二重に課税される事を排除することを目的としている - 未成年者控除

相続人が未成年の場合は成年に達するまでの年数に応じて控除する

社会政策的配慮を目的としている - 障害者控除

相続人が障害者の場合は85歳に達するまでの年数に応じて控除する

未成年者控除と同様に社会政策的入りを目的としている

- 相次相続控除

亡くなった方が10年以内に相続税を納付した場合は一定額を控除

相続が続いた場合の税負担を考慮している - 外国税額控除

外国で相続税が課される場合は一定額を控除

各個人の税額 = 相続税の総額 × 相続割合 − 税額控除

※端数処理:このときの合計について100円未満は切り捨てて構いません(相続税基本通達16−3)

相続税の納付税額計算例

上で解説した計算過程について、具体例で見てみましょう。

具体例

遺産総額:1億1000万円

法定相続人:妻、子供3人

債務、葬式費用:1000万円

配偶者の税額軽減以外の控除等はないものとする。

実際の相続割合:妻Aは1/3、子供Bは1/2、子供Cは1/6、子供Dは0とする。

- ① 課税価格の計算

課税価格 = 遺産総額 − 非課税財産 − 債務等 + 贈与を受けた財産のうち一定のもの

1億1000万円 − 1000万円 = 1億円 - ② 相続税の総額の計算

課税遺産総額 = 課税価格 − 基礎控除額( 3000万円 + 600万円 × 相続人の人数)

課税遺産総額:1億円 − 5,400万円(基礎控除3,000万円+600万円×4)=4,600万円 - 【各相続人の相続分に応ずる取得額 = 課税遺産総額 × 法定相続分の割合】

- ・妻Aの仮の相続税額:4,600万円 × 1/2 = 2,300万円

- ・子供Bの仮の相続税額:4,600万円 × 1/6 = 766.6万円

- ・子供Cの仮の相続税額:4,600万円 × 1/6 = 766.6万円

- ・子供Dの仮の相続税額:4,600万円 × 1/6 = 766.6万円

【各相続人の仮の相続税額】

- ・妻Aの仮の相続税額:2,300万円 × 15% − 50万円 = 295万円

- ・子供Bの仮の相続税額:766.6万円 × 10% = 76.66万円

- ・子供Cの仮の相続税額:766.6万円 × 10% = 76.66万円

- ・子供Dの仮の相続税額:766.6万円 × 10% = 76.66万円

- 【相続税の総額 = 各相続人の仮の相続税額をすべて合計】

相続税の総額:295万円 + 76.66万円 + 76.66万円 + 76.66万円 = 524.98万円

- ③ 各人の相続税額

相続税の総額が計算できましたので、実際の相続割合に応じて按分します。各個人の税額 = 相続税の総額 × 相続割合 − 税額控除

- ・妻Aの税額:524.98万円 × 1/3 − 1億6000万円※ = 0円

- ・子供Bの税額:524.98万円 × 1/2 = 262.49万円

- ・子供Cの税額:524.9万円 × 1/6 = 87.49万円

- ・子供Dの税額:524.9万円 × 0 = 0円

※妻Aについては配偶者の税額軽減により納付税額が0

土地の相続は評価が重要

土地の評価は固定資産税評価額とは異なる

相続税の計算において土地の評価は固定資産税評価額では行いません。

固定資産税評価額とは総務大臣が定めた固定資産評価基準に基づき市町村が計算するもので、その評価額は3年ごとに更新されます。

この固定資産税評価額は後ほど説明する倍率方式による評価額と密接な関係にあります。

なお、一般的に固定資産評価額は実際に土地を売買する際の金額より低い金額に設定されています。

路線価方式による評価

路線価方式における土地の価額は、その土地に接している道路の金額(路線価といってその土地の1㎡当たりの金額の基礎となります)をその土地の形状等に応じた各種補正率で補正した後に、その土地の面積を乗じて計算します。

国税庁が公表している路線価図を確認し、その土地が面している道路の路線価を調べます。

道路に数字とAからGアルファベットの記載があります。

この数字が路線価を表し、アルファベットについては借地権割合を表しています。

(今回は簡単に説明するため借地権はないものとして説明します)

路線価に道路からの奥行に応じた奥行価格補正率を乗じたものに土地の面積を乗じて評価額を計算します。

参考:国税庁|路線価図

路線価:150千円

奥行価格補正率:0.98

土地の面積:500㎡

150千円 × 0.98 × 500 = 73,500千円

土地に面している道路が2つある場合は土地の利用効率が高くなるため、1つしか面していない場合に比べ高い金額で評価を行います。

計算式 正面と側方に道路が面している場合

- 正面の路線価 × 正面の奥行価格補正率

- 側方の路線価 × 側方の奥行価格補正率 × 側方路線影響加算率

- (1 + 2)× 地積 = 土地の評価額

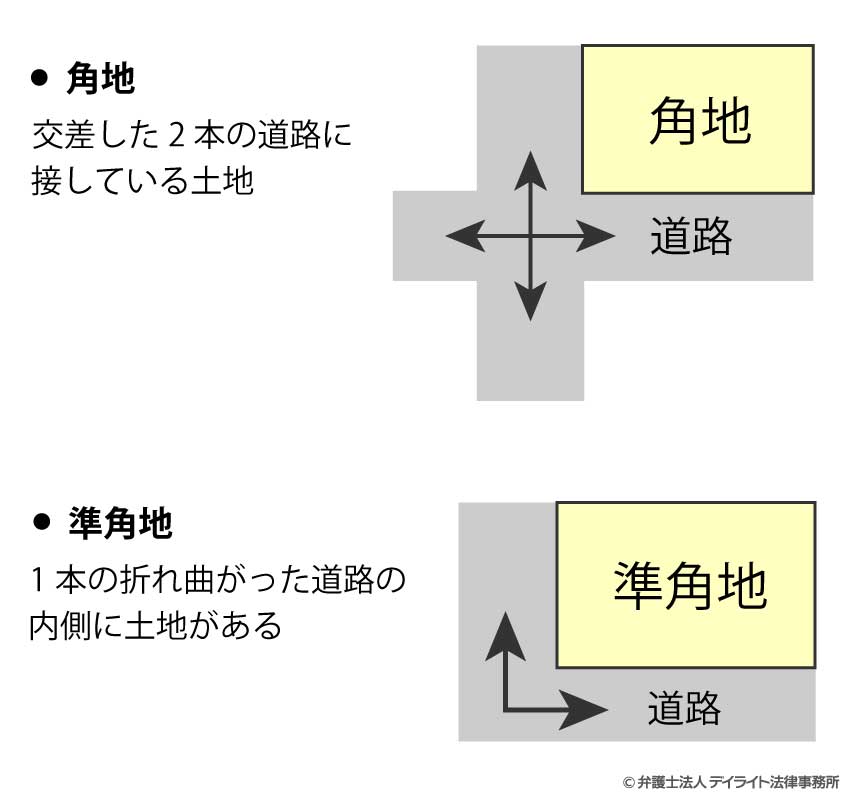

側方路線影響加算率については道路が2本交差する場合の「角地」と、1本の折れ曲がった(アルファベットのL字型)道路の内側に土地がある「準角地」がありそれぞれ加算率が異なる点に留意しましょう。

加算率を確認するとわかるのですが「角地」の方が「準角地」よりも高い加算率になっています。

利用効率のより高い「角地」の方が評価額も高くなります。

▶︎ 側方路線影響加算率

| 地区区分 | 角地の加算率 | 準角地の加算率 |

|---|---|---|

| ビル街地区 | 0.07 | 0.03 |

| 高度商業地区 繁華街地区 |

0.10 | 0.05 |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区 中小工場地区 |

0.03 | 0.02 |

| 大工場地区 | 0.02 | 0.01 |

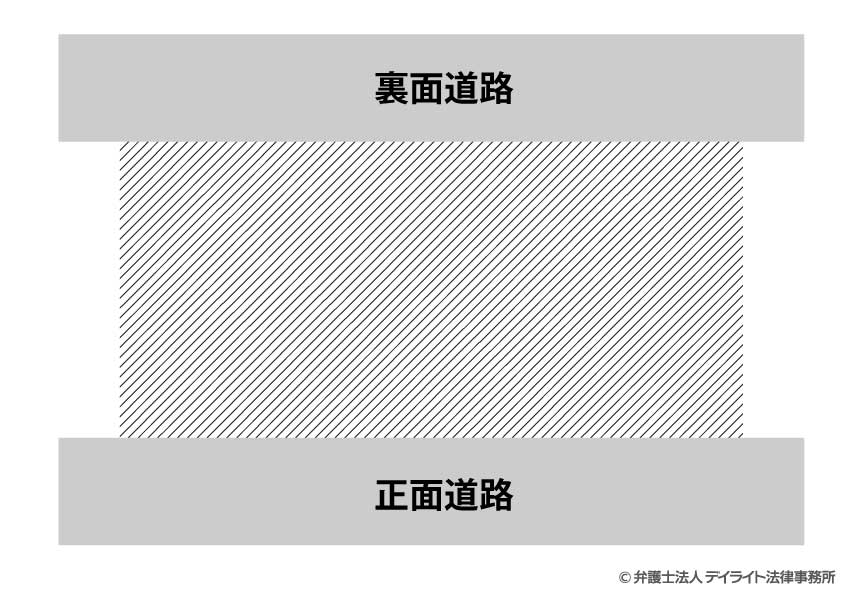

計算式 正面と裏面に道路が面している場合

- 正面の路線価 × 正面の奥行価格補正率

- 側方の路線価 × 側方の奥行価格補正率 × 二面路線影響加算率

- (1 + 2)× 地積 = 土地の評価額

正面と裏面に道路が面している場合は二面路線影響加算率を乗じます。

先ほどの側方に面している場合と異なる補正率を使いますので注意しましょう。

| 地区区分 | 二方路線影響加算率 |

|---|---|

| ビル街地区 | 0.03 |

| 高度商業地区 繁華街地区 |

0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区 中小工場地区 大工場地区 |

0.02 |

利用効率が良い土地は評価額が高くなるのは先ほどご説明した通りです。

利用効率が低い土地については評価額が低くなるように補正率を乗じます。

間口といって土地が道路と面している長さが短いものは間口狭小補正率という一定の補正を行います。

細長い土地についても利用効率が悪いため奥行長大補正率という一定の補正を行います。

正方形や長方形の土地は利用効率が高いですが、いびつな形をした土地というものも少なくありません。

そのような土地については不整形補正率という一定の補正を行います。

このように土地の評価については様々な補正を行います。

土地の評価は非常に複雑であるため、厳密な評価をする場合は専門家にアドバイスを求めることをお勧めします。

倍率方式による評価

倍率方式とは、固定資産税評価額に評価倍率を乗じて相続税評価額を算出する方法です。

倍率方式は、路線価が定められていない地域の土地の相続税評価額を算出する際に用いられます。

倍率方式は、評価倍率を国税庁ホームページの「評価倍率表」から調べることができ、年分・地目・地域によって適用する倍率は異なります。

参考:国税庁|評価倍率表

なお、固定資産税評価額については固定資産課税明細や名寄帳に記載があるため確認しましょう。

具体例 倍率方式による評価の具体例

固定資産税評価額:¥8,000,000

倍率:1.1

8,000,000 × 1.1 = 8,800,000

賃貸不動産は相続税評価が低い

賃貸している土地(貸宅地といいます)の相続税評価は借手の権利が考慮されているため自分で使っている土地よりも低い金額で評価を行います。

通常の場合であれば土地の評価額から借地権割合という割合を控除して貸している土地の評価を行います。

借地権割合は土地の評価をした際に用いた路線価図又は評価倍率表に記載があります。

引用元:国税庁|路線価図・評価倍率表

30%から90%の間で10%刻みで定めています。

一般的に主要な駅の周辺や繁華街などは土地の利用価値が高いため借地権割合が高くなっています。

具体例

土地の評価額:10,000,000

借地権割合:30%

貸宅地の評価:10,000,000 ×(1 − 30%)= 7,000,000

ここで注意していただきたいのは賃貸不動産であっても賃料をもらっていない場合(使用貸借といいます)は借手の権利を考慮せず、自分で使っている場合と同じ評価となります。

たとえば自分の土地を親戚に無償で貸している場合などが該当します。

貸しているからといって必ず低い金額で評価するわけではないので注意しましょう。

土地に住宅などの建物を建てて貸している場合は、土地だけ貸している場合とは異なる評価方法になります。

このような土地を貸家建付地といい、次のような方法で評価を行います。

借地権割合については先ほどご説明した通りその土地ごとに異なります。

借家権割合については全国一律で30%となっています。

賃貸割合とはその建物がどのくらいの割合で賃貸されているかを表します。

例えば10室ある建物の7室だけが貸し出されている場合の賃貸割合は70%となります。

具体例

土地の評価額:10,000,000

借地権割合:70%

借家権割合:30%

賃貸割合:80%

10,000,000 − 10,000,000 × 70% × 30% × 80%= 8,320,000

相続税を自動計算機で簡単に計算

相続税の計算が非常に複雑なものとなっています。

一般の方がご自身で計算するのは非常に難易度が高いです。

当事務所が制作した相続税の概算をシミュレーションできる計算機をご利用ください。

ご入力いただければ、概算の相続税額を算出することができますので、ご参考にされてください。

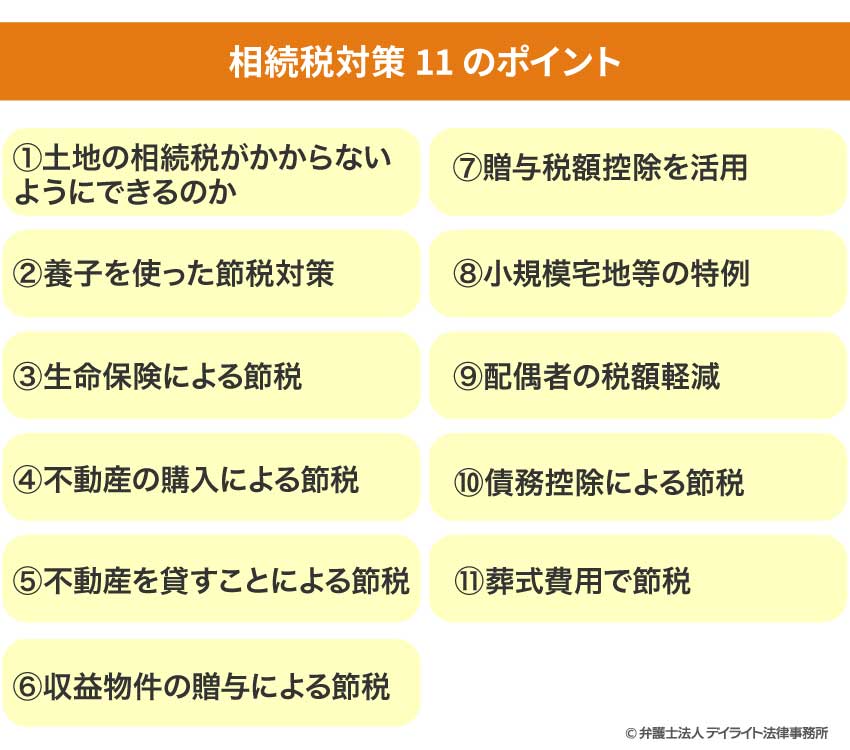

相続税対策11のポイント

①土地の相続税がかからないようにできるのか

遺産総額が基礎控除額を超える場合は相続税が発生します。

基礎控除額が大きければ相続税を納めなくても良いことになります。

法定相続人の数が多ければ相続税の負担を抑えることができます。

「法定相続人の数を増やすことなんてできるの?」と疑問を持つ方もいるかと思います。

基礎控除額を増やす方法についてご紹介します。

②養子を使った節税対策

養子をとると法定相続人となるため基礎控除額が増えます。

ただし、養子について制限なく法定相続人の数に含めてしまうと課税上問題が生じます。

そのため法定相続人の数に算入することができる養子の数には制限があります。

算入できる法定相続人の数

- 亡くなった人に実の子供がいる場合:1人

- 亡くなった人に実の子供がいない場合:2人

ただし、次のいずれかに当てはまる場合は、亡くなった人の実の子供として取り扱うので法定相続人の数に含まれます。

- ① 亡くなった人と特別養子縁組により養子となっている人

- ② 亡くなった人の夫や妻の実の子供で養子となっている人

- ③ 亡くなった人の結婚前に特別養子縁組により、亡くなった人の夫や妻の養子となっていた人で、結婚後に養子となった人

- ④ 亡くなった人の実の子供、養子または直系卑属が既に死亡しているか、相続権を失ったため、その子供などに代わって相続人となった直系卑属。なお、直系卑属とは子供や孫のことです。

③生命保険による節税

生命保険金のうち一定額については相続税の対象とはなりません。

この一定額というのは法定相続人の数 × 500万円の金額となります。

そのため、先ほどご説明した養子をとることによる節税と組み合わせればより高い節税効果となります。

相続人の受け取った生命保険金の合計額が非課税額を超える場合は、受け取った保険金の額に応じて非課税額を按分することとなります。

具体例

法定相続人 4人 = 非課税額 2,000万円

| 受け取った保険金の額 | 非課税額 | 課税される保険金の額 | |

|---|---|---|---|

| A | 2,500万円 | 1,000万円 | 2,000万円 |

| B | 2,000万円 | 800万円 | 1,200万円 |

| C | 500万円 | 200万円 | 300万円 |

| D | 0円 | 0円 | 0円 |

| 合計 | 5,000万円 | 2,000万円 | 3,000万円 |

生命保険金は相続税の負担が少ないばかりでなく、あらかじめ受取人が指定されているので分割対策にもなります。

生命保険金はみなし相続財産といって相続税の対象とはなりますが、民法上は受取人固有の財産のため遺産分割協議の対象外となります。

また相続税は現金一括納付が原則となるため生命保険金は現金で受け取ることができるため、納税資金対策にも効果的です。

生命保険による相続対策は相続税対策、分割対策、納税資金対策のすべてをカバーすることができる非常に優れた対策です。

④不動産の購入による節税

一般的に土地や建物といった不動産の相続税評価額は通常の売買価格より低い金額で評価されます。

そのため現金として財産を保有しているよりも土地や建物等の不動産を保有している方が相続税を抑えることができます。

ただし相続財産の中に不動産が多い場合には問題が生じることが多いです。

例えば相続税を納付する際に納税資金が不足するということも考えられます。

相続税は現金一括納付が原則となっていることはさきほどお伝えした通りです。

相続財産の中に十分な資金があればそれで納付することができますが、相続財産の中に資金が少なく、財産を引き継いだ人も十分な資金がない場合は相続税の納付が難しくなってしまいます。

このように相続税を納付することについても対策をすることが相続対策においては非常に重要です。

また不動産の特徴として現金化するのが難しいという問題があります。

上場株式などのように活発な市場があるものであれば、その財産を現金化することは容易ですが、不動産は売却したいと思っていても買い手がつかないため売却ができない、ということはそれほど珍しくありません。

財産を引き継いだ人にとっては買い手がつかない期間であっても土地や建物の不動産の維持管理という手間は生じます。

さらに不動産は分割が難しいという特徴もあります。

不動産は共有といって一つの不動産に対して複数の持ち主にするということもできますが、共有状態は売却や修繕などの際にトラブルを生みやすいので注意が必要です。

⑤不動産を貸すことによる節税

貸している不動産の相続税評価額が低いのは先ほどご説明したとおりです。

不動産を貸すことができれば相続税の節税対策となります。

改めて賃貸不動産の評価についておさらいします。

貸している土地(貸宅地)

借地権割合は土地ごとに決まっており路線価図や評価倍率表に記載があります。

貸している家屋(貸家)

建物の評価額は固定資産税評価額で評価を行い、借家権割合は全国で一律30%となっています。

アパートなどの集合住宅の場合はその建物うちどれだけ賃貸しているかという賃貸割合を加味します。

例えば5室あるアパートの4室だけ貸している場合の賃貸割合は80%です。

土地と建物を貸している場合(貸家建付地)

土地と建物を貸している場合は、建物については貸家の評価を行います。

土地については貸家建付地の評価を行います。

⑥収益物件の贈与による節税

賃貸不動産などの収益物件を贈与することで相続税の節税につながる場合があります。

賃貸不動産などの収益物件を保有していると、家賃収入による利益が増え、その分だけ相続財産が増えることとなります。

そのため早くから賃貸不動産などの収益物件を贈与することにより相続財産を増やさないで相続税の節税対策となります。

このような収益物件の贈与の方法としては、相続時精算課税による贈与がおすすめです。

相続時精算課税による贈与であれば2,500万円までの金額については贈与税がかからないです。

2,500万円を超える場合は、その超えた部分については一律20%の贈与税がかかりますが、相続税を納付する際にその贈与税を相続税から控除することができます。

贈与税が相続税より多い場合はその多い部分は還付されることとなります。

相続時精算課税を使うと収益物件による利益部分について税負担がなく移転させることができます。

ただし、財産の贈与を受けた人においては利益部分は所得税の対象となりますし、不動産経営の手間というものも生じます。

⑦贈与税額控除を活用

先ほどご説明した通り贈与により取得した財産であっても相続税の計算に加算される財産があります。

そのような財産について課せられた増税があるときは相続税から控除することができます。

この控除のことを贈与税額控除と言います。

相続税の対象となる財産があるときは、贈与税額控除を忘れないで受けるようにしましょう。

特に相続時精算課税贈与の場合は、納付した贈与税が相続税より大きい場合は還付となります。

⑧小規模宅地等の特例

相続により取得した財産のうち一定の土地については小規模宅地等の特例と言って相続税の評価額を抑えることができます。

この特例は相続が発生する前の用途によって分類が変わり、取得者によって適用を受ける要件が変わることにご留意ください

事業に使っているもの

特定事業用宅地等といい、亡くなった方又は亡くなった方と生計を一にしていた親族の事業に使っていた土地が対象となります。

評価額について80%の減額が認められ、400㎡を限度としています。

例えば面積200㎡で評価額2,000万円の土地であれば400万円で財産の評価を行うことになります。

この規定は相続税の申告期限まで引き続きその土地を保有し、継続して事業を行わなければいけません。

| 保有継続要件 | 事業継続要件 | 限度面積 | 減額割合 | |

|---|---|---|---|---|

| 特定事業用宅地等 | 有 | 有 | 400㎡ | 80% |

同族会社の事業に使っているもの

一定の同族会社(相続開始の直前に亡くなった方及びその親族が発行済み株式の50%超を保有している法人)の事業用として亡くなった方が貸付を行っていた土地については特定同族会社事業用宅地等といって小規模宅地等の特例の対象となります。

特定同族会社事業用宅地等については400㎡を限度として80%の評価減を行うことができます。

特定同族会社事業用宅地等についても相続税の申告期限まで引き続きその土地を保有し、継続して事業を行わなければいけません。

また、適用を受ける土地を取得した親族が申告期限においてその同族会社の役員になっていなければいけないという要件があることにご留意ください。

| 保有継続要件 | 事業継続要件 | 限度面積 | 減額割合 | 備考 | |

|---|---|---|---|---|---|

| 特定事業用宅地等 | 有 | 有 | 400㎡ | 80% | 申告期限までに その会社の役員であること |

住んでいるもの

亡くなった方が居住していた建物の土地については、特定居住用宅地等といって330㎡を限度として80%の評価減を行うことができます。

特定居住用宅地等はその土地を取得した人によって小規模宅地等の特例の適用をうける要件が異なります。

亡くなった方の配偶者が取得する場合は適用を受けるための特別な要件はありません。

亡くなった方の同居親族が取得する場合はその土地を申告期限まで引き続き保有し、相続開始直前から申告期限まで引き続き住み続けることが要件となります。

配偶者・同居親族がいない場合は別居親族が取得する場合であっても、その土地を申告期限まで引き続き保有すれば小規模宅地等の特例の適用を受けることができます。

ただし、相続開始時において住んでいた家を所有したことがないことが要件のひとつになっています。

【特定居住用宅地等】

| 取得者 | 保有継続要件 | 事業継続要件 | 限度面積 | 減額割合 |

|---|---|---|---|---|

| 配偶者 | 無 | 無 | 330㎡ | 80% |

| 同居親族 | 有 | 有 | 330㎡ | 80% |

| 別居親族 | 有 | 無 | 330㎡ | 80% |

貸しているもの

亡くなった方が貸付を行っている事業を貸付事業用宅地等といいます。

貸付事業用宅地等は200㎡を限度として評価額の50%を減額することができます。

この規定は相続税の申告期限まで引き続きその土地を保有し、継続して貸付を行わなければいけません。

| 保有継続要件 | 事業継続要件 | 限度面積 | 減額割合 | |

|---|---|---|---|---|

| 特定事業用宅地等 | 有 | 有 | 200㎡ | 50% |

⑨配偶者の税額軽減

相続により財産を取得した方が亡くなった方の配偶者である場合は、配偶者の税額軽減と言って税制優遇を受けることができます。

この制度は配偶者が実際に取得した正味の遺産総額が少なくとも1億6千万円までについては相続税がかからないという制度になっています。

亡くなった方が築いた財産は配偶者の貢献によって築かれたものだという考えからこの制度が定められています。

課税価格の合計額 × 配偶者の法定相続分又は1億6千万円のいずれか大きい金額までは相続税がかからない。

ここで重要なことは配偶者の法定相続分はどのようにして決まるのかということです。

亡くなった方に配偶者がいる場合は配偶者が常に法定相続人です。

子供、両親、兄弟の順で法定相続人となり、上位の方がいない場合に下位の順位の方へ相続権が移ります。

法定相続人の順位

- 第一順位:子供

- 第二順位:親

- 第三順位:兄弟

法定相続人となる方

| 配偶者以外の法定相続人 | 配偶者の法定相続分 |

|---|---|

| 子供 | 1/2 |

| 親 | 2/3 |

| 兄弟 | 3/4 |

⑩債務控除による節税

亡くなった方に債務がある場合は相続財産から控除することができます。

例えば銀行からの借入金や不動産購入の未払金などが該当します。

その他、住民税や固定資産税の未払分なども債務控除の対象となります。

亡くなった方が亡くなった年に所得がある場合は、相続発生日から4か月以内に亡くなった方の確定申告をしなければいけません。

これを準確定申告と言いますが、この準確定申告にかかる所得税は債務控除の対象となるので、忘れず計上しましょう。

非課税財産の購入

相続により引き継いだ財産であっても相続税の対象とならない財産があります。

墓石や仏壇、仏具、神具など日常礼拝をしているものは非課税財産といって相続税の計算に含まれません。

そのため、亡くなる前にこのような非課税財産を購入しておくと相続税の対象となる財産総額が少なくなるため節税につながります。

この際注意をしていただきたいのは分割払いやローンで購入しても、相続税の節税に繋がらないということです。

亡くなった方の借入金やローンなどの債務は相続財産から控除して相続税の計算を行いますが、非課税財産の購入に係る債務はこの控除の対象とはならないからです。

墓石や墓地などの非課税財産を買う場合は現金で購入することをお勧めいたします。

⑪葬式費用で節税

亡くなった方の葬式費用についても相続財産から控除できるため相続税の節税となります。

どのような費用が控除対象となるか確認していきましょう。

控除対象となるもの

- 葬式、葬送に際し、埋葬、火葬、納骨などに要した費用(仮葬式と本葬式を行う場合はその両方の費用)

- 葬式に際し施与した金品で亡くなった方の職業、財産等の事情に照らし相当程度と認められるものに要した費用

- 遺骨の運搬に要した費用

控除対象とならないの

- 香典返戻費用

- 墓地の借入料

- 初七日などの法要に要する費用

葬式費用については高額になるケースも多いので何にいくら支払ったかをしっかり記録しましょう。

相続税の節税対策というものは非常に複雑です。

ご自身の状況にあった節税策を見つけることができれば幸いです。

まとめ

いかがでしたか土地の相続税について解説させていただきました。

土地の評価方法は路線価方式又は倍率方式によります。

解説させていただいた通り、土地の評価は非常に複雑なものとなっております。

土地の評価に限らず相続税の計算は非常に複雑なものとなっており、一般の方がご自身で計算するのは非常に難しいものとなっています。

また相続対策とは、相続税対策に限らず分割対策や納税資金対策などとるべき対策の範囲は非常に広いものとなっています。

そのため、相続問題でお悩みの方は相続に精通した専門家にご相談されることをお勧めいたします。

この記事が相続問題に直面されてる方にとってお役に立てれば幸いです。