特別寄与料とは、介護や家事などの労務を無償で提供していた親族(たとえば長男の嫁など)が、その貢献の程度に応じて相続人に請求できる金銭のことをいいます。

特別寄与料は、令和元年の民法改正によって新たに設けられました。

特別寄与料は、支払う側・受け取る側のどちらにとっても相続税に影響を与えるため、制度の理解だけでなく、税務上の注意点も押さえておく必要があります。

本記事では、特別寄与料の相場や計算方法、請求が認められる条件、相続税との関係について、弁護士がわかりやすく解説します。

特別寄与料とは

特別寄与料の制度

特別寄与料とは、被相続人(亡くなった方)に対して、介護などの労務を無償で提供していた親族が、相続人に対してその寄与の程度に応じて請求できる金額のことをいいます。

相続人やその他の親族が、被相続人の生前に介護を行ったり、事業を手伝ったりすることは少なくありません。にもかかわらず、従来はそのような貢献が法的に評価されないケースも多くありました。

特別寄与料の制度の目的

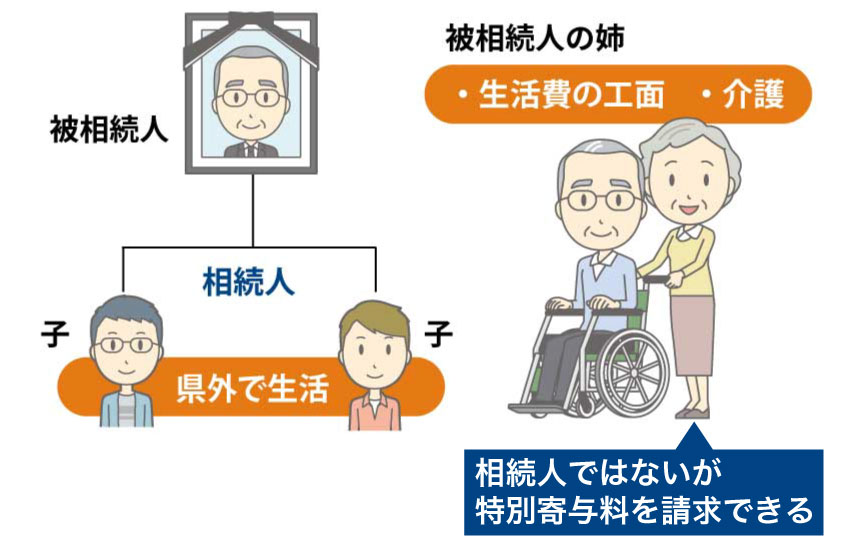

例えば、被相続人に子どもが2人いて、相続人はその子どもたちであるものの、実際に介護や生活の援助をしていたのは、近くに住んでいた被相続人の姉だった、という場合が想定されます。

このようなケースでは、姉の貢献がどれほど大きくても、相続人ではないため、法的には一切考慮されないという問題がありました。

もちろん、「親族だからある程度面倒を見るのは当然」と考えることもできますが、介護が何年にも及び、その結果として被相続人の財産が維持されていた場合まで、法的に何も報われないのは不公平とも言えます。

こうした課題を踏まえ、2018年の民法改正により「寄与分」とは別に特別寄与料制度が新たに創設され、令和元年7月1日から施行されました。

特別寄与料と寄与分の違いとは?

被相続人の生前に貢献した人の取り分を増やす制度としては、「寄与分」がもともと存在していました。

寄与分とは、相続人の中で特別な貢献をした人がいる場合に、その分を相続財産から多く受け取れるという制度です。

しかし、寄与分が認められるのは基本的に相続人に限られるため、たとえ長年にわたって介護や家業の手伝いをしていたとしても、相続人でない親族(たとえば姉や長男の妻など)には、寄与分は認められません。

そこで、このような相続人以外の親族の貢献にも法的な評価を与えるために設けられたのが、特別寄与料というわけです。

特別寄与料の要件

特別寄与料を請求できる人

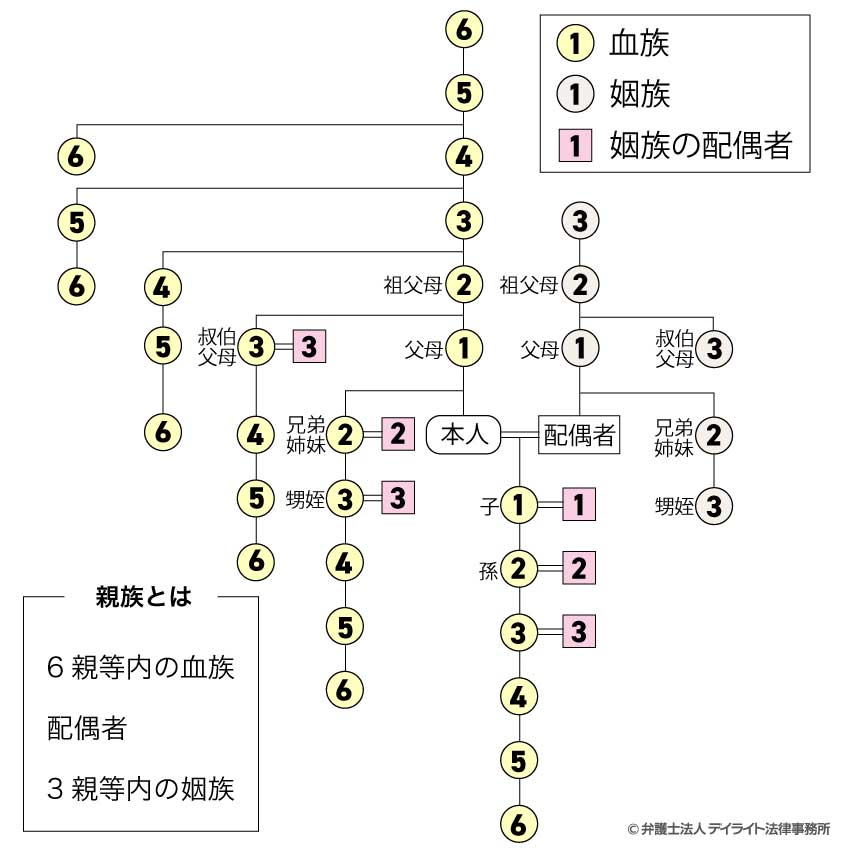

特別寄与料を請求できる方は「親族」となります。

親族とは法律上、以下の方になります。

- 6親等内の血族

- 配偶者

- 3親等内の姻族

ただし、相続人や相続放棄・欠格・廃除に該当する方は除かれています。

相続人の場合は、通常の寄与分の受ける資格があるから除かれるのは当然です。

要件①:療養看護などの労務を提供していたこと

①では、特別寄与料を請求できる人が、療養看護その他の労務提供をしたことを必要としています。

この要件からわかるように、労務提供が必要で、財産給付などをした場合などは含まれないことになります。

このことは、寄与分について民法904条の2第1項が「被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法」と定めていることとの対比で見ると分かりやすいかと思います。

例えば、被相続人の事業に出資をした場合などは、寄与分の対象とはなっても、寄与料の対象にはならないということです。

要件②:財産の維持・増加に貢献していること

②については、寄与分の場合と同様で、①の行為によって、被相続人の財産が維持又は増加した関係を必要としています。

寄与料は、貢献をした親族が遺産から何ももらえないというのは不合理だという考えに基づいていますから、貢献が遺産の維持又は増加に役立っていなかった場合には、寄与料を認める必要はないということです。

また、特別の寄与となっている点については、親族間でのことなので、前述の通り、親族間での扶養義務や協力扶助義務がある場合もあり、それを越えた寄与が必要とされるということです。

もっとも、扶助義務等が前提とされているわけではない点には注意が必要です。

要件③:無償で行っていたこと

③についても、寄与分と同様に、無償であることが求められています。

寄与をした対価をもらっている場合には、改めて寄与料を請求するのは二重に利得することになりますから、当然認められないことを確認したものです。

この無償性については、労務の対価と言えない、お小遣い程度のものをもらっていた場合にも認められる可能性があります。

被相続人に対して無償で療養看護その他の労務の提供をしたことにより被相続人の財産の維持又は増加について特別の寄与をした被相続人の親族(相続人、相続の放棄をした者及び第八百九十一条の規定に該当し又は廃除によってその相続権を失った者を除く。

以下この条において「特別寄与者」という。)は、相続の開始後、相続人に対し、特別寄与者の寄与に応じた額の金銭(以下この条において「特別寄与料」という。)の支払を請求することができる。

引用:民法|電子政府の窓口

寄与料請求権

上記の要件をすべて満たす場合、その寄与をした親族は、相続人に対して寄与料を請求することができます。

この場合、相続人が複数いる場合には、特別寄与料の額に当該相続人の相続分を乗じた額を請求できることになります。

仮に、被相続人の子どもが二人いる場合には、相続分は2分の1ずつですから、それぞれに特別寄与料の2分の1を請求できるということになります。

特別寄与料の計算方法と相場

特別寄与料の金額はどう決まる?

特別寄与料の金額は、まず相続人と寄与者の間で協議によって決めることが原則です(民法1050条)。

参考:民法|電子政府の窓口

しかし協議が難しい場合は、家庭裁判所の審判により、以下の事情を考慮して算定されます。

- 寄与の時期・方法・程度

- 相続財産の金額

- 特別受益・遺留分などの他の事情

もっとも、何も算定の基礎がない中では協議も難しいので、後述の寄与分における実務での算定方法を参考に協議していただければと思います。

協議がまとまらず、家庭裁判所の審判を用いる場合には、「寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して」算定するものと民法に定められており、一切の事情ということで、すべての事情を考慮して算定することになります(民法1050条)。

参考:民法|電子政府の窓口

その際に、遺留分なども考慮されますし、相続人が生前にもらっていた特別受益なども考慮されると言われています。

特別寄与料の相場

被相続人の看護をしたケース

特別寄与料で最も典型的なパターンであろう療養看護型については、「職業看護人(付添人)を雇った場合の費用」を参考にしていると言われており、以下で算定すると考えられます。

なお、ここでいう付添人というのは、職業として看護等の業務を行っている方のことです。

裁量割合については、家庭裁判所の判断になりますが、職業人ではなく親族であることから、0.5 〜 0.7の割合にすることが多いと言われています。

以下、具体例で解説しましょう。

亡くなった父Aの姉Cが「自分はAのことを10年以上療養看護していたのだから、1年 100万円として、1000万円はもらいたい。」と言ってきました。いくら払うのが妥当でしょうか?

遺産の総額:1000万円<相続の状況>

● 相談者(私):500万円

● 弟(B):500万円

仮に、日当額が 8000円で、看護日数が年250日、裁量割合が0.5だとすれば、本件においては、「8000円 ×(10年 × 250日)× 0.5= 1000万円」となり、Cの1000万円の請求もあり得る数字になります。

もっとも、本件の遺産は 1000万円であり、一切の事情を考慮した際に特別寄与料と遺産が同額になるような審判になることは少ないものと思われます。

本件では、相談者さんとBさんが2分の1ずつの法定相続分ですので、仮にCさんが総額で 500万円の特別寄与料の請求をできる権利を有している場合には、相談者さんとBさんにそれぞれ 250万円ずつ請求することになります。

被相続人の事業に従事したケース

寄与者が被相続人の事業に従事していたパターンについては、以下で算定すると考えられます。

「賃金センサス」を参考に、同種同年齢の年間給与額を算出することが多いです。

賃金センサスとは、政府が毎年発表する「賃金構造基本統計調査」の結果をもとに、平均収入をまとめた資料をいいます。

賃金センサスの最新情報については下記をご確認ください。

生活費控除率とは、寄与者が被相続人らから受けていた生活費相当額を控除するための割合のことです。

寄与者が住居・生活費等に不安のない暮らしをしていた場合、生活費控除率は、交通死亡事故における被害者の逸失利益を算定する際の数値(下表)を用いることもできるとされています(『遺産分割事件の処理をめぐる諸問題』司法研修所編 法曹会 285頁)。

| 被害者の立場 | 生活費控除率 | |

|---|---|---|

| 一家の支柱 | 被扶養者が1名 | 40% |

| 被扶養者が2名以上 | 30% | |

| 女性(主婦、独身、幼児等含む) | 30% | |

| 男性(独身、幼児等含む) | 50% | |

| 年金受給者 | 通常よりも高い割合(50~70%) | |

もっとも、交通死亡事故は「事故の被害者」であるのに対し、特別寄与料は「特別寄与者が節約できた生活費」を計算するものですから、参考程度とし、状況に応じて修正すべきでしょう。

以下、具体例で解説しましょう。

亡くなった父Aの姉Cが「自分はAの家業に5年従事していたのだから、給与相当額が月額20万円として、600万円はもらいたい。」と言ってきました。いくら払うのが妥当でしょうか?

遺産の総額:1000万円<相続の状況>

● 相談者(私):500万円

● 弟(B):500万円

仮に、給与相当額が月額20万円で、寄与期間が5年、生活費控除率が0.5だとすれば、本件においては、「20万円 ×(1 − 0.5)× 60ヶ月= 600万円」となります。

したがって、Cは相談者さんとBさんに対して、300万円ずつを請求できる可能性があります。

特別寄与料は誰に請求する?

特別寄与料は、相続人に対して、法定相続分に応じて請求します(民法1050条)。

参考:民法|電子政府の窓口

例えば、特別寄与料が300万円で、相続人が二人で法定相続分が2分の1のケースでは、二人の相続人に対して、150万円ずつ請求できます。

特別寄与料の請求方法

特別寄与料を請求する方法としては次の2つが考えられます。

- ① 請求権者から相続人への請求

- ② 調停を利用した請求

以下、それぞれについて特徴やメリット・デメリットを解説します。

①請求権者から相続人への請求

これは、裁判所を利用せずに当事者同士で話し合って解決する方法です。

裁判所の手続きは、通常解決までに長い年月を必要とします。

相手(相続人)が話し合いに応じてくれれば、まずはこの方法を試すと良いでしょう。

下表は当事者間の話し合いのメリットとデメリットをまとめたものです。

| メリット | デメリット |

|---|---|

|

|

話し合いで解決しようとする場合、相続に強い弁護士に相談し、適切なサポートを受けることが重要です。

具体的な状況に応じて、妥当な解決方法を提案してくれたり、弁護士が代理人となって相手と示談交渉することが可能となります。

②調停を利用した請求

当事者同士での解決が難しい場合、家庭裁判所の調停手続きを利用します。

この場合、相手の住所地の家庭裁判所又は当事者が合意で定める家庭裁判所に対し、調停を申し立てることとなります。

なお、調停手続きでも話し合いがまとまらない場合、「審判」という手続きに移行します。

審判では、裁判所が最終的な判断を示します。

| メリット | デメリット |

|---|---|

|

|

調停の前に、まずは弁護士に頼んで、特別寄与料請求の示談交渉をしてもらうことをお勧めします。

示談交渉がうまくいかない場合、調停を申し立てることとなりますが、弁護士は代理権があるので調停等もサポートしてくれると思います。

特別寄与料に時効はある?

特別寄与料について、特別寄与者は、相続人とまず協議をすることが前提となっていますが、協議でまとまらない場合には、裁判所に協議に代わる処分を求める審判の申立てができるとしています。

もっとも、この請求については、相続の開始及び相続人を知った日から6ヶ月を経過したとき、又は相続開始の時から1年を経過したときは、請求できなくなります。

そのため、相続が開始した場合には、すぐに請求を考えなければならないということですので、注意が必要です。

もし特別寄与料を請求したいと考える場合は、早期に弁護士に相談し、早急に請求をしてもらう必要があるでしょう。

特別寄与料にも相続税がかかる?

特別寄与料を受け取る側(特別寄与者)

特別寄与者は、特別寄与料に相当する金額を被相続人(亡くなった方)から遺贈により取得したものとみなされます。

したがって、相続税の課税対象となるとともに、被相続人の一親等の血族及び配偶者以外となることから、相続税額の2割加算の適用対象となります。

第4条

(1項は省略)

2 特別寄与者が支払を受けるべき特別寄与料の額が確定した場合においては、当該特別寄与者が、当該特別寄与料の額に相当する金額を当該特別寄与者による特別の寄与を受けた被相続人から遺贈により取得したものとみなす。

引用:相続税法|電子政府の窓口

特別寄与料を支払う側(相続人)

特別寄与料を相続人が支払った場合、その金額は債務控除の対象となります。

すなわち、相続財産から控除できます。

第13条

(1項から3項は省略)

4 特別寄与者が支払を受けるべき特別寄与料の額が当該特別寄与者に係る課税価格に算入される場合においては、当該特別寄与料を支払うべき相続人が相続又は遺贈により取得した財産については、当該相続人に係る課税価格に算入すべき価額は、当該財産の価額から当該特別寄与料の額のうちその者の負担に属する部分の金額を控除した金額による。

引用:相続税法|電子政府の窓口

まとめ

以上、特別寄与料について詳しく解説しましたがいかがだったでしょうか。

特別寄与料は、まだ創設されたばかりの制度であり、今後、具体的な場合にどのように解決すべきか、難しい判断が必要となります。

トラブルを回避するために、相続問題に精通した専門家にご相談されることをお勧めいたします。

この記事が相続問題に直面されている方にとってお役に立てれば幸いです。