養子縁組とは、法律上の親子関係を作り出す制度のことです。

養子縁組によって法律上の親子関係が発生すると、他の親族の相続権に影響する場合があります。

この記事では、そもそも養子縁組とはどのような制度か、養子縁組をした場合の相続はどうなるのか、養子縁組をした場合の相続のメリット・デメリット(トラブル)、養子縁組のデメリット(トラブル)への対処法などについて、相続にくわしい弁護士がわかりやすく解説します。

養子縁組と相続の関係

養子縁組とは

養子縁組とは、血のつながりがあるかどうかにかかわらず、「法律上の親子関係」を作り出す制度のことをいいます。

「法律上の親子関係」が認められると、養親(養子縁組によって親になる人のことをいいます。)と養子(養子縁組によって養親の子どもになる人のことをいいます。)にはお互いに、法律(民法)で定められた権利(相続権など)や義務(扶養義務など)が発生します。

養子縁組の種類

養子縁組には「普通養子縁組」と「特別養子縁組」の2種類があります。

普通養子縁組

普通養子縁組とは、実親(血のつながった親のことです。)との親子関係を残したまま、養親と養子の間に新たな親子関係を作り出す養子縁組です。

一般的によく行われるのはこの普通養子縁組で、遺産の相続や事業の承継、節税対策などさまざまな目的で利用されます。

よくあるケースとして、再婚相手の子どもと養子縁組するケース、子どもの配偶者(妻・夫)と養子縁組するケース、孫と養子縁組するケースなどがあります。

特別養子縁組

特別養子縁組とは、虐待やネグレクトなどによって実親に育てられることが難しい子どもを保護するために、実親との親子関係を終了させて、養親と養子間に新しい親子関係を作り出す養子縁組です。

以下の表は、普通養子縁組と特別養子縁組の違いについてまとめたものです。

| 普通養子縁組 | 特別養子縁組 | |

|---|---|---|

| 養子縁組の目的 | 家督・遺産・事業の承継、相続税対策など | 子どもの福祉のため(子どもを適切な環境で育てるため) |

| 実親との親子関係 | 継続する(実親、養親の両方との間に法律上の親子関係がある) | 終了する(養親との間にだけ法律上の親子関係がある) |

| 実親の遺産を相続するか | 相続する ※養子は父母と養親の両方の遺産を相続する |

相続しない ※養子は養親の遺産だけを相続する |

| 配偶者の要否(養親となる人) | 不要(独身者でも養親になれる) | 必要(かならず夫婦共同で養子縁組をする必要がある) |

| 養親の年齢制限 | 20歳以上であること | 養親となる夫婦の一方が25歳以上であり、かつ、夫婦がともに20歳以上であること |

| 養子の年齢制限 | 養親よりも年齢が低いこと | 原則15歳未満であること |

| 家庭裁判所の許可 | 原則不要・未成年者を養子とする場合は必要 | 常に必要 |

| 監護期間 | 不要 | 6ヶ月間の監護期間が必要 |

| 養子縁組の成立時期 | 養子縁組届が受理されたとき | 特別養子縁組の成立の審判がされたとき |

| 戸籍の続柄の記載 | 「養子」・「養女」と記載される | 「長男」・「長女」等と記載される(実子と同じように記載) |

| 離縁 | 話し合いによる離縁(協議離縁)が可能 | 原則不可 離縁には家庭裁判所の審判が必要 |

養子縁組と相続権

養子縁組をした場合、他の相続人の相続権にはどのように影響するのでしょうか。

以下では、そもそも誰が相続人となるのか(相続人の範囲)について解説した後、養子縁組がどのように相続権に影響するかについて解説します。

相続人の範囲

相続人とは、被相続人(亡くなった方のことをいいます。)の権利(土地や建物などの財産や債権など)のほか、義務(借金など)をまとめて引き継ぐ人のことをいいます。

相続人の範囲は法律(民法)で定められており、具体的には次のとおりです。

- 被相続人の配偶者(妻・夫)

- 被相続人の子

- 被相続人の直系尊属(両親・祖父母など)

- 被相続人の兄弟姉妹

養子は相続権がある?

養子は「被相続人の子」として相続権があります(相続人に含まれます)。

相続人である「被相続人の子」には、被相続人の実子(血のつながりのある子ども)だけでなく養子も含まれます。

また、実子の相続権と養子の相続権との間に優劣はなく、どちらも平等に扱われます。

養子が亡くなったら相続権は誰に?

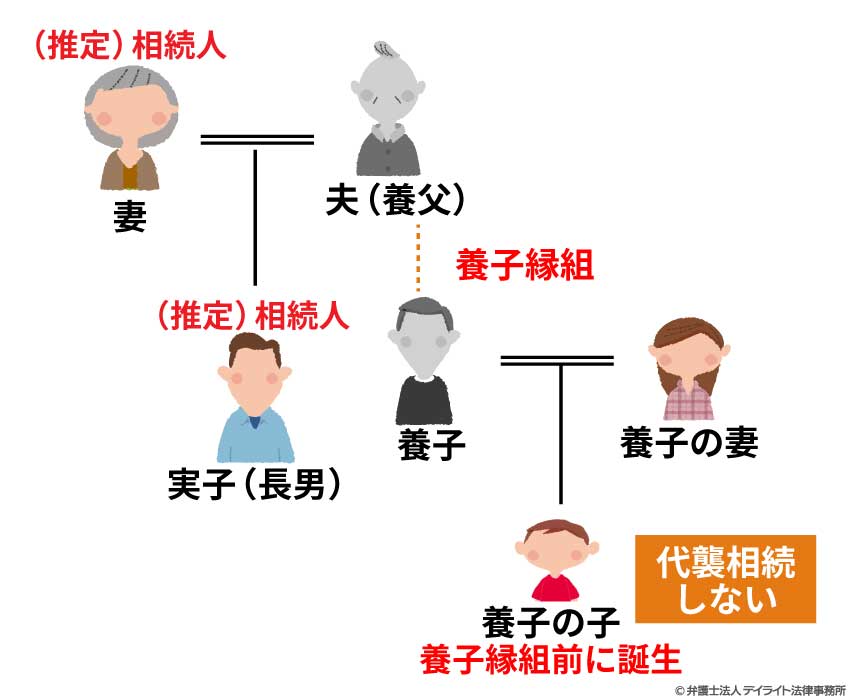

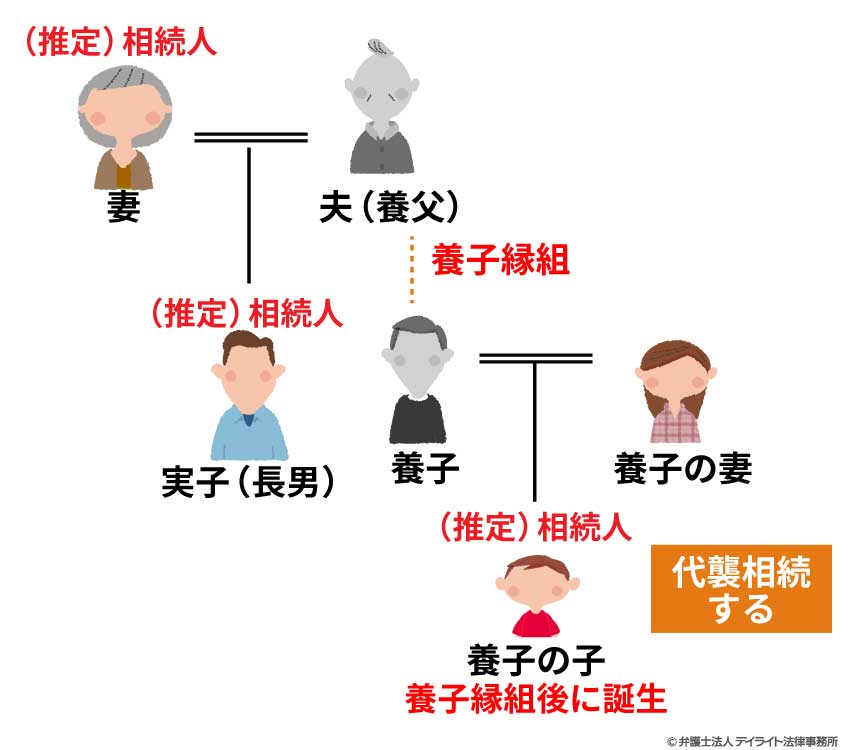

養子に子どもがいるケースで、養子が養親よりも先に亡くなった場合、養親の遺産を相続する権利(相続権)は養子の子どもに引き継がれるのでしょうか。

結論としては、養子の子どもが養子縁組前に生まれた場合、養子の子どもは養親の遺産を代襲相続(だいしゅうそうぞく)し、相続権を引き継ぐこととなります。

これに対して、養子縁組後に生まれた場合は養親の遺産を代襲相続することができず、相続権を引き継ぐことができません。

「代襲相続」とは、本来相続人となる予定の人(これを「推定相続人」といいます。養子は推定相続人にあたります。)が、被相続人(養親)よりも先に亡くなった場合に、先に亡くなった推定相続人(養子)の子どもが代わりに遺産を相続することをいいます。

養子の子どもが養子縁組前に生まれた場合、養子の子どもは養親の遺産を代襲相続しません。

つまり、養親の遺産の相続権は、養子の子どもに引き継がれません。

養子に子どもが養子縁組後に生まれた場合、養子の子どもは養親の遺産を代襲相続します。

つまり、養親の遺産の相続権は、養子の子どもに引き継がれます。

養子縁組の相続の順位

相続人には次のような優先順位があります。

| 常に相続人 | 被相続人の配偶者(妻・夫) |

| 第1順位 | 被相続人の子 |

| 第2順位 | 被相続人の直系尊属(両親・祖父母等) |

| 第3順位 | 被相続人の兄弟姉妹 |

より低い順位の相続人は、他により高い順位の相続人がいる場合、遺産を相続することができません。

例えば、被相続人の兄弟姉妹(第3順位の相続人)は、被相続人の子ども(第1順位の相続人)や親(第2順位の相続人)がいる場合には、遺産を相続することができません。

また、被相続人の親(第2順位の相続人)は、被相続人の子ども(第1順位の相続人)がいる場合には、遺産を相続することができません。

上で説明したように、養子は「被相続人の子」として第1順位の相続人にあたるため、優先的に遺産を相続します。

被相続人の配偶者(妻・夫)は、常に遺産を相続することができます。

相続の順位についてくわしくは以下をご覧ください。

養子縁組は相続に影響する?

養子縁組は相続に影響する場合があります。

以下では、どのような場合に養子縁組が相続に影響するのかについて解説します。

養親に実子がいる場合、実子は「被相続人の子」として第1順位の相続人にあたります。

養子縁組をしたときでも、実子は変わらず第1順位の相続人のままです。

したがって、養子縁組は他の相続人(実子)の相続の順位に影響しません。

ただし、養子も同じ第1順位の相続人となることから、これによって実子の遺産の取り分が少なくなる可能性があります。

なお、養親に配偶者がいる場合であっても、配偶者は常に相続人となるため養子縁組が配偶者の順位に影響することはありません。

養親に実子がおらず、養親の父母や祖父母(第2順位の相続人)や養親の兄弟姉妹(第3順位の相続人)がいる場合、養子縁組の順位に影響します。

養子縁組によって養子が第1順位の相続人となる結果、第2順位・第3順位の相続人は遺産を相続することができなくなります(遺産の取り分がゼロになります)。

なお、養親に配偶者がいる場合であっても、配偶者は常に相続人となるため、養子縁組が配偶者の順位に影響することはありません。

養子縁組をした場合の相続の順位についてくわしくは以下をご覧ください。

養子縁組と相続税

以下のような場合には、養子縁組が相続税に影響する可能性があります。

- ① 養子縁組が相続税の「基礎控除額」に影響する場合

- ② 養子縁組が相続税の「生命保険・死亡退職金の非課税枠」に影響する場合

- ③ 孫と養子縁組する場合(相続税の2割加算)

相続税の基礎控除額

相続税の「基礎控除額」とは、相続税がかからない金額の枠(非課税枠)のことです。

基礎控除額が大きくなれば、相続税の負担は小さくなります。

基礎控除額は次の式によって計算されます。

例えば、相続人が2人のときの基礎控除額は4200万円(3000万円 + (600万円 ✕ 2))、相続人が3人のときの基礎控除額は4800万円(3000万円 +(600万円 ✕ 3)です。

この計算式からわかるように、基礎控除額は相続人の数が多くなるほど多くなります。

養子縁組をした場合、相続税の基礎控除額にどのような影響があるのでしょうか。

養親に実子がいる場合には、実子に加えて養子が第1順位の相続人となります(相続人の数が増えます)。

そのため、養子縁組によって相続税の基礎控除額が増え、相続税の負担は小さくなります。

養親に実子(第1順位の相続人)がいない場合には、養子縁組によって相続税の基礎控除額が減る場合があります。

例えば、当初は養親の配偶者と兄・弟(第3順位の相続人)の3人が遺産を相続する予定であった場合、相続税の基礎控除額は4800万円(3000万円 +(600万円 ✕ 3)です。

これに対して、1人の養子と縁組をした場合、養親の配偶者と1人の養子(第1順位の相続人)の2人のみが遺産を相続することとなり、この場合の基礎控除額は4200万円(3000万円 + (600万円 ✕ 2))です。

なお、養親の第2順位・第3順位の相続人がおらず、配偶者のみが遺産を相続する予定であった場合には、養子縁組をすることによって相続人の数が増える(1人→2人)ため、基礎控除額が増えます。

※なお、節税のみを目的として養子の人数を増やすことを防ぐため、基礎控除額を計算する際の「相続人」に含まれる養子の数は制限されています(他に実子がいる場合は養子1人まで、実子がいない場合は養子2人まで)。

生命保険金・死亡退職金の非課税枠

養親が亡くなった場合の生命保険金・死亡退職金は、遺産に含まれず相続の対象にならないものの、相続税の課税対象にはなります。

この生命保険金や死亡退職金については次の計算式によって算定される非課税枠があり、非課税枠の金額が大きくなれば、相続税の負担は小さくなります。

生命保険金・死亡退職金の非課税枠の金額は、上で説明した相続税の基礎控除額と同じように、相続人の数が多くなるほど大きくなります。

養子縁組が生命保険金・死亡退職金の非課税枠に与える影響については、基礎控除額の場合と同じように考えることができます。

養子縁組をすることでつねに非課税枠が大きくなるわけではなく、養親に実子がいるかどうか等の状況によって、結論は変わります。

相続税の2割加算(孫を養子にする場合)

孫を養子にする場合には、相続税額が2割増しになります。

通常であれば、①被相続人(養親)→ 被相続人の子ども(実子)、②被相続人の子ども(孫にとっての実親)→ 孫、と2回にわたって相続が発生し、その都度相続税の負担が発生します。

孫を養子縁組する場合、②被相続人の子ども(孫にとっての実親)→ 孫の相続が1回なくなることから、通常どおり①・②のプロセスを経て相続する人よりも相続税の負担が軽くなり、不公平な結論となる可能性があります。

そこで、通常どおり①・②のプロセスを経て相続する人との公平を保つために、孫を養子とした場合には相続税が2割加算されているのです。

養子縁組の相続のメリットとデメリット

普通養子縁組は相続対策として利用されることがあります。

しかし、以下のように、相続対策としての養子縁組にはメリットだけでなくデメリットもあります。

| メリット | デメリット |

|---|---|

|

|

養子縁組の相続のメリット

相続人以外に遺産を相続させることができる

上で説明したように、相続人の範囲は民法で決められており、被相続人の配偶者(妻・夫)、子ども、親や祖父母など、兄弟姉妹以外の人は遺産を相続することができません。

例えば、結婚相手(配偶者)の子ども、自分の子どもの結婚相手(配偶者)、孫などは「相続人」にあたらないため、原則として遺産を相続させることができません。

養子縁組をすることによって、養子は「被相続人の子」として第1順位の相続人になるため、元々は相続人にあたらない人にも確実に遺産を与えることができます。

また、「被相続人の子」には遺留分(いりゅうぶん)も保障されます。

遺留分とは、相続人のうち、被相続人の配偶者・子ども・直系尊属(両親・祖父母等)に認められる遺産の最低限の取り分を保障される権利のことです。

相続税の節税対策になる可能性がある

養子縁組をすることで相続人の数が増える場合には、次のような効果を得ることができます。

- 基礎控除額が増える

- 生命保険金・死亡退職金の非課税枠が増える

「養子縁組と相続税」の項目で説明したように、相続税の基礎控除額や生命保険金・死亡退職金の非課税額が増えることによって相続税の負担が減り、節税対策になる可能性があります。

養子縁組の相続のデメリットやトラブル

相続トラブルの原因になる可能性がある

養子縁組は相続トラブルの原因になる可能性があるため、注意が必要です。

養親に実子がいる場合、養子縁組によって「被相続人の子」(第1順位の相続人)の数が増えます。

その結果、実子の遺産の取り分が減ることとなるため、これに不満を持つ実子と養子との間で相続トラブルになる可能性があります。

また、養親に実子がおらず、もともとは養親の父母(第2順位の相続人)や兄弟姉妹(第3順位の相続人)が遺産を相続する予定だった場合、養子縁組によって養子(第1順位の相続人)の相続権が優先されるため、これらの人は遺産を相続できなくなります。

その結果、養子縁組に不満をもつ順位の低い相続人(父母・兄弟姉妹等)と養子との間で相続トラブルになる可能性があります。

養子縁組をめぐる相続トラブル

具体的には、次のような相続トラブルが起きる可能性があります。

そもそも養子縁組が無効な場合には、養子は「被相続人の子」にあたらないことから、養親の遺産を相続することができません。

そのため、養子縁組によって遺産の取り分が減る(なくなる)ことに不満をもつ養親の実子や順位の低い相続人(第2順位・第3順位の相続人)が、「そもそも養子縁組は法律の要件を満たしていないため無効である」と主張して争うケースがあります。

特に、養子縁組が有効に成立するためには養子縁組の時点で養子と養親がともに「養親子関係を成立させる意思」をもっていたことが必要となりますが、この意思がなかったとして争われることがあります。

例えば、「養親はお金目当ての養子にだまされて養子縁組をさせられた」、「養子縁組当時、養親は重度の認知症だった」、「相続対策だけを目的とした養子縁組であり、養親子関係を成立させる意思はなかった」などといった主張がなされます。

「遺言書」とは、誰に・どのような遺産を・どのような方法で相続させるのかを書いた書面のことです。

遺言書がある場合、遺産は原則として遺言書の内容にしたがって分けられることとなります。

そのため、養親が養子に多くの遺産を与える遺言書を残した場合には、これに不満をもつ他の相続人が、「遺言書は法律の要件を満たしていないため無効である」と主張して争うケースがあります。

例えば、「遺言書は養子が偽造したものである」、「遺言書を作成したとき養親は重度の認知症だった」、「遺言書の形式が法律の要件を満たしていない」などといった主張がなされます。

養親が有効な遺言書を残していない場合、まずは相続人全員で遺産分割協議(相続人全員で遺産の分け方について話し合うことをいいます。)をすることとなりますが、遺産分割協議でもめるケースが少なくありません。

他の相続人が養子に対して不満や疑問を抱いているときには、感情的な対立が生まれ、協議がまとまらずに長期化する可能性があります。

当事者同士での遺産分割協議がまとまらないときは、家庭裁判所の調停や審判を通じて解決するほかありませんが、どうしても解決までに長い時間がかかってしまいます。

相続税の負担が増える場合がある

養子縁組がつねに相続税の節税対策になるわけではありません。

「養子縁組と相続税」の項目で説明したように、以下のような場合はかえって相続税の負担が増える可能性があります。

- 養子縁組によって相続人の人数が減る(基礎控除額や生命保険金・死亡退職金の非課税枠が減る)

- 孫を養子にすることによって相続税の負担が増える(相続税額の2割加算)

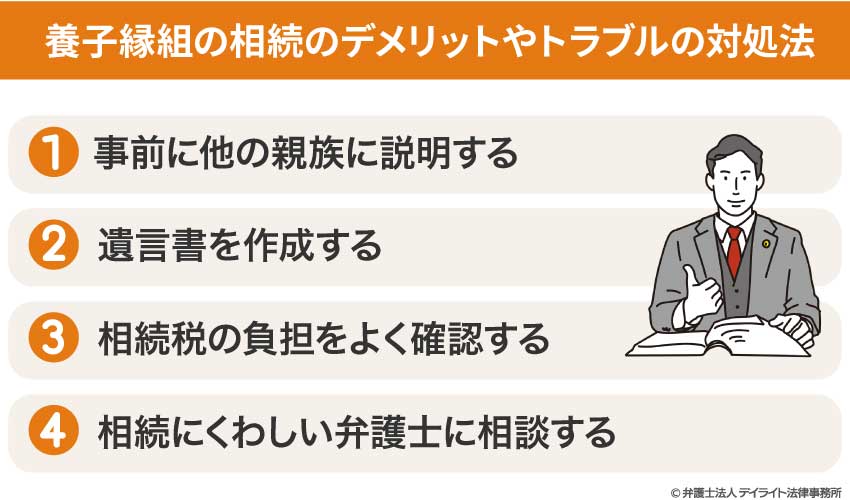

トラブルやデメリットへの対処法

以下では、普通養子縁組を利用する場合のトラブルやデメリットへの対処法について解説します。

①事前に他の親族に説明する

養子縁組の有効性が争われることを防ぐための対策として、事前に養子縁組をする理由や目的を他の親族に説明しておくことが考えられます。

特に、養子縁組によって遺産の取り分が減る(なくなる)親族がいる場合には、養子縁組をする理由を丁寧に説明しておきましょう。

また、養子縁組の有効性を争われた場合にそなえて、養子縁組届を作成したときの様子や養親と養子の交流(訪問・お見舞いなど)の様子を動画で撮影しておくのも有効です。

②遺言書を作成する

遺産分割協議でもめることを防ぐための対策として、遺言書を作成することが考えられます。

遺言書がない場合には養子を含む相続人全員で遺産分割協議をすることになりますが、遺言書がある場合には原則として、遺言書にしたがって遺産を分けることになります。

そのため、遺言書を作成することで遺産分割協議によるトラブルを防ぐことができます。

また、遺言書には遺産の相続方法だけでなく、なぜそのような形で遺産を分けるのか、という理由や事情(例えば、養子が同居して献身的に老後の介護をしてくれたため多くの遺産を渡したい、など)を書くこともできることから、これによって相続人の納得感を高めることもできます。

ただし、遺言書は法律で定められた要件やルールにしたがって作成する必要があり、要件やルールを満たさない場合には無効となるリスクがあるため、注意が必要です。

③相続税の負担をよく確認する

養子縁組は常に節税対策になるわけではなく、具体的な状況(相続人の人数や養子の属性、遺産の種類・状況など)によっては、かえって相続税の負担が増えてしまう可能性があります。

そのため、養子縁組をすることで本当に節税対策になるのかをよく確認しておくことが大切です。

相続税の計算はとても複雑なため、相続にくわしい税理士や弁護士に相談されることをおすすめします。

④相続にくわしい弁護士に相談する

養子縁組をしたい場合には、相続にくわしい弁護士に相談されることを強くおすすめします。

養子縁組や相続は高度の専門知識を必要とする分野であり、一般の方が自力で制度を調べ、トラブルを防ぐための対策までを考えることはかなり難しいといえます。

相続にくわしい弁護士に相談することで、専門知識や過去の経験に照らして、トラブルを防ぐための適切なアドバイスをもらえることが期待できます。

養子縁組をした場合の相続はトラブルに発展するケースが少なくなく、いったんトラブルになってしまうと解決までに多くの時間と労力を費やす必要があります。

法律相談の弁護士費用の相場は1時間あたり5000円〜1万円で、初回の相談については無料としている事務所も多いことから、まずは法律相談を活用してみるのがおすすめです。

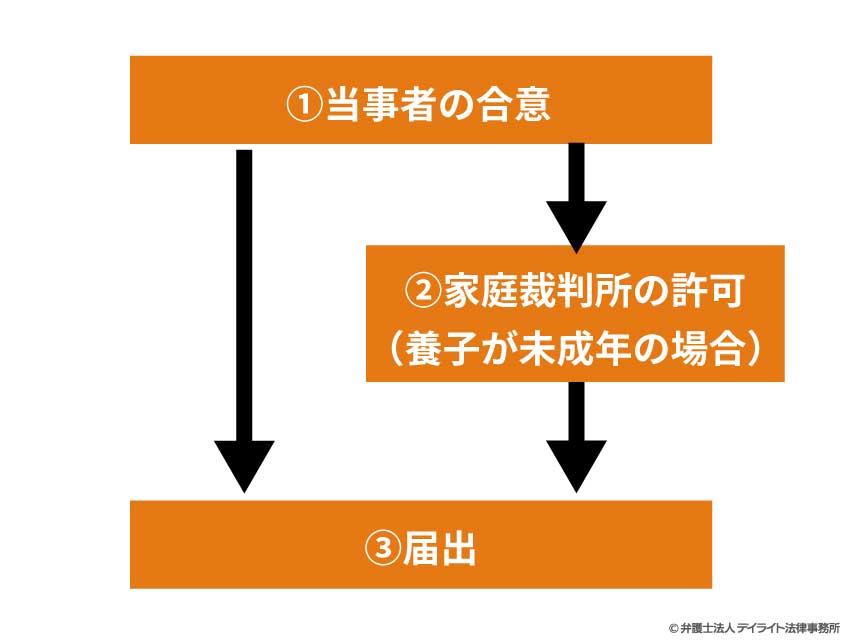

養子縁組の手続

ここでは、一般的によく利用される普通養子縁組の手続きについて解説します。

養子縁組したいときはどうすればいい?

普通養子縁組は、基本的には養親になろうとする人と養子になろうとする人の間で養子縁組をすることについて合意をし、必要書類をそろえて役所へ養子縁組の届出をするだけで成立します。

ただし、未成年者を養子にしようとする場合には、役所に養子縁組届を提出する前に、家庭裁判所へ審判の申立てを行い、養子縁組をすることについての許可を得ることが必要です。

役所への届出や家庭裁判所への申立てはいずれも、弁護士などの専門家に依頼せずにご自身で行うことができます。

ただし、手続きについて疑問や不安にある場合には、事前に弁護士に相談されることをおすすめします。

養子縁組の流れ

普通養子縁組の手続きの流れを図にすると、次のようになります。

①当事者の合意

まずは、養親と養子(当事者)が養子縁組をすることについて合意します。

その際には、当事者がともに「養親子関係を成立させる意思」をもっていることが必要です。

例えば、養親が重度の認知症であり、養子縁組をする意味を理解できない状態で届出に署名捺印したような場合には、養親に養親子関係を成立させる意思ないため、養子縁組は無効になります。

養子が15歳未満のときは、養親は養子の法定代理人(養子の実親など)との間で合意をします。

また、養親または養子に配偶者がいるときは、原則として配偶者の同意も必要です。

②家庭裁判所の許可(養子が未成年の場合)

未成年者を養子にする場合には、養子となる未成年者を適切に保護する必要があることから、家庭裁判所に審判(養子縁組の許可審判)を申し立てて、その許可を受けることが必要とされています。

申立てを受けた家庭裁判所は、養子縁組の目的や縁組後の生活基盤(養親子がしっかり生活していくことができるのか)などを調査して、養子縁組を許可しても未成年者にとって問題がないかどうかを判断します。

※ 養子が配偶者の連れ子である場合や養親となる人の孫である場合、家庭裁判所の許可は不要です。

③届出

養子縁組は、役所に届出(養子縁組届)を提出することによって成立します。

養子縁組届の提出先となる役所は決められており、養親と養子の本籍地または所在地の役所のいずれかに提出する必要があります。

養子縁組に必要な書類

届出の必要書類

養子縁組届を役所に提出する際に必要な書類は次のとおりです。

| 必要書類 | 備考 |

|---|---|

| 養子縁組届出書 | 市区町村役場の窓口で取得することができます(ホームページからダウンロードすることもできます) |

| 本人確認書類(運転免許証、パスポート等) | 詳細はそれぞれの市区町村役場にてご確認ください |

| 養親・養子の戸籍全部事項証明書(戸籍謄本) | 養親・養子の本籍地の市区町村役場に届出をする場合には、不要となることがあります |

| 家庭裁判所の審判書謄本 | 未成年者を養子にするときには、養子縁組を許可するための審判を申し立てる必要があります |

養子縁組許可審判の必要書類

未成年者を養子にする場合には、家庭裁判所に養子縁組をしてもよいという許可を得るための審判を申し立てる必要があります。

審判の申立の際に必要な書類は次のとおりです。

| 必要書類 | 備考 |

|---|---|

| 申立書 | 裁判所のホームページにて参考書式を入手することができます |

| 養親の戸籍全部事項証明書(戸籍謄本) | 養親の本籍地の市区町村役場で取得することができます |

| 未成年者(養子)の戸籍全部事項証明書(戸籍謄本) | 養子の本籍地の市区町村役場で取得することができます |

| 法定代理人の戸籍全部事項証明書(戸籍謄本) | 養子にしようとする未成年者が15歳未満の場合にのみ必要です(15歳未満の場合は法定代理人との間で合意することとなるため) |

※なお、上記の書類に加えて、以下を用意する必要があります。

- 収入印紙800円分(養子1人ごとに)

- 連絡用の郵便切手(それぞれの家庭裁判所によって取扱いが異なるため、詳細は審判を申し立てる家庭裁判所にお問い合わせください。)

養子縁組と相続についてのQ&A

![]()

養子縁組後の兄弟には相続権はある?

上で説明したように、養子は第1順位の相続人であるのに対して、被相続人の兄弟姉妹は第3順位の相続人です。

そのため、養子縁組をした場合、より高い順位の相続人である養子だけが相続人となり、兄弟(姉妹)は遺産を相続することができません。

![]()

孫と養子縁組すると相続税が減りますか?

しかし、孫と養子縁組することで相続税が増える場合もあることから、注意が必要です。

孫との養子縁組には、相続税が減る方向に働く要素だけでなく、相続税が増える方向に働く要素があるためです。

相続税が減る方向に働く要素

- 養親(被相続人)→実子→孫と2回相続する場合に比べて、1回分の相続税を節税できる

- 養親に実子がいる場合、「被相続人の子」(相続人)の数が増えるため、基礎控除額や生命保険等の非課税枠が増える

相続税が増える方向に働く要素

- 養子縁組をする前は第2順位・第3順位の相続人2人以上が相続人となる予定だった場合、養子縁組によって相続人の数が減り(養子である孫だけが相続人となる)、基礎控除額や生命保険等の非課税枠が減る可能性がある

- 孫を養子にする場合には、相続税額が2割加算される

このように、孫との養子縁組によって相続税が減るかどうかは、他の相続人の人数や遺産の状況(財産の種類、金額など)によって変わります。

また、相続税の計算は非常に複雑であることから、相続税の節税を目的として孫との養子縁組を検討される場合には、相続にくわしい税理士や弁護士などの専門家に相談されることを強くおすすめします。

まとめ

養子縁組とは、血のつながりにかかわらず、法律上の親子関係を作り出す制度のことです。

養子縁組によって養親・養子の間に法律上の親子関係が発生すると、他の親族の相続権に影響する場合があります。

養子縁組によって他の親族の遺産の取り分が減る場合もあり、この場合には養子との間で相続トラブルが発生する可能性があります。

また、相続対策を目的として養子縁組が行われることもありますが、養子縁組によって相続税が減るかどうかは具体的な状況によって異なり、かえって相続税が増えてしまうこともあるため、注意が必要です。

養子縁組や相続は高度の専門知識が必要となる分野であることから、養子縁組による相続のデメリットやトラブルを防ぐためには、相続にくわしい弁護士に相談されることを強くおすすめします。

養子縁組や相続全般に関する幅広いご相談(遺言書の作成、遺産分割協議、相続税の申告・節税対策、相続登記、相続トラブルなど)に対応することができますので、ぜひお気軽にご相談ください。