換価分割は、遺産や共有物を分割する際にとられる方法で、目的物を売却して得られた代金を相続人や共有者の間で分配するというものです。

換価分割には、不動産のように分けにくいものでも公平に分割することができる、相続税の納税資金を得られるなどのメリットがあります。

一方で、換価分割をする際には、売却が希望通りに進むとは限らない、売却ができるまでにかかる費用や税金があるなどの注意点もあります。

今回の記事では、換価分割の意味・読み方、他の分割方法との違い、換価分割のメリット・デメリット、換価分割が適しているケース・適していないケース、換価分割をする際の遺産分割協議書の書き方、換価分割の流れ、必要書類、費用、税金、換価分割の注意点などについて解説していきます。

目次

換価分割とは?

換価分割の意味や読み方

換価分割(読み方は「かんかぶんかつ」)とは、遺産などのように複数人で共有している物を売却し、得られた対価を共有者や相続人に分配するというものです。

換価分割をすると、不動産のように現物のままで分割することが難しい財産も、分割しやすくなります。

換価分割の他の分割方法との違い

遺産などの共有物を分割する方法には、換価分割のほかに、主に以下の2つの方法があります。

- 現物分割

- 代償分割

これらの分割方法と換価分割の違いについてご説明します。

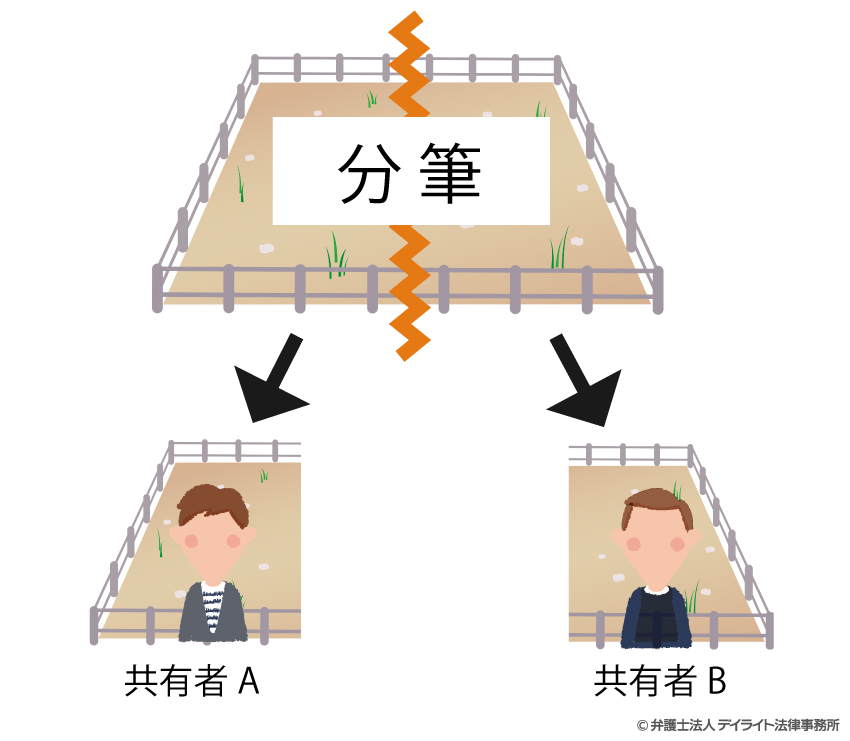

現物分割との違い

現物分割は、共有している物(遺産など)を売却せず、物そのものを共有者(相続人)で分けるという分割方法です。

たとえば、2人で共有している1筆の土地を現物分割する場合、この土地を2筆に分筆し、それぞれの共有者(相続人)が1筆ずつ取得します。

他方、換価分割は、物そのものを共有者(相続人)で分割するのではなく、物を売却し、その対価を分配するという分割方法になっています。

そのため、現物分割では、対象物そのものが各共有者(相続人)の手元に一部ずつのこりますが、換価分割では、共有者(相続人)は全員対象物を手放すこととなります。

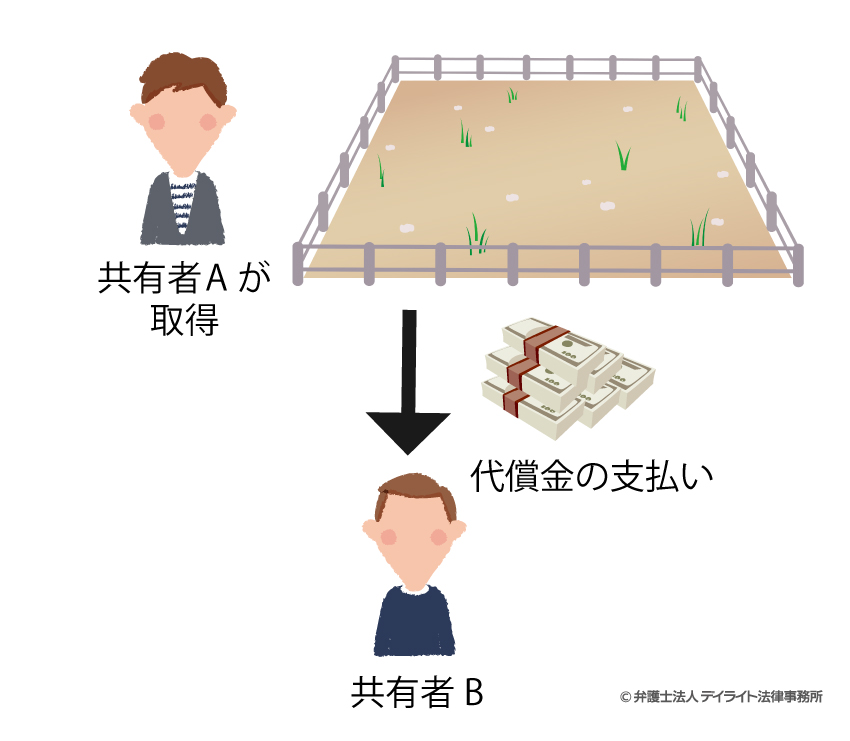

代償分割との違い

代償分割は、共有者(相続人)の1人が目的物を取得し、その代償として、他の共有者に対して金銭(代償金)を支払うという分割方法です。

換価分割の場合は共有者(相続人)以外の第三者に売却しますが、代償分割の場合は共有者(相続人)のうちの1人又は数人が目的物を取得することになります。

換価分割のメリットとデメリット

換価分割のメリット

換価分割には、次のようなメリットがあります。

公平に分割をすることができる

換価分割の場合、売却によって得られた金銭を分配しますので、公平に分割をすることができます。

現物分割では、遺産分割で不動産が遺産のほとんどを占めるような場合だと、不動産を取得する相続人以外の相続人は十分な分配を受けることができず、不公平になる可能性があります。

建物のように現物分割が難しいものでも分割できる

建物のように物理的に分けることが難しいものは、現物分割が困難です。

こうした財産であっても、換価分割を行って金銭に換えることができれば、分割することが可能になります。

評価額についての争いを回避できる

共有物や遺産の分割では、不動産や動産の評価額をいくらにするかで争いになることがあります。

たとえば、不動産の評価額としては、固定資産税評価額や路線価、市場価格(時価)がありますが、これらの評価額はそれぞれ違うことが多いです。

また、時価については、不動産でもそれ以外の財産であっても、査定を誰に頼むかで評価額が変わってくることもあります。

そのため、相続人間で、どの評価額を基にして遺産分割を進めるかで対立することがあるのです。

換価分割を行えば、実際に売却して得られた金額を基に分割を進めることになるので、評価額について争いが生じることはなくなります。

代償金を用意しなくてよい

代償分割をするとなると、数百万円、数千万円を準備する必要がある場合もあり、当事者にとって大きな負担になることがあります。

換価分割であれば、第三者に売却するので、代償分割の場合と違い、共有者や相続人で代償金を用意する必要はなく、代償金を準備する負担を免れることができます。

相続税の納税資金が得られる

換価分割を行えば現金が手に入りますので、相続税の納税資金とすることができます。

換価分割のデメリット

一方で、換価分割には、次のようなデメリットもあります。

適正な価格で売却できるとは限らない

換価分割をしても、適正な価格で売却できるとは限りません。

特に、相続税の納税資金が必要であるなどの理由で売却を急いでいる場合、条件の良い買い手をじっくりと探す余裕がなく、多少条件が悪くとも売却しなければならなくなる可能性があります。

経費や税金、労力がかかる

換価分割で対象物を売却するには、経費や税金、労力がかかります。

たとえば、不動産を換価分割しようと思えば、次のようなことが必要になります。

- 登録免許税や司法書士費用を支払って相続登記を行う

- 不動産仲介業者を探す

- 売却までの固定資産税や管理費用を負担する

- 登記、売却のための必要書類を揃える

- 場合によっては、譲渡所得税、住民税、印紙代などの負担が生じる

- 場合によっては、売却の翌年に確定申告が必要となる など

換価分割をする場合は、こうした負担があることについても考えに入れておく必要があります。

対象物を失ってしまう

換価分割では、対象物を第三者に売却してしまうので、その対象物を失ってしまうことになります。

たとえば、先祖代々伝わっている家宝や土地の場合、換価分割をしてしまうと、一族の手から離れてしまうことになり、重要な資産が失われてしまうことになりかねません。

思い出の詰まった実家も、第三者に売却することに抵抗がある方もいるでしょう。

事業用の資産や一族で経営している会社の株式なども、第三者に売却すると支障が生じる場合があります。

また、換価分割をしようとすると、そうした先祖代々伝わった物や実家、事業に関連する資産を手放すことに反対する親族と、トラブルになる可能性もあります。

換価分割が適しているケース

換価分割が適しているケースには、次のようなものがあります。

活用の目途が立たない実家・空き家がある

活用の目途が立たない実家や空き家の場合、換価分割が適している場合が多くあると思われます。

実家や空き家などの建物は、持ち続けるだけでも固定資産税がかかりますし、管理のための労力や費用もかかりますので、早めに手放した方が良い場合が多いのです。

誰も取得することを希望しない物

活用が難しい不動産、誰も着る予定がない着物など誰も取得することを希望しない物は、換価分割をした方がスムーズかつ公平に分割を進めることができる可能性があります。

評価額で争いがある

不動産などの評価額をいくらにするかで争いがあり、折り合いが付けられない場合は、換価分割をするとよいことが多いです。

換価分割であれば、実際の売却代金に従って分割を進めることができますので、評価額でもめることがなくなります。

代償金が支払えない

対象物を取得したいという共有者・相続人が代償金を支払えない場合には、換価分割をすれば、だれも代償金を負担することなく、分割を進めることができます。

公平に分割したい

現物分割では公平に財産を分けられない場合に、公平に分割を進めたい場合には、換価分割をすることが考えられます。

相続税の納税資金が必要である

相続税の納税資金が必要な場合は、遺産の一部を換価分割し、得られた金銭を相続税の支払いに充てることが考えられます。

換価分割が適していないケース

換価分割が適していないケースには、次のようなものがあります。

手放したくない資産である

次のように、手放したくない資産の場合は、第三者に売却する換価分割は適していません。

- 一族で経営している会社の株式

- 事業用の資産

- 先祖代々の土地、家宝 など

このような資産については、現物分割か代償分割とする方向で話を進めていきましょう。

売却が難しい

売却が難しい財産は、換価分割は適していません。

例えば、山林、田んぼ、僻地の不動産などがあげられます。

そうした財産については、現物分割で誰かが引き取る、廃棄するなどの方法をとる必要があります。

売却益が見込めない

換価分割をするには、登記費用、仲介手数料、司法書士費用など様々な費用がかかります。

こうした費用を捻出すると売却益が残らない、又は赤字になるという場合は、換価分割には適しません。

換価分割の遺産分割協議書の書き方

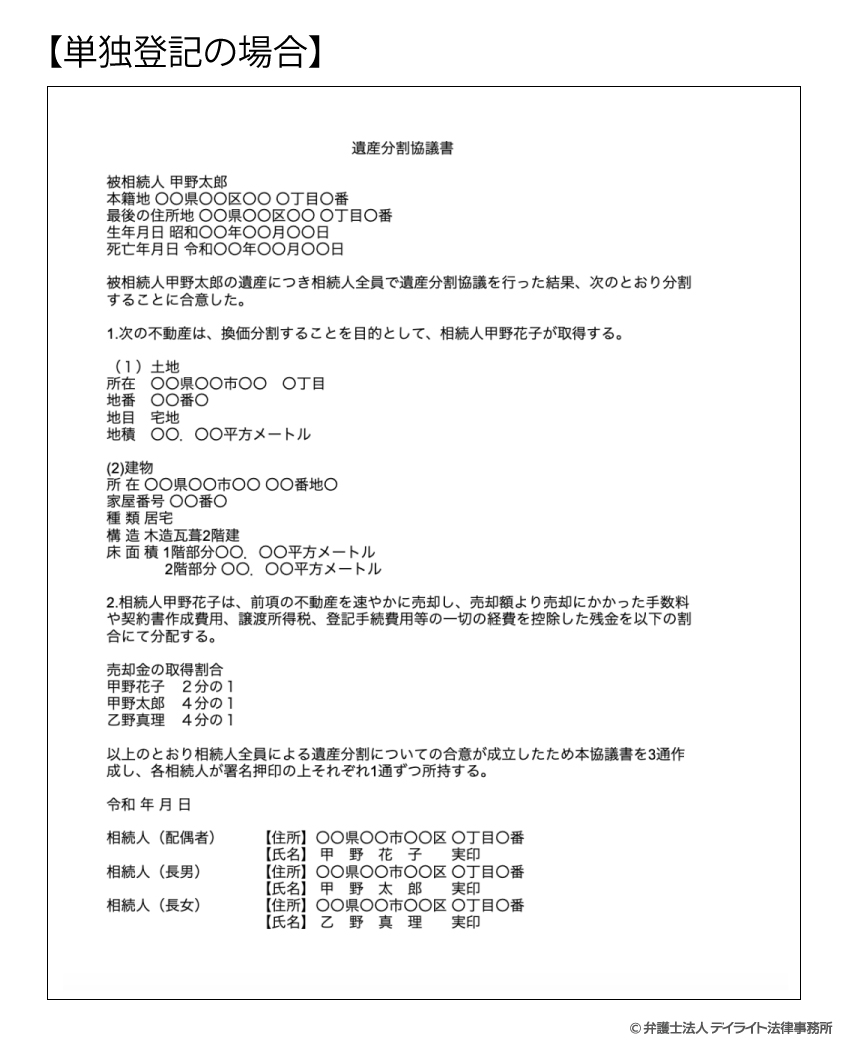

換価分割の遺産分割協議書のサンプル

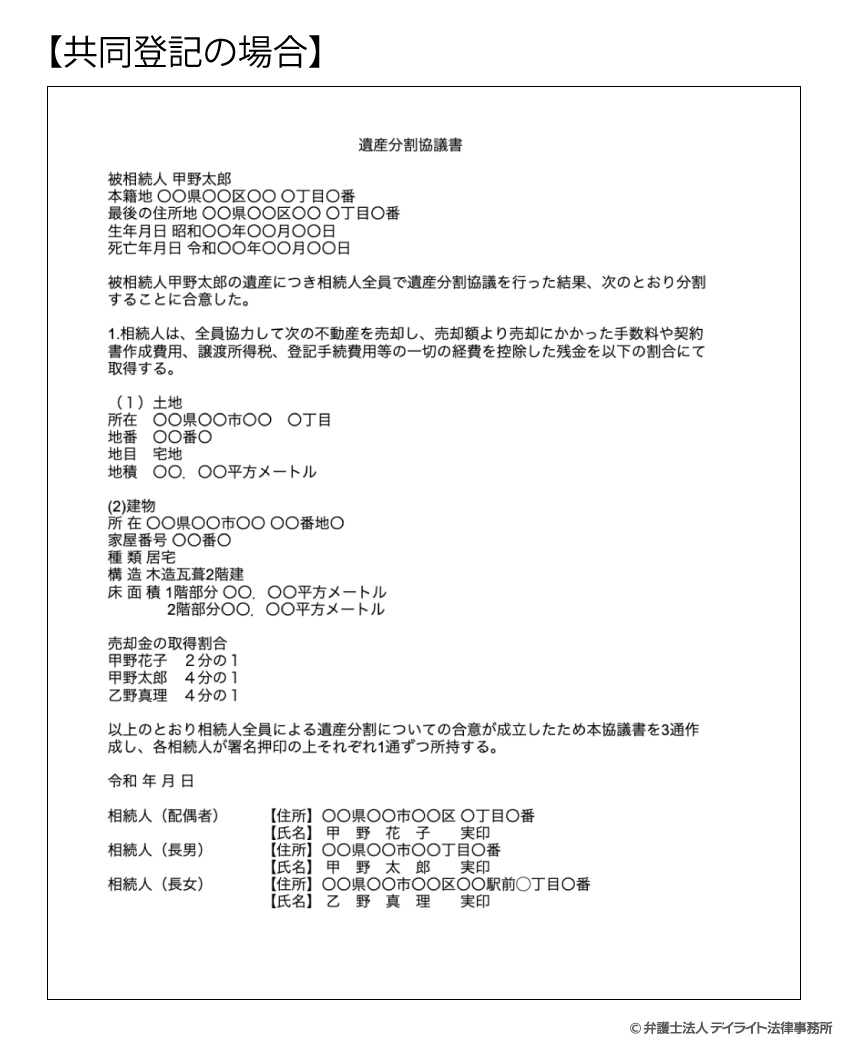

遺産分割協議で換価分割をすることを決めた場合、その旨を記載した遺産分割協議書を作成します。

特に、対象物が不動産の場合には、相続登記を行うためにも遺産分割協議書が必要です。

この相続登記の仕方については、以下の2種類のいずれかを選択する必要があります。

- 単独登記(相続人のうちの1人を名義人として相続登記をする)

- 共同登記(複数の相続人の共有名義として相続登記をする)

それぞれの場合の遺産分割協議書のサンプルは、次のとおりです。

換価分割の遺産分割協議書のダウンロードはこちら

遺産分割協議書を作成する際には、テンプレートやひな形を利用すると便利です。

当事務所でも、換価分割の遺産分割協議書を含め、さまざまな遺産分割協議書のひな形をご提供しております。

以下のサイトからダウンロードできますので、どうぞご利用ください。

換価分割の遺産分割協議書の記載例

換価分割の遺産分割協議書の書き方について、上でご紹介した換価分割の遺産分割協議書の記載例に沿ってご説明していきます。

なお、換価分割以外の遺産分割協議書の書き方については、以下のページで詳しく解説しています。

共同登記と単独登記に共通する部分

まずは、冒頭に「遺産分割協議書」とのタイトルを書きます。

タイトルの次に、亡くなった方(被相続人)の情報(氏名、本籍地、最後の住所地、生年月日、死亡年月日)を記載します。

これらの事項については、戸籍関係書類や住民票のとおりに書きましょう。

本籍地 ○○県○○区○○ ○丁目○番

最後の住所地 ○○県○○区○丁目○番○号

生年月日 昭和○○年○○月○○日

死亡年月日 令和○○年○○月○○日

合意内容を具体的に書く前に、前文として、書面の作成経緯などを簡潔に書きます。

合意内容を書いた後、以下のように、相続人全員で遺産分割協議をし、合意が成立したこと、遺産分割協議書を作成した通数、誰が遺産分割協議書を所持するかなどについて記載します。

遺産分割協議書を作成したら、必ず作成日付を記入します。

作成日付は、相続人全員が署名・押印をした日を書くと良いです。

持ち回りで各自が署名・押印をしていく場合は、最後の相続人が署名・押印した日付を作成日付としましょう。

最後に、相続人全員が署名・押印をしましょう。

その際には、相続人と被相続人の続柄(配偶者・長男など)、住所も記載しましょう。

押印には、実印を使うようにしましょう。

実印でない印鑑で押印してしまうと、相続登記や預貯金の払い戻しができなくなる可能性が高くなりますので、注意してください。

また、住所は住民票のとおりに記載するようにしましょう。

【氏名】 甲 野 花 子 実印

相続人(長男) 【住所】○○県○○市○○区 ○○丁目○番○号

【氏名】 甲 野 太 郎 実印

相続人(長女) 【住所】○○県○○市○○ ○○丁目○番○号

【氏名】 乙 野 真 理 実印

共同登記の場合

共同登記とする場合、次のことを記載します。

- 不動産を相続人全員で売却して換価分割を行うこと

- 売却する不動産の表示(登記事項証明書のとおりに記載する)

- 売却額から経費等を控除した額を分割すること

- それぞれの相続人が取得する割合

1.相続人は、全員協力して次の不動産を売却し、売却額より売却にかかった手数料や契約書作成費用、譲渡所得税、登記手続費用等の一切の経費を控除した残金を以下の割合にて取得する。

(1)土地

所在 ○○県○○市○○ ○丁目

地番 ○○番○

地目 宅地

地積 ○○.○○平方メートル

(2)建物

所 在 ○○県○○市○○ ○○番地○

家屋番号 ○○番○

種 類 居宅

構 造 木造瓦葺2階建

床 面 積 1階部分 ○○.○○平方メートル

2階部分 ○○.○○平方メートル

売却金の取得割合

甲野花子 2分の1

甲野太郎 4分の1

乙野真理 4分の1

単独登記の場合

単独登記とする場合は、以下のことを記載します。

- 換価分割を目的として単独登記とすること

- 不動産の名義人となる相続人

- 売却する不動産の表示(登記事項証明書のとおりに記載する)

- 売却額から経費を控除した額を分割すること

- それぞれの相続人が取得する割合

1.次の不動産は、換価分割することを目的として、相続人甲野花子が取得する。

(1)土地

所在 ○○県○○市○○ ○丁目

地番 ○○番○

地目 宅地

地積 ○○.○○平方メートル

(2)建物

所 在 ○○県○○市○○ ○○番地○

家屋番号 ○○番○

種 類 居宅

構 造 木造瓦葺2階建

床 面 積 1階部分 ○○.○○平方メートル

2階部分 ○○.○○平方メートル

2.相続人甲野花子は、前項の不動産を速やかに売却し、売却額より売却にかかった手数料や契約書作成費用、譲渡所得税、登記手続費用等の一切の経費を控除した残金を以下の割合にて分配する。

売却金の取得割合

甲野花子 2分の1

甲野太郎 4分の1

乙野真理 4分の1

換価分割の方法

換価分割の手続きの流れ

遺産分割協議(遺産分割の場合)

換価分割をするには、まず遺産分割協議を行い、換価分割することを決めます。

遺産分割協議では、次のような点について決めていきます。

- 相続登記を単独登記とするか共同登記とするか

- 誰が売却の手続きを進めるか

- どのような経費を差し引くか

- 得られた利益をどのような割合で分配するか など

上記のような点について合意ができたら、遺産分割協議書を作成します。

遺産分割協議では、全ての相続人が参加し、全員が合意して遺産の分割方法を決めなければなりません。

そのため、1人でも換価分割に反対する相続人がいると、換価分割をすることができません。

この場合には、遺産分割協議を行わずに換価分割を進めることができます。

遺言書の検認を受け(公正証書遺言、自筆証書遺言書保管制度を利用した自筆証書遺言の場合は検認は不要)、相続登記を終えて、売却に進みましょう。

なお、相続人全員が合意した場合は、遺言とは異なる方法で遺産分割をすることができます。

遺産分割協議がまとまらないときは、家庭裁判所に調停を申し立て、調停委員に間に入ってもらって話し合いをします。

調停をしても合意がまとまらない場合は、家庭裁判所に審判の申立てをします(調停を経ずに審判を申し立てることも可能です。)。

審判を申し立てれば、家庭裁判所が、遺産をどのように分割すべきかを決めてくれます。

ここで注意が必要なのは、審判では、不動産などを競売にかけて売却して分割するよう命じられることがあるという点です。

競売で売却するとなると、通常よりも低い価格にしかならない場合がほとんどです。

このことに注意しながら、遺産分割に関する手続を進めていきましょう。

共有物分割の協議(共有物の場合)

共有物の場合は、共有物の分割について協議し、換価分割をすることや控除する経費の内容などを決めていきます。

この協議の場合も、遺産分割の場合と同様に、共有者全員が参加して協議し、全員の合意によって換価分割をすることを決める必要があります。

相続登記(不動産の場合)

遺産分割協議で換価分割をすることが決まったら、不動産の場合は、相続登記を済ませます。

相続登記の申請は、法改正により、2024年4月1日から法的義務となっています。

相続登記の申請を、相続で不動産を取得したことを知った日から3年以内に行わないと、10万円以下の過料となる可能性があります。

売却

相続登記ができたら、売却を進めていきます。

不動産の場合は、次のような手順を踏んで売却していきます。

- 住宅ローンの有無・残高を確認する

- 隣地との境界を確定する

- 遺品の整理や掃除をする

- 不動産仲介業者に売却を依頼するなどして買い手を探す

- 売買契約を締結する

- 代金の受取り、物件の引渡しを行う

親から相続した家を売る方法については、以下のページで詳しく解説しています。

利益の分配

売却ができたら、得られた代金を相続人で分配します。

このとき、売却などに要した経費は、売買代金から差し引き、残金を相続人で分配します。

- 相続登記の登録免許税・所得税・住民税・復興特別所得税・印紙代などの税金

- 不動産仲介業者への仲介手数料

- 測量費

- 解体費

- 遺品整理業者の料金 など

換価分割のための必要書類

換価分割に必要な書類としては、次のようなものがあります。

相続登記に必要な書類

相続登記をする際に必要な書類は、主に次のとおりです。

- 亡くなった方の出生から死亡までの戸籍(戸籍謄本・戸籍事項証明書、除籍謄本、改製原戸籍)

- 相続人の戸籍謄本(抄本)・戸籍事項証明書

- 印鑑証明書

- 固定資産課税証明書・固定資産評価証明書

- 遺産分割協議書

- 亡くなった方と新しく不動産の所有者となる相続人の住民票・住民票除票・戸籍附票

- 登記申請書・委任状

- 【任意】相続関係説明図(これを一緒に提出すると、提出した戸籍・除籍謄本(抄本)を返却してもらうことができる)

相続登記に必要な書類については、以下のページもご参照ください。

売却に必要な書類

不動産の場合、売却に必要な書類には、次のようなものがあります。

- 身分証明書

- 印鑑登録証明書

- 登記済み証又は登記識別情報通知書

- 固定資産税納税通知書・固定資産評価証明書

- 地積測量図・境界確認書

- 建築確認済証・検査済証

その他の必要書類

以上に挙げたもののほかに、次のような書類を揃えておくことが必要です。

これらの書類があると、譲渡所得(利益)を計算する際に、取得費を実際の購入額を基にして計算することができ、多くの場合に有利になります。

固定資産税・相続登記の登録免許税・所得税・印紙税等の各種税金、測量費、解体費、不動産仲介手数料などは、換価分割に際して、売却代金から差し引くことになります。

そのため、これらの費用に関する領収証を残しておくことが必要です。

換価分割にかかる費用

換価分割にかかる費用としては、次のようなものがあります。

- 相続登記の司法書士費用

- 相続登記の登録免許税

- 相続税

- 不動産仲介業者の仲介手数料

- 売買契約書の印紙税

- 譲渡所得税(所得税、住民税、復興特別税)

ほかに、場合によって次のような費用がかかってきます。

- リフォーム費用

- 残置物の撤去費用

- 遺品整理の費用

- 測量費用

- 解体費用

- 建物滅失登記のための土地家屋調査士費用

換価分割にかかる税金とは?

換価分割をする際には、次のような税金に注意する必要があります。

- 譲渡所得税(所得税、住民税、復興特別税)

- 印紙税

また、相続に際しては相続税にも注意を払う必要があります。

換価分割は譲渡所得税の対象となる

換価分割による売却代金が取得費(売却した物の取得に要した費用)と譲渡費用(売るときに要した費用)の合計額を上回り、利益(所得)が得られた場合には、譲渡所得が発生します。

譲渡所得が発生すると、譲渡所得税(所得税、住民税、復興特別税)を支払うことが必要になります。

譲渡所得税の税率は、不動産の場合、所有期間に応じて次のように分かれます。

- 譲渡した年の1月1日現在の所有期間が5年以内(短期譲渡所得)の場合

⇒所得税30%・住民税9%(合計39%) - 譲渡した年の1月1日現在の所有期間が5年超(長期譲渡所得)の場合

⇒所得税15%・住民税5%(合計20%)

相続した財産の場合、所有期間は、亡くなった方が不動産を取得した時から計算されます。

相続税は売却代金には課税されない

相続税は、相続が開始した時点の相続財産の評価額に基づいて課税されます。

換価分割による売却額がいくらだったかは、相続税には関わりありません。

そのため、換価分割で目的物が高く売れれば、相続税の負担は相対的に軽くなります。

一方で、売却額が低くなってしまうと、相続税の負担が相対的に重くなってしまいます。

換価分割する物についての相続税は、各相続人が換価分割によって取得する代金の割合に応じて負担します。

相続税の計算方法については、以下のページをご覧ください。

換価分割の注意点

共同登記と単独登記のメリット・デメリットを知っておく

換価分割の前に相続登記をするには、相続人全員が名義人となる共同登記と、相続人のうち1人が名義人となる単独登記の2つの方法があります。

この2つのうちどちらの方法をとるかは、それぞれのメリット・デメリットを理解して選ぶ必要があります。

共同登記のメリット・デメリット

共同登記には、次のようなメリットがあります

- 代表者を誰にするかを決める必要がないので、相続人間でのトラブルが起こるリスクが低くなる

- 「換価分割が済んでおらず、未分割である」という実態に即した登記となるので、税金関係などで問題が起こりにくい

一方で、共同登記には、次のようなデメリットがあります。

- 各種書類(不動産仲介業者との媒介契約書、重要事項説明書、売買契約書等)に相続人全員が署名・押印しなければならず、手間がかかる

- 名義人のうちの誰かが亡くなった場合、売却を進めにくくなる

単独登記のメリット・デメリット

単独登記には、次のようなメリットがあります。

- 1人の相続人が代表して売却を進めるので、ほかの相続人が各種書類に署名・押印する必要がなく、スムーズに売却を進めることができる

- 一人の相続人に手続きを任せることができ、効率がよい

一方で、単独登記には、次のようなデメリットがあります。

- 相続人の中から1人代表者を決める必要があり、意見が合わないとトラブルになる可能性がある

- 代表者となった人が、受け取った代金を使い込むなどするリスクがある

- 所有名義を得た人に固定資産税等の納税通知が来るので、負担をどうするかについてトラブルになることがある

- 遺産分割協議書が適切に作成されていないと、贈与税を課されるおそれがある

思いのほか費用がかかる

既にご紹介したとおり、換価分割を済ませるまでには、各種税金や費用が思いの外必要になります。

そのため、こうした費用などについてきちんと考えていないと、実際に手元に残る金額が、想定していたよりも少なくなってしまうことがあります。

換価分割での売却代金で相続税が算定されるわけではない

既にご説明したとおり、相続税は、相続財産の相続税評価額を基準として課税されることとなっており、実際の売買代金が基準となることはありません。

そのため、売却額が低くなるほど、相続税の負担が相対的に重くなります。

思うように売却が進まない場合がある

換価分割のために物を売却しようとしても、すぐに売れるとは限りません。

価格についても、希望したとおりの価格で売れるとは限りません。

換価分割をする場合は、時間がかかる可能性があること、思っていたよりも低い価格でしか売れない可能性があることに注意しましょう。

売却までの管理も適切に行う必要がある

換価分割する物については、売却が終わるまで適切に管理しなければなりません。

たとえば、建物の場合、空き家にしていると、通気・通水などを定期的に行わないと、あっという間に建物が傷んでしまいます。

雑草や庭木についても、伸びすぎないうちに草むしりをしたり、木の枝を剪定したりして、適切に管理する必要があります。

管理を怠っていると、目的物の価値が下がったり、近隣とのトラブルが発生したりする可能性がありますので、注意してください。

売却が済むまで固定資産税等を負担しなければならない

不動産の場合、所有しているだけで固定資産税や都市計画税が発生し続けます。

これは、換価分割を行っている間も変わりません。

固定資産税などの税負担については忘れられてしまうこともあるのですが、換価分割をする際は、こうした税負担のことも考えに入れておきましょう。

小規模宅地等の特例を活用したい場合は、相続税の申告期限まで売却しない

家とその敷地を相続した場合、小規模宅地等の特例を活用して相続税を減額できる場合があります。

この特例を利用するためには、相続税の申告期限(亡くなった方の死亡を知った日の翌日から10か月以内)が過ぎるまで家と敷地を所有しておく必要があります。

このように、換価分割のための売却を急ぎ過ぎると、相続税額が上がってしまう可能性があるので、注意が必要です。

建物の解体・リフォームを急がない

土地上に建物がある場合、建物を解体してしまうと、土地の固定資産税が6倍になってしまいます。

売却の目途が立っていない場合には、建物を解体するかは慎重に判断しましょう。

リフォームについても、買い手が決まらないうちから大幅なリフォームをしてしまうと、次のようなことになるリスクがあります。

- リフォーム費用が価格に上乗せされ、購入希望者から敬遠される。

- 自分好みにリフォームしたかった人のニーズを満たせなくなる

- 年代物の家を探している人の希望から外れてしまう

リフォームは、まずは水回りなど最低限の箇所に留めておく方が無難な場合が多いです。

換価分割の相談窓口

相続に強い弁護士に相談する

遺産分割や共有物分割で換価分割を検討されている場合は、早いうちに相続に強い弁護士に相談することをおすすめします。

相続に強い弁護士に相談すれば、次のようなサポートを受けることができます。

- 換価分割のために適切な遺産分割協議書・共有物分割協議書の文面を作成してくれる

- 換価分割の手順についてアドバイスしてくれる

- 換価分割のメリット・デメリットについて、それぞれの方の状況に応じて解説してくれる

- 換価分割以外の方法のメリット・デメリットについてアドバイスしてくれる

- それぞれの方の状況に応じて、どの分割方法が適切かアドバイスしてくれる

- 相続人同士・共有者同士での対立を回避する協議の進め方についてアドバイスしてくれる

- 戸籍などの必要書類の収集、相続に必要な法的手続きを代行してもらうことができる

- 相続や共有に関する専門知識・経験に裏付けられた対応をしてもらえるので、結果に納得感が得やすい

相続に強い弁護士に相談することのメリットについては、以下のページでも詳しくとりあげています。

不動産登記だけなら司法書士に相談する

分割方法は決まっていて、後は遺産分割協議書や共有物分割協議書を作成して不動産登記をするだけ、という場合は、司法書士に相談することもできます。

司法書士に相談すれば、遺産分割協議書等の文面を作成し、不動産の登記申請もしてもらうことができます。

換価分割についてQ&A

![]()

換価分割で譲渡所得税は誰が払う?

このことは、単独登記とした場合も共同登記とした場合も変わりません。

確定申告も、各相続人がそれぞれ行う必要があります。

![]()

不動産の換価分割のデメリットは?

- 換価分割する物を手放さなければならない

- 安くしか売れないこともある

- いつ売れるかわからない

- 売却のための費用・手間がかかる

- 譲渡所得が発生し、所得税・住民税などを課せられる可能性がある

![]()

換価分割で売却できないのはなぜですか?

- 売出価格が高すぎる

- 物の状態が悪い(古い、故障がある、建物の雨漏り・シロアリ被害があるなど)

- 不動産の場合、不便な地域にある(バス停や駅から遠い、電車やバスの本数が少ない、近くに小中学校がない、地域の過疎化が進んでいるなど)

- 不動産の場合、今ある建物を取り壊すと再建築に制限がかかる など

不動産の場合、買い手を見つけることが難しい場合には、不動産買取業者に買取りを依頼することも考えられます。

不動産買取業者であれば、売却が難しい物件でも引き取ってくれる可能性があります。

ただし、不動産買取業者に売る場合は、買取価格が比較的安くなる傾向にあることには注意が必要です。

まとめ

今回は、換価分割について解説しました。

換価分割をすれば、不動産のように分割が難しい物でもスムーズに、公平に分割することができます。

しかし、換価分割にも、「すぐに売却ができるとは限らない」「望んだような価格で売れるとは限らない」「売却するとその財産は手元からなくなる」「売却中でも物の管理や納税などの負担がかかる」などの問題もあります。

また、遺産分割協議書等を適切に作成しないと、贈与税などの税金を課されてしまうおそれもあります。

遺産分割で換価分割をすることを検討している場合は、早いうちに相続に強い弁護士に相談し、どのような分割方法が適切かについてアドバイスを求めましょう。

当事務所でも、相続問題を集中的に取り扱う相続対策チームを設け、遺産分割の方法や遺産分割協議書の作成についてのご相談をお受けしております。

もちろん、相続と関わらない共有物分割についてのご相談にも幅広く対応しております。

電話・オンラインによる全国からのご相談もお受けしております。

換価分割などの分割方法について分からないことや不安なことがおありの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。