親亡き後は、原則として、親の家は相続財産となり、遺産分割の対象となります(遺言や死因贈与がある場合には、それらに従って親の家の所有者を定めます)。

親の家を相続すれば、思い出の残る実家を手に入れることができる上、不動産という資産を手に入れることになります。

しかしその反面、相続税・固定資産税・管理費などの維持費の負担、管理の手間などがかかってきます。

そこで、この記事では、親の家を相続することに伴うメリット・デメリット、親の家の相続に伴う手続き、実家を相続したくない場合はどうするか、親の家の相続に関する注意点、相談窓口などについて解説していきます。

親の家を死後どのようにするか考える際の一助となれば幸いです。

目次

親が死んだら家の相続はどうなるの?

親が死んだら、親が所有していた家は、原則として、法定相続人(子がいる場合は、子及び亡くなった親の配偶者)に相続されます。

ただし、親が遺言によって家を遺贈していた、又は、親が生前に死因贈与(贈与者が死亡したら効力が発生する贈与契約)をしていた場合は、遺贈や死因贈与契約に従って、親の家が引き継がれます。

親が死んだら誰が実家を相続する?

親が死んだ後の実家は、遺言の有無などにより、次のいずれかの人に相続などによって引き継がれます。

- ①遺言で家を相続する人が指定されていた場合(親の家を「相続させる」旨の特定財産承継遺言)⇒遺言で指定された相続人

- ②遺言で家を遺贈されていた場合⇒遺贈を受けた人(受遺者)

- ③親が生前に死因贈与をしていた場合⇒死因贈与を受けた人(受贈者)

- ④①~③のいずれにも当たらない場合⇒法定相続人

④の場合には、相続人全員で遺産分割協議を行い、誰が親の家を引き継ぐかを決めることになります。

なお、①②の場合でも、以下の場合には、④と同様に、遺産分割協議によって親の家を相続する者を決めることができます。

- 遺言で指定された相続人が相続放棄をした(①の場合)

- 受遺者が遺贈を放棄した(②の場合)

親の家を相続するメリットとデメリット

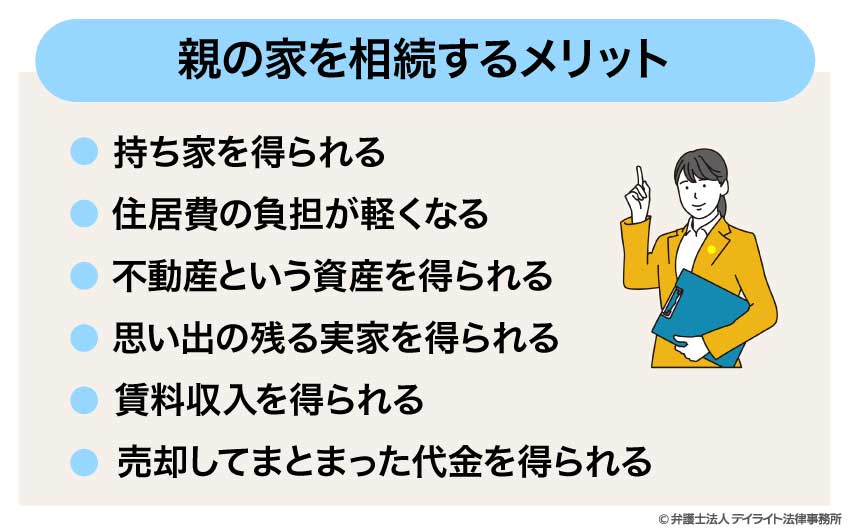

親の家を相続するメリット

持ち家を得られる

まだ持ち家を持っていない相続人にとっては、親の家を相続して自分の持ち家を得られることは、大きなメリットになります。

住居費の負担が軽くなる

相続した親の家に住むことができると、賃貸住宅を借りたり新たにマイホームを購入したりする必要がなくなります。

そのため、相続した親の家に住むのであれば、住居費の負担を大幅に抑えることができます。

不動産という資産を得られる

実家を相続すれば、不動産という資産を得ることができます。

場所や築年数などにもよりますが、不動産は、大きな価値を持つ資産となることも多いです。

思い出の残る実家を得られる

実家に思い入れがある方の場合、親の家を相続できれば、他の相続人に勝手に処分されることがなく安心です。

賃料収入を得られる

親の家に自ら住む予定がない場合、賃貸物件にして賃料収入を得ることも考えられます。

親の家をそのまま貸すだけでなく、建物を壊して駐車場として貸し出すことなども考えられます。

売却してまとまった代金を得られる

親の家を相続して売却すれば、土地・建物の状態や立地条件によっては、まとまったお金を得ることができます。

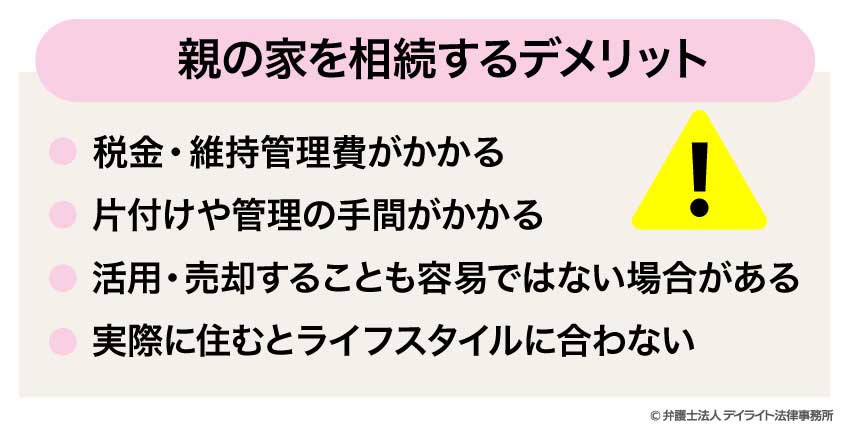

親の家を相続するデメリット

税金・維持管理費がかかる

親の家を相続すると、実家にかかる固定資産税などを負担する必要があります。

そのほかにも、修理費や雑草・庭木の処理のための費用、水道光熱費、防犯対策費用などがかかる場合もあります。

遠方に住んでいる場合、親の家の管理のために帰省する際の交通費も必要になります。

空き家管理サービスもありますが、利用するには、やはり費用がかかります。

片付けや管理の手間がかかる

親の家を相続した場合、費用だけでなく、様々な手間がかかります。

たとえば、空気を入れ替えないと建物は傷みやすくなるため、定期的に帰省し、家の様子を見に行く必要があります。

雑草なども、業者に頼むこともできますが、自分でも処理する場合もあります。

郵便やチラシについても、たまってしまっていないか定期的に確認しなければなりません。

こうした管理の負担は、特に、相続人が遠方に住んでいる場合には重くなります。

活用・売却することも容易ではない場合がある

自分で相続した親の家に住まない場合、親の家を活用することは、必ずしも簡単ではありません。

賃貸住宅にしようと思っても、リフォームが必要な場合もありますし、順調に借り手が見つかるとも限りません。

売却する場合も、思いの外売却に時間や手間がかかることもあります。

実際に住むとライフスタイルに合わない

子の世代と親の世代では、生活様式が違います。

そのため、親の家を相続して実際に住んで生活してみると、現在の生活とのギャップを感じることがあります。

- キッチンが狭くて使いにくい

- キッチンとリビングが離れていて、子どもの世話と食事の用意を同時にしづらい

- 食洗器が設置しづらい など

ほかにも、立地によっては、駅まで遠すぎる、職場から遠い、車が必須であるなどの点で、住みづらく感じられることもあるでしょう。

親の家を相続したくないときはどうする?

実家を含めて遺産すべてを相続放棄する

親の家をどうしても相続したくない場合は、相続放棄をすることを検討しましょう。

相続放棄をすれば、はじめから相続人ではなかったこととなる(民法939条)ので、確実に、親の家を相続せずに済ませることができます。

ただし、相続放棄をすると、親の家以外の財産も相続できなくなりますので、注意が必要です。

相続放棄をする場合、親が亡くなって自分が相続人になったことを知った日から3か月以内に、家庭裁判所で手続きをする必要があります。

相続放棄は、ほかにも次のような場合に利用されています。

- 親に借金・ローン・損害賠償債務・連帯保証債務などの債務があり、資産よりも債務の額の方が多い

- 相続人間のトラブルに巻き込まれたくない

- 親の家以外に受け継ぎたくない財産がある

相続放棄について知りたい方は、以下のページをご覧ください。

遺産分割で実家は相続しない

親の家は相続したくないけれども、ほかに相続したい財産があるので相続放棄はしたくない、という場合には、遺産分割協議で「実家は相続しない」と主張し、他の相続人の同意を得ましょう。

ただし、正式に相続放棄をしない場合、確実に実家の相続を避けられる保証はありません。

他の相続人も実家を欲しがっていない、他の相続人が全員相続放棄してしまった、といった場合には、実家を相続せざるを得なくなる可能性があります。

遺産分割協議で遺産の全部又は一部の受取を拒否すること(遺産放棄)については、以下のページもご参照ください。

親の家を相続すべきか迷ったら?

親の家を相続すべきか迷ったときは、相続に強い弁護士に相談し、親の家を相続したらどうなるかについてアドバイスしてもらいましょう。

相続に関する経験が豊富な専門家に相談すれば、親の家を相続した場合のメリット・デメリットについて説明してくれますので、方針を決めやすくなります。

ご自身で検討を進める場合は、次のようなポイントを押さえて考えを整理していきましょう。

- 親の家を引き継いだ場合、自分で住むことができるのか

- 他に親の家に住みたがっている人はいないか

- 親の家を引き継いだ場合、必要な代償金を支払えるか

- 親の家を空き家のまま保有する場合、税金や保険料、管理費などの維持費はどの程度かかるか

- 親の家を引き継いだ場合、売却や賃貸といった活用方法は可能なのか

- 親の家を売却する場合の価格、賃貸する場合の賃料はどの程度になりそうか

- 更地にして駐車場などとして活用することは可能か

- 周辺の地域は今後衰退していく気配はないか(周辺地域が衰退していくようなら、早く売却しないと買い手がいなくなるおそれがある)

- 近隣に依頼できる空き家管理サービスはあるか

- 近隣住民との関係は良好か など

このように、問題となり得る点などについて子細に検討していくと、親の家を相続した場合にどうなるかなど自分の置かれている状況が明確になり、親の家を相続するかについての答えも出てくると思われます。

親の家を相続する場合に必要な手続き

親の家の相続の流れ

親が亡くなった場合、遺言書がなければ、まずは遺産分割協議を行います。

遺産分割ができたら、相続税の申告を済ませます(相続税が発生する場合。ただし、小規模宅地等の特例を適用しなければ相続税が発生する、という場合は、同特例の適用を受けるために申告が必要)。

申告期限は、亡くなった方の死亡を知った日の翌日から10か月以内です。

申告期限までに遺産分割が終わらなかった場合は法定相続分に従って申告を済ませます。

親の家などの不動産を相続することになった場合は、相続登記が義務付けられています。

法改正により、相続で不動産を取得したことを知った日から3年以内に相続登記の手続きを行わないと、10万円以下の過料となり得ることとされましたので、ご注意ください。

親の家の相続に必要な書類

親の家の相続の際には、相続登記が必要になります。

この相続登記の際に必要となる書類には、次のものがあります。

死亡した親の戸籍

亡くなった親の戸籍(戸籍謄本(戸籍事項証明書)、除籍謄本、改製原戸籍)は、出生から死亡までの全てが必要になります。

戸籍関係の書類は、それぞれの戸籍の本籍地の市区町村に請求します。

本籍地を移転する前の戸籍については、以前の本籍地の市区町村に請求する必要があります。

相続人の戸籍

相続人全員の戸籍謄本(抄本)(戸籍事項証明書)も必要になります。

発行日は、亡くなられた親の死亡日以降である必要があります。

印鑑証明書

遺産分割協議書に押印された印鑑(実印)に関する印鑑証明書が必要です。

固定資産課税明細書・固定資産評価証明書

毎年4月ごろに市町村から送られてくる固定資産課税明細書も必要です。

なくしてしまった場合は、固定資産評価証明書を用意しましょう。

遺産分割協議書

相続人全員が署名・押印した遺産分割協議書が必要です。

住民票

住民票は、亡くなった親のもの(住民票除票)と新しく親の家の所有者になる相続人のものを準備しましょう。

親の住民票については、戸籍の附票を代わりにすることもできます。

登記申請書・委任状

登記の申請の際には、登記申請書を作成して提出する必要があります。

司法書士に依頼する場合は、委任状も必要になります。

【任意】相続関係説明図

相続関係説明図を一緒に提出すれば、提出した戸籍・除籍謄本(抄本)を返却してもらうことができます。

親の家の相続したときの税金はいくら?

親の家を相続した場合、主に次のような税金がかかってきます。

相続税

親の家など親の財産を相続した場合、相続税がかかる可能性があります。

相続税は、相続税の課税価格(*)が、次の基礎控除の額を超えた場合に課税されます。

*課税価格 = 遺産総額 − 非課税財産(生命保険金等)− 債務等 + 贈与を受けた財産(一定の要件を満たすもの)

基礎控除 = 3000万円 +(600万円 × 法定相続人の数)

相続税がかかる場合の相続税の計算方法については、以下のページで詳しく解説しています。

小規模宅地等の特例

親の家を相続した場合、小規模宅地等の特例を活用して相続税の額を下げることができます。

小規模宅地等の特例を適用できれば、親の家の敷地のような居住用の土地については、330㎡を限度として評価額の80%を減額することができます。

親の家を相続した場合に小規模宅地等の特例の適用が受けられるのは、相続した土地を相続税の申告期限まで保有するなど一定の要件を満たした場合です。

小規模宅地等の特例について詳しく知りたい方は、以下のページをご覧ください。

登録免許税

登録免許税は、不動産登記手続きをする際にかかる税金です。

相続登記の登録免許税は、固定資産税評価額の1000分の4となっています。

たとえば、親の家が固定資産税評価額で4000万円の場合、相続登記の登録免許税は、4000万円 × 4/1000 = 16万円となります。

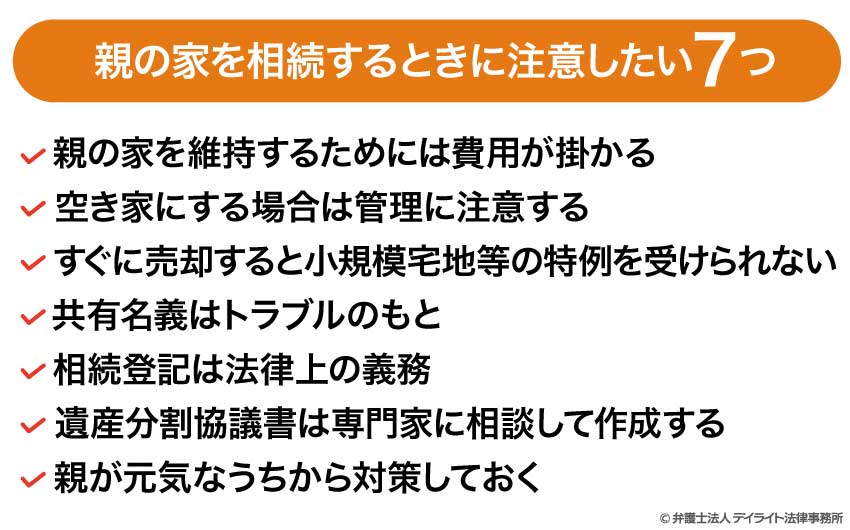

親の家を相続するときに注意したい7つ

親の家を維持するためには費用が掛かる

親の家を相続して維持していくためには、様々な費用がかかります。

例

- 固定資産税・都市計画税

- 火災保険料

- 修理費用

- 維持管理のために帰省する時の交通費

- セキュリティ対策の費用

- 片付け費用

- 庭木の剪定や雑草の処理のための費用

- 空き家管理サービス費用 など

特に、自ら親の家に住むわけではなく、空き家にしたまま所有する場合、こうした費用負担は重くのしかかります。

空き家にする場合は管理に注意する

相続した親の家に住まない場合は、家の管理に十分に注意する必要があります。

管理がいいかげんだと、次のような問題が起こってきます。

- 雑草が伸びすぎて虫が発生するなど、衛生上の問題が生じる

- シロアリ被害が発生する

- ポストに郵便物がたまりっぱなしになる

- ゴミや不用品を投棄される

- 野良猫に棲みつかれる

- 家や塀が傾く

- 不審者が入り込む

- 放火などで火事になるリスクがある

このようなことにならないよう、定期的に親の家の様子を見に行き、空気を入れ替える、ポストの中身を回収する、雑草をとるなどの手入れをする必要があります。

管理があまりにずさんだと、倒壊等著しく保安上危険となるおそれがある状態であるなどとして「特定空家等」に指定されてしまいます。

そうなると、固定資産税が6倍になる、最終的には行政代執行によって強制的に解体され、費用を請求される、といった事態にもなりかねません。

すぐに売却すると、小規模宅地等の特例を受けられない

相続税の申告期限までの間に親の家を売却してしまうと、小規模宅地等の特例を受けられなくなります。

そうすると、相続税の額が大幅に上がってしまう可能性があります。

共有名義はトラブルのもと

遺産分割の際に誰が親の家を相続するのかがなかなか決まらないと、「とりあえず親の家を共有名義にして、早く遺産分割協議を済ませてしまいたい」と思うかもしれません。

しかし、親の家を共有名義にしてしまうと、次のように、後々様々なトラブルが生じてしまいます。

- 親の家を処分、リフォーム、解体などする際に、共有者全員の同意が必要になる

- 親の家を賃貸にする際にも、原則として共有者全員の同意が必要になる

- 共有者が亡くなってしまうと、その共有者の相続人が新たな共有者となり、共有者が増える、関係の薄い者が共有者となるなど関係が複雑化する

- 共有者が所在不明となった、相続によって共有者が分からなくなったなどとなると、管理に支障を来す

- 共有持分だけを処分しようとしても、満足のいく価格で売ることが困難である

こうしたトラブルを避けるためにも、親の家については安易に共有名義とすることは避け、誰かの単独所有とする(又は処分する)ことを目指すべきです。

共有の問題については、以下のページで詳しくご紹介しています。

相続登記は法律上の義務

法改正により、2024年4月1日から、相続登記の申請をすることが義務付けられました。

相続で不動産を取得したことを知った日から3年以内に相続登記の手続きを行わないと、10万円以下の過料に処せられるおそれがあります。

親の家を相続した場合は、必ず相続登記の手続きを行いましょう。

なお、期限までに遺産分割協議が成立しない場合には、とりあえず法定相続分に従って相続登記の手続きをします。

この場合、遺産分割協議が成立したら、親の家を取得することになった相続人が、遺産分割の日から3年以内に所有権の移転の登記の申請をすることが必要です。

遺産分割協議書は専門家に相談して作成する

遺産分割協議で決まった内容は、遺産分割協議書にまとめる必要があります。

この遺産分割協議書は、売買契約書と同様、所有権の移転や金銭の支払い義務に関する法的な文章です。

したがって、法的に正しい形で、内容も明確になるように記載しなければいけません。

遺産分割協議書が適切でないと、相続登記手続きができない、後から他の相続人に遺産分割協議の内容を争われる、などのトラブルになりかねません。

そのため、遺産分割協議書は、弁護士や司法書士といった法律の専門家に作成してもらうことをおすすめします。

専門家に相談する前に自分でも遺産分割協議書がどのようなものか確かめておきたい、自分で遺産分割協議書を作ってみたい、という方は、以下のページのひな形をご参照ください。

親が元気なうちから対策しておく

現在も親が健在なのであれば、親の死後に親の家をどうするかについては、親が元気なうちから対策をしておくことをおすすめします。

親が元気なうちからできる対策としては、次のようなものがあります。

- 親の家の扱いについて、親自身の希望を聞いておく

- 親と一緒に家の片づけをする

- 各種書類(家の購入時の契約書、火災保険証、修理履歴が分かる書類など)を揃えておく

- 親と一緒に近所への挨拶をする

- 世話になっている工務店、不動産業者などのことを聞いておく

- 遺言書を作っておいてもらう

さらに、親が健在な時であれば、相続だけでなく、生前贈与も視野に入れて検討することができます。

子などに家を生前贈与しておけば、親が認知症になった場合でも、実家を処分し、その代金を親の介護費用、施設への入居費用などに充てることができます。

親の家の相続についての相談窓口

相続に強い弁護士

親の家の相続について、次のようなことを相談したい場合は、相続に強い弁護士に相談することをおすすめします。

- 親の家を誰が相続した方が良いか

- 親の家を相続する相続人以外の相続人には、何を渡せばよいか

- 親の家を相続して代償金を支払う場合、代償金はいくらにすべきか

- 遺産の調査をどのように進めたらよいか

- 親の家を共有名義とすることでどのような問題が生じるか

- 相続税を有利にするためにはどうしたらよいか など

相続に強い弁護士に相談・依頼すれば、次のようなメリットが得られます。

- 親の家を相続する場合の注意点について説明してくれる

- 遺産分割協議をどのように進めればよいかアドバイスしてくれる

- 親族との紛争が起きないようにするにはどうしたらよいか教えてくれる

- 遺産分割協議の際に代理人として交渉窓口になってくれる

- 法的手続きや戸籍など必要書類の収集を代行してくれる

相続に強い弁護士に相談するメリットについては、以下のページをご覧ください。

名義変更だけなら司法書士

遺産分割協議が順調に成立し、残すは親の家の名義変更のみという場合には、司法書士に依頼しましょう。

司法書士に依頼すれば、遺産分割協議書の作成、親の家の名義変更のための登記手続きをサポートしてもらうことができます。

親の家の相続についてのQ&A

![]()

家の名義が親のままだと相続税はかかりますか?

ただし、遺産の額が基礎控除の範囲内に収まる場合は、相続税はかかりません。

また、親の家の土地については、一定の要件を満たせば、小規模宅地等の特例により評価額を下げることができます。

詳しくは、弁護士又は税理士にご相談ください。

![]()

親の家を相続して売却したら税金がかかる?

ほかに、所得が上がることによって、住民税・復興所得税が増額する場合があります。

また、親の家の売買契約書を作る際に、売買契約書に貼る印紙代が必要になります。

なお、譲渡所得については、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」「居住用財産を譲渡した場合の3、000万円の特別控除の特例」を用いて特別控除を受け、譲渡所得額を下げることができる場合があります。

この点については、詳しくは以下のページをご覧ください。

![]()

親の家を相続したら実家に住んでいる人はどうなるの?

配偶者については、配偶者居住権又は配偶者短期居住権が成立する可能性があります。

配偶者居住権は、

- ① 協議・調停・審判による遺産分割によって配偶者居住権を取得するとされた場合

- ② 配偶者居住権が遺贈の目的とされた場合

- ③ 配偶者と亡くなった親(被相続人)の間に、配偶者に配偶者居住権を取得させる旨の死因贈与契約があるとき

に成立します。

配偶者居住権が成立した場合、協議、調停、審判、遺言で定められた期間(期間の定めがないときは、配偶者が亡くなるまで)、配偶者はそのまま家に住み続けることができます。

一方、配偶者短期居住権は、配偶者が、亡くなった人(被相続人)が所有していた家に、被相続人の死亡時に無償で住んでいたという事実があれば成立します。

配偶者短期居住権があれば、配偶者が家についての遺産分割の当事者となっているのであれば、遺産分割が成立する日まで、無償で家に住み続けることができます。

遺産分割が被相続人の死後6か月未満で成立した場合は、被相続人の死後6か月が経過するまでは、配偶者短期居住権の効力が続きます。

配偶者が家の遺産分割の当事者とならない場合は、配偶者短期居住権の消滅申入れを受けた日から6か月を経過するまでは、配偶者短期居住権によって自宅に住み続けることが可能です。

相続開始前から亡くなった親の許諾を得て親の家に同居していたときは、特段の事情のない限り、親が死亡した時から少なくとも遺産分割終了までの間は、親の地位を継承した他の相続人等が貸主となり、同居の相続人を借主として、使用貸借契約関係(=無償で家を使用させるとの契約関係)が存続することとされています(最判平成8年12月17日民集50-10-2778)。

そのため、実家に住んでいる共同相続人は、遺産分割が終わるまでは、引き続き親の家に無償で住み続けることができます。

まとめ

今回の記事では、親の家の相続に関する問題を取り上げました。

親の家は、子にとっても思い出の詰まった貴重なものですし、自分たちで住むのであれば住居費もかからず有利なものになります。

一方、自分で住まないとなると、維持費や税金がかかり、重荷ともなりかねないものです。

親の家の相続について疑問や不安がある場合は、相続に強い弁護士などに相談し、できれば親が健在なうちから対策を進めるようにしましょう。

当事務所でも、相続問題を集中的に取り扱う相続対策チームを設け、親の家の扱いについてお悩みの方へのサポートをご提供しております。

電話・オンラインによる全国からのご相談にも対応しております。

親の家の扱いについて分からないことや不安なことがおありの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。