実家相続とは、親が亡くなった時、親が住んでいた家(実家)を相続して受け継ぐことです。

実家を相続すると、思い出の詰まった実家が手に入り、まとまった資産も得られる反面、維持管理に手間がかかる、売却するにしても満足できる買い手が現れないといったトラブルに見舞われる可能性があります。

実家を相続するかどうかを決める際には、こうしたメリット・デメリットの両方をしっかり検討する必要があります。

今回の記事では、実家相続の特徴、実家を相続する際の流れ・費用、実家相続のメリット・デメリット、順調な実家相続のために準備すべきこと、節税対策などについてご紹介していきます。

目次

実家相続の基礎知識

実家相続とは?

実家相続とは、親が住んでいた家(実家)の相続のことをいいます。

親が住んでいた家は、通常親が所有していますので、親が亡くなった後は、誰がどのように相続するかなどの問題が発生してきます。

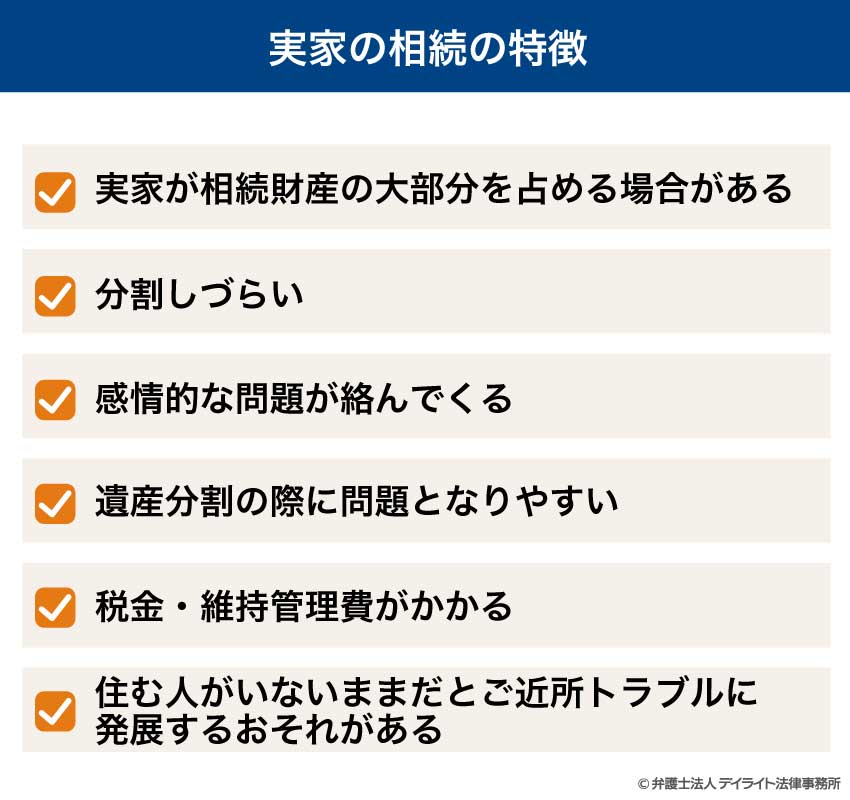

実家の相続の特徴

実家の相続には、次のような特徴があります。

実家が相続財産の大部分を占める場合がある

親所有の実家がある場合、親からの相続財産の大部分が実家の土地・建物であるというケースは少なくありません。

このような場合に、相続人が複数いると、実家を取得した相続人と他の相続人の間で不公平が生じ、争いになる可能性があります。

分割しづらい

実家は、現金や預貯金と違い、数人で簡単に分けることができません。

そのため、実家を誰が相続するか、売って代金を分けるのかそのまま残すのか、などについて、意見の統一が必要になるのですが、それができず、相続人間でトラブルになりやすくなります。

感情的な問題が絡んでくる

実家には、家族の様々な思い出が詰まっています。

しかも、実家への思い入れの強さは、相続人それぞれで大きく異なる場合があります。

そのため、相続人の間で、実家を手放すべきかどうかについて、感情的に激しい対立が起こることがあります。

遺産分割の際に問題となりやすい

上で見た「分割しづらい」「実家が相続財産の大部分を占めることがある」「感情的な問題が絡んでくる」といった特徴のために、実家の扱いについては、遺産分割の際に問題になりやすい傾向があります。

税金・維持管理費がかかる

実家を相続すると、次のような様々な税金・維持管理費がかかります。

- 相続税(課税される場合)

- 固定資産税・都市計画税

- 登記費用(登録免許税、司法書士費用など)

- 火災保険料

- 庭木の剪定・草むしりの依頼費用

- 維持管理のための帰省の際の交通費

- 雨漏りなどの修理費

- セキュリティ対策費用

- 片付け費用

実家相続には維持管理費がかかるという点は、現金や預貯金、株式とは異なる特徴となります。

住む人がいないままだとご近所トラブルに発展するおそれがある

家は、住む人がいなくなると思いの外に早く傷んでしまいます。

少し放置しているだけでも、たとえば、次のような問題が起きてきます。

- 雑草が伸び放題になり、虫が発生するなど衛生上好ましくない状態になる

- 野良猫の棲み処になる

- 不審者が入り込む

- 放火など火災のリスクがある

こうした問題があることから、実家を相続したけれども空き家として放置してしまうと、近所の人に不安を与えてしまい、トラブルのもとになってしまいます。

実家を相続するメリットとデメリット

実家を相続するメリット

実家を相続するメリットとしては、次のようなものがあります。

- 持ち家という資産を得られる

- 住居費の負担を軽くすることができる

- 思い入れのある実家を手に入れられる

- 賃貸すれば賃料収入を得られる

- 売却益を得られる

実家を相続するデメリット

一方、実家を相続することで、次のようなデメリットが生じる場合もあります。

- 固定資産税などの税金、修理費などの維持管理費用がかかる

- 片づけたり家の管理をしたりする必要があり、手間がかかる

- 活用・売却が上手くいかない場合がある

- 実際に住むと、ライフスタイルと合わない場合がある(食洗器が設置しづらい、駅から遠く不便、など)

実家相続の手続き完全ガイド

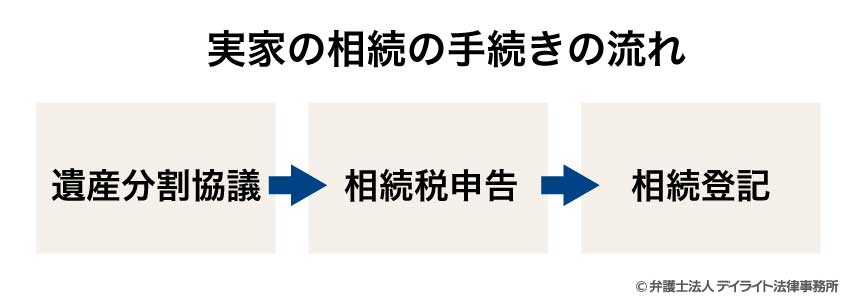

実家の相続の手続きの流れ

実家を相続する際の手続の流れは、次のようになります。

遺産分割協議を行う

実家を所有していた親が亡くなったら、遺産分割協議を始めることになります。

多くの場合、四十九日の法要が済んだ頃から本格的に遺産分割協議を始めます。

遺産分割協議には、相続人全員が参加することが必要です。

相続税申告

相続税が発生する場合は、相続税の申告が必要です。

相続税の申告期限は、亡くなった方の死亡を知った日の翌日から10か月以内です。

それまでに申告を済ませないと、無申告加算税などを課されるおそれがあります。

ほかに、実家の相続との関連で重要なものとして、申告期限が過ぎると、原則として、小規模宅地等の特例の適用を受けられなくなるということがあります。

小規模宅地等の特例を受けられないとなると、相続税額が大幅に上がってしまう場合もあります。

相続税の申告は、原則としては、遺産分割協議を済ませてから行います。

ただ、申告期限までに遺産分割ができない場合でも、法定相続分で遺産を分けたものとして仮の申告をすることが必要です。

この場合、小規模宅地等の特例を受けることはできず、特例を適用せずに算出した相続税額を支払う必要があります。

しかし、申告期限から3年以内に遺産分割ができれば、小規模宅地等の特例を後から適用してもらうことができ、納め過ぎた相続税を返還してもらうことができます。

後から小規模宅地等の特例の適用を後から受けるには、相続税の申告時に、「申告期限後3年以内の分割見込書」を添付して提出することが必要です。

さらに、相続税を返還してもらうには、遺産分割が行われた日の翌日から4か月以内に更正の請求をすることが必要です。

また、3年以内に遺産分割ができなかった場合も、遺産分割調停・審判・訴訟中である、遺言で遺産分割を禁止されているなどやむを得ない事由があるときは、期間の延長をしてもらえる可能性があります。

期間の延長を受ける場合には、申告期限後3年を経過する日の翌日から2か月を経過する日までに、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を所轄税務署長宛てに提出し、承認を受ける必要があります。

承認後、相続財産の分割ができることとなった日の翌日から4か月以内に分割されたときは、小規模宅地等の特例の適用を受けることができ、相続税額を減額することができます。

相続税の還付を受けるためには、分割が行われた日の翌日から4か月以内までに更生の請求を行う必要があります。

相続登記

実家を相続したら、相続登記もしなければなりません。

相続登記は、近年の法改正で義務化されていますので、期限内に登記手続きを行う必要があります。

相続登記については、後から「実家の相続登記の手続き」の項でご説明します。

3ヶ月以内に実家の相続放棄を判断する

親に借金などがあり、相続放棄をする場合は、親が亡くなって自分が相続人になったことを知ってから3か月以内に、家庭裁判所で手続きをする必要があります。

相続放棄をすれば、マイナスの財産(借金、ローン、連帯保証責任、損害賠償責任など)もプラスの財産(不動産、預貯金、株式等)も、全て相続せずに済ませることができます。

ただし、相続放棄は、相続財産全体についてする必要があり、「借金だけ」「この不動産だけ」など一部の財産の相続だけを放棄することはできません。

そのため、相続放棄をするかどうかを決める際には、以下の判断基準に沿って、慎重に検討する必要があります。

相続放棄の判断基準

相続放棄をするかどうかの判断基準のうち最も重要なものは、亡くなった方の財産(相続財産)のうち、マイナスの財産とプラスの財産のどちらが多いかということです。

マイナスの財産の方が多い場合は、相続放棄をした方が得になります

ただし、実際には、プラスの財産の方が多いかマイナスの財産の方が多いかは、相続財産を調査してみなければわからないことも多いです。

そのため、プラスの財産とマイナスの財産のどちらが多いかはっきりしない場合は、3か月のうちに急いで遺産の調査をしなければなりません。

ほかにも、相続トラブルに巻き込まれたくない、特定の相続人にすべての遺産を集中させたい、絶対に相続したくない遺産がある、という場合には、相続放棄をすることを検討します。

相続放棄については、以下のページもご参照ください。

実家は遺産分割の対象となる

実家も、相続財産の一部となるので、遺言書がない場合は、遺産分割の対象となります。

遺産分割を済ませるためには、相続人全員で遺産分割協議を行い、遺産分割協議書を作成していくことになります。

実家がある場合、主に次のような内容で遺産分割を進めることになります。

- 実家を相続人の一人がもらい、他の相続人は預貯金、現金、株式などを分ける

- 実家を相続人の一人がもらい、その相続人から他の相続人に代償金を支払う

- 実家を売却し、売却代金を相続人たちで分配する

遺産分割協議では、これらのうちどの方法で実家を含めた遺産を分割するかを話し合うことになります。

遺産分割については、以下のページもご覧ください。

遺産分割協議書の作成方法

遺産分割協議書は、契約書と同様の法的な文書です。

所有権の移転や金銭の支払い義務など法的な効果が生じる文章ですので、内容が一義的に明確になるように、誤解のないように書くことが重要です。

法律的な文言についても、正確に用いる必要があります。

そのため、遺産分割協議書を作成する際には、司法書士や弁護士といった専門家に依頼することをおすすめします。

ご自身で作成される場合は、遺産分割協議書のひな形やテンプレートなどを参考に作成しましょう。

この場合も、署名・押印をする前には、弁護士に相談して確認してもらうことをおすすめします。

当事務所でも、遺産分割協議書のひな形を多数ご提供しております。

ご関心がおありの方は、以下のリンクからぜひご活用ください。

実家の相続登記の手続き

法改正により、2024年4月1日から、相続登記の申請が義務付けられるようになりました。

この法改正により、相続で不動産を取得したことを知った日から3年以内に相続登記の手続きを行わないと、10万円以下の過料の対象となり得ることとなりました。

この期間内に遺産分割が済んでいれば、遺産分割の内容に沿って、実家を取得した相続人に所有権を移転する登記手続きを行います。

遺産分割協議が長引いており、期間内に分割が済みそうにない場合は、いったん法定相続分に従って相続登記の手続きをします。

その後、遺産分割協議が成立したら、実家(不動産)を相続することになった相続人が、遺産分割の日から3年以内に所有権の移転の登記の申請を行う必要があります。

実家相続にかかる税金と節税対策

実家の相続税はいくら?計算方法を解説

相続税は、以下の手順で計算します。

- ① 課税価格を計算する。

*課税価格=遺産総額―非課税財産(生命保険金等)―債務等+贈与を受けた財産(一定の要件を満たすもの) - ② 課税価格から基礎控除額を引いて、課税遺産総額を算出する。

- ③ 課税遺産総額を、相続人に法定相続分で按分する。

- ④ 各相続人の③の額に税率を乗じて、税額を計算する

- ⑤ ④で算出した税額を全部合わせて、相続税の総額を算出する

- ⑥ 相続税の総額を、実際の相続割合で按分する

上の②の基礎控除額は、以下の計算式で計算します。

相続した財産の額がこの基礎控除の範囲内であれば、相続税はかかりません。

基礎控除の額を超える財産を相続したのであれば、上の手順で相続税額を算出し、相続税を納める必要があります。

なお、次にご説明する小規模宅地等の特例を適用すれば相続税が発生しなくなるという場合も、小規模宅地等の特例を受けるために相続税の申告をする必要があります。

小規模宅地等の特例活用法

実家の土地を相続した場合、小規模宅地等の特例を活用することで、相続税を節税することができます。

小規模宅地等の特例により、実家のような居住用の土地については、330㎡を限度として評価額の80%を減額することができます。

小規模宅地等の特例の適用を受けるためには、亡くなった方の配偶者である場合を除いて、相続した土地を相続税の申告期限まで保有するなどの要件を満たす必要があります。

小規模宅地等の特例についての詳しい説明は、以下のページをご覧ください。

空き家の3000万円特別控除の特例

不動産を譲渡して利益を得ると、譲渡所得税を課されます。

これは、相続した実家を売却した場合も同様です。

ただ、相続した実家を売却する場合については、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例が適用されます。

亡くなった方が独りで住んでいた家屋(マンションの一室は除く)(昭和56年5月31日以前に建築されたものに限る)及びその敷地等を相続した相続人が、相続開始の日から3年を経過する日の属する12月31日までに、一定の要件を満たしてその家屋・土地を譲渡した場合には、その家屋・土地の譲渡所得から最大で3000万円が特別控除されるのです。

亡くなった方が、亡くなる直前に老人ホーム等に入居していた場合も、一定の要件を満たせば、特別控除の対象となります。

この特別控除は、令和7年10月時点では、令和9年12月31日までの期限付きの特例措置となっています。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例

参考:住宅:空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除) – 国土交通省

実家を売却する場合の特例

相続した実家に相続人自ら住み、その後売却する場合、一定の要件を満たせば、「マイホームを売ったときの特例」(居住用財産を譲渡した場合の3,000万円の特別控除の特例)が活用できます。

この特例の適用を受けることができれば、譲渡所得から最高3,000万円を控除してもらうことができます。

実家の相続でよくあるトラブルと対策

兄弟姉妹間の遺産分割争い

亡くなった方に子・孫などの直系卑属がおらず、父母や祖父母などの直系尊属も既に亡くなっている場合、亡くなった方の兄弟姉妹が相続人となります。

兄弟姉妹は、年を重ねるにつれてそれぞれの生活状況が大きく異なってきたり、それぞれに家庭があったりするため、遺産分割に関する話し合いをしようとしても難航する場合があります。

また、亡くなった方に配偶者がいる場合、配偶者も相続人になりますが、配偶者と兄弟姉妹が疎遠な場合も珍しくありません。

その場合、遺産分割協議はさらに難航することもあります。

このようなことにならないように、配偶者と兄弟姉妹が相続人になる場合は、あらかじめ遺言書を残しておくなどの対策をとることをおすすめします。

共有名義のリスクと解決法

実家の相続について相続人間の意見がまとまらない場合、「とりあえず、全員又は一部の相続人で実家の家と土地を共有することにして遺産分割協議を済ませよう」と考えることがあるかもしれません。

しかし、実家の不動産を共有名義にすることには、次のようなリスクがあります。

- 実家の処分、解体、リフォームなどを行うために、共有者全員の同意が必要になる

- 賃貸する場合にも、原則として共有者全員の同意が必要になり、活用が難しくなる

- 共有持分だけを処分しようとしても、適正な対価を得ることは難しい

- 共有者が亡くなった場合、共有者の相続人が新たな共有者となり、関係が複雑になることがある

- 共有者の相続人が分からない、共有者の一部が所在不明になるなどして、共有物の管理、処分などが困難になる

遺産分割協議がまとまらないからといって、安易に実家を共有にしてしまうと、後々までトラブルの元になりかねません。

共有名義とすることを避けるためには、次のような方法があります。

- 実家以外の財産は他の相続人に優先的に分ける

- 実家を売却し、その代金を共同相続人で分ける

- 実家を取得する相続人が、他の相続人に代償金を支払う

共有の問題については、以下のページで詳しくご紹介しています。

借金がある実家の相続対応

実家の親に借金があり、マイナスの財産額がプラスの財産額を上回ると見込まれる場合は、相続放棄を検討しましょう。

ほかに、限定承認をし、プラスの財産額の限度でのみ負債を弁済する方法もあります。

限定承認については、以下のページをご覧ください。

老朽化した実家のトラブル

実家の老朽化により、雨漏りがする、シロアリ被害が発生する、壁にひびが入る、倒壊のおそれが出てくるなど、様々な問題が生じます。

そうなると、次のように様々な問題が生じてきます。

- 近所からのクレームが入る

- 売却が一層難しくなる

- 固定資産税が上がる

- 倒壊等著しく保安上危険となるおそれがある状態であるなどとして「特定空き家等」に指定され、行政代執行によって実家を強制的に解体される

そのようなことにならないように、実家を相続した場合は、管理をしっかりする、自分たちで住む、早急に売却するなどの対策をきちんとするようにしましょう。

実家相続の準備と生前対策

親が元気なうちにやっておくべきこと

実家の相続のために、親が元気なうちにやっておくべきこととしては、次のようなものがあります。

- 実家の扱い方(誰に相続させたいか、処分してほしいかなど)について親の意見を聞く

- 実家の片づけを親と一緒にする

- 実家を購入したときの契約書、火災保険証書などの書類などを揃えておく

- 近所への挨拶をする

- 実家を維持管理するために必要な情報(修理を頼んでいる工務店、付き合いのある不動産業者などの情報)を得ておく

- 親に遺言書を作成してもらっておく

遺言書については、次の項でご説明します。

遺言書作成のポイント

遺言書を作成するポイントとしては、次のようなものがあります。

公正証書遺言とすることを検討する

遺言をする人が自分で作成する自筆証書遺言は、形式に誤りがあれば無効となってしまう、リスクの高いものです。

一方、公正証書遺言は、法律の専門家である公証人が作成してくれるため、形式の不備で無効になるリスクはほぼありません。

遺言書を作成しようとお考えの場合は、公正証書遺言とすることを検討することをおすすめします。

自筆証書遺言は形式に気を付けて作成する

自筆証書遺言を作成する場合は、無効とされないよう、法律に定められた形式に従って作成するようにしましょう。

自筆証書遺言を作成した場合は、不備がないかを弁護士に確認してもらうことをおすすめします。

法務局の自筆証書遺言書保管制度を利用する

自筆証書遺言を作成した場合は、法務局の自筆証書遺言書保管制度を利用することを検討しましょう。

この制度を利用すれば、法務局で遺言書の形式に不備がないかを確認してもらうことができますし、遺言書を紛失する、改ざんを疑われるなどして遺言が無効になることを未然に防ぐこともできます。

遺言書の例文を見て作成する

自筆証勝訴遺言を作るのであれば、遺言書の例文・ひな形・テンプレートなどを見ながら、内容が明確になるように、法律的に適切な書き方となるようにしていきましょう。

遺言書の書き方、注意点などについては、以下のページもご覧ください。

実家を生前贈与することも検討する

親が元気なうちに、実家を生前贈与することも検討してみることをおすすめします。

生前贈与を済ませておけば、親が認知症になった場合にも、すみやかに実家の処分をすることができますし、相続争いも予防することができます。

実家を親から子に贈与する場合には、相続時精算課税制度を選択して、贈与税の負担を軽くすることが考えられます。

相続時精算課税制度を利用すれば、2500万円までの贈与が贈与税非課税となります(贈与した親が死亡すると、相続税が課されます)。

相続時精算課税制度については、以下のページをご覧ください。

実家の相続の相談窓口と選び方

相続全般については相続に強い弁護士

遺言書の作成方法、遺産分割協議の進め方、遺産分割協議書の書き方など相続全般について相談したい場合には、相続に強い弁護士に相談することがお勧めです。

相続に強い弁護士に相談すれば、次のようなメリットが得られます。

- トラブルが起こりにくい遺産分割の方法についてアドバイスしてくれる

- 遺産分割協議の進め方、目指すべき方向性を教えてくれる

- 依頼すれば、他の相続人との交渉の代理人になってもらうことができる

- 依頼すれば、戸籍などの必要書類の取り寄せや法的手続きのサポート・代行をしてくれる

- 適切な遺言書の書き方についてアドバイスしてくれる

相続について弁護士に相談するメリットについては、以下のページでも詳しく取り上げています。

実家の登記だけなら司法書士

実家をはじめとした相続についての遺産分割協議が順調にまとまっており、後は実家の不動産の登記手続きを残すのみ、という場合には、司法書士に依頼しましょう。

司法書士に依頼すれば、遺産分割協議書の文面の作成と登記手続を行ってもらうことができます。

実家の相続についてのQ&A

![]()

実家の相続でやってはいけないことは?

- 活用方法を決めないままに実家を相続する

- 他の相続人と共有名義にして相続する

- 相続した実家を放置し、適切な管理をしない

- 土地をどのように活用するかの計画を立てないまま、実家を解体する(固定資産税が大幅に上がる)

- 相続した実家をすぐに売却する(小規模宅地等の特例が受けられず、相続税が上がる場合がある)

実家の相続でやってはいけないことについては、以下のページで詳しく取り上げています。

![]()

住まなくなった実家はどうすればいいですか?

雑草などの管理もこまめにしておかないと、近隣の方々に不安を与えてしまいます。

固定資産税、火災保険料などの維持費の負担も、軽いものではありません。

さらに、実家の管理状態が不十分だと、倒壊等著しく保安上危険となるおそれがある状態であるなどとして「特定空き家等」と指定され、固定資産税が6倍となる、強制的に空き家を取り壊され、費用を請求される(行政代執行)などの不都合が起こってきます。

そのようなことにならないよう、実家を相続した場合は、以下のように適切に対応することが必要です。

- 自分たちで住む

- 賃貸物件にする

- 売却する

- 空き家とするが、定期的に様子を見に来て管理する

- 空き家管理サービスを利用する など

![]()

親の死後実家はどうすればいいですか?

- 遺産分割協議を行い、実家を残すか処分するか、残す場合は誰が取得するかなどを決める

- 相続登記を済ませる

- 必要に応じて相続税の申告をする

- 家の中を片付ける

- 家や土地、近隣の地域の状態を調べる

- 売却するか持ち続けるか、自分で住むか賃貸するかなどを決める

- 実家を購入したときの契約書を探しておく(譲渡所得を計算する際に必要)

- 空き家として持ち続ける場合、適切に維持管理する

- 売却する場合、境界の確認やリフォームが必要かなどの検討をする、不動産仲介業者に仲介を依頼するなど

まとめ

今回の記事では、実家の相続について解説しました。

実家を相続すると、処分するか残すか、残す場合には相続人のうちの誰が取得するか、どうやって管理していくか、など、考えなければならないことがたくさん出てきます。

法的手続きに関しても、亡くなった方の戸籍をどうやって取得するか、遺産分割協議をどう進めるか、遺産分割協議書はどうやって書くかなど、問題はたくさんあります。

このように、実家を相続すると様々な問題が生じてきますので、早いうちから相続にくわしい弁護士に相談し、専門的なアドバイスを受けることをおすすめします。

当事務所でも、相続問題を集中的に取り扱う相続対策チームを設け、実家の相続についてお悩みの方へのサポートをご提供しております。

電話・オンラインによる全国からのご相談にも対応しております。

実家の相続について分からないことや不安なことがおありの方は、ぜひ一度、当事務所まで、お気軽にご相談ください。