弁護士法人デイライト法律事務所 パートナー弁護士

お金がない場合には、どうすればいいのでしょうか。

お金がなくて困っている場合には、まず収入や支出をチェックして、どうしてお金が不足しているのかという原因を特定する必要があります。

固定費や変動費を見直して支出を減らしたり、転職や副業によって収入を増やすという対策をとることができます。

お金がないため毎月の支払いが難しくなった場合には、弁護士に相談したうえで、債務整理を行う必要があります。

債務整理には、任意整理や個人再生、自己破産という方法があります。

どのような債務整理の手続きをとるべきなのかどうかは、ご自身の具体的な経済状況やご意向によって判断が異なります。

この記事では、お金がない場合、その原因の特定方法や、お金がないときの対処法、お金がないときのNG行為などについて、弁護士が解説していきます。

お金がなくてどうしていいかわからないという方は、ぜひこの記事の内容を参考にされてください。

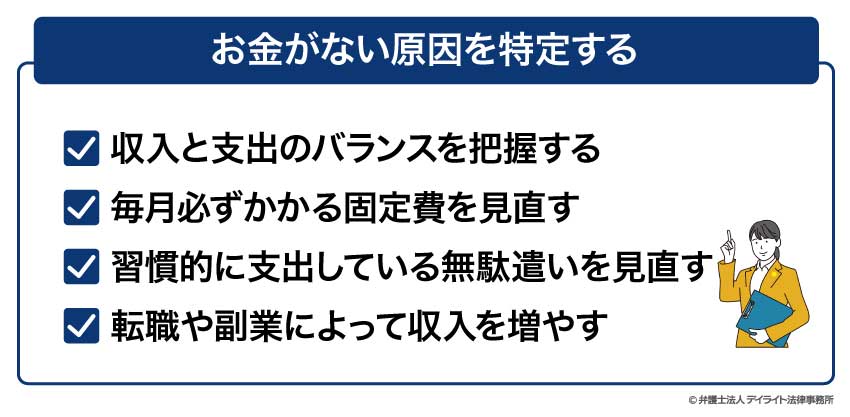

お金がない原因を特定する

収入と支出のバランスを把握する

お金がない状況を改善するためには、まずその根本的な原因を突き止めることが不可欠です。

原因を特定せずに闇雲に対処しようとしても、効果は一時的であったり、見当違いな努力に終わってしまう可能性があります。

お金がないと感じ始めたら、まず最初に行うべきことは、自身の収入と支出を正確に把握することです。

どれだけの収入が毎月あり、何にどれくらいお金を使っているのかを明確にすることで、お金がない根本的な理由や原因が見えてきます。

収入に対して支出が大幅に上回っている場合、構造的な問題があるといえるでしょう。

そして、収支を把握するためには、家計簿をつけることが有効です。

手書きの家計簿だけでなく、スマートフォンの家計簿アプリや、エクセルなどの表計算ソフトを利用するなど、自身が継続しやすい方法で記録を始めましょう。

収入は、給与明細などを確認し、手取り額を把握します。

支出は、食費、住居費、光熱費、通信費、交通費、娯楽費、交際費、医療費、被服費など、費目ごとに細かく記録していくことが重要です。

クレジットカードや電子マネーを頻繁に利用する場合は、利用明細を定期的に確認することで、支出の内訳を把握することができます。

そして、収支を一定期間記録することで、毎月の収入と支出の差額、どの費目にどれくらいの金額を使っているのかが可視化されます。

収支のバランスを詳しくチェックすることで、収入が少ないのか、支出が多いのか、あるいはその両方が原因なのかを特定することができます。

また、無駄な支出や削減できる項目を見つけるための第一歩となります。

毎月必ずかかる固定費を見直す

収支状況を把握したら、次に注目すべきは固定費です。

固定費とは、毎月ほぼ決まった金額で発生する費用のことで、住居費(家賃や住宅ローン)、水道光熱費の基本料金、通信費(インターネット回線やスマートフォンの基本料金)、保険料、定期購読料、ローン返済などが該当します。

固定費は、一度見直すことで、その後の節約効果が持続するため、優先的に見直すことが重要です。

特に、住居費は、支出の中でも大きな割合を占めることが多いため、収入に見合っているかを確認しましょう。

家賃が収入の3分の1以上を占めている場合は、より家賃の低い物件への引っ越しをするということも十分に検討に値します。

一人暮らしであれば、ルームシェアやシェアハウスへの移行も住居費削減に繋がります。

次に、水道光熱費は、電力会社やガス会社の契約プランを見直すことで、料金を抑えられる可能性があります。

電力やガスの小売自由化により、様々な料金プランが登場しているため、自身のライフスタイルに合ったプランを探してみましょう。

さらに、通信費も、プロバイダのプラン見直しや、大手キャリアから格安SIMへの乗り換えなどを検討することで、大幅な節約が期待できます。

保険料についても、保障内容が現在のライフステージに合っているかを見直し、不要な保障を削減したり、保険会社を切り替えたりすることで、保険料を抑えることができる場合があります。

このように、固定費の見直しは、地道な作業ではありますが、一度削減できれば毎月の支出を確実に減らすことができるため、お金がない状況を改善するための重要なステップとなります。

習慣的に支出している無駄遣いを見直す

固定費を見直した後は、食費、日用品費、娯楽費、交際費など、毎月変動する支出である変動費を把握する必要があります。

変動費は、個人の習慣や嗜好によって大きく左右されるため、無意識のうちに浪費している可能性があります。

変動費をコントロールするためには、自身の消費行動を把握し、無駄な支出を削減する努力が必要です。

食費を抑えるためには、週に一度などまとめて食材を購入し、買い物リストを活用して無駄なものを買わないように心がけましょう。

外食を減らし、自炊をする回数を増やすことや、お弁当や水筒を持参することも効果的です。

コンビニエンスストアは便利ですが、スーパーマーケットなどに比べて価格が高い傾向があるため、利用頻度を減らすことも節約に繋がります。

日用品費についても、セールや割引を活用したり、安価なジェネリック商品を選んだり、使い捨てではなく繰り返し使える商品を選ぶなどの工夫が考えられます。

ただし、まとめ買いをしすぎると、在庫管理が疎かになり、無駄にしてしまう可能性もあるため注意が必要です。

娯楽費については、個人が健康で文化的な生活を営むために欠かせない物かもしれません。

しかし、動画や音楽配信サービスなどのサブスクリプションサービスも、利用頻度の低いものは解約するなど、定期的に見直すことが大切です。

娯楽費や交際費は、生活の質を維持するために必要な支出でもありますが、予算を決めて管理することが重要です。

「月に〇回まで」「1回あたり〇円まで」といったルールを設けることで、使いすぎを防ぐことができます。

無料または低価格で楽しめるレジャーや趣味を見つけることも、娯楽費を抑える有効な手段です。

そして、変動費の節約は、一度だけではなく、継続的に見直し、改善に取り組むことが重要です。

自身の消費行動を意識し、無駄をなくすことで、お金がない状況を改善していくことができます。

転職や副業によって収入を増やす

支出の見直しや節約を徹底しても、収入自体が少ないために経済状況が改善しないというケースも考えられます。

このような場合は、収入を増やすための具体的な行動を検討する必要があります。

まず考えられるのは、転職による収入アップです。

現在のスキルや経験を活かせる、より給与水準の高い企業や職種を探してみるのも一つの方法です。

転職エージェントなどを活用することで、効率的に求人情報を集めたり、キャリアに関するアドバイスを受けたりすることができます。

また、副業を始めることも収入を増やす有効な手段です。

近年では、インターネットを活用した様々な副業が登場しており、自身のスキルや空き時間を活かして収入を得ることが可能です。

ただし、副業を始める際には、本業に支障が出ない範囲で行うことや、確定申告などの税務処理についても考慮する必要があります。

その他、資格取得やスキルアップに励むことで、将来的な収入増加に繋がる可能性もあります。

公的機関の職業訓練制度などを利用すれば、費用を抑えながらスキルを習得することも可能です。

収入の増加は、支出を減らすことと並行して行うことで、より効果的に経済状況を改善することができます。

自身のスキルや状況に合わせて、収入を増やすための具体的な行動を検討してみましょう。

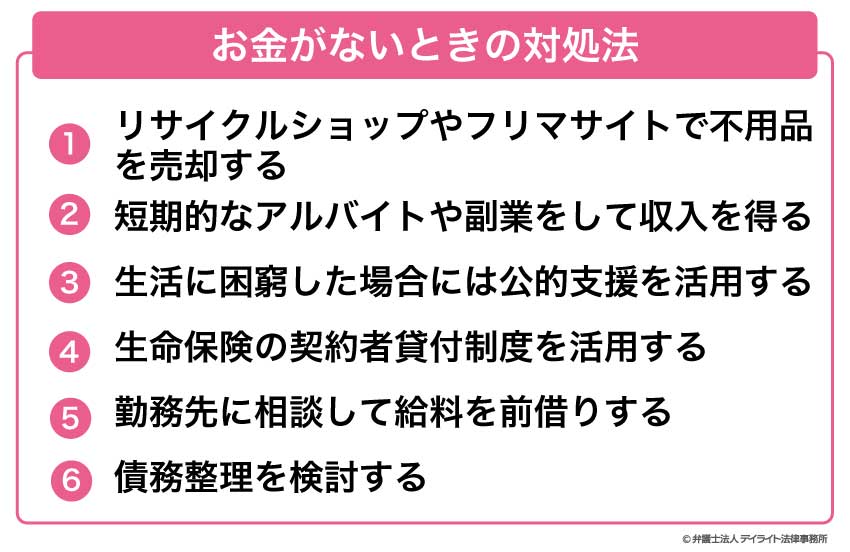

お金がないときの対処法

①リサイクルショップやフリマサイトで不用品を売却する

お金がない状況に陥った場合、焦って安易な行動を取るのではなく、まずは冷静に対処法を検討することが重要です。

お金がないときに検討すべき対処法にはいくつかの手段がありますが、すぐに現金が必要な場合、手軽に始められる方法として、不要品の売却が挙げられます。

自宅にある使わなくなったブランド品、衣類、書籍、家電、貴金属などをリサイクルショップや質屋に持ち込むことで、その場で査定を受け、買い取ってもらえればすぐに現金化できます。

実店舗に持ち込む手間はありますが、迅速に現金を得られるというメリットがあります。

また、フリマアプリやネットオークションを利用すれば、自宅にいながら空いた時間に出品作業を行うことができます。

自分で価格を設定できるため、リサイクルショップよりも高値で売れる可能性もありますが、商品の撮影、説明文の作成、購入者とのやり取り、梱包、発送といった手間がかかります。

さらに、商品が売れてから実際に入金されるまでには時間がかかるため、「すぐに現金が欲しい」という場合には、即効性がない点に注意が必要です。

いずれの方法を選ぶにしても、売却する前に商品の状態をできるだけきれいにしておくことや、複数の業者で査定を比較検討することが、より高値で買い取ってもらうためのポイントとなります。

ただし、この方法は債務整理を行う際に、適切な価格で売却していないと判断されるとマイナスになるリスクもあるので、債務整理を検討する状況であれば、まずは弁護士に相談するようにしましょう。

②短期的なアルバイトや副業をして収入を得る

一時的にお金が足りない状況を乗り切るために、短期的なアルバイトや単発・日払いの副業で収入を得ることも有効な手段です。

特に日払いのアルバイトであれば、働いたその日のうちに現金で給与を受け取れる場合もあり、急な出費に対応することができます。

求人サイトやアプリなどで「日払い」「単発」といったキーワードで検索すると、様々な仕事が見つかります。

ただし、「日払い」と記載されていても、実際には数日後や指定の日に銀行口座に振り込まれる場合や、事務所まで現金を受け取りに行く必要がある場合もあります。

応募する前に、給与の支払い方法や時期についてしっかりと確認することが重要です。

また、副業が禁止されている会社に勤めている場合は、事前に就業規則を確認する必要があります。

短期的なアルバイトや副業は、一時的な収入を得るには有効ですが、体力的な負担や時間の制約もあるため、継続的に行うことは難しい場合もあります。

あくまで一時的な対処法として捉え、根本的な解決のためには、他の対策と並行して検討することが望ましいでしょう。

③生活に困窮した場合には公的支援を活用する

生活に困窮するほどお金がない状況であれば、国や自治体が提供している給付金や公的支援制度の利用を検討することも重要な選択肢となります。

これらの制度は、生活に困っている人々を救済するためのものであり、要件を満たせば給付金を受け取れたり、様々な支援サービスを利用できたりできます。

生活に困窮した場合に活用できる具体的な公的支援として、「求職者支援制度」や「住居確保給付金制度」などがあります。

まず、「求職者支援制度」とは、再就職、転職、スキルアップを目指す方が、生活支援給付金を受給しながら無料の職業訓練を受けられる制度です。

この制度を活用することで、収入や資産などの要件を満たす場合、月10万円の給付金を受給しながら職業訓練を受講することができます。

また、給付金の支給要件を満たさない場合であっても、無料の職業訓練を受講することはできます(なお、テキスト代などは自己負担となります。)。

さらに、職業訓練の開始前から訓練期間中、そして訓練終了後まで、ハローワークが求職活動をサポートしてくれます。

次に、「住居確保給付金制度」とは、求職などに伴い収入が減少して、住居を失うおそれが生じている方に、原則3か月、最大9か月家賃相当額を自治体から家主に対して支給する制度のことです。

住居確保給付金制度を申請できるのは、離職や廃業から2年以内または休業などにより、収入が減少し、住居を失うおそれがある方です(令和2年4月19日以前は離職・廃業から2年以内の方です)。

本人の責任ではない理由により、勤務日数や勤務時間が減少した場合や、就労の期間が大幅に減少して、経済的に困窮している場合には、この制度による保障の対象となります。

これらの公的制度の他にも、母子家庭や父子家庭への就業支援、年金生活者への給付金など、様々な制度が存在します。

ただし、これらの公的支援制度を利用するためには、収入や資産、離職理由など、一定の要件を満たす必要があります。

また、申請から実際に給付金が支給されるまでには時間がかかる場合もあるため、利用を検討する場合は、早めに最寄りのハローワークや自治体の自立相談支援機関などに相談し、自身の状況に合った制度や申請方法について確認することが大切です。

このように、公的支援制度は、生活を立て直すための重要なセーフティーネットとなります。

④生命保険の契約者貸付制度を活用する

生命保険に加入している場合、解約返戻金のある保険であれば、「契約者貸付制度」を利用してお金を借りられる可能性があります。

この制度は、保険契約者が、将来解約時に受け取れる解約返戻金を担保として、保険会社から一定の範囲内でお金を借り入れることができる仕組みです。

利用にあたっては、いくつかの条件があります。

まず、借り入れを行うのは保険契約の名義人である契約者本人に限られます。

また、保険契約が有効に継続しており、かつ解約返戻金が発生するタイプの保険であることが必要です。

具体的には、終身保険、養老保険、積立型の医療保険やがん保険、一部の積立型定期保険などが該当し、掛け捨て型の保険では利用できません。

さらに、解約返戻金がある程度の金額に達していることも条件となります。

借り入れ可能な金額は、加入している保険の種類や契約期間、解約返戻金の額などによって異なり、一般的には解約返戻金の6割から9割程度が上限とされています。

具体的な金額は保険会社に確認が必要です。

この制度の利点としては、保険契約を解約せずに資金を調達できること、借り入れ時の審査が不要であること、そして一般的に他のローンと比較して金利が低めに設定されていることが挙げられます。

契約者貸付のメリットとしては、一般的にカードローンやキャッシングに比べて金利が低い傾向にあることや、審査がないことが挙げられます。

これまで払い込んできた保険料が担保となるため、比較的容易に借り入れが可能です。

ただし、契約者貸付制度を利用できるのは、解約返戻金のある貯蓄型の保険商品に限られるため、掛け捨て型の保険では利用できません。

また、保険会社や契約内容によって、借りられる金額の上限や金利が異なるため、事前に加入している保険会社に確認する必要があります。

借り入れたお金には利息がかかり、返済を長期間怠ると、元金と利息の合計額が解約返戻金を超え、最終的に保険契約が失効するリスクがあります。

また、貸付制度を利用中に保険金を受け取る事態になった場合、受け取れる金額は借入金と利息を差し引いた額となります。

したがって、契約者貸付制度を利用する際は、保険契約の内容や貸付条件、返済計画などを十分に理解し、慎重に判断することが重要です。

⑤勤務先に相談して給料を前借りする

給料日までお金が足りないという一時的な資金不足の場合、勤務先に給料の前借り制度がないか相談してみるのも一つの手段です。

労働基準法では、従業員が出産、結婚、病気、災害などの非常事態に遭遇した場合、会社は既に行った労働に対する給料を支払う義務があると定められています。

ただし、給料の前借りについて会社に義務が課されているのは、従業員がすでに働いた分の給与についてのみであり、まだ働いていない分の給料の前払いについては、会社に応じる義務はありません。

将来予定されている労働に対する給料の前借りについては、制度の有無や、利用できる条件などは会社によって異なります。

また、前借りできる金額にも上限が設けられている場合があります。

まずは、ご自身の会社の就業規則や賃金規程を確認したり、上司や人事担当者に相談したりして、制度の有無や利用条件について確認してみましょう。

給料の前借りは、一時的な資金不足を解消するのに役立つ可能性がありますが、頻繁に利用すると負債が増え、会社からの信用を失う可能性もあるため、計画的な利用が重要です。

⑥債務整理を検討する

お金がない状況が、単なる一時的な資金不足ではなく、複数の借金を抱え、その返済が困難になっている場合、「債務整理」は、現状を打開し、生活を立て直すための最も有効な手段となります。

債務整理とは、現行の法律に基づいた手続きを通じて、抱えている借金を減額したり、支払いを免除してもらったりすることで、経済的な再生を図る方法の総称です。

夜逃げのように一時的に問題を先送りするのではなく、法的な手続きによって借金問題を根本的に解決することができます。

債務整理には、主に以下の3つの手続きが存在し、ご自身の経済的な状況や希望に応じて最適な方法を選択することが重要です。

- 自己破産

- 個人再生

- 任意整理

まず、自己破産は、裁判所に申し立てを行い、免責許可決定を受けることで、法律上の返済義務を免除してもらう手続きです。

これは、債務整理の中でも最も強力な効果を持つ手続きであり、多重債務などで経済状況が著しく悪化し、返済の見込みが全く立たない場合に適しています。

自己破産の手続きを行うことで、借金による精神的な負担から解放され、新たな生活を再スタートさせることが可能になります。

ただし、自己破産にはいくつかのデメリットも存在します。

不動産、自動車、高額な預貯金など一定以上の価値のある財産は、原則として処分され、債権者へ分配されます。

また、信用情報機関に事故情報が登録(いわゆるブラックリストに登録)され、一定期間は新たな借り入れやクレジットカードの作成などが困難になります。

さらに、一部の職業や資格については、手続き期間中に制限を受けることがあります。

自己破産は、これらのデメリットを理解した上で、最終的な選択肢として検討する必要があります。

手続きも非常に複雑であるため、弁護士のサポートが不可欠となります。

次に、個人再生は、裁判所の認可を得て、借金総額を大幅に減額し、減額された借金を原則として3年から5年で分割返済していく手続きです。

自己破産とは異なり、財産の処分を回避できる可能性があり、特に住宅ローンが残っているマイホームを手放したくない場合に有効な「住宅ローン特則」という制度を利用できるのが大きな特徴です。

ただし、個人再生を利用するには、将来にわたって安定した収入が見込まれ、減額された借金を計画的に返済できる能力があることが求められます。

手続きは自己破産と同様に複雑であり、裁判所への申立てや債権者との交渉などを弁護士に依頼するのが一般的です。

個人再生は、住宅を手放したくない、一定の返済能力があるという場合に、 生活の再建を目指すための有効な手段となります。

最後に、任意整理は、裁判所を介さずに、 弁護士などの専門家が債務者の代理人として個々の債権者と直接交渉し、将来利息のカットや返済期間の延長、分割払いの条件変更などについて合意を目指す手続きです。

自己破産や個人再生に比べて手続きが比較的簡便であり、整理する借金を選ぶことができるため、保証人が付いている借金を除外したり、自動車ローンを残したりといった柔軟な対応が可能です。

しかし、元本自体の減額は原則として難しく、交渉がまとまらない場合は解決に至らない可能性もあります。

任意整理は、借金額が比較的少なく、安定した収入があり、将来的な利息負担を軽減したい場合に適した手続きといえるでしょう。

以上のとおり、債務整理は、いずれの手続きを選択するにしても、専門的な知識と複雑な手続きが必要となります。

そのため、借金問題で悩んでいる場合は、まずは弁護士などの専門家に相談し、自身の経済的な状況を詳しく分析してもらい、最適な解決方法をアドバイスしてもらうことが非常に重要です。

弁護士は、債務整理の手続きだけでなく、 経済的な再建に向けたアドバイスや、精神的なサポートも提供してくれます。

一人で悩まず、まずは専門家の力を借りて、 借金問題の根本的な解決の獲得を目指しましょう。

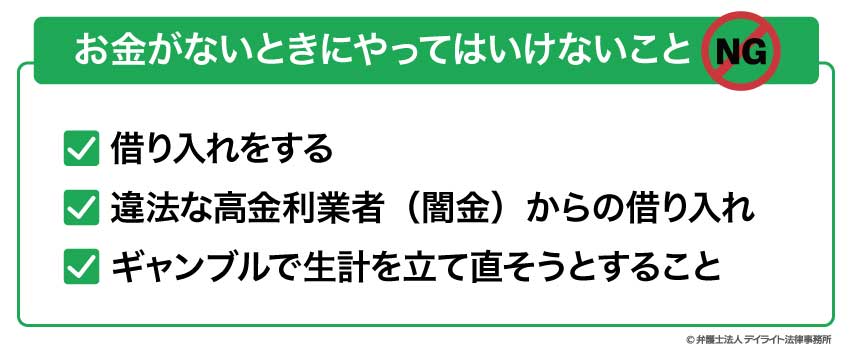

お金がないときにやってはいけないこと

借り入れをする

お金がないからといって、安易に借り入れに頼ることは、状況をさらに悪化させる可能性があります。

特に、 消費者金融で借り入れをして返済が滞ると、利息や遅延損害金が加算されて借金総額が膨らんでしまう悪循環に陥りかねません。

借り入れを行う前に、なぜお金が必要なのか、必要な金額はいくらなのか、そしてどのように返済していくのかという具体的な返済計画をしっかりと立てることが不可欠です。

無計画な借り入れは、借金問題を長期化させるだけでなく、精神的な負担も増大させるため、慎重に行う必要があります。

違法な高金利業者(闇金)からの借り入れ

正規の金融機関から借り入れが難しい場合でも、決して手を出してはならないのが、違法な高金利で貸し付けを行う業者、いわゆる闇金です。

闇金とは、出資法という法律で定められた上限金利を大幅に超える違法な金利でお金を貸し付ける業者のことです。

正規の貸金業者は、貸金業法に基づき登録を受ける必要がありますが、多くの闇金業者はこの登録を行わずに違法な営業をしています。

闇金からお金を借りてしまうと、高額な利息がつき、元金はほとんど減らず、いつまで経っても返済が終わらないという最悪の状況に陥る危険性があります。

さらに、闇金の取り立ては、一般的な金融機関とは比較にならないほど非人道的で、脅迫、嫌がらせ、暴力的な行為を伴うことも少なくありません。

そして、そのような被害は借りた本人だけでなく、家族や親族にまで及ぶ可能性があり、平穏な日常生活を送ることが極めて困難になります。

たとえ一時的な資金不足を乗り切るためであったとしても、闇金を利用することは絶対に避けるべきです。

安易な気持ちで決して手を出さず、もし闇金からの勧誘を受けたとしても、毅然とした態度で断ることが何よりも重要です。

お金がなくて困っている場合には、闇金に頼るのではなく、弁護士や司法書士、消費生活センターなどの専門機関に相談し、適切な解決策を見つけるように努めてください。

ギャンブルで生計を立て直そうとすること

お金がない状況をギャンブルで一攫千金を狙って打開しようとするのは、非常に危険な考え方です。

ギャンブルは依存性が高く、一度負け始めると、損失を取り戻そうとしてさらにのめり込み、借金が膨らんでしまう可能性があります。

また、ギャンブルにより抱えた負債は、自己破産をしても免責不許可事由に該当して、返済義務が免除されない可能性もあります。

お金がない時こそ、ギャンブルに頼るのではなく、 債務整理など法律に則った方法で借金問題を解決することを考えるべきです。

借金問題を弁護士に相談するメリット

借金問題を弁護士に相談する最大の利点は、法律の専門家による有効な解決策の提案です。

弁護士はあなたの経済的な状況を詳細に分析し、最適な債務整理方法(自己破産、個人再生、任意整理)を豊富な知識・経験に基づいて選択肢を示し、手続きをサポートします。

次に、弁護士に依頼することで、債権者からの直接的な取り立てが止まります。

当事務所は、ご依頼を受けると、通常、2営業日以内に債権者に対して受任通知を送付し、当法律事務所が代理人となったことを通知し、それ以降、全面的に窓口となって対応します。

これにより、債権者からの取り立てがストップし、今後債権者からの不当な請求を監視し、債務者の方を守ることができます。

さらに、弁護士は債権者との交渉を有利に進めることが期待できます。

法律に基づいた主張や交渉を行うことで、借金の減額や分割払いの合意など、より良い条件での和解を目指すことができます。

ご自身で交渉するよりも、専門家である弁護士が介入することで、事態が好転する可能性が高まります。

また、複雑な法的手続きを全て任せることができるのも大きなメリットです。

債務整理の手続きは煩雑で、多くの書類作成や裁判所とのやり取りが必要です。

弁護士に依頼すれば、これらの手続きを全て代行してもらえるため、時間や労力を大幅に節約できます。

このように、弁護士への相談は、借金問題の根本的な解決と、 平穏な生活を取り戻すための最適な選択といえるでしょう。

お金がない方からのよくある質問

![]()

無職で金なしのときはどうする?

住居がない場合は住居確保給付金を、当面の生活費に困窮している場合は生活保護を受給することが考えられます。

お住まいの自治体の福祉事務所や相談窓口に相談してみることをおすすめします。

![]()

どこからも借りれなくなったら?

- 公的融資や給付金などの制度を利用する

- 生命保険の契約者貸付制度を利用する

- 勤務先の貸付制度を利用する

- 給料の前借を申し入れる

- 不動産担保ローンを利用する

- 家族や友人に借りる

まとめ

お金がなくて困っている場合には、収入や支出をチェックして、どうしてお金が不足しているのかという原因を特定する必要があります。

固定費や変動費を見直して支出を減らしたり、転職や副業によって収入を増やすという対策をとることができます。

お金がないため毎月の支払いが難しくなった場合には、弁護士に相談したうえで、債務整理(任意整理・個人再生・自己破産)を行う必要があります。

お金がなくて困ったとしても、無計画な借り入れをしたり、闇金を利用したりするのは避けましょう。

お金がない状況から一刻も早く抜け出し、新たな生活をスタートさせるためには、なるべく早く弁護士に相談してください。

弁護士に相談して債務整理を行えば、借金返済の負担が軽くなり、生活を立て直すことも、将来への見通しを付けることもできるようになります。

デイライト法律事務所では、借金問題に注力する弁護士たちによる破産再生チームを設け、借金でお困りの皆様を強力にサポートしています。

LINEでのご予約も可能ですので、ぜひお問い合わせください。