個人再生がうまく行かないケースはありますか?

カード会社などの業者が個人再生に反対した場合はどうなりますか?

個人再生がうまくいかなかったらどうすれば良いですか?

弊所の破産再生チームでは、このようなご質問を頂戴することが多いです。

結論としては、大口の債権者や、多数の債権者が反対した場合には、個人再生が失敗に終わる可能性があります。

また、業者が個人再生に反対した場合には、弁護士から反対を取り下げるように説得を試みたり、説得が無理な場合には手続を変更したりするともあります。

これから、個人再生に反対する業者やその対処法についてご説明いたします。

目次

そもそも個人再生とは?

個人再生とは、裁判所からの認可を受けて、住宅ローン以外の借金について、大幅に返済金額を減らす手続です。

減らされた返済金額を原則36か月、最長60か月で返済を行い、それの返済が完遂できれば、完済となります。

住宅ローン付きの自宅に住んでいる方が選択することが多い手続きです。

個人再生には、小規模個人再生と、給与所得者等再生の2種類がありますが、大多数は小規模個人再生を行うことになります。

小規模個人再生の場合には、債権者の頭数の過半数の反対がある場合、または、反対をした債権者の債権額が半額を超える場合には、裁判所からの認可を受けることができなくなります。

そのため、業者が反対するかどうかは、小規模個人再生を行う上で、影響は大きいです。

個人再生について詳しくはこちらをご覧ください。

個人再生に反対する業者は少ない

冒頭で、(小規模)個人再生に対して、大口の債権者や、多数の債権者が反対した場合には、個人再生が失敗に終わるケースがあるとご説明しました。

しかし、実際には、個人再生に反対する業者は少ないように感じます。

反対の有無について直接言及されている統計は存在しませんが、参考として、令和3年度の司法統計では、小規模個人再生の終了件数が1万1910件、そのうち、「廃止」となった件数が403件となっており、廃止の割合は、全体の4%以下になっています。

大口の債権者や多数の債権者が反対をして再生計画が認可されなかった場合には、個人再生の手続きは「廃止」として終了しますが、廃止になるのは、反対が多い場合に限られませんので、業者の反対が原因での個人再生の失敗はさらに少ないでしょう。

もっとも、上記の説明は、債権者の反対があっても、金額や頭数の大多数でなければ認可されますので、反対する業者は4%以下にとどまることはないと思います。

なぜ個人再生に反対する業者がいるの?

個人再生に反対する業者がいるのは、小規模個人再生が認可されない方が、業者にとって利益が大きい場合があるためです。

後ほど、反対多数などの場合の対処法をご説明しますが、その対処法による方が業者にとって利益が大きい場合があります。

例えば、小規模個人再生が失敗した場合には、給与所得者等再生という手続を行う対処法がありますが、多くの場合、給与所得者等再生の方が返済金額は大きくなる可能性が高いです(なお、給与所得者等再生で小規模個人再生よりも返済金額が安くなることはあり得ません。)。

実際に、業者が小規模個人再生で返済される金額よりも高額の返済を期待して反対していたと考察できるケースが過去にありました。

個人再生に影響が出るケース

小規模個人再生と給与所得者等再生の返済金額

小規模個人再生と給与所得者等再生も裁判所からの認可を受けて、返済金額を減額する手続きです。

どこまで減額できるかは法律によって定まっていますが、小規模個人再生の場合には、2つ、給与所得者等再生の場合には、3つの要件を満たす必要があります。

通常の小規模個人再生

小規模個人再生の場合には、減額できる範囲は、①最低弁済額を超えること、②清算価値を下回らないことが要件になります。

最低弁済額とは、住宅ローンを除く借金の金額に応じて、減額ができる範囲が決まっています。

| 借金総額(住宅ローンを除く) | 最低弁済額 |

|---|---|

| 〜100万円 | 借金総額 |

| 100万〜500万円 | 100万円 |

| 500万〜1500万円 | 借金総額の5分の1(100万〜300万円) |

| 1500万〜3000万円 | 300万円 |

| 3000万〜5000万円 | 借金総額の10分の1(300万〜500万円) |

清算価値とは、個人再生を申し立てた人が仮に破産した場合に、どれくらいの金額が債権者に配られるかというものです。

破産した場合に、処分されると予想される財産の価値を計上して、清算価値を計算します。

例えば、預貯金や、保険の解約返戻金、新車に近い自動車、退職金の8分の1などが計上されることが多いです。

小規模個人再生の場合には、①、②の両方を満たす必要があります。

給与所得者等再生

給与所得者等再生の場合には、上記の①、②の要件に加えて、③返済総額が可処分所得の2年分以上という要件が追加されます。

可処分所得とは、収入から税金や保険料、最低限の生活費等の必要な支払をした残りの金額で、債務者が自由に使うことのできる部分のお金のことです。

可処分所得の計算のイメージは以下の通りです。

給与所得者等再生の方が要件は多く、返済金額が上がる場合が多いです。

また、家族構成、地域に応じた最低限の生活費は、かなり安価であり、その反面、可処分所得は多めに計算される印象があります。

そのため、生活に余裕がないからそれほど返済金額は変わらないだろうと考えない方が無難です。

可処分所得がいくらか気になる場合には、弁護士と打合せして計算してもらいましょう。

小規模個人再生と給与所得者等再生の債権者の反対意見

小規模個人再生の場合には、債権者の頭数の過半数の反対がある場合、または、反対をした債権者の債権額が半額を超える場合には、裁判所からの認可を受けることができなくなります。

給与所得者等再生の場合には、債権者の反対意見がないことは、再生計画の認可の条件となっていないため、債権者が反対しても個人再生が認可されるかどうかに関係ありません。

そのため、債権者の反対が予想される場合には、給与所得者等再生を行うことも検討することになります。

小規模個人再生と給与所得者等再生の違いについて詳しくはこちらをご覧ください。

小規模個人再生が前提となる

先ほどご説明しましたとおり、小規模個人再生の方が、給与所得者等再生と比べて、返済金額が小さくなることがほとんどです(小規模個人再生の方が、給与所得者等再生よりも高額になるケースはあり得ません)。

そのため、個人再生を行う場合には、小規模個人再生を行うケースがほとんどです。

先ほどご紹介しました司法統計においても、小規模個人再生が1万1910件に対して、給与所得者等再生が781件と大幅に差があります。

基本的に個人再生といわれるもののほとんどは小規模個人再生と言っても差し支えないでしょう。

大口債権者が反対するケース

先ほど、ご説明しましたとおり、小規模個人再生の場合には、反対をした債権者の債権額(住宅ローンを除く)が半額を超える場合には、裁判所からの認可を受けることができなくなります。

つまり、債権額の過半数を有している債権者がいる場合には、その債権者が拒否をすれば、再生計画は認可されません。

例えば、以下の場合には、再生計画が認可されません。

事例①

住宅ローン以外の借金500万円(A会社から300万円、B会社から100万円、C会社から100万円)でA社が反対した場合

この例でA社が反対すると、それだけで、500万円の半額を超える金額を超えるため、再生計画が認可されないことになります。

事例②

住宅ローン以外の借金500万円(A会社から200万円、B会社から100万円、C会社から80万円、D社から60万円、E社から60万円)で、A社B社が反対した場合

この例でA社とB社が反対すると、合計300万円の反対があり、反対した債権者の債権額が、500万円の半額を超える金額を超えるため、再生計画が認可されないことになります。

多数の債権者が反対するケース

小規模個人再生の場合には、債権者の頭数の過半数の反対がある場合にも裁判所からの認可を受けることができなくなります。

例えば、以下の場合には、再生計画が認可されません。

事例住宅ローン以外の借金500万円(A会社から200万円、B会社から100万円、C会社から80万円、D社から60万円、E社から60万円)で、C社D社、E社が反対した場合

この例でC社とD社とE社が反対すると、3債権者の反対があり、反対した債権者頭数が5債権者の半額を超える金額を超えるため、再生計画が認可されないことになります。

個人再生に反対する業者等とは

個人再生に反対するかどうかは、各業者の方針や内部規則によりますので、明確なことはわかりません。

しかし、以下の場合には、業者から個人再生に反対される危険性が高いでしょう。

過半数の債権を有している場合

小規模個人再生の場合には、過半数の金額の債権者が反対すると認可されず、失敗に終わります。

そして、1社が過半数の債権を有している場合には、その1社の意向だけで、小規模個人再生を失敗させることができます。

そのため、過半数の債権を有している業者がいる場合には、注意が必要でしょう。

借金の際に、嘘をついていた場合

借金の際に、嘘をついていた場合には、その業者が反対する可能性が比較的高いでしょう。

借金の際には、年収や他の業者からの借入れの金額などを踏まえて、お金を貸せるかどうか、いくらまで貸すかを、債務者が返済できなくなる可能性などを踏まえて審査します。

その審査の際に嘘をついていた場合には、返済されなくなるリスクの判断が適切に行えなかったということを意味しますので、その業者からは、予想を超えたリスクは負えないと判断し、反対をされる可能性があります。

ほとんど返済が行われていない場合

借入れを行ってからほとんど返済を行っていない場合にも反対される危険性が大きいでしょう。

貸金業社は、お金を貸して、利息を得て利益をあげている会社です。

ほとんど返済を行っていない場合には、貸金業者にとっては、ほとんど収益をあげることができておらず、むしろ大赤字であることを意味するので、簡単には個人再生を認めないでほしいという意図で、反対をされる可能性があります。

また、個人再生をする前に、返す気もなく借入れをしたと疑われることもあり得ます。

収入が大きい場合

収入が大きい場合にも業者から反対される危険性が高いです。

小規模個人再生が失敗した場合には、給与所得者等再生を行うことになりますが、給与所得者等再生は、可処分所得の2年分を下回ってはいけないという規則があります。

可処分所得は、給与、住所、家族構成によって計算されますが、給与が大きいほど、可処分所得は大きくなり、業者にとっては、給与所得者等再生の方が大きなメリットがあることになります。

業者からは、貸したお金を可能な限り回収をしたいということで反対される可能性があります。

個人再生を業者に反対されないためには

大口の債権者の意向を確認する

個人再生を業者に反対されないためには、大口の債権者がいる場合には、個人再生を申し立てる事前に意向を確認する手段が考えられます。

この方法をとれば、大口の債権者の賛成が得られる可能性は高くなります。

ただし、このような確認をすると、貸金業者からは、「それなら返済金額をあげてほしい。」といわれて、返済金額の減少幅が小さくなる危険性があります。

そのため、債務整理に注力する弁護士に依頼して進めることをおすすめします。

親戚や知人への借入れも適切に債権者として申告する

先ほどご説明しましたとおり、小規模個人再生の場合には、債権者の頭数の過半数の反対がある場合、または、反対をした債権者の債権額が半額を超える場合には、裁判所からの認可を受けることができなくなります。

賛成をしてくれる債権者が多ければ、有利になるとも考えられます。

そのため、親族からの借入れがある場合には、それを免除してもらわずに債権者として申告をすることも有効です。

もちろん、親族から、「真実は借りていないのに、借りていることにする」ことは厳禁です。

また、親戚から本当に借りたということを説明するために、銀行の履歴、契約書などを用意する必要があります。

親族を申告しないケースと申告をしたケースでは、以下のように結論が変わる可能性があります。

事例① 親族を申告しないケース住宅ローン以外の借金500万円(A会社から300万円、B会社から100万円、C会社から100万円)でA社が反対した場合

この例でA社が反対すると、それだけで、500万円の半額を超える金額を超えるため、再生計画が認可されないことになります。

事例 親族を申告したケース住宅ローン以外の借金700万円(A会社から300万円、B会社から100万円、C会社から100万円、母親から200万円)でA社が反対した場合

この例でA社が反対しても、それだけでは700万円の半額を超えないため、債権額の反対多数とはなりません。

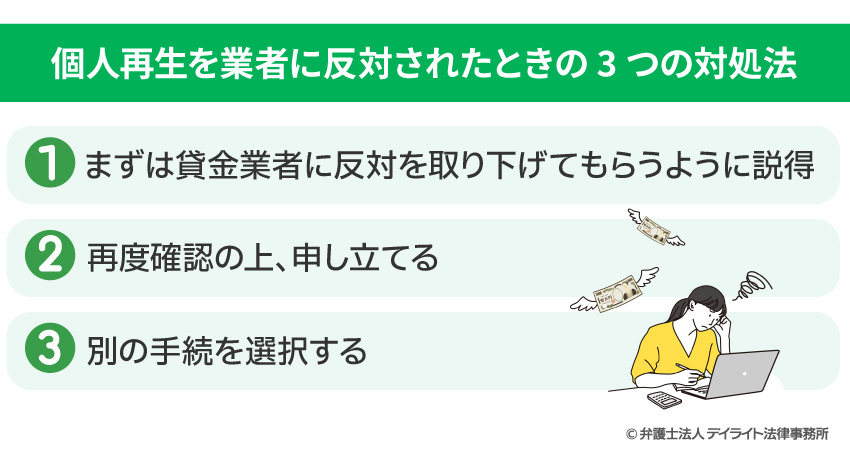

個人再生を業者に反対されたときの3つの対処法

①まずは貸金業者に反対を取り下げてもらうように説得する

反対の意見を確認すれば、まずは、貸金業者に反対を取り下げてもらうように説得します。

貸金業者は、お金を貸して、可能な限り回収をして、収益をあげている営利会社ですので、貸金業者にとって反対するメリットがなければ、説得ができる可能性があります。

反対をしても経済的にメリットがないことがなく、むしろ時間がかかるだけで貸金業者にとってメリットがないことを説明することになります。

具体的には、給与所得者等再生をした場合にも返済金額が変わらない場合には、説得資料を作成し、反対するメリットがないことを理解してもらい、反対を取り下げてもらうこともあります。

なお、反対を取り下げることができるのは、反対の意見を出すことのできる期間内であるため、弁護士が業者の反対を知った時点でほとんど時間がないようなケースもあります。

したがって、弁護士との連携をしてスピーディーに対応する必要があります。

②再度確認の上、申し立てる

先ほど説明しましたとおり、大口の債権者や多数の債権者から反対された場合には、個人再生は認可されません。

その後、反対をした債権者に対して、「何%までの減額であれば、反対しないか?」ということを確認して再度申立てることも考えられます。

その確認を行えば、その業者からは、2度目の個人再生のときには、反対されない可能性が非常に高いでしょう。

③別の手続を選択する

小規模個人再生ができない場合には、別の手続を選択することになります。

具体的には、給与所得者等再生、任意整理、破産の方法が考えられます。

給与所得者等再生

給与所得者等再生は、小規模個人再生の返済に関する要件を追加する代わりに、債権者の反対意見の影響を受けないとする手続きです。

この方法であれば、住宅ローン付の自宅を手放さずに済むため、小規模個人再生に失敗した場合には、まずは、この手段を検討することになることが多いです。

任意整理

任意整理とは、弁護士が代理人となって、債権者と借金の減額や支払い期限の変更などの交渉を行う手続です。

任意整理は、裁判所を通じて行う手続ではなく、あくまで弁護士と債権者との交渉をし、貸金業者ごとに個別に合意を行いますので、貸金業者も納得した条件でないと合意はできません。

そのため、債権者の反対により個人再生が認められない場合には任意整理を行うことも選択肢となります。

なお、任意整理は、個人再生ほど返済金額が減額することはほとんどないため、個人再生では反対したものの、任意整理では合意をするということも十分にあり得ます。

この方法は、自宅などの財産が高額で処分できそうな場合に、検討の対象になる印象です。

自己破産

自己破産とは、自分の財産は原則として全額処分して債権者に配る代わりに、借金の支払い義務を免除してもらう手続きのことです。

個人再生を申し立てする場合には、マイホームを残したいケースが多いですが、自己破産をすると、破産者名義の住宅は、ほぼ確実に残すことができません。

そのため、マイホームを手放す覚悟がなければ、お勧めできない手続きです。

一方、自己破産の場合は、借金の支払いの義務が免除されると、個人再生を行った場合より今後の生活は楽になりますので、マイホームやそのほかの財産を手放す覚悟がある場合には、お勧めすることが多いです。

自己破産について詳しくはこちらをご覧ください。

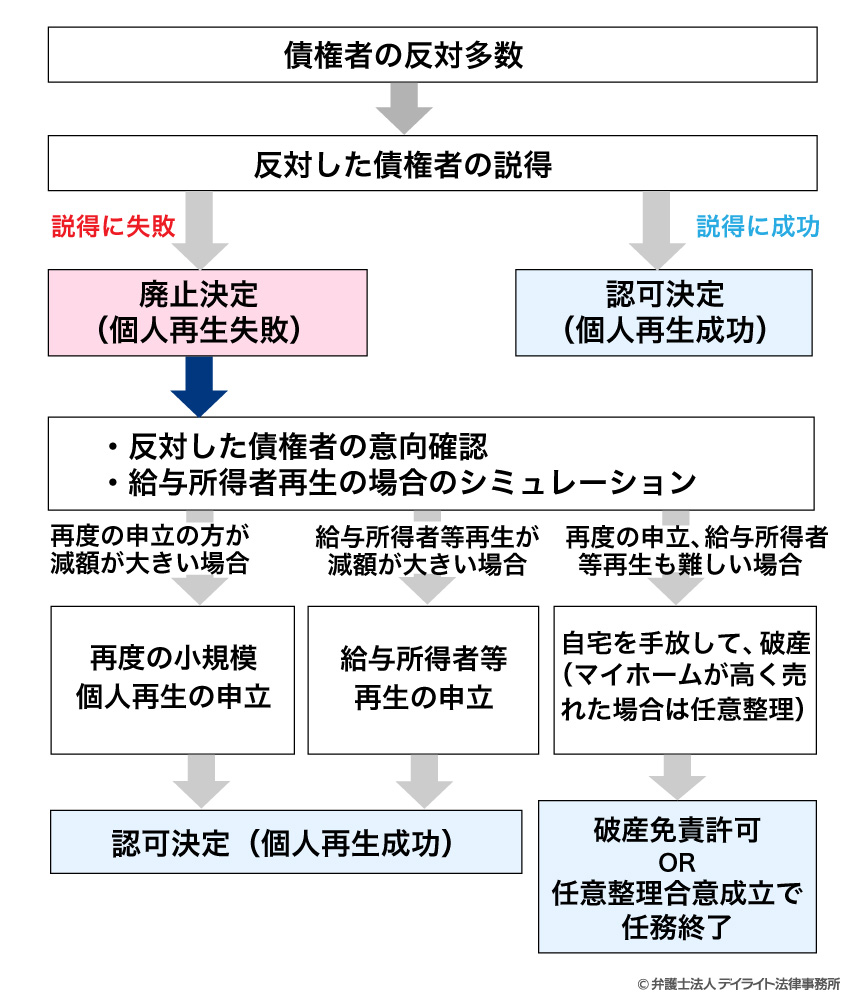

方針を変更するフローチャート

先ほどご説明しました、大まかな方針変更のフローチャートをまとめるとは以下のようになります。

もちろん、具体的な方針は、依頼者との打ち合わせの上、決定します。

まとめ

これまで、個人再生に反対する業者やその対応方法についてご説明しました。

個人再生は、返済金額を減額することができる一方、債権者はその分の返済を受けることができなくなります。

そのため、裁判所の審査も甘くはなく、場合によっては債権者も反対することもあり、ご自身で対応することは困難なため、弁護士のサポートは必須になります。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

当事務所は全国対応を行っておりますので、まずは一度ぜひご相談ください。