弁護士法人デイライト法律事務所 パートナー弁護士

自己破産をしても、その末路は、悲惨なものでは決してありません。

自己破産後の人生に対する不安は大きいかもしれませんが、実際には、多くの人が借金から解放され、平穏な生活を取り戻しています。

自己破産は、経済的に破綻した個人に再出発の機会を与える法的な制度です。

この記事では、自己破産をした人の末路の実態や、自己破産をすることのメリット・デメリット、起こり得る影響、そして不安への対処法について、弁護士がわかりやすく解説していきます。

目次

自己破産した人の末路とは?

結論として、自己破産をした後の生活は、一般的にイメージされるほど大きく変わるものではありません。

自己破産は、多重債務に苦しむ人々に対して、経済的な再生の機会を与えることを目的とした法的な制度であり、破産者に対して罰則や社会的な制裁を科すものではありません。

後述するように、自己破産をすると、借金返済の義務からは解放され、新たなスタートを切ることができます。

職業選択の自由や財産を所有する権利については最大限尊重されており、自己破産をした後も日常生活を送ることにはほとんど影響がないのが実態です。

自己破産の事実が周囲に知られる可能性も限定的であり、過度に心配する必要はないでしょう。

年間約7〜8万人が自己破産を選択している現状からも、自己破産後の生活が極端に困難になるわけではないことが伺えます。

借金を清算し、再出発を図るための制度として、正しく理解することが重要です。

自己破産してよかった?メリットとは?

多重債務に苦しみ、生活再建の道が見えない状況においては、自己破産が有効な解決策となる可能性があります。

ここでは、「自己破産してよかった」と感じられる可能性のある、具体的なメリットについて詳しく解説していきます。

債権者からの取り立てや強制執行を止められる

借金問題が深刻化すると、債権者からの容赦ない取り立てに精神的に追い詰められることがあります。

電話や郵便物による督促はもちろん、自宅への訪問など、日常生活を送る上で大きなストレスとなるでしょう。

しかし、弁護士に自己破産の手続きを依頼すると、弁護士は速やかに各債権者に対して「受任通知」を送付します。

この受任通知が債権者に届いた時点で、法律(貸金業法第21条1項)に基づき、債権者は債務者本人への直接的な取り立て行為を一切行うことができなくなります。

これは、精神的な負担から解放されるという点で、非常に大きなメリットといえるでしょう。

借金が全て帳消しになる

自己破産の最大のメリットといえるのが、裁判所から「免責許可決定」を受けることで、原則として全ての借金の返済義務が免除されるという点です。

他の債務整理手続きである任意整理や個人再生では、借金の一部減額や分割払いが可能になるものの、依然として残った借金を返済し続ける必要があります。

しかし、自己破産においては、免責許可を得られれば、これらの返済義務から完全に解放され、文字通りゼロから再スタートを切ることが可能になります。

もちろん、税金、社会保険料、養育費、悪意のある不法行為に基づく損害賠償金など、一部の債権は免責の対象外となります。

しかし、多くの借金、例えば消費者金融からの借入、クレジットカードの支払い、住宅ローン、自動車ローンなどは免責の対象となるため、経済的な負担から解放される効果は非常に大きいといえるでしょう。

一定の財産を残すことができる

「自己破産をすると全ての財産を失ってしまうのではないか?」と不安に感じている方もいらっしゃるかもしれません。

しかし、法律では、破産者の生活再建に必要な最低限の財産については、手元に残すことが認められています。

これを「自由財産」といいます。

具体的には、以下のような財産が自由財産として扱われる場合があります。

- 99万円以下の現金(破産法第34条3項1号)

- 生活に必要な家財道具(破産法第34条3項2号)

- 職業に必要な道具(破産法第34条3項2号)

- 破産手続き開始決定後に新たに取得した財産(破産法第34条1項)

このように、自己破産は、借金を全てなくすことができるだけでなく、その後の生活に必要な一定の財産を残すことができるため、破産後の生活に対する過度な心配は不要です。

精神的な安定を取り戻せる

借金問題に苦しむ日々は、精神的な疲弊を招き、正常な判断力や意欲を奪います。

債権者からの絶え間ない連絡、将来への不安、周囲に知られることへの恐れなど、さまざまな要因が重なり、心身ともに追い詰められてしまう方も少なくありません。

しかし、自己破産の手続きを開始し、弁護士が介入することで、取り立てという直面している現在のストレスから解放されます。

さらに、借金が免除される可能性が見えてくることで、将来への不安も軽減され、精神的な安定を取り戻すことができるでしょう。

精神的なゆとりが生まれることで、冷静に今後の生活設計を立てることができ、再就職への意欲や家族との関係修復など、前向きな気持ちで新たなスタートを切ることができるはずです。

自己破産は、決して安易な選択ではありません。

多重債務に苦しみ、出口の見えない状況においては、生活を立て直し、新たな人生を歩むための有効な手段となり得ます。

なお、自己破産のメリットや、自己破産にかかる費用、自己破産の手続きの流れなどについては、以下のページで詳しく解説しておりますので、ぜひ参考にされてください。

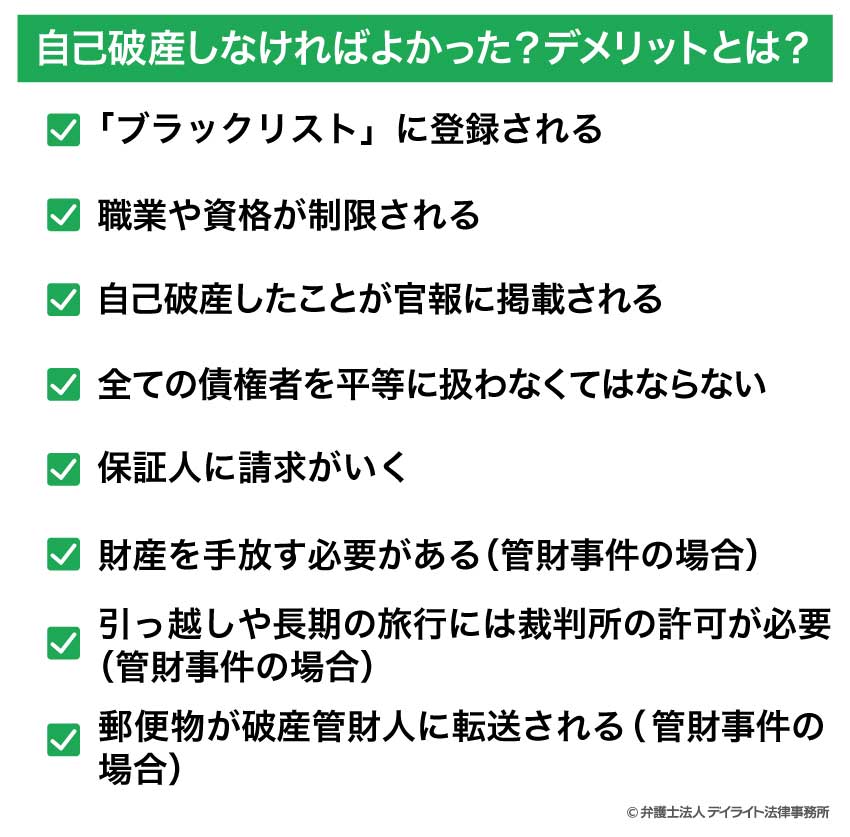

自己破産しなければよかった?デメリットとは?

自己破産は、借金返済の義務から解放されるという大きなメリットがある一方で、いくつかのデメリットも存在します。

これらのデメリットを十分に理解せずに自己破産を選択してしまうと、「自己破産しなければよかった」と後悔する事態にもなりかねません。

ここでは、自己破産の主なデメリットについて詳しく解説していきます。

「ブラックリスト」に登録される

自己破産をすると、ブラックリストに登録されることになります。

ブラックリストとはいうものの、実際に、そのような名前の物理的な名簿が存在しているわけではありません。

ブラックリストとは、長期間の延滞や債務整理などが発生したときに信用情報機関によって記録される事故情報のことを指します。

信用情報機関とは、クレジットカードやローンの取引内容、支払状況などの信用情報を登録・管理している情報機関をいいます。

信用情報機関には、下記の3社があります。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

したがって、信用情報機関によって事故情報が登録されることは、一般的に「ブラックリストに載る」と表現されています。

そして、ブラックリストに登録されている期間中は、新たに借入れをしたり、クレジットカードを作成したり、住宅ローンや自動車ローンなどの各種ローンを組んだりすることが極めて困難になります。

信用情報機関の種類によって登録期間は異なりますが、一般的には5年から10年程度とされています。

なお、この信用情報の登録は、自己破産特有のデメリットというわけではありません。

任意整理や個人再生といった他の債務整理手続きを選択した場合でも、同様に信用情報に事故情報が登録されます。

したがって、債務整理を行う以上、一定期間はクレジットカードやローンの利用が制限されることは避けられないと認識しておく必要があります。

なお、借金を3か月以上延滞することでもブラックリストに載ってしまいます。

職業や資格が制限される

自己破産の手続きが開始されると、関連する法令の定めに基づき、一部の職業や資格が制限を受けることがあります。

具体的には、破産手続開始決定の時点において、特定の資格の新規登録が一時的にできなくなったり、既に有していた資格が失効したりする場合があります。

制限される職業や資格は多岐にわたりますが、例として以下のようなものが挙げられます。

- 弁護士、公認会計士、税理士、弁理士などの「士業」

- 警備員

- 生命保険募集人

- 損害保険代理店

- 宅地建物取引士

- 建設業の許可、風俗営業等の許可に関わる役員

- 公務員の一部(任命権者による判断)

もっとも、これらの資格制限は永続的なものではありません。

これらの制限は、免責許可の決定が確定し、「復権」(破産者としての法的地位が回復し、破産手続き開始前の状態に戻ること)すると解除されます。

同時廃止事件においては、一般的に破産手続開始決定から免責許可決定の確定まで、およそ3ヶ月程度の期間を要します。

この期間中は、制限の対象となる職業に就くことや、当該資格に基づく業務を行うことはできません。

しかし、それ以外の職業については、特に制限を受けることなく自由に就業することが可能です。

自己破産したことが官報に掲載される

自己破産すると、あなたの名前などが、国が発行する「官報(かんぽう)」というものに掲載されてしまいます。

官報は、法律、条約、府省令などの法令のほか、国の広報、公告類等を掲載する国の機関紙のことをさした名称です。

自己破産の手続きを行った事実が官報に掲載されるのは、破産者にお金を貸している債権者に対して、破産手続きが開始されたことを広く知らせ、債権者が自身の債権について適切な手続きに参加する機会を保障するためです。

債権者が破産手続きに参加することで、債権額に応じて一定の配当を受けられる可能性があります。

破産申立時に申告される「債権者一覧表」に記載された債権者には、裁判所から個別に手続き開始の通知が送られます。

しかし、この一覧に記載のない債権者に対しては、通知が届かないため、手続きの進行を知ることができません。

このような事態を防ぎ、全ての債権者に公平に手続き参加の機会を提供するために、自己破産の事実が官報に公告されるのです。

もっとも、一般の人が日常的に官報を隅々まで確認することはほとんどありません。

官報に掲載されたことで直接的に友人・知人に知られる可能性は低いと考えられます。

しかし、官報の情報は公に開示されるものであるため、絶対に知られないとは言い切れません。

特に、金融機関や信用情報機関などは官報情報を確認することがあります。

全ての債権者を平等に扱わなくてはならない

自己破産の手続きにおいては、全ての債権者を公平に扱うという原則があります。

したがって、個人的に親しい友人や親族から借金をしている場合でも、他の金融業者などの債権者と全く同様に扱わなければなりません。

「友人や親族にだけは優先的に返済したい」という気持ちがあったとしても、特定の債権者に対してのみ優先的に返済を行うことは、免責不許可事由に該当する可能性があります。

そのため、たとえ親しい間柄の相手であっても、自己破産の手続きにおいては例外なく債権者として扱われることになり、裁判所からの通知も送付されます。

これは、お金を貸してくれた友人や親族に自己破産した事実を知られてしまうだけでなく、その方々にも精神的な負担をかけてしまう可能性があるという点で、大きなデメリットといえるでしょう。

保証人に請求がいく

もし、あなたの借金に保証人や連帯保証人が付いている場合、あなたが自己破産をすると、債権者はその保証人に対して残りの借金全額を一括で請求することになります。

保証人は、あなたが支払えなくなった場合に代わりに支払う義務を負っているため、あなたが自己破産によって返済義務を免れても、保証人の義務がなくなるわけではありません。

保証人になっている家族や友人にとっては、予期せぬ多額の借金を背負うことになり、場合によってはその保証人自身も債務整理を検討せざるを得なくなる可能性があります。

このように、自己破産は、保証人になってもらっている人には大きな迷惑をかけてしまう可能性があります。

自己破産を検討する際には、事前に保証人になっている人にその旨を伝え、弁護士に相談するなど、適切な対応を検討することが不可欠です。

財産を手放す必要がある(管財事件の場合)

自己破産の手続きには、「同時廃止事件」と「管財事件」の2種類があり、管財事件となった場合には、原則として一定以上の価値のある財産は処分され、債権者への配当に充てられます。

手放すことになる財産には、不動産、自動車(査定額による)、預貯金(一定額を超える場合)、有価証券のほか、解約返戻金のある生命保険や、将来受け取る見込みの退職金の一部なども含まれることがあります。

ただし、全ての財産を失うわけではありません。

法律で定められた範囲内の「自由財産」や、裁判所の判断によって拡張が認められた財産については、手元に残すことができます。

自己破産の手続きが管財事件になるかどうか、また、どのような財産が処分対象となるかについては、個々の状況によって異なりますので、弁護士に詳しく確認する必要があります。

引っ越しや長期の旅行には裁判所の許可が必要(管財事件の場合)

自己破産の手続きが管財事件となった場合、手続きの期間中は、原則として自由に居住地を離れたり、長期の旅行をしたりすることが制限されます。

これらの行為を行うためには、裁判所の許可を得る必要があります。

これは、破産者の財産状況の把握や手続きの円滑な進行のために設けられている措置です。

もっとも、合理的な理由があれば許可されることがほとんどであり、過度に心配する必要はありません。

また、破産手続きが終了(免責許可決定確定)すれば、これらの制限はなくなります。

郵便物が破産管財人に転送される(管財事件の場合)

同じく管財事件となった場合、破産手続き期間中は、破産者宛の郵便物が一旦破産管財人に転送されることになります。

これは、破産者の財産に関する重要な情報が郵便物に含まれている可能性があるため、破産管財人が内容を確認する必要があるためです。

ただし、生活に必要な情報や個人的な手紙など、破産手続きに関係のない郵便物については、破産管財人の確認後、破産者に届けられます。

上記のようなデメリットを十分に理解した上で、本当に自己破産がご自身にとって最善の選択肢なのかどうかを慎重に検討することが重要です。

なお、自己破産のデメリットや、自己破産のよくある誤解、家族への影響などについては、以下のページで詳しく解説しておりますので、ぜひ参考にされてください。

自己破産した人に起こり得る影響

自己破産をした場合、ご本人の生活にはさまざまな変化が起こります。

ここでは、自己破産によって生じ得る具体的な変化について解説していきます。

借金からの解放と新たな生活の始まり

自己破産によって起こる最も大きな変化は、借金がゼロになることです。

正確には、裁判所の免責許可決定によって借金の返済義務が免除されるのですが、これにより、借金取り立ての連絡から解放され、精神的に平穏な生活を取り戻すことができます。

借金を抱える前の状態に戻ると言っても過言ではないでしょう。

「自己破産すると結婚できなくなる」「将来年金がもらえなくなる」「会社を解雇される」といった心配をする方もいますが、これらは全て誤解です。

自己破産は、あくまで借金問題を解決するための法的手続きであり、これらの権利や地位を直接的に奪うものではありません。

自己破産によって借金が回収できなくなる債権者の立場から見ると、債務者だけが得をするように見えるかもしれません。

しかし、これが自己破産という制度の本質であり、多重債務に苦しむ人々の経済的な再生を支援するための仕組みなのです。

クレジットカードは使えず現金中心の生活となる

自己破産の手続きを開始すると、本人名義のクレジットカードは全て強制的に解約となります。

弁護士に自己破産を依頼し、債権者に対して受任通知が送付された時点で、カード会社は今後の利用を停止します。

普段利用していなかったり、支払いや滞納がなかったクレジットカードでも、最終的には解約となる可能性が高いです。

カード会社は信用情報機関を通じて顧客の情報を定期的にチェックしており、自己破産(金融事故)の情報が共有されるためです。

自己破産後は、クレジットカードを持つことが難しくなるため、現金中心の生活に移行する必要があります。

クレジットカードでの支払いが必須な場面では、デビットカードやプリペイドカードなど、自身の預金残高や事前にチャージした金額の範囲内で利用できるカードで代用することになります。

解約されていないクレジットカードが手元に残っていたとしても、それを利用してはいけません。

借金返済が困難な状況での新たな借り入れは認められておらず、特定のカード会社への優先的な返済は偏頗弁済として免責不許可事由に該当する可能性があります。

持ち家や車は失うことになる

自己破産をすると、持ち家や自動車など、一定以上の価値のある財産は原則として処分されます。

これは、破産者が所有する財産を金銭に換えて、債権者に公平に分配するためです。

具体的には、不動産、自動車の他に、貴金属、有価証券、解約返戻金のある生命保険などが対象となる可能性があります。

持ち家を失う場合は引っ越しを余儀なくされ、自動車がなくなると家族の移動手段に影響が出ることもあります。

単身者や、もともと持ち家や自動車を所有していない人にとっては、この点での影響は比較的小さいといえるでしょう。

しかし、これらの財産を失いたくないという理由で自己破産を躊躇する人も少なくありません。

そのような場合には、住宅ローン特例のある個人再生などの他の債務整理手続きを検討することも一つの選択肢となります。

なお、自己破産をした場合に日々の生活に生じる影響について、以下のページでは一覧表で解説しておりますので、より詳細にお知りになりたいという方は、ぜひ参考にされてください。

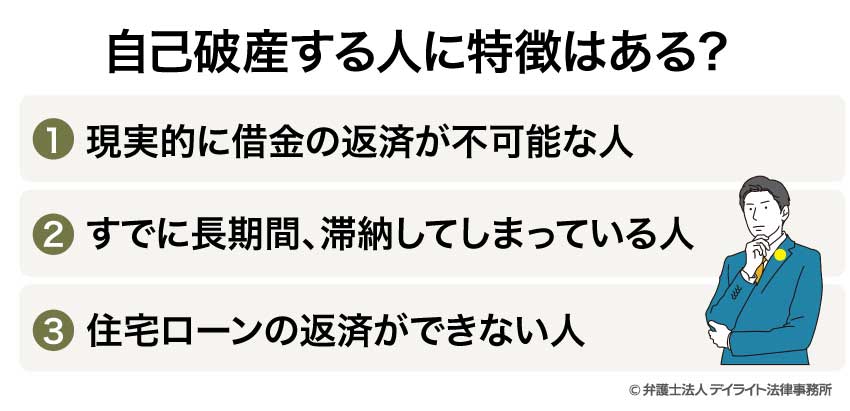

自己破産する人に特徴はある?

①現実的に借金の返済が不可能な人

自己破産をする人の特徴として、収入と支出のバランスが著しく崩れ、現実的に借金の返済が不可能になっているという状況が挙げられます。

具体的には、借入総額が収入に対して過大であり、利息だけでも毎月の支払いが困難な状態や、収入の大部分が借金返済に充てられ、生活に必要な資金が不足している状態、複数の貸金業者から借入れがあり、返済が滞っている状態などです。

このような状況は、放置しても改善する見込みは薄く、時間経過とともに状況が悪化する可能性が高いと言えます。

早期に専門家へ相談し、自己破産を含めた債務整理を検討することが重要です。

②すでに長期間、滞納してしまっている人

長期間の借金滞納により、債権者から裁判を起こされそうな状況も、自己破産する人の特徴です。

債権者の請求を認める判決が出され、それも無視していると、給与や財産の差し押さえといった強制執行に至るおそれがあります。

裁判手続きは時間と手間がかかるだけでなく、債務者にとって有利な結果をもたらす可能性は低いといえます。

差し押さえを受ける事態を避けるためには、裁判になる前に自己破産を選択することが有効です。

③住宅ローンの返済ができない人

住宅ローンの返済ができないことも、自己破産をする人の特徴のひとつです。

住宅ローンは他の借金とは異なり、担保である不動産に抵当権が設定されています。

返済が滞れば、最終的には自宅が競売にかけられ、住居を失うことになります。

自己破産を選択した場合も自宅を失う可能性は高いですが、同時に他の借金の返済義務も免除されます。

住宅ローンの返済が困難であり、かつ他の借金の負担も大きい状況であれば、自宅を失うという結果は同じでも、自己破産の方が全体的な経済状況の改善につながる可能性があります。

自己破産に不安がある場合の対処法

正しい情報を収集する

自己破産に対する不安の多くは、誤った情報や不確かなイメージから生じることがあります。

「自己破産すると全ての財産を失う」や「社会生活を送れなくなる」といった極端な情報は、事実とは異なります。

まずは、公的機関や弁護士事務所のウェブサイトなど信頼できる情報源から、自己破産の正確な情報を収集することが大切です。

債務整理に強い弁護士に相談する

自己破産に関する不安を解消し、安心して手続きを進めるためには、債務整理に豊富な経験と知識を持つ弁護士に相談することが最も重要です。

弁護士に相談することで、まず現状の借金状況を正確に把握し、法的な観点からどのような選択肢があるのかを詳しく説明を受けることができます。

債務整理には、自己破産以外にも、個人再生や任意整理といった手続きがあります。

任意整理や、個人再生、自己破産などの債務整理についても、それぞれのメリット・デメリット、手続きの流れ、費用などを丁寧に解説してもらうことができます。

弁護士に相談することで、自身の状況や希望を踏まえ、どの手続きが最も適しているのか、専門的なアドバイスを受けることが可能です。

自己破産した人の末路についてのQ&A

![]()

自己破産すると、仕事に影響はある?

そのような場合であっても、手続き終了後、復権することで元の仕事に戻ることができます。

![]()

自己破産すると、結婚生活に影響はある?

しかし、自己破産によって個人の信用情報に変動が生じたり、所有していた財産が処分されたりする可能性があり、これらの点が間接的に結婚生活に影響を及ぼすことがあります。

![]()

自己破産して失うものとは?

具体的には、不動産、高価な自動車、貴金属やブランド品、解約返戻金のある生命保険、株式などの有価証券、そして一定額を超える退職金などが対象となります。

ただし、破産者の生活を維持するために必要な生活必需品や、法律で定められた一定の価値以下の財産(自由財産)については、手元に残すことが認められる場合があります。

まとめ

自己破産をすると新たな借り入れやクレジットカードの使用・新規作成が難しくなり、社会的信用を失う可能性など、いくつかのデメリットが存在します。

一方で、自己破産をすると、業者からの借入、クレジットカードの支払い、住宅ローン、自動車ローンなどの支払いが免除されるという大きなメリットもあるため、生活を立て直して新たな人生を歩むことができます。

自己破産は、多重債務に苦しむ人々に対して、経済的な再生の機会を与えることを目的とする法的な制度であり、破産者に対して罰則や社会的な制裁を科すものではありません。

そのため、自己破産をした後の生活は、一般的にイメージされるほど大きく変わるものではないのです。

自己破産後の人生に対する不安な場合には、債務整理に詳しい弁護士にお早めに相談することをおすすめします。

デイライトでは、債務整理に詳しい弁護士による破産再生チームを設け、皆様の借金問題の解決に尽力しています。

借金問題については当事務所まで、どうぞお気軽にご相談ください。