借金の一本化とは、複数の金融機関、消費者金融、カード会社から借金をしている場合に、複数の借り入れを一つに集約することです。

銀行や消費者金融などが提供しているおまとめローンなどを利用することが多いです。

このページでは、借金一本化の仕組みや、そのメリット・デメリットについて詳しく解説していきます。

また、実際に借金を一本化するための具体的な手続きについても説明します。

借金の一本化とは?

借金の一本化とは、複数の借金をひとつにまとめることです。

複数の借金がある場合、債権者(金融機関、消費者金融、カード会社など)が複数いることになります。

そして、借金の数だけの契約内容や金利条件を把握しておく必要が出て、非常に煩雑です。

一方、借金を一本化すると、債権者を1社に絞ることができます。

また、金利などの条件も一つになります。

他にも、借金の一本化にはメリットがあるため、多重債務などの借金問題を解決するための入口として借金の一本化を利用することが多いです。

借金の一本化を実現するためには、銀行や消費者金融が提供する「おまとめローン」※を利用するのが一般的です。

※「のりかえローン」という名前の場合もあります。

借金一本化の仕組みとは?

借金一本化の仕組みについて、もう少し具体的に見ていきましょう。

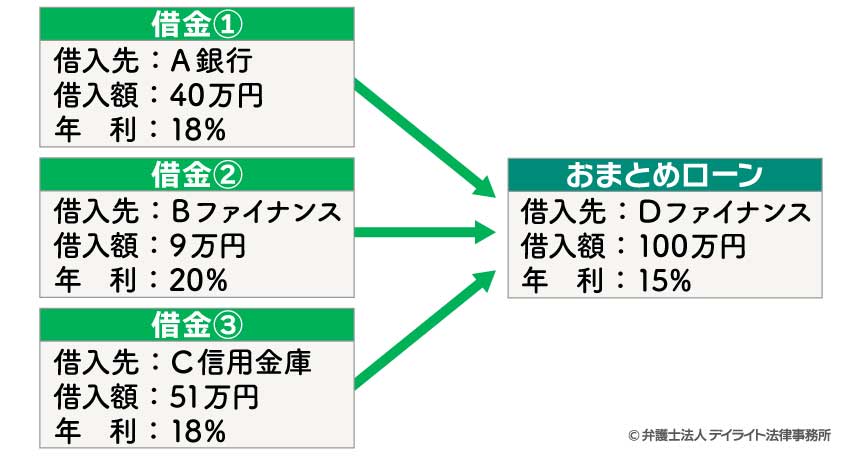

こちらの図の通り、借金①②③の複数の借金をしている場合を想像してください。

このような場合、借入先の金融機関は借金ごとに異なることも考えられます。(図の例では、A銀行、Bファイナンス、C信用金庫という異なる3つの金融機関から借金をしています。)

複数の借金がある場合、借入額や年利なども借金ごとにバラバラであることが多いです。

借金を一本化する場合、金融機関(上の図では、「Dファイナンス」社)が提供するおまとめローンを利用することになります。

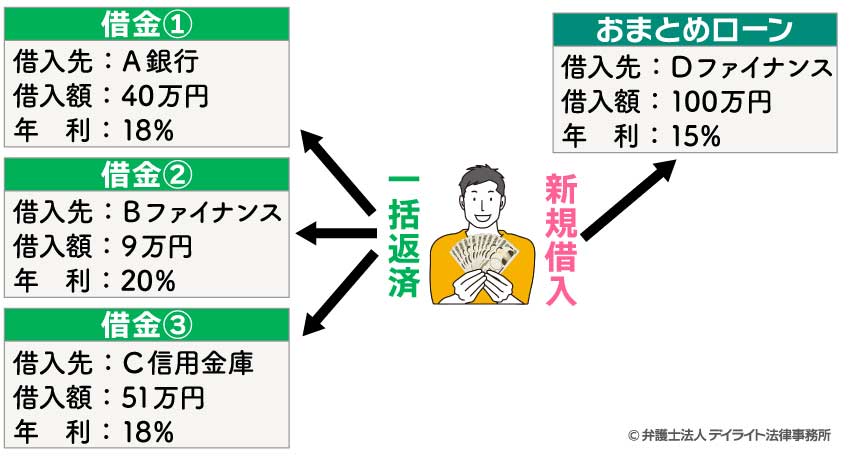

おまとめローンも新規の借金になりますが、そこで借り入れたお金は、一本化前の各借金を一括返済することに使われます。

したがって、おまとめローンで新たに借り入れたお金は手元に残らず、その代わり、一本化前の借金は全て完済されて消滅します。

最終的に、おまとめローンだけが借金として残ることになります。

借金一本化後は、この残ったおまとめローンを毎月返済していくことになります。

なお、おまとめローンでの借入額は、原則として、一本化する前の複数の借金額の合計になります。

これが借金一本化の仕組みです。

図の例では、A銀行、Bファイナンス、C信用金庫への借金は全て返済されたことになり、代わりに、Dファイナンスで借り入れたおまとめローンが残ります。

そして、おまとめローンの借入額は、一本化される前の借金の合計額の100万円(=40万円+9万円+51万円)になります。

借金の一本化と借り換えとの違い

借金の一本化と似た言葉として、「借り換え」というものがあります。

借り換えも、元々の借金を一括で返済して、その代わりに別で新規の借り入れを行います。

この点で、借金の一本化と借り換えは非常に類似点があります。

ただ、借金の一本化という場合、元々2つ以上の借金をしている人が、それらを1つの借金にまとめることになります。

その目的は、借金を1つにすることで管理や事務を効率化したい、というケースが少なくありません。

一方、借り換えの場合、1つの借金を、別の借金に変更する、という場面になります。※

借金の本数は借り換えの前後で変更はありませんが、より低金利でコストが低い借金に乗り換えることを目的とする場合が多いです。

※なお、借金一本化のように複数の借金を対象とする場合も広義に「借り換え」と呼ばれることがあります。

借金の一本化と借り換えの違いを表で整理しましたのでご覧ください。

| 借金の一本化 | 借り換え | |

|---|---|---|

| 内容 | 2つ以上の借金を、1つの借金にまとめること | 1つの借金を、別の借金に変更すること |

| 元々の借金の数(一本化・借り換えの対象となる借金の数) | 2つ以上 | 1つ ただし、複数ある借金の内、一つを借り換えることも可。 |

| 目的 | ・低金利な借金への変更 ・借入先や条件の一本化による効率化・合理化 |

低金利な借金への変更 |

借金を一本化するメリットとデメリット

借金一本化のメリットとデメリットを以下の通り表にまとめています。

| 借金一本化のメリット | 借金一本化のデメリット |

|---|---|

|

|

それぞれについて解説していきます。

借金を一本化するメリット

①契約や条件が1つになるため、借金の管理が容易になる(効率化・合理化)

借金一本化の何よりのメリットは、この効率化・合理化です。

複数の借金を抱えている場合、借金ごとに返済日や返済額、金利が異なるため、それらを把握して管理することに非常に手間がかかります。

管理に失敗すると、返済し忘れ等につながり、遅延損害金などを請求されることにもつながりかねません。

また、返済の督促や問合せなど、借入先とのやり取りも複数社と行う必要が出てきますので、時間もかかってしまいます。

借金を一本にすることで、1つの借入条件だけを把握して、1つの借入先とやり取りするだけでよくなります。

時間や手間が節約できて効率的ですし、返済を忘れる恐れも減るため、合理的といえます。

②金利を低くできる場合がある

借金一本化をすることで、借金の金利を低くできる場合があります。

これを目的に借金を一本化する人も少なくありません。

上でお示ししたこの事例でも、元々の借金①②③の年利(年単位の金利の利率)は18%と20%ですが、一本化後のおまとめローンでは、15%に下がっています。

借金一本化によって金利が下がりやすい理由は、一本化によって大きな金額を一つの会社から借り入れることになるので、金利を抑えてもらいやすいという事情があります。

加えて、法律的な理由もあります。

利息制限法上、借入額の金額によって利率の上限が定められています。

| 借入額 | 上限利率 |

|---|---|

| 100万円以上 | 15% |

| 100万円未満 10万円以上 | 18% |

| 10万円未満 | 20% |

このように、借入額が大きいほど、上限利率が低くなるため、借金の一本化によって金利が低くなる場合が出てくることになります。

ただし、借金を一本化したとしても、必ずしも金利が低くなるとは限りません。

金利を目的に借金を一本化する場合には、現在の借金の金利と、おまとめ後の金利を必ず比較して確認するようにしましょう。

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

③月々の返済額を抑えやすい

月々の返済額を抑えやすいこともメリットです。

複数の借金を抱えている場合、毎月複数社へ返済する必要があり、毎月の返済合計額も高額になりやすいです。

一方、おまとめローンでは、借入額が大きくなるため、返済期間が10年など、長期で設定されることが多いです。

そのため、毎月の返済額を低く抑えやすいといえます。

借金を一本化する際には、おまとめ後の毎月の返済額がいくらになるのか、どれくらいであれば返済を続けられそうか、慎重に考えて検討するようにしましょう。

④総量規制の対象にならない

総量規制とは、年収の3分の1以上の借金ができない、とされる貸金業法上の規制です(貸金業法13条の2)。

貸金業者から借金を行う場合、基本的にこの規制の範囲内でしかお金を借りることはできません。

そのため、これを超える借金を申し込んでも審査で落とされてしまうのが原則です。

もっとも、借金の一本化の場合には、一定の条件のもと、この総量規制が免除されることになっています※。

一定の条件があるとはいえ、貸金業者のおまとめローンを利用しない場合でも、総量規制を心配する必要がないという点は借金一本化のメリットといえるでしょう。

※具体的には、以下に記載の各条件を満たす場合には、「顧客に一方的に有利となる借換え」として「例外貸付」の扱いとなり、総量規制が適用されない例外になります。

- ① 借金一本化の対象となる債務が、貸金業者からの借入債務全般であること(一部対象外あり)

- ② 借金一本化後の金利が、借金一本化前の金利を上回らない。

- ③ 返済方法が、契約に基づく返済により段階的に残高を減らしていくことを要件としている。

- ④ 1か月の負担額について、借金一本化後のものが、借金一本化前の負担額を上回らない。

- ⑤ 担保・保証について、借金一本化後の条件が、社金一本化前の条件より厳しくならない。

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

2 前項に規定する「個人過剰貸付契約」とは、個人顧客を相手方とする貸付けに係る契約(住宅資金貸付契約その他の内閣府令で定める契約(以下「住宅資金貸付契約等」という。)及び極度方式貸付けに係る契約を除く。)で、当該貸付けに係る契約を締結することにより、当該個人顧客に係る個人顧客合算額(住宅資金貸付契約等に係る貸付けの残高を除く。)が当該個人顧客に係る基準額(その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう。次条第五項において同じ。)を超えることとなるもの(当該個人顧客の利益の保護に支障を生ずることがない契約として内閣府令で定めるものを除く。)をいう。

貸金業法における総量規制について、より詳しくお知りになりたい方はこちらのページをご覧ください。

借金を一本化するデメリット

①一本化するための時間・労力がかかる

一方で、借金を一本化することにも注意すべきデメリットがあります。

まず、一本化するにあたっては、それなりの時間と労力がかかることになります。

借金を一本化するためのおまとめローンは多くの金融機関で提供されていますから、それらを比較してご自身にあった借入先を見つける必要があります。

現在の借金の方が条件が良い場合もありますから、金利などの借入条件も慎重に確認するようにしましょう。

この手間を惜しんでしまうと、金利などの面で損をすることにもなりかねません。

②返済期間が長期化する可能性がある

借金を一本化した場合、月々の返済額を抑えられやすいというメリットを説明しました。

これは、裏を返せば、返済期間が長期になることを意味します。

10年やそれ以上、借金の返済が続いてしまうことにもなりかねませんので、借金を一本化するにあたってはこの点も考慮して借入先を検討しましょう。

また、まとまったお金が入った場合などに、繰上返済をすることによって返済期間を短縮できる場合がありますので、一本化に当たっては繰上返済の条件なども確認するようにしましょう。

③審査に通らない可能性がある

おまとめローンも新規の借金ですので、借入先による審査があります。

審査にはそれなりの時間を要しますし、その結果、審査に通らない可能性もあるので注意しましょう。

特に、おまとめローンでは借入額が高額になりやすいので、その分審査内容が厳しくなります。

せっかく申込を行って審査にたどり着いても、審査で落とされてしまう可能性が低くありません。

具体的にどういう場合に審査に落ちやすいか(どうすれば審査に通りやすいか)については後述します。

④追加借入をできない場合が多い

おまとめローンは、借金を一本化することに主眼を置いたローンなので、資金繰りが厳しくなった場合でも追加の借入を行えない場合が多いです。

一般的なカードローン等と比べると利便性が下がることには注意しましょう。

また、おまとめローンのサービス内容や条件については、借入先によって異なる場合がありますので、必ず確認してから申し込みを行いましょう。

⑤まとめきらないことがある、まとめた後で結局また借りてしまう

おまとめローンは、総量規制の対象外とはいっても、いくらでも借りれるわけではありません。

そのため、中には、全部の借金を一本化できないということもあります。

また、せっかく借金を一本化しても、その後にまた返済した貸金業者から新しく借入れをしてしまうというケースもあります。

こうなってしまうと、おまとめローンの返済に新しい借金の返済も加わってしまうため、まとめた意味がなくなってしまいます。

おまとめローンを利用した後は新しく借金はしないという強い心も大切です。

借金一本化の手続

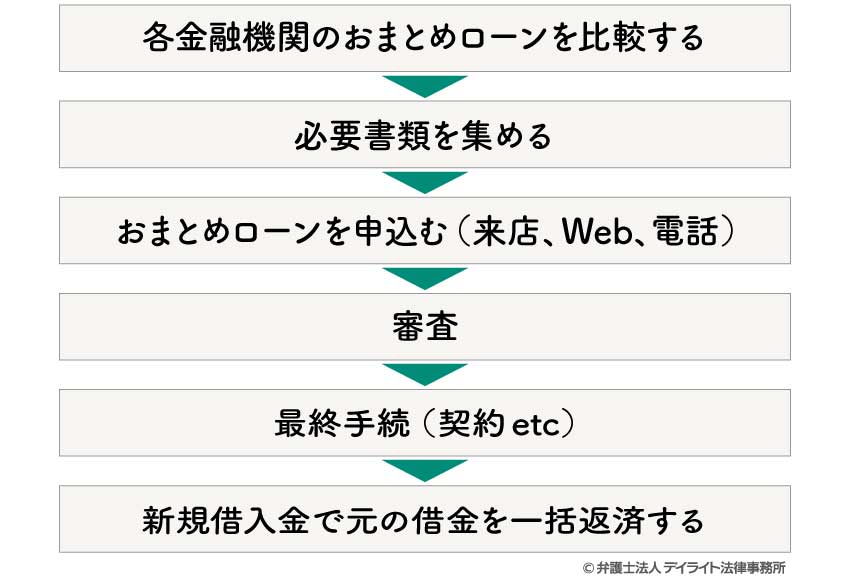

実際に借金を一本化するためには、どのような手続きを取ればいいのか、確認しましょう。

借金一本化の相談窓口

複数の借金に苦しんでいらっしゃる方の中には、借金を一本化したほうがいいのか、すべきではないのか、悩まれる方も少なくないと思います。

そういった方は、まず、中立的な立場で相談に乗ってくれる相談窓口へ連絡してみましょう。

例えば、以下のような機関がそれぞれ借金を複数抱える方のための相談窓口を設けています。

- 日本貸金業協会

- 日本クレジットカウンセリング協会

- 全国銀行協会

- 財務省関東財務局

- 財務省近畿財務局

- 市役所

- 弁護士事務所

日本貸金業協会

日本貸金業協会は、貸金業者などで構成されるいわゆる自主規制団体です。

こちらでも、多重債務に苦しまれている方のための無料相談窓口が設置されているので、相談先として検討されてください。

参考:日本貸金業協会の相談窓口(貸金業相談・紛争解決センター)

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会は、消費者信用(クレジットや消費者ローン)の多重債務者に対してカウンセリング等を行い、生活再建を図ったり、消費者信用の健全な利用についての啓発を行って多重債務の未然防止することなどを目的とした団体です。

こちらでも、その目的の通り、多重債務者に対する相談窓口を設置しています。

参考:日本クレジットカウンセリング協会の相談窓口(多重債務ホットライン)

全国銀行協会

全国銀行協会は、銀行各社が加盟する自主規制団体です。

特に、銀行からの借入れに困っているなどの事情があれば、こちらが開設する相談窓口に相談するのが有用です。

財務省関東財務局

財務省関東財務局は、財務省・金融庁傘下のいわゆる外局の一つで、関東エリアを管轄する財務局です。

こちらでも、多重債務者などの消費者向けの相談窓口が開設されています。

関東財務局は、例えば関東の貸金業者を管理する当局機関になるため、関東に本社を置く貸金業者からの借入れについて相談するのに適しています。

参考:財務省関東財務局の相談窓口(多重債務者向け無料相談窓口)

財務省近畿財務局

近畿財務局は、近畿エリアを管轄する財務局です。

こちらも関東財務局と同様に多重債務者などの消費者向けの相談窓口が開設されています。

近畿財務局は、近畿エリアに本社を置く貸金業者からの借入れについて相談するのに適しています。

市役所

各地の市役所でも消費者向けの相談窓口が設置されていることがあります。

借金問題専用の窓口がない場合でも、市民に対する法律相談会等を開催している場合もあります。

弁護士事務所

借金問題全般は、各種法令が関わる専門性の高い分野です。

借金問題を専門とする弁護士が心強い相談相手になることも多いです。

弁護士に相談する場合、弁護士費用がかかることが多いですが、無料法律相談などを行っている事務所もあります。

借金を一本化する手続の流れ

相談窓口などに相談し、借金を一本化することを決めた場合、まずはどの金融機関のおまとめローンを利用するかを決める必要があります。

まずは身近な銀行などの話を聞いたうえで、満足がいかなければ他の消費者金融なども比較して決めるのが良いでしょう。

続いて、本人確認書類や収入証明書などの必要な書類を集める必要があります。

これについては以下でより詳しく解説します。

必要書類が集まったら、おまとめローンの申し込みを行うことになります。

ほとんどの金融機関で、WEBでの申込が可能ですが、WEBの操作に不安がある場合には電話や店舗での対面申し込みなどができる金融機関も少なくありません。

申込が完了したら、金融機関による審査が行われます。

審査にはそれなりの時間を要する場合もありますので、しばらく審査結果の連絡を待ちましょう。

審査に通れば、残るは最後の手続きです。

WEBや書面によって、ローン契約を締結する必要があるのが一般的です。

この際、銀行でのおまとめローンの場合にはその銀行での銀行口座の開設も同時に行うことになります(既に口座を持っている場合は不要)。

ローン契約の締結が完了すると、しばらく後に金融機関から融資が実行され、設定した銀行口座に融資金が振り込まれます。

ここで振り込まれたお金は、おまとめローンのルールに従って、おまとめ前の他社の借金を一括返済するために使うことになります。

この返済を行うことで、借金の一本化が完了します。

他社の借金を一括返済したことについては、解約証明書などで後日証明する必要がある場合もありますので、おまとめローンの契約時に条件をよく確認しましょう。

必要な書類

おまとめローンを申し込む際に必要となる書類は、金融機関によって異なりますが、多くの場合、本人確認書類(写し)と収入証明書類、さらに他社での借入状況を示す書類を求められることが多いです。

なお、WEBでの申込の場合には、スマートフォンによる免許証の撮影や顔の撮影などによってスピーディーに本人確認を終えることができる場合もあります。

| 認められる書類の例 | |

|---|---|

| 本人確認書類 |

※証明書によっては、現住所の記載がある本人確認書類が2点必要になる場合があります。(住民票、健康保険証など) |

| 収入証明書類 |

|

| 他社での借入状況を示す書類 |

|

なお、おまとめローンの契約が完了した後に、元々の借金を完済したことを証明するための解約証明書類の提出を求められる場合もあります。

解約証明書類が必要な場合には、元々の借入先へ発行を依頼して、郵送などで受け取ることになりますので、忘れずに対応しましょう。

審査に通らない人の特徴

おまとめローンを申し込む場合、最大の難関が審査です。

審査で落ちてしまう人も少なくありません。

審査に落ちてしまう人の代表的な特徴は以下の通りです。

収入が安定していない

やはり、継続的に安定収入がない場合、金融機関としては返済が止まることを心配して、お金を貸し渋ることが少なくありません。

借金の一本化を図る場合、一定の安定した収入を確保できる職に就くことも検討しましょう。

借金の残債務額が収入に比して多すぎる

前述の通り、おまとめローンでは、貸金業法の総量規制(年収の3分の1までしか借入ができないルール)は適用されません※。

※ただし、一定の条件あり。上述の通りです。

もっとも、これは法律上の話にすぎません。

実際には、金融機関が独自の審査基準に沿って、債務者が返済できそうな範囲の借金額か、判断することになります。

そのため、収入などの資産に比して、あまりに借金総額が大きいと、おまとめローンの審査にも落ちてしまいます。

このような場合、事前にある程度借金を返済するなどして、残債務額をできる限り圧縮してからおまとめローンに申込むことが重要です。

ブラックリストに載っている

ブラックリストに登録されている場合には、おまとめローンの審査にも落ちやすいです。

ブラックリストとは、金融機関各社が加盟する個人信用情報機関※に登録された、事故情報を指します。

事故情報とは、例えば、過去に借金で延滞をしたことがある、現在も延滞が続いている、といった情報です。

貸金業法の規制を受ける金融機関は、お金を貸し付ける際、この個人信用情報機関が管理する情報を参照して審査しなければならないことになっています(貸金業法13条)。

したがって、ブラックリストの情報は、金融機関の間で法律に基づいて共有され、別の金融機関のローンの審査でも不利に扱われてしまうおそれがあります。

おまとめローンを検討している場合には、借金の延滞を無くす・減らすように努力しましょう。

また、既に延滞状態に陥っている場合も、できるだけそれを解消してからおまとめローンに申込むようにしましょう。

※個人信用情報機関(指定信用情報機関)とは、銀行やクレジットカード会社その他の金融機関が加盟する機関で、利用者の信用情報を管理・提供する機関です。

具体的には、

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

の3つがあります。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

2 貸金業者が個人である顧客等と貸付けの契約(極度方式貸付けに係る契約その他の内閣府令で定める貸付けの契約を除く。)を締結しようとする場合には、前項の規定による調査を行うに際し、指定信用情報機関が保有する信用情報を使用しなければならない。

~~

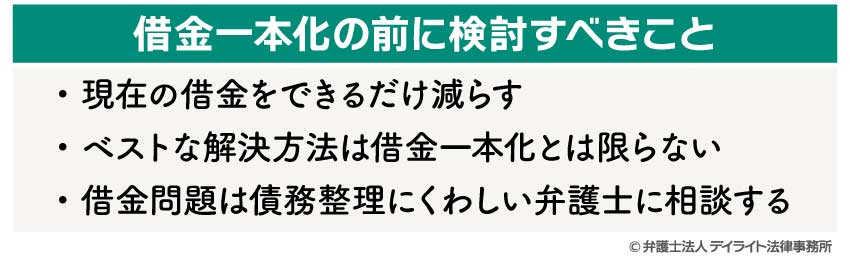

借金一本化の前に検討すべきこと

最後に、借金一本化の前に検討すべき重要な点を解説します。

現在の借金をできるだけ減らす

借金の一本化は、借金問題を解決するための有効な手段の一つです。

もっとも、あくまでも借金が一つの金融機関にまとめられるだけで、借金総額が変わるわけではありません。

そのため、借金の額を減らすために、繰上返済、債務整理などの地道な活動を検討することも大切です。

特に、借金を一本化するためには、おまとめローンの審査に通る必要がありますが、借金総額が多すぎると、審査落ちしてしまう可能性があります。

借金一本化の前に、まずは借金総額の減額につながる手立ても検討しましょう。

ベストな解決方法は借金一本化とは限らない

借金問題の状況は人それぞれで大きく異なります。

そのため、ベストな解決方法も、人によって違います。

例えば、借金を一本化したとしても、おまとめローンの返済のめどが立っていなければ問題の解決にはなりません。

借金一本化よりも抜本的な解決方法としては、「債務整理」があります。

債務整理とは、借金を整理することです。

具体的には、任意整理、自己破産、個人再生といった方法があります。

債務整理の大きなメリットは、以下のようなものがあります。

- 借金を減らせる可能性がある

- 返済を猶予してもらえる可能性がある

- 借入先からの督促が止まる(特に任意整理の場合)

- ご自身の事情毎に柔軟な解決が期待できる(特に任意整理の場合)

このように、借金一本化以上に有効な解決方法として、債務整理などの別の方法もありますので、ぜひこのような方法も検討するようにしましょう。

任意整理とは

債務整理の中でも、任意整理は、柔軟な解決が可能なため、多くの方に有効な解決手段になります。

任意整理とは、弁護士が、銀行、クレジットカード会社、消費者金融などの金融機関との間で債務者の方の代わりに交渉を行って、返済の見直しや債務の減額などを交渉することをいいます。

金融機関側も、交渉相手に弁護士が付くことで安心し、交渉のテーブルについてもらえ、一定の譲歩を引き出せることが多いです。

具体的には、以後の利息の支払いが免除されたり、返済期間が延長されるなど、債務者にとって有利な形で条件を変更できることが多いです。

なお、弁護士との交渉が開始されると、金融機関からの督促は中止されるため、債務者の生活の平穏も確保できます。

「債務整理」全般についてより詳しくはこちらのページで解説しています。ぜひ合わせてご覧ください。

借金問題は債務整理にくわしい弁護士に相談する

上述の通り、借金問題を解決する有効な方法には債務整理もあります。

ただし、債務整理は、法律上の知識や、金融機関との交渉力など、専門的なスキルが重要になります。

そこで、債務整理を検討する場合には債務整理に詳しい弁護士へ相談することが重要です。

デイライト法律事務所では、債務整理の専門チームを配置し、借金問題を抱える方々をサポートしていますので、ぜひご相談ください。

債務整理について弁護士へ相談することの重要性、その際のポイントなどについてはこちらのページでより詳しく解説しています。ぜひ合わせてお読みください。

まとめ

このページでは、借金一本化について、その内容やポイント、手続きなどについて詳しく解説してきました。

借金一本化は、複数の借金を一括返済して、新規のおまとめローンを借り入れることでした。

おまとめローンは多数の金融機関で提供されている借金一本化の専用ローンです。

借金問題を解決へ導く重要な選択肢ですから、ぜひ積極的に活用しましょう。

ただし、借金を一本化をするにあたっては、そのメリットとデメリット、審査落ちを避けるための対策など、事前にしっかりと検討することが重要です。

また、借金問題の解決の手段には、債務整理(特に任意整理)など、より抜本的な方法があることもご認識いただき、幅広い選択肢の中から、自分に合った解決方法を見つけることが重要です。

任意整理を検討されている場合はもちろんですが、その他の債務整理や、借金の一本化を検討するにあたっての、ご自身の事情によって悩みや不安に思われることも出てくると思います。

そのような時は、できるだけ早期に、借金問題に詳しい弁護士へ相談されることを強くお勧めします。

デイライト法律事務所では、借金問題の解決について専門のチームを設け、皆さまに安心してご相談いただける体制を整えています。

いつでもお気軽にご相談ください。