偏頗弁済(へんぱべんさい)とは、借金の返済ができなくなっているにもかかわらず、一部の債権者にだけ優先的に返済や担保提供などをしてしまうことをいいます(「偏頗行為」ともいいます。)。

偏頗弁済をすることには、

- 自己破産の手続きの中で否認の対象とされて「なかったこと」にされてしまう

- 手続きに要する期間がより長くなる

といったリスクがあります。

しかもそれだけでなく、場合によっては、自己破産や個人再生ができなくなってしまう可能性もあります。

そのようなことになると、借金の負担から解放されることができなくなってしまい、大変困ったことになります。

偏頗弁済は、避けなければならないリスクの高い行為なのです。

今回は、偏頗弁済の意義、具体例、リスクについて解説し、偏頗弁済を避けるために重要なポイントについても紹介していきます。

偏頗弁済とは

偏頗とは

「偏頗」(読み方は「へんぱ」)とは、不公平な偏りがあることをいいます。

法律用語としては、「偏頗行為」「偏頗弁済」といったように使われます。

「偏頗行為」「偏頗弁済」は、債務整理(特に自己破産と個人再生)に関わる場面で使われる用語です。

これら2つの用語はほぼ同じ意味で使われています(この記事でも「偏頗弁済=偏頗行為」として解説します。)。

偏頗弁済(偏頗行為)とは

偏波弁済(偏頗行為)とは、債務者が、一部の債権者だけに有利になるように行動することをいいます。

偏頗弁済(偏頗行為)には、

- 一部の債権者に優先的に弁済をすること

- 一部の債権者にだけ担保を差し出すこと

などがあります(具体例は、後ほどご紹介します。)。

偏頗弁済は、個人再生・自己破産においてはタブーとされています。

偏頗弁済があると、後でも解説するとおり、個人再生や自己破産の手続きの中で「なかったこと」にされる(「否認される」といいます。)、個人再生・自己破産の申立てが認められなくなる、といったペナルティが課されます。

これはなぜでしょうか?

それは、個人再生や自己破産では、債権者間の平等が重んじられるためです(「債権者平等の原則」といいます。)。

債権者平等の原則とは、同じ債務者に対して債権を有する債権者は、全員平等に扱わなければならない、という原則です(ただし、もともと抵当権などの担保権を有している担保権者は優先的に扱われます。)。

一部の債権者にのみ優先的に弁済などをする偏頗弁済は、この債権者平等の原則に反する行為なので、禁止されるのです。

では、債権者平等の原則はなぜ必要とされるのでしょうか?

一つには、自己破産や個人再生をすることに、債権者に納得してもらうためです。

自己破産や個人再生をすると、借金は免除されたり、大幅に減額されたりします。

これは、債務者にとっては借金の負担が軽くなり助かることですが、債権者にとっては不利益な内容です。

この不利益を債権者全員で受け入れてもらわなければならないのですが、そのためには「あの債権者だけ先に弁済を受けてずるい!」などとの不満が出ないようにする必要があります。

そのため、債権者を平等に扱う「債権者平等の原則」が必要とされるのです。

ほかにも、実質的な意義として、債務者を守るため、という理由もあります。

もし債権者平等の原則がなく、「先に弁済を受けてしまえば勝ち」ということになれば、どういうことが起きるでしょう?

債権者としては「自己破産や個人再生をされて借金を返してもらえなくなる前に、自分だけでも弁済を済ませてもらおう」と考えるでしょう。

そうすると、債権者たちが、取立てのために、債務者のところに我先にと押し寄せることになります。

中には過酷な取り立てをする者も出てくるでしょう。

しかし、ここで債権者平等の原則があると、状況は変わります。

自己破産や個人再生をしそうな債務者から取立てをしても、後で破産手続や個人再生手続が始まったときに偏頗弁済として、なかったことにされてしまい(否認)、弁済として受け取ったお金や物を返さなければならないとなると、債権者も、無理な取立ては控えるようになるでしょう。

このように、債務者を過酷な取立てから守るという機能も、債権者平等の原則は持っているのです。

偏頗弁済の具体例

偏頗弁済となる要件について、破産法162条1項は次のように規定しています。

① 破産者が支払不能になった後又は破産手続開始の申立てがあった後にした行為(既存の債務についてされた担保の供与又は債務の消滅に関する行為に限る。)

ただし、相手方(債権者)の認識によっては、①の行為があっても偏頗弁済とならないことがあります。

返済などの問題となった行為が支払不能になった後にされたものである場合、返済などを受け取った債権者が、その当時、債務者が支払不能又は支払停止の状態にあったことを知っていたときにだけ、返済は否認の対象となります。

返済などの問題となった行為が破産手続開始の申立て後にされたものである場合、債権者が、その当時、破産手続開始の申立てがあったことを知っていたときにだけ、返済は否認の対象となります。

ここでいう「支払不能」とは、借金を返すことがもはやできないという状態、「支払停止」とは、一般的・継続的に借金の返済ができないということを外部に発信する行為をいいます。

弁護士に依頼して、受任通知を送ってもらったタイミングで、支払いが難しいということを外部に示していますので、少なくとも「支払停止」の状態にあるということになります。

② 破産者の義務に属せず、又はその時期が破産者の義務に属しない行為であって、支払不能になる前30日以内にされたもの(既存の債務についてされた担保の供与又は債務の消滅に関する行為に限る。)

ただし、債権者がその行為の当時他の破産債権者を害することを知らなかったときは、否認の対象となりません。

②に当たる具体例は、後ほどご紹介します。

なお、上の①と②では、いつから偏頗弁済となるか、が違います。

①の場合は破産者が支払不能になった後又は破産手続開始の申立てがあった後の行為から、②の場合は支払い不能になる30日前の行為から、偏頗弁済と取り扱われるようになります。

(特定の債権者に対する担保の供与等の否認)

第百六十二条 次に掲げる行為(既存の債務についてされた担保の供与又は債務の消滅に関する行為に限る。)は、破産手続開始後、破産財団のために否認することができる。

一 破産者が支払不能になった後又は破産手続開始の申立てがあった後にした行為。ただし、債権者が、その行為の当時、次のイ又はロに掲げる区分に応じ、それぞれ当該イ又はロに定める事実を知っていた場合に限る。

イ 当該行為が支払不能になった後にされたものである場合 支払不能であったこと又は支払の停止があったこと。

ロ 当該行為が破産手続開始の申立てがあった後にされたものである場合 破産手続開始の申立てがあったこと。

二 破産者の義務に属せず、又はその時期が破産者の義務に属しない行為であって、支払不能になる前三十日以内にされたもの。ただし、債権者がその行為の当時他の破産債権者を害することを知らなかったときは、この限りでない。

引用元:破産法 | e-Gov法令検索

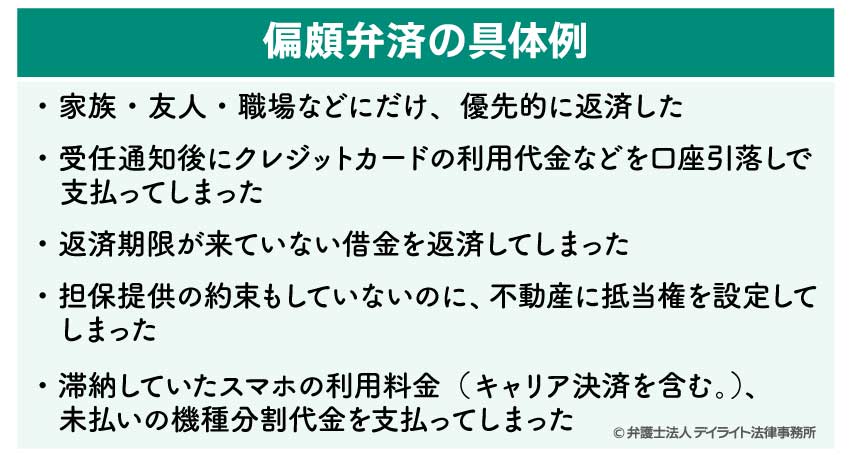

上のような要件を満たして偏頗弁済となるケースの具体例としては、以下のようなものがあります。

家族・友人・職場などにだけ、優先的に返済した

支払不能となった後に、家族・友人・職場など特定の債権者にだけ優先的に返済をすると、偏頗弁済に当たります(破産法162条1項一号)。

遅くとも、弁護士に債務整理を依頼して受任通知を出してもらった後は「支払不能」の状態となるので、その後に返済をすることはやめましょう。

受任通知を出す前であっても、状況によっては「支払不能」の状態とされる場合があり、家族・友人・職場などへの返済には注意が必要です。

借金の返済に困ったときは、早く弁護士に相談して、偏頗弁済にならないようにする注意点も含めて、アドバイスをもらうようにしましょう。

受任通知については、以下のページもご参照ください。

注意しなければならないのは、職場での借入金を給料からの天引きで返済している場合です。

天引きによる返済も偏頗弁済に当たりますので、受任通知が送られた後には天引きを止めてくれるよう、会社にお願いしておかなければなりません。

ただし、中には天引きをやめてくれない会社もいます。

こういった点も含めて、弁護士に相談してアドバイスを受けるようにしましょう。

ほかに、お金ではなく物を渡すことで返済に代えた(代物弁済)場合でも、偏頗弁済に当たりますのでご注意ください。

受任通知後にクレジットカードの利用代金などを口座引落しで支払ってしまった

クレジットカード利用代金の支払いなどを口座引き落としにしていた場合、そのままにしていると、受任通知発送後も引き落としが行われてしまいます。

これも偏頗弁済になってしまいます(破産法162条1項一号)ので、受任通知を出す前に口座の残高をゼロにして引落しを止める、既に引き落とされてしまった場合には返金を求める、といった対策が必要です。

クレジットカードの返済が口座から引き落とされている場合の対処法については、以下のページをご覧ください。

返済期限が来ていない借金を返済してしまった

まだ返済期限が来ていない借金を早くに支払った場合、「その時期が破産者の義務に属しない行為」に当たることとなり、「支払不能になる前30日以内にされたもの」まで含めて、否認の対象となります(破産法162条1項二号)。

「破産者が支払不能になった後又は破産手続開始の申立てがあった後にした行為」(破産法162条1項一号)と違い、支払不能になる前30日まで遡って否認の対象となるので、注意が必要です。

担保提供の約束もしていないのに、不動産に抵当権を設定してしまった

この場合、「破産者の義務に属」しない行為をしたこととなり、借金を期限前に返済した場合と同様、「支払不能になる前30日以内にされたもの」まで含めて、否認の対象となります(破産法162条1項二号)。

滞納していたスマホの利用料金(キャリア決済を含む。)、未払いの機種分割代金を支払ってしまった

スマホの利用料金やキャリア決済を滞納していた場合、又は、機種代の分割払いが残っている場合に、そのまま自己破産や個人再生をすると、スマホを解約されてしまう可能性が高いです。

しかし、スマホを使い続けたいからといってこれらの支払いを先に済ませてしまうと、「破産者が支払い不能になった後又は破産手続開始の申立てがあった後にした行為」(破産法162条1項1号)として、偏頗弁済となり、否認の対象になります。

場合によっては、免責不許可事由(破産法252条1項3号)に当たるものとされ、免責が認められなくなる、そもそも自己破産・個人再生の申立てが認められなくなる(破産法30条1項二号、民事再生法25条四号)、といったことになるかもしれません。

スマホ料金等の滞納・未払いの機種分割代があるけれども、スマホを使い続けたいという場合は、以下のような方法が考えられます。

- 格安キャリアに乗り換える

- 家族名義に変更する

- 他の人に未払いとなっている金額を支払ってもらう

- 任意整理を検討する

ただ、やり方によってはその後の手続きに支障を来すおそれもありますので、必ず弁護士に相談してから実行に移しましょう。

自己破産がスマホの契約に及ぼす影響については、以下のページをご一読ください。

偏頗弁済のリスクとは?

偏頗弁済をしてしまうと、自己破産や個人再生の手続きの際に、以下のようなリスクが出てきます。

自己破産・個人再生の申立てが認められないリスク

偏頗弁済があると、自己破産・個人再生の申立て自体が認められない場合があります(破産法30条1項二号、民事再生法25条四号)。

自己破産・個人再生ができないと、借金の免除・減額ができなくなり、借金の負担から解放されることができなくなってしまいます。

破産管財人によって否認されるリスク

偏頗弁済は、破産管財人によって否認されてしまう可能性があります(破産法162条1項)。

否認されると、弁済を受け取った債権者は、受領済みのお金を返還しなければならなくなります。

そのため、たとえば友人・職場などへの借金を優先的に返済してしまった場合、これらの人は、破産管財人から「お金を返すように」と請求されてしまうという不利益を被ります。

場合によっては、裁判に発展することもあります。

自己破産の申立人にとっても、偏頗弁済されたお金が戻るまで破産手続が終わりませんので、破産手続が終了するまでに通常よりも長い期間がかかってしまうという不利益があります。

免責不許可になり、借金がなくならないリスク

偏頗弁済は、免責不許可事由とされています(破産法252条1項三号)。

そのため、偏頗弁済をしていると、免責が得られず、借金が残ってしまうことになる危険があります。

個人再生で返済しなければならない金額が増えるリスク

個人再生の場合、最低限、保有している財産の価値(清算価値)以上の返済はしなければならないこととなっており、清算価値が上がってしまうと、返済額も上がってしまう場合があります。

ここで、偏頗弁済があると、偏頗弁済のために支払ったお金が財産に残っているものとされ、この清算価値に上乗せされてしまいます(民事再生法174条2項四号)。

そのため、偏頗弁済があったことにより、返済金額が上がってしまう場合が出てきます。

個人再生における月々の返済額の決まり方については、以下のページで詳しく解説しています。

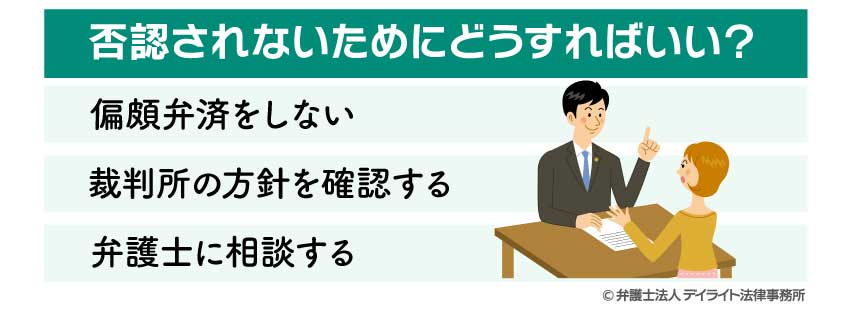

否認されないためにどうすればいい?

破産手続きの中で、破産管財人に否認権を行使されないようにするにはどうしたらよいのか、ポイントを解説します。

偏頗弁済をしない

まずはそもそも、偏頗弁済をしないことが大切です。

弁護士に債務整理を依頼し、受任通知を送ってもらった後は、友人や親戚への借金であっても返さないようにしましょう。

もしも直接返済を迫られたら、「弁護士に任せているので、そちらと話してほしい」と伝え、決して弁済してしまわないようにしましょう。

受任通知を出す前であっても、状況によっては「支払不能」の状態となっていることもあります。

その場合には、受任通知発送前でも、「返済することで偏頗弁済とならないか」に注意しなければなりません。

借金の返済が苦しくなってきたときは、偏頗弁済に関する注意事項を含めて、早めに弁護士に相談してアドバイスをもらいましょう。

口座からのクレジットカードの利用代金の引落し、給料から天引きされる借入金返済などについても、弁護士の指示に従って適切に対処するようにしましょう。

裁判所の方針を確認する

滞納したスマホ利用代金の支払いなどについては、裁判所ごとに対応方針があり、中には一定額までの弁済については否認の対象としない、という取扱いをしているところもあります。

裁判所の取扱いの詳細については、弁護士に確認するようにしましょう。

弁護士に相談する

法律知識のない一般の方にとっては、どのような行為が偏頗弁済になるかは判断が難しい場合があります。

「これなら偏頗弁済といわれることはないだろう」「これくらいならバレないだろう」と考えて行ったことが後々偏頗弁済として問題となり、自己破産・個人再生に支障が生じることも十分あり得ます。

借金の支払いが苦しくなってきたときは、早めに債務整理に詳しい弁護士に相談し、偏頗弁済となることを避けるための注意点などを含めて、アドバイスをもらうようにしましょう。

まとめ

今回は、偏頗弁済の意味、具体例、リスクなどについて解説しました。

偏頗弁済は、自己破産・個人再生を失敗させかねないリスクの高いものです。

そのため、偏頗弁済となり得ることは慎重に避けなければならないのですが、偏頗弁済は、一般の方にとって十分に理解することが難しい、専門性の高い問題でもあります。

借金の返済に困ったときには、なるべく早く債務整理の経験豊富な弁護士に相談し、偏頗弁済をどのように避ければよいかを含めて、借金問題について相談しましょう。

当事務所では、借金問題を取り扱う「破産再生チーム」を設け、債務整理について多くの経験を積んだ弁護士が、皆様の困りごとを解決するため尽力する体制を整えています。

Zoomなどのオンラインツールを用いた相談対応も行っております。

ぜひ一度当事務所までお気軽にご相談ください。