消滅時効の援用とは、借金の返済義務が時効でなくなるということです。

時効の援用というのは、時効で返済義務が消滅するという効果を利用しますと宣言することをいいます。

借金といった債務は、原則として5年で消滅時効というものが成立し、支払義務がなくなります。

もっとも、単に5年という期間が経過するだけでは消えません。

消滅時効が成立して借金の返済義務を消すためには、他にも細かい条件を満たす必要があります。

それゆえに、消滅時効が実際に完成することはかなり少ないです。

無事消滅時効が完成したとしても、そのまま放置していれば勝手に借金の返済の必要がなくなるわけでは決してありません。

あなたから「援用」という意思表示を消費者金融やカード会社、保証会社に対してする必要があります。

ですが、これには専門知識が必要です。

安易に消費者金融やカード会社、保証会社に接触してしまうと、せっかく成立した消滅時効を消費者金融やカード会社、保証会社に対して援用できなくなる(再び借金を返済しなければならなくなる。)という大きな不利益が生じるおそれもあるので、正確な知識を前提とした慎重な対応が求められるといえるでしょう。

本稿では、そもそも消滅時効という制度は一体どういうものなのかという点や、援用することのメリットやデメリット、消滅時効を消費者金融やカード会社、保証会社に主張するときのやり方ややってはいけないことについても紹介していきます。

消滅時効の援用を消費者金融やカード会社、保証会社に通知するための書面の紹介もしていますので、ぜひ最後までご覧ください。

目次

消滅時効の援用とは?

冒頭で少し出てきましたが、消滅時効で借金の支払義務を消滅させるためには、ただ単に時効期間を経過するだけでは足らず、「時効期間が経過して消滅時効が成立したので、主張します!」というあなたから消費者金融やカード会社、保証会社への意思表示が必要となります。

この意思表示のことを、聞き馴染みのない言葉ですが、民法上は「援用」と呼んでいます。

この援用のやり方には明確な決まりはありませんが、実務上定着している方式がありますので、後ほど「消滅時効のやり方」というところで詳しく解説したいと思います。

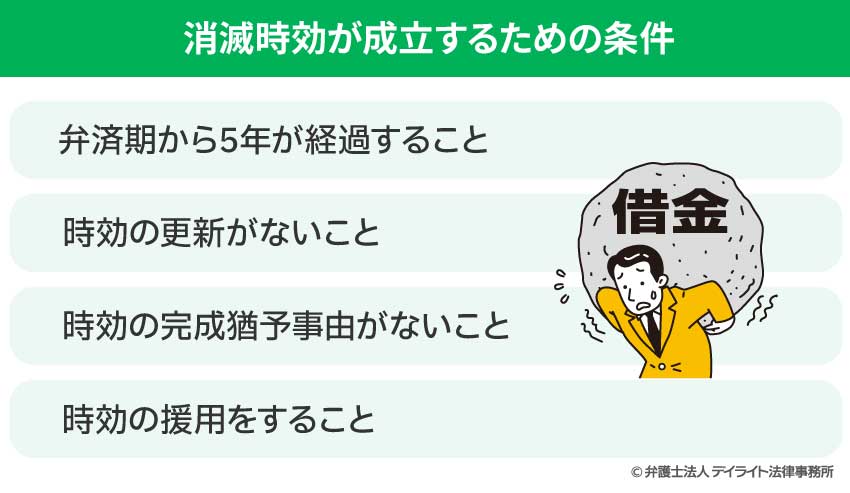

消滅時効が成立するための条件

以下では、消滅時効が成立する条件を一つずつ紹介していきます。

弁済期から5年が経過すること

借金の消滅時効は、原則として5年で成立します。

いつから5年なのかという話ですが、弁済期から5年とされています。

「弁済期」とは、借金の返済期日のことです。

具体例を挙げますと、

令和5年6月30日を返済期日とする借金があったとして、消費者金融やカード会社、保証会社も借りている側も全く何もしないまま令和10年6月29日が経過した時点で5年の消滅時効が完成することとなります。

しかし、これはあくまでも、先ほど述べたとおり「誰も全く何もしないまま」5年が経過した場合の話です。

消滅時効には、時効が完成することを妨げる事情がいくつも存在します。

それらの事情が生じた場合には、民法の規定に基づいて時効期間がゼロに戻ったり(専門用語で「更新」といいます。)、期間がストップしたり(専門用語で「完成猶予」といいます。)してしまいます。

つまり、時効の更新がなかったり、完成猶予がなかったりということが、消滅時効が成立するための条件ということができます。

時効の更新がないこと

更新とは、時効期間がゼロに戻って再度最初から計算が始まるという意味です。

時効の更新事由にはいくつか民法上規定がありますので紹介します。

裁判上の請求(147条)

消費者金融やカード会社、保証会社があなたに対して「貸したお金を返してください。」と裁判を起こし、裁判所から「お金を返しなさい。」という判決を受けてしまった場合、時効は新たにその時から進行します。

つまり、また最初から消滅時効期間が始まるということです。

参考:民法|e-Gov法令検索

債務の承認(152条)

先ほどは、消費者金融やカード会社、保証会社が裁判を提起するというアクションを起こしたことによって時効期間がゼロに戻るというものでした。

これから説明するのは、借金をしている側(債務者)であるあなたからのアクションで時効期間がゼロに戻ってしまうというものです。

民法152条によれば、「時効は、権利の承認があったときは、その時から新たにその進行を始める。」とあります。

引用元:民法|e-Gov法令検索

この「権利の承認」とは何をさすのかということですが、代表例は借金の一部や利息を返すことです。

借金(債務)の一部弁済は、債務の承認にあたると判断した裁判例があります(大判大8年12月26日)。

また、借金本体(専門用語で「元本」といいます。)の弁済ではなくて利息だけの支払であったとしても、債務の承認に該当するとした裁判例も存在します(大判昭3年3月24日)。

この記事をお読みの方で消費者金融などから借金をしている場合、ほとんどの場合で、借りた金額を何回かに分けて毎月コツコツと返していくことになっているはずですし、一定額の利息を毎月支払う約束にもなっているはずです。

この場合、元本の一部の返済や利息の支払いをしただけでもその時点で「権利の承認」となり、その時点からまた新たに時効期間のカウントがスタートします。

また、分割払いの提案をする、今はお金がないから「ちょっと待って」と伝えることも、借金があること自体を認める行動ですので、時効はリセットされてしまいます。

ですので、本当は時効が成立しているのに、督促状や消費者金融からの電話に出て、「ちょっと待って」などと回答してしまうと、時効が主張できないことになるため注意が必要です。

時効の完成猶予事由がないこと

時効期間がゼロに戻るわけではないものの、一定の事情が発生した場合には、その後6ヶ月間は時効が完成しなくなるというものがあります。これを時効の完成猶予といいます。

裁判の提起などは時間がかかるものですが、手続が進んでいる間に時効が完成してしまわないように一定期間は時効が完成しないようにストップさせるのです。

時効の完成猶予に当たるものについても、民法に規定があります。今回はその中でも、借金との関係で問題となる条文の一部を紹介します。

第百五十条 催告があったときは、その時から六箇月を経過するまでの間は、時効は、完成しない。

2 催告によって時効の完成が猶予されている間にされた再度の催告は、前項の規定による時効の完成猶予の効力を有しない。

引用元:民法|e-Gov法令検索

150条に書かれているとおり、「催告」がされれば、それから6カ月を経過するまでは時効の完成が猶予されます。

例えば、あと4カ月で時効が完成するという事案でも、150条にあるように消費者金融やカード会社、保証会社から催告といって「お金返してください。」と言われれば、そこから6カ月は時効が完成しないこととなります。

そのため、時効の完成猶予が発生していれば、たとえ所定の時効期間を経過していてもすぐには時効は完成しておらず、借金の支払義務が消えていないということとなります。

時効の援用をすること

これまでに説明した時効の更新や完成猶予が生じることなく時効が完成したとしても、自動的に借金の返済義務がなくなるわけではありません。

「消滅時効が完成したのでこれを主張します。」と言わなければなりません。これを専門用語で「援用(えんよう)」といいます。

時効を援用することのメリット・デメリットや、援用のやり方について、以下で詳しく説明していきます。

消滅時効の援用のメリットとデメリット

時効を援用することには当然メリットもありますがデメリットも伴います。

以下で説明しますが、まずはこの表をご覧ください。

| メリット | デメリット |

|---|---|

|

|

消滅時効の援用のメリットとは?

借金の返済義務がなくなる可能性がある

最大のメリットはやはり借金を返す必要がなくなる可能性があるということでしょう。

消滅時効が完成していればという条件が伴いますが、所定方法により消滅時効を援用すれば、そのメリットを受けることができます。

ブラックリストに載らない可能性がある

時効による権利の消滅をどう捉えるかによりますが、もともと借金の返済があったものが時効という制度でなくなっただけであるから、「借金がある人が長期間返済をしていなかった。」というように評価して、ブラックリストに掲載されるリスクがあります。

他方で、時効の効果として、借金がなくなっている以上、「返済義務がそもそもない」とすれば、ブラックリストには載せるべき案件ではないことになります。

このように、時効による消滅の場合には、ブラックリストに絶対にのらない、遅延の情報を消してもらえるとは限りませんし、結果はそれぞれの消費者金融やカード会社、保証会社、信用情報機関の運用によります。

消滅時効の援用のデメリットとは?

失敗した時に時効が更新されてしまう可能性

時効が成立したと思って消費者金融やカード会社、保証会社に対して時効を援用したものの、実は時効がまだ完成していなかった場合、消費者金融やカード会社、保証会社としては、本当に時効が完成してしまう前に裁判を提起するなどして借金の返還を請求してくるでしょう。こういったデメリットが挙げられます。

過払い金を受け取ることができなくなる

過払い金とはひとことでいえば、あなたが支払いすぎたため消費者金融から返してもらうことのできる利息のことです。

しかし、時効の援用をしてしまうと、過払い金を返してもらうことができなくなる可能性があります。

消滅時効のやり方

消滅時効の援用の方法については、法律上明確な規定がありませんが、かといってどのような方法でも良いというものではありません。

援用のやり方によってはトラブルが発生する場合もありますから、それを防止するという観点から以下ではおすすめの方法を紹介していきます。

消滅時効の通知書を作成する

通知書のサンプル

通知書には、こういったものでなければならないというようなものはありませんが、弁護士が消滅時効を援用する際には大体同じような書式を使用します。

以下ではおすすめの書式を共有させていただきます。

時効援用通知書

〇◯年◯月◯日

差出人の表示

住所 〒〇〇〇‐〇〇〇〇

◯◯県◯◯市◯◯区〜〜

氏名 東京太郎

電話番号 080‐〇〇〇〇‐〇〇〇〇

会員番号 123456

前略 貴社が主張する一切の債権については、返済期限より5年以上経過しております。よって、本通知書をもちまして、上記債権について消滅時効を援用いたします。

また、信用情報機関に対して、時効期間の起算点において完済登録されるよう請求いたします。

なお、本件通知は債務を承認するものではありません。

以上

下記のページより、通知書の書式を無料でダウンロード可能ですので、ご参照ください。

通知書を送付する

通知書の作成が完了すれば、いよいよそれを債権者に送付しなければなりません。

方法にはいくつかありますが、内容証明郵便や書留郵便で送付する方法、FAXやE-mailで送付する方法があります。

大事なのは、時効を援用したという事実が証拠として残るようにするということです。

口頭で「時効完成したから援用します。」とだけ伝えても、後から「言った。」「言っていない。」の水掛論となるだけですから、必ず証拠を残すようにしましょう。

一番確実なのは、内容証明郵便での送付になります。この書類では、送った文章の内容についても郵便局で証明してもらえるので、証拠力が高い証拠になります。

消滅時効の援用にかかる費用

以下では、消滅時効を援用する際にかかってくる費用のご説明です。大体これくらいかかるというものですので、おおよその目安にしてもらえればと思います。

実費としてかかる費用

実費として考えられるのは、援用通知書の印刷代、郵送する際の郵送費用、FAXする際のFAX代などでしょう。

内容証明郵便で送る場合には、2000円程度あれば足りるでしょう。

弁護士に依頼する場合に必要な費用

弁護士費用は現在自由化されているため、法律事務所ごとに弁護士報酬は異なります。

そのため、具体的な費用については各法律事務所から見積もりをもらうことをお勧めいたします。

ちなみに、報酬が統一化されていた旧報酬基準では、時効援用通知書を送付するだけであればだいたい5万円くらいになります。

もっとも、通知書を送るだけではなく、債権者との間の交渉まで依頼したいということであれば別途各法律事務所の報酬規定に従い、着手金及び成功報酬金がかかってくることとなります。

消滅時効の援用の3つのポイント

以下では、消滅時効を援用するにあたってのポイントを3つ紹介します。

消滅時効を援用できるか確認する

まずは何といっても消滅時効を本当に援用できるかの事実確認が重要です。

その際にはあなたが消費者金融やカード会社と最後にいつ取引したのか、消費者金融やカード会社から督促が来ていないか、逆にあなたから消費者金融やカード会社に対して返還猶予を求めたことはないかなどの情報が必要です。

長い間一切返済をしていないし、消費者金融やカード会社から何も言われていないという借金がある場合に、自分だけでは消滅時効が成立したかが分からないという方は一度弁護士に相談されることをおすすめいたします。

他に借金があれば債務整理を行う

時効を援用する借金とは別に返済が苦しい借金があるのであれば、これを機会に債務整理をすることをおすすめします。

債務整理の必要があるかどうかを相談するだけでも構わないと思います。

時効援用について弁護士に法律相談をするという方は、ぜひご自身の他の借金についても弁護士に相談されてみてはいかがでしょうか。

借金問題に弁護士に強い弁護士に相談する

借金問題に強い弁護士であれば、時効の援用をした経験も比較的多いです。

そういった経験からより適切なアドバイスをすることもできるでしょう。

また、上記のとおり時効を援用する借金のことだけでなく、他の借金の整理についての相談もするのであればなおさら借金問題に強い弁護士に相談することはおすすめです。

消滅時効の援用についてのQ&A

以下では、弊所に相談に来られる方からよくある相談について紹介していきます。

![]()

消滅時効の援用の成功率はどれくらい?

![]() 消滅時効の援用についての成功率については、統計資料はありません。

消滅時効の援用についての成功率については、統計資料はありません。

これまでの経験などからすれば、80%程度は時効が成立していて、書面を送付することで借金の支払い義務がなくなったことを確認できるといったところです。

残りの20%ほどは、ご自身も忘れてたり、気づかないうちに裁判所に支払督促や裁判を起こされていて、時効が実は完成していないということが明らかになるというケースになります。

中には同居のご家族の方が昔に裁判所の書類を受け取っていて、判決が取られているというケースもあります。

ですが、ご自身で5年以上やりとりした記憶がないということであれば、消滅時効の援用を検討してよいでしょう。

![]()

消滅時効の援用は自分でもできる?

![]() 法律上は自分でも可能です。

法律上は自分でも可能です。

もっとも、やり方を間違えるとリスクを伴う行為でもあるので、費用はかかるものの弁護士に依頼することをおすすめします。

最近は借金問題について相談料無料としている法律事務所も多いです。

まとめ

ここまで、消滅時効の援用という制度について説明してきました。

この記事が、みなさまのお役に少しでも立てれば幸いです。

時効かもと思われた方は早めに弁護士に相談するようにしましょう。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金、任意整理、自己破産、個人再生に関するご相談は初回無料でご相談いただけますし、今回紹介した時効に関するご相談ももちろんしていただけます。

当事務所は、複数のオフィスがあり、ZOOMやスカイプを活用して、皆様のご相談に対応しておりますので、まずは一度ぜひご相談ください。