「債務整理してもクレジットカードは使えますか?」

「債務整理をしたらどれくらいの期間、クレジットカードを使えなくなりますか?」

弊所の破産再生チームでは、このような相談を多く受けています。

結論としては、債務整理をしたあとは、クレジットカードを使うことはできません。

また、任意整理の場合は、完済から5年、個人再生・自己破産の場合は、手続の開始ないし手続終了から5年から7年間ブラックリストに入りますので、その期間はクレジットカードを使用することは難しいでしょう。

これから、債務整理をした時、クレジットカードはどうなるかについて解説します。

この記事でわかること

- 債務整理には3種類ある

- 債務整理でクレジットカードは使えなくなる!?

- クレジットカードを使えないことによる生活への影響と対策

- 債務整理後にカードを作りやすくする方法

- 債務整理とクレジットカードについてのQ&A

- クレジットカードの債務整理についての解決事例

目次

債務整理には3種類ある

債務整理とは、弁護士が、サラ金などの貸金業者やカード会社と交渉を行ったり、裁判所で返済金額を免除・減額する手続きを行ったりして借金を整理する方法のことです。

債務整理には、大きく任意整理、個人再生、自己破産の3つがあります。

債務整理について詳しくは、こちらをご覧ください。

任意整理とは?

任意整理とは、弁護士が代理人となって、銀行や消費者金融、カード会社などの債権者と借金の減額や支払い期限の変更などの交渉を行う手続です。

任意整理は、裁判所を通じて行う手続ではなく、あくまで弁護士と債権者との交渉によって内容が定まります。

基本的には、3年〜5年程度の期間で返済の計画を立てます。

後ほどご説明する自己破産や個人再生とは異なり、任意整理をする借金、債権者を選ぶことも可能ですので、負担が大きい借金を選んだり、連帯保証人がついている借金を外したりすることも可能です。

任意整理について詳しくはこちらをご覧ください。

自己破産

自己破産とは、自分の財産は原則として処分する代わりに、借金の支払い義務を免除してもらう手続きのことです。

自己破産の場合は、借金の支払いの義務が免除されると、生活の再建に向けて大きく進展しますので、マイホームや車などの財産を手放す覚悟がある場合には、お勧めすることが多いです。

自己破産について詳しくはこちらをご覧ください。

個人再生とは?

個人再生とは、将来の収入の中から原則として3年間の分割弁済を行い、残りの金額については免除を受けることができる手続です。

個人再生をした場合には、返済の総額が減少するので、生活の再建に大いに役に立つ手続きです。

また、住宅ローンについても別扱いとすることができますので、ローンの残っている住宅に住み続けたい人におすすめすることが多いです。

なお、個人再生を行うには、借金総額が5000万円以下(住宅ローンなどは除く)であることが要件です。

個人再生について詳しくは、こちらをご覧ください。

借金減額の診断シミュレーター

3つの債務整理の方法のうち、具体的にどのような方針を取るべきかは、ケースによって異なります。

ご自身に合った債務整理の方向性について、オンラインで、簡単に診断できます。

もちろん、こちらの診断は、簡易的なものですので、債務整理に詳しい弁護士とよく相談して方針は決定すべきですが、弁護士に相談する前にまずは知りたいという方は是非ご活用ください。個人情報の入力も不要です。

クレジットカードも債務整理できる?

クレジットカードも債務整理は可能です。

クレジットカードには、キャッシング、リボ払い、分割払い、一括払いがありますが、そのどれも債務整理が可能です。

むしろ、個人再生や自己破産の場合には、クレジットカードの残高についても裁判所に申告する必要があります。

実際にデイライトの債務整理部門では、クレジットカードのキャッシング、リボ払い、分割払いを含む債務整理のご相談を多く取り扱っています。

クレジットカードの支払いで困っている方は、一度債務整理に詳しい弁護士に相談すべきでしょう。

債務整理でクレジットカードは使えなくなる!?

先ほど、債務整理の方法は3つあると説明をしましたが、それぞれの場合についてクレジットカード使えなくなるかは、以下の表のとおりです。

| 手続中 | 手続後 | |

|---|---|---|

| 任意整理 | 使用不可能 | すぐには難しい 完済後5年ほどして各カード会社の審査に通れば可能 |

| 自己破産 | 使用不可能 | 手続終了後5年から7年程度はほぼ不可能 |

| 個人再生 | 使用不可能 | 手続開始後5年はほぼ不可能 |

任意整理の場合

任意整理を開始すると、しばらくすると、全てのカードが使えなくなります。

債務整理中のクレジットカードの利用

任意整理中のクレジットカードの使用はできなくなります。

任意整理は、債権者を選んで行うこともできますが、任意整理の対象としたクレジットカード会社のカードはすぐに使えなくなります。

任意整理の対象としていないクレジットカード会社のカードは、弁護士に任意整理を依頼してすぐには止まりませんが、数か月もすれば使用できなくなることがほとんどです。

任意整理をすると、信用情報機関に登録されますが(このことをブラックリストと呼びます)、クレジットカード会社は定期的に信用情報を確認しています。

信用情報の確認の際に、ブラックリストの状況であれば、クレジットカードが使えないようになることがほとんどです。

債務整理後のクレジットカードの利用

任意整理後については、クレジットカード会社の審査に通れば使用可能です。

もっとも、任意整理をしたことは、信用情報機関にはブラックリストとして、しばらく登録されていますので、審査は非常に厳しいです。

特に、任意整理をして、その完済をするまではクレジットカードを作成するのはほぼ不可能と考えておくべきでしょう。

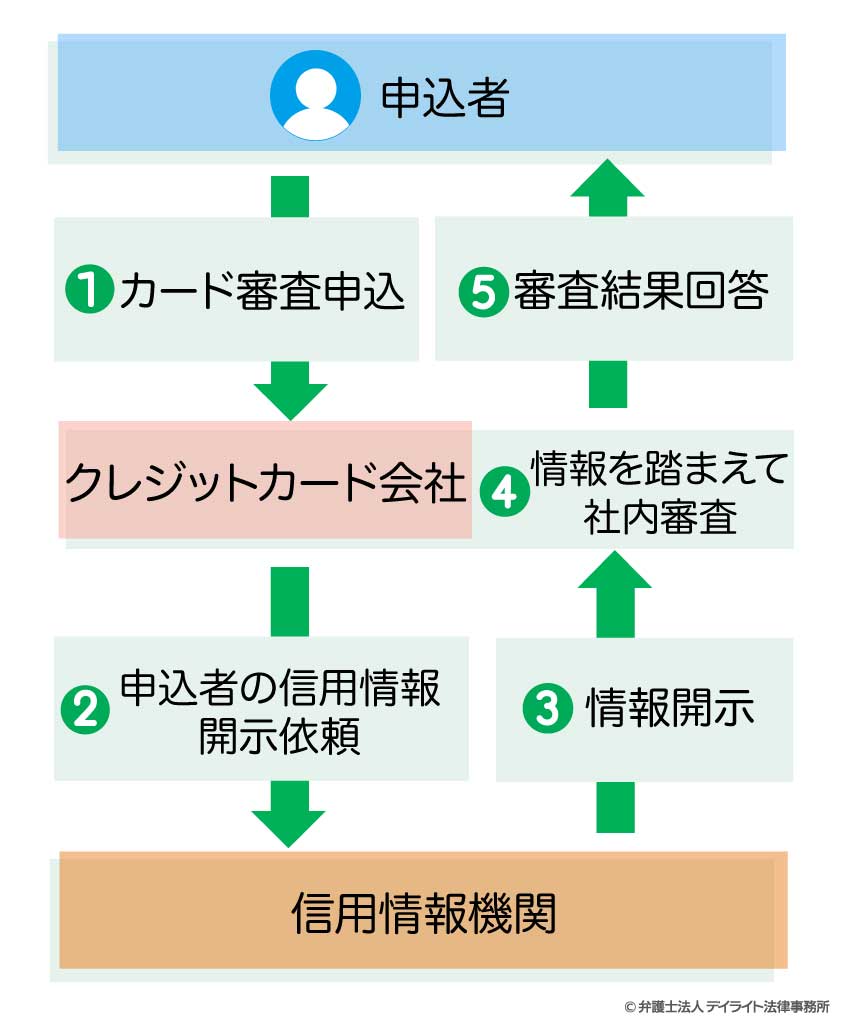

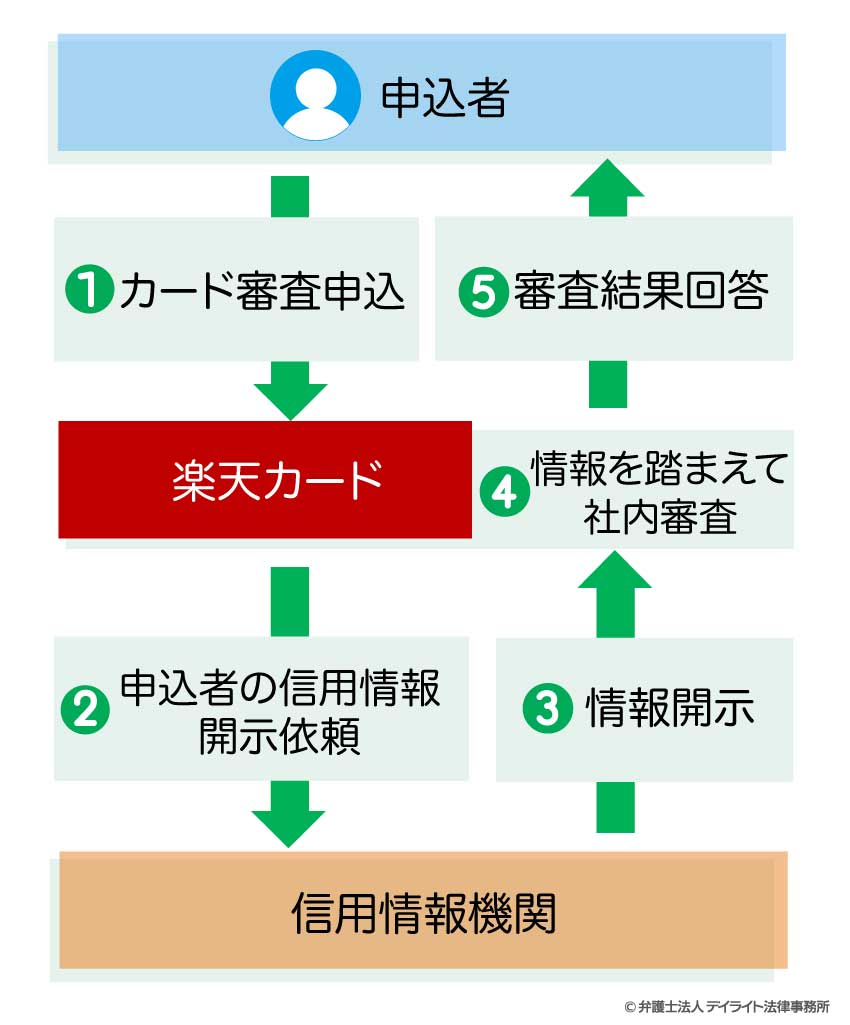

クレジットカードの審査のイメージは以下の図のとおりです。

信用情報機関からクレジットカード会社に任意整理をしたという情報が入りますので、それを確認したクレジットカード会社は、カード発行を認めることはなかなかないでしょう。

そのほか、任意整理によるクレジットカードへの影響はこちらをご覧ください。

自己破産の場合

自己破産の準備を開始すると、全てのカードが使えなくなります。

その後、破産の手続を終了した後は、各カード会社の審査に通れば、クレジットカードを使用することは可能です。

もっとも、自己破産をしたとの情報は、信用情報機関に保管されていますので、保管期間の5年〜7年間の審査は非常に厳しいでしょう。

自己破産中のクレジットカードの利用

自己破産の準備開始に入るとクレジットカードの使用はできなくなります。

これは、弁護士が受任通知という書類を送付して借金の返済をすべてストップするためです。

そのため、新しいクレジットカードを作ることは基本できません。

そもそも、万が一クレジットカードの審査に通って使った場合には、その後の破産手続に大きな影響が出ることもあります。

自己破産の準備開始後はクレジットカードの申込や使用を絶対にしてはいけません。

自己破産後のクレジットカードの利用

破産の手続を終了した後は、各カード会社の審査に通れば、クレジットカードを使用することは可能です。

もっとも、自己破産をしたとの情報は、信用情報機関に保管されていますので、保管期間の5年〜7年間非常に審査は厳しいでしょう。

自己破産のクレジットカードへの影響について詳しくは、こちらをご覧ください。

個人再生の場合

個人再生の準備を開始すると、全てのカードが使えなくなります。この点は、自己破産と同じです。

個人再生の場合には、裁判所に申し立てて手続が開始してから、少なくとも5〜7年間の審査は非常に厳しいでしょう。

個人再生中のクレジットカードの利用

個人再生の準備開始後はクレジットカードの使用はできなくなります。

自己破産と同じく、新しいクレジットカードを作ることはできない上、万が一、クレジットカードの審査に通って使った場合には、個人再生手続に大きな影響が出ることもあります。

個人再生後のクレジットカードの利用

個人再生をしたとの情報は、手続を開始して5年から7年間の間信用情報機関に保管されています。

そのため少なくとも5年間新たにクレジットカードを作るのは難しいでしょう。

個人再生のクレジットカードへの影響について詳しくはこちらをご覧ください。

クレジットカードを使えないことによる生活への影響

クレジットカードを使えないことによる生活への影響は、支払いのタイミングを後回しにできないこと、決済方法の選択が狭まることの2点が主に挙げられます。

それぞれについて対策をご説明します。

支払いのタイミングを後回しにできないこと

支払いのタイミングを後回しにできないことについては、債務整理を行う以上は、後回しにできなくなるほどの借金が膨らんでいることがほとんどですので、事実上のデメリットはほとんどありません。

弁護士が債権者へ通知をしたタイミングで、クレジットカードの支払いは一時的に止まりますので、そのタイミングで現金主義に切り替えることによって解決することがほとんどです。

クレジットカードを使えないという不便はもちろんありますが、借金をこれ以上増やさないためにも、現金主義で決済を行う方が家計管理はしやすいです。

決済方法の選択が狭まる

特にオンラインショップなどにおいては、クレジット決済ができるのとできないでは利便性が大きく変わることがあります。

その対策としては、可能な限りデビットカードを作ることをお勧めします。

デビットカードは、自分の銀行口座と紐付けして、そのカードを使ったタイミングで銀行から引き落としがかかるカードです。

デビットカードはクレジットカードと違い、誰かが支払いを立て替えるという段階を踏まないので、債務整理を行っているタイミングでも使用することができます。

デビットカードには、「VISA」のようなブランドがありますので、クレジットカードとほぼ同様の使い方ができ、クレジットカードの代わりとして機能します。

家族カードの使用はOK

先ほどまでは、クレジットカードを使えなくなっても可能な限り影響の少ない方法をご説明しました。

しかし、債務整理をしていても債務整理をしない人の家族カードを使用することは可能です。

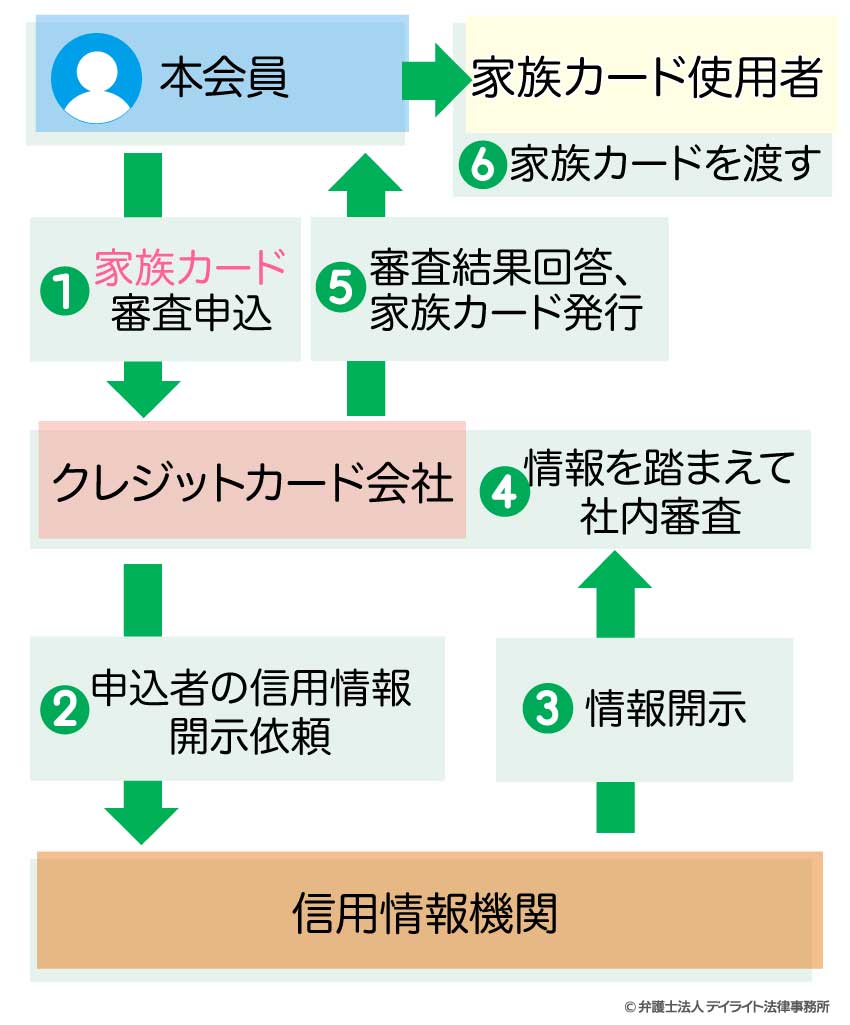

家族カードとは、本会員の信用情報を基準として、その家族もクレジットカードを使用することができる制度です。

クレジットカード会社の審査は、本会員の信用情報を基準としますので、破産をしていても家族カードを使用することは可能です。

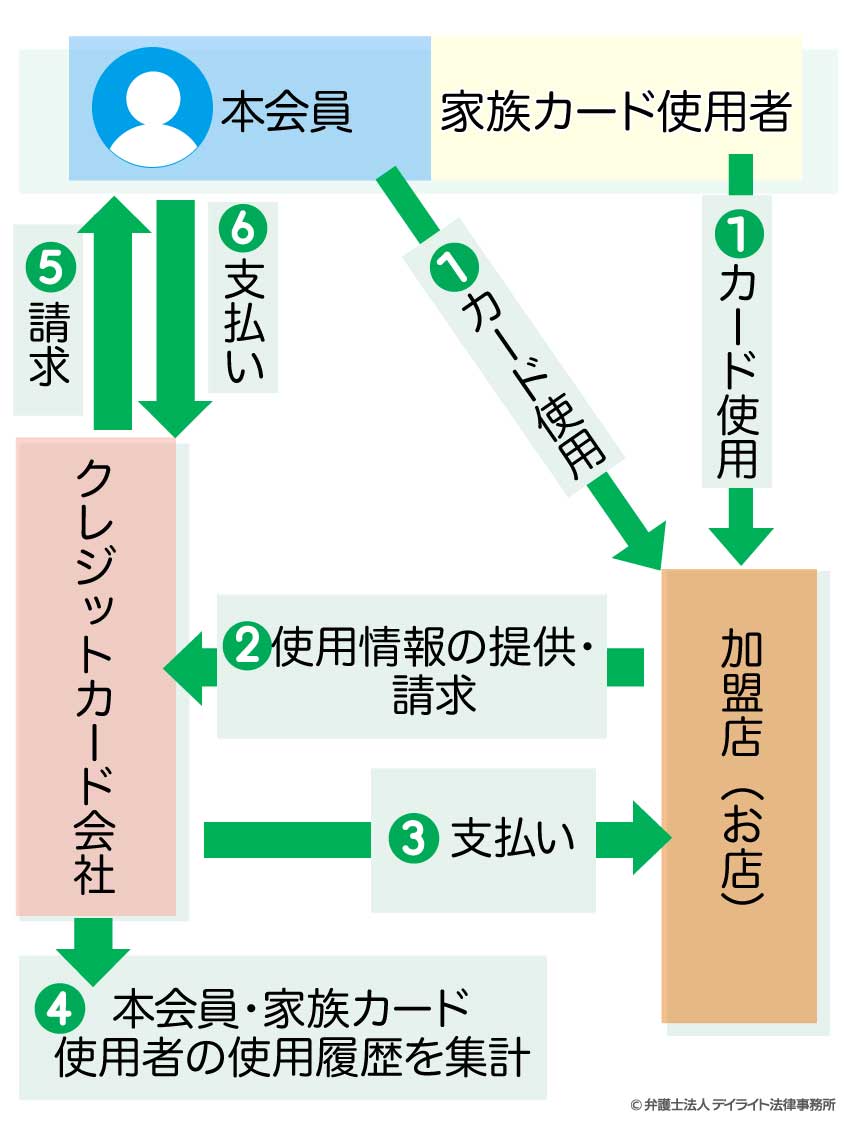

また、基本的には、家族カードの使用分も本会員が一括して毎月の支払いをします。

カード申込のイメージは以下のとおりです。

また、使用や支払いは以下のとおりです。

支払いの場面では、家族カード使用分も本会員が支払いを行いますので、カード会社としては、本会員の信用があれば問題ないことになります。

債務整理後にカードを作りやすくするには?

任意整理の場合は、毎月きちんと返済をする

任意整理の場合、返済完了まで履歴が残ると先ほど説明しました。

任意整理を行って、その後毎月返済を行うと、そのことも信用情報機関に記録されます。

もちろん任意整理をしているのでブラックリストの状況ですが、それでも毎月返済をきっちり行っているのは、プラスの要素になります。

また、返済を行うと、借金の総額は徐々に減ってきますので、そのこともプラスの要素になります。

年収を上げる

まずは、年収を上げるのが一つの手段です。

年収300万円の人と年収1500万円の人それぞれに100万円貸した時に、どちらの方が完済できそうかと考えた場合に、1500万円の人の方が完済できそうですよね。

このように年収を上げて、返せる余力があるという形を作ることもカードを作って融資を受けるにあたっては大切です。

限度額の小さいクレジットカードを申請する

限度額の小さいクレジットカードは比較的審査に通りやすいといわれています。

年収300万円の人に10万円を貸した時、100万円を貸した時のどちらの方が完済できそうかと考えた場合に、10万円であれば完済できそうということです。

そのため、最初は限度額の小さいクレジットカードの利用から再開するというのもカードを作りやすくする方法の一つです。

同じ会社で長く勤める

勤続年数も審査の対象とされることがあるようです。

勤続年数が長いことは、収入が安定していることのアピールポイントとなります。

一気にたくさんのカードを申し込まない

最後に、一気にたくさんのカードを申し込まないことが大事です。

カードの申し込みをすると、クレジットカード会社が信用情報機関に信用情報の開示依頼をします。

こうした開示依頼をしたことの記録が信用情報機関には6か月間残ります。

そこで、短期間に複数のカードを申し込むと、複数のクレジットカード会社から一気に借りて、逃げる可能性があると判断されて、審査が通らない可能性があります。

一つのカードを申請したら、結果が出るまでしばらく待っておくことが賢明です。

債務整理とクレジットカードについてのQ&A

![]()

債務整理しても楽天カードは申請が通るって本当?

![]() 理屈上は楽天カードが審査を通せば作れるわけですが、基本的には作れないと考えておいた方がよいです。

理屈上は楽天カードが審査を通せば作れるわけですが、基本的には作れないと考えておいた方がよいです。

まず、クレジットカード会社の審査の方法は、以下の図のとおりです。

楽天カード内部の規則や審査担当者の判断によりますが、巷で言われているのは、④情報を踏まえてのカードの審査が比較的やさしいことを意味しているように思われます。

内部規則などの問題ですので、どのような基準で審査が行われているか明言できませんが、債務整理の内容・債務整理終了からの期間・年収などのそのほかの情報を踏まえて審査していると思われます。

加えて、楽天カードの場合には、楽天の運営している各種サービスを利用しているかどうか、その利用期間なども審査の項目になっているでしょう。

クレジットカードの債務整理についての解決事例

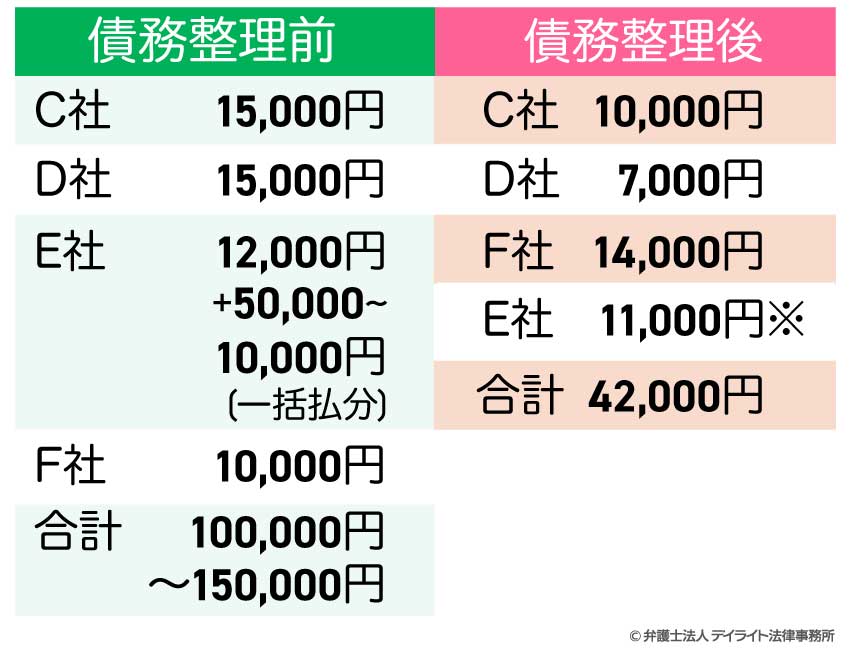

以下では、クレジットカードの借金を債務整理により整理した具体的な解決事例をご紹介します。

Aさんの場合には、毎月の返済金額を交渉することで毎月の返済が可能と判断し、任意整理の方針を取りました。

任意整理の結果、毎月100,000円以上の返済が毎月42,000円まで負担が軽くなりました。

※E社については、ご依頼前の返済金額のほとんどが利息という状況が続いていましたので、合意後の利息による負担を軽減のために、任意整理を行いました。

Bさんの場合には、借金の総額から、毎月の返済金額を交渉するだけでは、返済をすることは難しいことから、個人再生の方針を取りました。

個人再生の結果、毎月の返済金額を3分の1以下まで圧縮することに成功しました。

なお、返済総額は5分の1となっています。

このようにクレジットカードの借金に苦しんでいる方は債務整理をすれば、そうした負担が少しでも軽くなって、生活を立て直すことができるかもしれないのです。

まとめ

これまで債務整理をした場合のクレジットカードへの影響について解説しました。

債務整理をするとしばらくはクレジットカードの使用はできなくなります。

クレジットカードの使用ができないとなると、現代社会での影響は小さくはありません。

その中でも、可能な限り生活への支障が小さくなるように債務整理に詳しい弁護士に相談をすべきでしょう。

また、再びクレジットカードを使えるようになるには、生活の再建が極めて重要になります。

そのためにも弁護士と相談の上、適切な方針で債務整理を行うべきでしょう。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。まずは一度ぜひご相談ください。