家族信託契約とは、委託者と受託者との間で、信頼できる家族に財産を託して、自分が決めた目的に沿った管理や運用をしてもらうためにする契約をいいます。

家族信託を行っていくためには、家族信託契約書の作成が必要不可欠です。

しかしながら、家族信託契約書を作るためには、さまざまな注意点があります。

この記事では、家族信託契約とは何か、家族信託契約書を作成する場合には、どのようなことを記載すればいいのか、などについて解説しています。

目次

家族信託契約とは?

家族信託契約をわかりやすく

家族信託とは、自分の死後や判断能力が低下したときにも、家族が安心して生活ができるように、信頼できる家族に財産を託して、自分が決めた目的に沿った管理や運用をしてもらう制度です。

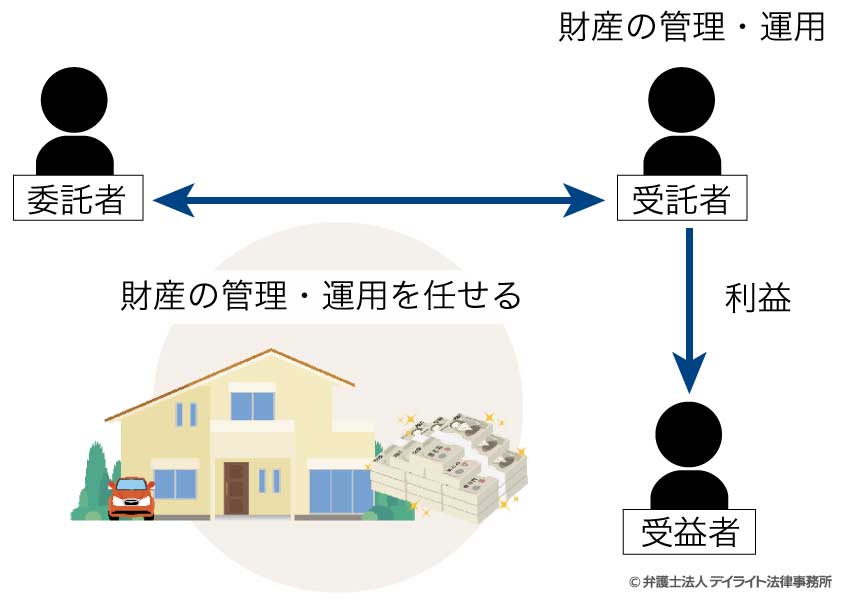

- 委託者:財産を保有する人で、財産の管理を任せる人のこと。

- 受託者:財産の管理を委託者から任せられ、実際に財産の管理や運用をする人のこと。

- 受益者:家族信託によって利益を得る人のこと。

- 受託者:受益者のために、財産の管理や運用を行うことになる。

家族信託の目的(例えば、老後の生活資金の確保や、将来認知症になる場合に備えて財産の管理を任せておくなど)や、財産の管理・運用方法、誰を受託者として誰を受益者とするかなどは、信託契約や遺言によって定められます。

家族信託について詳しくは以下をご覧ください。

そして、家族信託契約は、その家族信託を行うために取りまとめる契約のことをいいます。

家族信託契約では、その契約で定められたことが信託によってできることとなります。

そのため、家族信託契約によりどのようなことをしたいのかということを、契約で決めていくことになります。

家族信託契約の法律上の条件

信託法では信託契約について以下のように規定しています。

特定の者との間で、当該特定の者に対し財産の譲渡、担保権の設定その他の財産の処分をする旨並びに当該特定の者が一定の目的に従い財産の管理又は処分及びその他の当該目的の達成のために必要な行為をすべき旨の契約(以下「信託契約」という。)を締結する方法

信託契約は、委託者と受託者の意思の合致により成立します。

具体的には、委託者と受託者との間で、財産の譲渡、担保権の設定その他の財産の処分をする旨並びに当該特定の者が一定の目的に従い財産の管理又は処分及びその他の当該目的の達成のために必要な行為をすること、について合意をすることで成立するということになります。

ここで大切なことは、信託契約の当事者(信託契約をする人)は、委託者と受託者ということです。

信託により利益を受ける人(受益者)は、信託契約の当事者にはなりません。

そして、信託法では、信託契約をするにあたって、書面によることなどの要式の定めはありません。

そのため、口頭による合意でも信託契約は成立することになります。

ただ、実際には、信託契約を締結する際には、書面で信託契約を取り交わすのが一般的で、民事信託や家族信託では、公正証書によって取り交わすことが多いです。

そして、信託契約は、委託者と受託者との間で、信託契約を締結することによって効力が発生します

前条第一号に掲げる方法によってされる信託は、委託者となるべき者と受託者となるべき者との間の信託契約の締結によってその効力を生ずる。

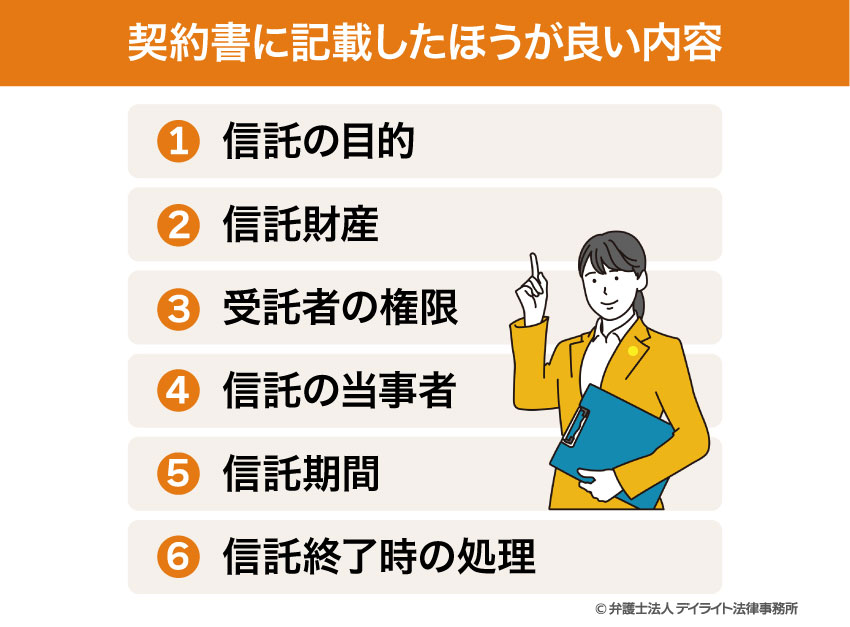

契約書に記載したほうが良い内容

信託契約書を作成するにあたっては、様々な記載をすべき内容・記載をしたほうがいい内容があります。

①信託の目的

信託を行うにあたっては、まず、その信託契約でどのようなことをしたいのか、その目的を定める必要があります。

信託の目的は、最終的にどのようなことをしたいのか、その信託契約の本質に関わる部分です。

そして、信託の目的は、受託者が信託財産をこれから管理・処分等を行っていく際の判断基準となるものですので、とても重要な部分になります。

家族信託を活用する際に、目的として考えられることとしては以下のようなことが考えられます。

- 認知症対策

- 親族の生活補助

- 共有不動産の管理

- 相続対策

どのような目的で家族信託を活用するのかにより、信託財産をどうするのか、信託の当事者を誰にするのか、受託者にどんなことを託すのかなど、信託契約の内容も大きく変わってきます。

また、信託の目的を設定する場合には、留意しなければならないこともあります。

信託は、信託目的のために設定されますので、そもそもその目的が当初から実現できない場合や実現されている場合には、信託を設定する意味がありません。

そのため、そのような信託を設定すると無効となる可能性があります。

信託の目的は、受託者が信託財産をこれから管理・処分等を行っていく際の判断基準となるものです。

そのため、受託者が行うとされる具体的な信託業務とは区別されなければなりません。

もし、信託業務にあたる事項を目的としてしまうと、それを変更する場合には、信託の目的の変更に関する定めを適用することとなり、信託の目的が変更できない場合が生じる可能性があります。

そうなると、受託者が信託業務を行うことができなくなる事態が生じる可能性もあるのです。

もし、信託の目的として、「賃貸不動産の維持管理」と「老後生活の維持安定」と定めたとします。

現在の財産で「老後生活の維持安定」ができないという場合、賃貸不動産の維持管理を優先するのか、「賃貸不動産の維持管理」をやめて売却し「老後生活の維持安定」を優先するのか、という状況に陥る可能性があります。

その場合、信託の目的を定めた内容だけでは、受託者としてどちらの目的を優先するべきなのか判断ができず、業務ができないという事態が生じかねません。

そのため、複数の信託目的を設定する場合には、様々なリスクを踏まえて定める必要があります。

②信託財産

信託の目的が決まったら、次はその信託の目的を実現するために、どのような財産を受託者に託すのかを決めていきます。

信託財産とされた財産は、委託者の持っている財産とは明確に区別されることとなります。

また、信託財産とされた場合には、信託契約によって信託財産の所有権が受託者に移ることになります。

そのため、どの財産を信託財産に組み入れるのか、ということは契約書に明示しておくべきものと考えられます。

信託財産に組み入れる財産を考える場合には、信託目的や組み入れる財産の性質も踏まえて検討が必要になります。

例えば、信託財産に組み込む財産に維持管理費用がかかるという場合を考えてみましょう。

その信託財産自体が賃貸不動産などの収益を生み出す財産であれば別ですが、そうではない場合、その組み込む財産以外に維持管理にかかる費用についても事前に信託財産に組み込んでおかなければ、受託者が信託業務を行えないという事態も生じてしまいます。

③受託者の権限

信託の目的や、信託に組み入れる財産が決まったら、次は受託者にその信託財産を使って具体的にどのような業務をしてもらうのか、を検討することになります。

例えば、

- 信託に組み入れる財産が不動産であれば、賃貸、管理修繕、売買、増改築、担保の設定など、どこまでの範囲の業務を行うことができるようにするのか

- 老後の生活支援補助として、金銭を信託財産に組み入れる場合、施設や日常生活にかかる費用のほかに、自宅がある場合の固定資産税の費用や借入金の返済まで範囲に入れるのか

- 信託目的が子や孫の養育・教育支援の場合に、学費の支援のほかどういった支出の支払いまで範囲に入れるのか

など、受託者としてどの範囲の業務を任せるのか、受託者の取り扱う権限を決めていくことになります。

家族のどなたかを受託者とする場合、受託者としての義務と責任をその家族に課すことになります。

そのため、受託者の権限範囲を一定の部分に絞る(権限を制限する)ということも考えられます。

④信託の当事者

信託は、委託者・受託者・受益者が主な当事者となります。

委託者として、誰にその財産を託して管理や運用を任せるのか(受託者の選定)、託した財産の利益や収益は誰がもらえるようにするのか(受益者の選定)、ということを決めていくことになります。

ここは、信託の目的と大きく関わってきます。

受託者を選ぶというときには、その信託によってどのようなことをしたいのか、どのような業務をすることが想定されるのか、そのような業務を行うということについて信頼して任せられる人であるのか、など業務の性質や受託者となる方の性質も重要な視点になります。

また受益者を選ぶというときにも、その信託の目的が委託者の認知症対策ということであると、受益者は委託者と同じとなりますし、孫への教育支援等が信託の目的であるとすると、受益者は孫となります。

その信託契約によってどのようなことをしたいのか、その信託を達成するためにどのような人をどこに選ぶのか、慎重に決めていかなければなりません。

また、委託者・受託者・受益者の他に、受託者の信託事務処理を監督して受益者の利益を保護するため、信託監督人や受益者代理人を選任するかどうか、というところ、信託の目的・信託の期間も踏まえて検討する場合もあります。

⑤信託期間

信託は通常、長期間に渡って契約が継続することが想定されます。

そのため、その信託の目的に沿って、どの期間までその信託を続けていくのか、どのような事情があった場合に、その信託を終了するのか、ということをあらかじめ決めておく必要があります。

家族信託を利用する多くの場合が、認知症対策として受託者に財産管理を託すというケースですので、その場合には、例えば、委託者が亡くなった場合に信託を終了するということになります。

また、委託者の他に、委託者の死後、その配偶者の生活まで視野に入れた信託を考えているということになると、その信託期間(その信託の終了時期)は配偶者が亡くなったときということになります。

⑥信託終了時の処理

長期間にわたる信託の場合でも、将来どこかの時点で必ず終了する時期がきます。

信託法では、信託目的が達成された、または不達成が終了の事由として定められていますが、それ以外に委託者が終了の時期を想定している場合には、信託の終了原因として契約書に終了事由の条項を定める必要があります。

そして、信託が終了した場合に、信託に残っている財産(残余財産といいます。)を誰のものにするのか、ということも考えなければなりません。

信託が終了した場合に、特に何も定めないという場合には、信託終了時に信託財産は委託者・委託者が死亡した場合にはその相続人が取得することになります。

例えば、委託者が死亡してその残余財産を特定の方が取得することを希望するということであれば、権利帰属者や残余財産受益者の条項を定める必要があります。

家族信託の契約書のサンプル

家族信託契約書の無料サンプルはこちらです。

この機会に、ぜひご活用ください。

家族信託契約は公正証書がおすすめ

信託契約に基づいて、実際に信託業務を行うという場合には、実務上様々な手続きを経て進めていくことになります。

実務上、不動産があればその不動産の名義変更、受託者の信託口口座の開設、収益物件の貸主の名義変更など、信託契約の業務を行っていく上で、契約書が必要となる場面はたくさんあります。

そのため、信託契約にあたっては、事実上、契約書を作成することは必要不可欠となります。

また、その信託契約書を作成する場合には、公正証書で作成することをおすすめします。

公正証書とは、公証役場等で、当事者からの嘱託で公証人により作成される書類をいいます。

公正証書については以下が参考になります。

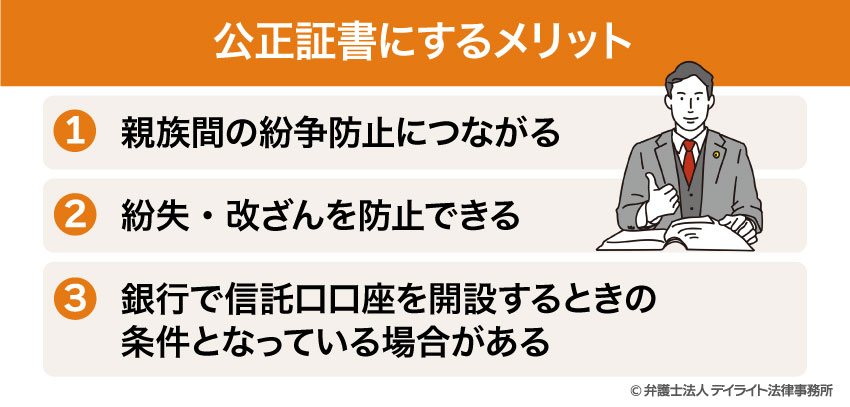

公正証書にするメリット

①親族間の紛争防止につながる

公正証書で契約書を作成する場合には、契約書を取り交わす際に、公証人が当事者の意思や契約内容を必ず確認します。

そして、公証人の目の前で、双方ともその契約内容に間違いがないということで、公正証書による契約書が作成されることになります。

そのため、後々、このような契約ではなかったということや、契約の解釈が誤っているといったトラブルというリスクを最小限に抑えることができます。

公正証書は、契約書を取り交わす際に、公証人が面前で当事者の意思や契約内容を必ず確認します。

そして、公証人は、面前で確認が済んだ場合に、公正証書として契約書を作成します。

とくに、家族信託の場合には、高齢になり、その後の将来に備えて信託を開始することが多いところです。

そのため、委託者が当時、判断能力があったのかという疑念が出てくることもあります。

そのような場合でも、公正証書の契約書の場合には、公正証書を作成するときに、公証人が委託者や受託者の意思に基づいて信託を開始するのかを面前で確認をします。

そのため、公正証書で信託契約書が作成されているということは、公証人のチェックを受けているという安心感につながります。

②紛失・改ざんを防止できる

公正証書で契約書を作成した場合には、その公正証書の「原本」は公証役場で保管され、データベースとしては半永久的に厳重に保管されます。

そして、公正証書を作成した際には、「正本」や「謄本」が手渡されます。

「正本」や「謄本」は、公証役場が作成する「原本」と同じ内容が記載されたものと公証人が証明している書類ですが、あくまでオリジナルの契約書は公証役場で保管されているものとなります。

仮に「正本」や「謄本」を紛失した場合でも、契約者となっている場合には、再発行をしてもらうことが可能です。

公正証書の場合、「原本」は、公証役場で厳重に保管されますので、およそ偽造や改ざんということはできないことになります。

そのため、公正証書で作成された契約書は、紛失やその内容が改ざんされるリスクがないものといえます。

③銀行で信託口口座を開設するときの条件となっている場合がある

信託契約に基づいて受託者が信託口口座を開設するという場合、信託契約に先立って、その金融機関で信託口口座を開設できるかどうか、ということを確認することになります。

その際に、金融機関によっては、信託契約の内容がどのようなものになっているのか(信託の目的や信託契約の具体性など)、信託契約が公正証書で作成されるものなのか、ということをチェックします。

信託口口座は全ての金融機関で開設ができるというものではありません。

しかしながら、信託口口座を開設できる金融機関であっても、契約書については公正証書で作成しなければ開設に応じない、という金融機関が大半です。

そのため、契約書を作成するにあたっては、信託口口座を開設するということからも公正証書によることが必要不可欠となります。

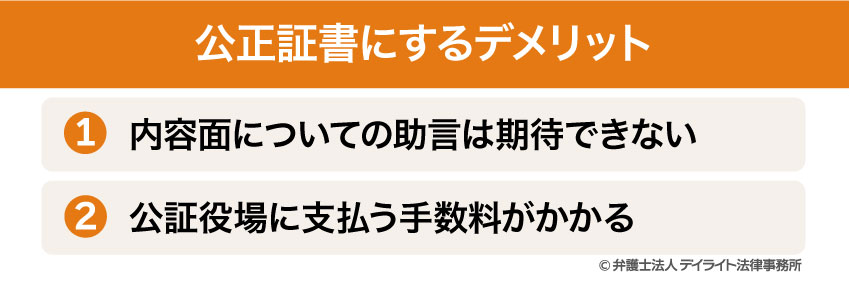

公正証書にするデメリット

①内容面についての助言は期待できない

公正証書は、公証人が作成するものですが、その前提となる契約内容についての助言や提案はしてくれません。

すなわち、公証人は、こちらが持ち込んだ契約書の案文を前提として、公正証書にするだけです。

よほど不適切な内容が記載されていれば、指摘してくれるかもしれませんが、内容面についての相談はできないと考えるべきです。

②公証役場に支払う手数料がかかる

公正証書にする場合、公証役場に支払う手数料がかかります。

しかし、公正証書にするメリットの方が上回るため必要経費と考えるべきでしょう。

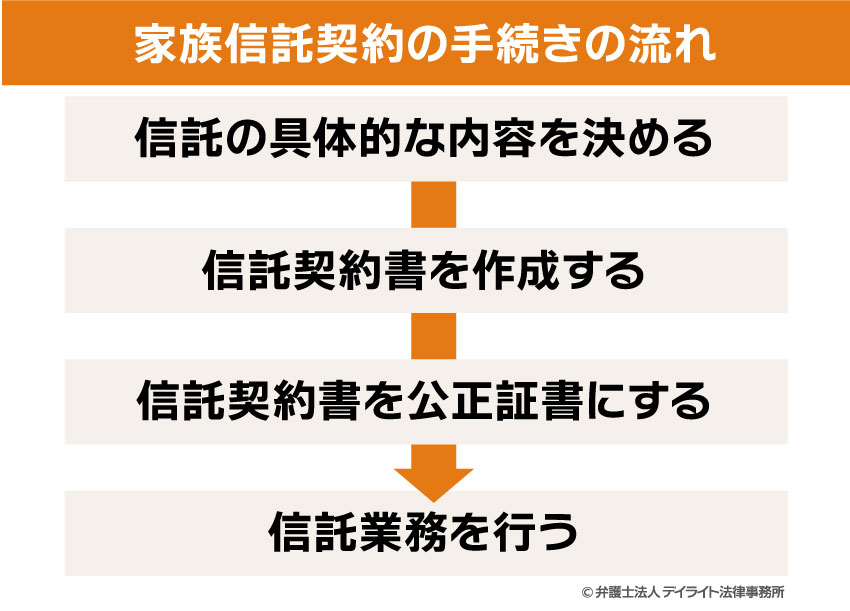

家族信託契約の手続きの流れ

家族信託契約をするにあたって、契約の締結から信託の開始までは、大まかに以下の手順に従って進めていくことになります。

①信託の具体的な内容を決める

信託の目的、信託財産、信託の当事者、受託者の権限、信託の期間、契約終了時の処理等について、具体的内容を検討します。

信託契約の内容については、信託に強い弁護士に提案してもらうとよいでしょう。

②信託契約書を作成する

①の具体的内容を踏まえて、信託契約書を作成します。

通常は弁護士が契約書案を作成し、依頼者に確認してもらいます。

③信託契約書を公正証書にする

信託契約書を公証役場に持ち込み、公正証書にします。

弁護士に依頼されていると、公証役場との調整等すべて弁護士が行ってくれます。

④信託業務を行う

公正証書作成後、受託者は速やかに、信託財産の名義変更、信託口口座の開設など、契約内容に沿った業務を行います。

家族信託の契約にかかる費用

家族信託の費用は、数十万円〜100万円くらいが相場となります。

もっとも、財産の価格によってはそれ以上となる場合もあります。

家族信託契約を締結する場合、その費用は専門家に支払う費用と実費に分けられます。

費用の内訳や相場について、くわしくはこちらのページをご覧ください。

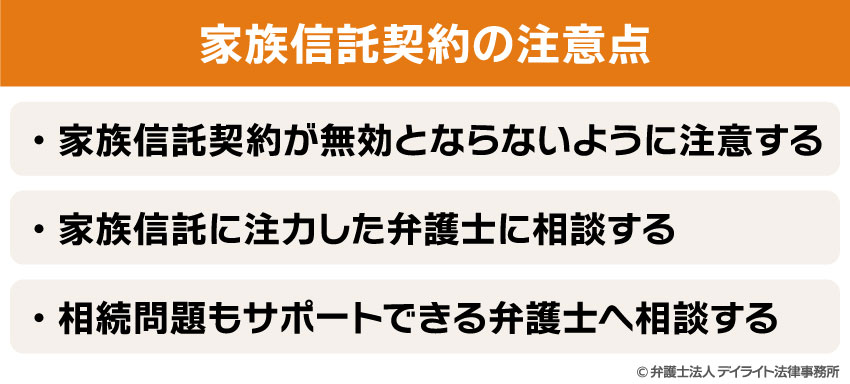

家族信託契約の注意点

家族信託契約をする場合には以下の注意点があります。

家族信託契約が無効とならないように注意する

家族信託契約を行う場合には、一般的な契約と同じく、契約者に判断能力がなければなりません。

特に、認知症対策として家族信託を活用するという場合に、すでにかなり高齢になっていて、判断能力が低下しているような状況となっているようなときには、家族信託契約がそもそもできるかどうか、慎重に判断をしなければなりません。

また、信託は、信託目的のために設定されますので、そもそもその目的が当初から実現できない場合や実現されている場合には、信託を設定する意味がありません。

そのため、そのような信託を設定すると無効となる可能性がありますので注意が必要です。

家族信託に注力した弁護士に相談する

家族信託は、専門家の間でもまだ馴染みが薄く、信託を手がけることができる弁護士も多くないのが実情です。

そのため、家族信託を検討しているという場合には、信託に精通している専門家のサポートが必要不可欠です。

相続問題もサポートできる弁護士へ相談する

信託は、様々な信託の内容を実現できる反面、制度としてはかなり複雑なものとなっています。

そのため、信託をご検討の場合には、その制度に精通している専門家の協力が不可欠です。

また、信託は、将来の相続・資産承継という場面でも利用されます。

そして、信託で資産を承継した場合に、遺留分や特別受益として、相続問題に関連をしてきます。

そういった将来の紛争の可能性を見据えた提案も必要になってきます。

そのため、信託を設定する際には、信託の設定の場面だけではなく、その先の相続の部分にも目を向けて整理をしていくことが大切です。

家族信託契約でよくあるQA

ここでは、家族信託契約について、よくあるご質問を紹介いたします。

![]()

家族信託の欠点は何ですか?

- ① 意思能力、判断能力がなくなった後では信託ができない

- ② 受託者の人材確保が難しい場合がある

- ③ 受託者に継続的に義務・負担が発生する

- ④ 受託者の信託口座の開設ができるかどうか

- ⑤ 信託のできない財産がある

- ⑥ 税金関係が複雑になる

まとめ

信託を活用するという場合には、その信託契約でどのような目的を達成したいのか、その目的を達成するためにどのような方法をとるのかということを慎重に検討する必要があります。

長期的な視点を見据え、また、将来起こりうる紛争も予防する視点も大切です。

長期間にわたり安定して信託業務を行うためには、将来起こりうるリスクに備えて、信託契約を考えていくことが必要不可欠ですので、信託を検討される場合には、まずは専門家に相談することをおすすめします。