夫婦間でお金や財産を贈り合う場合でも、原則として贈与税がかかります。

夫婦間でお金や財産を贈り合う場合でも、原則として贈与税がかかります。

生活をともにする夫婦であっても、税法上は別の個人として扱われ、一定額を超える財産の移動には贈与税が課税されます。

ただし、夫婦間の財産移転については、いくつかの非課税制度や特例が設けられています。

これらを正しく理解して活用することができれば、節税対策を効果的に行うことが可能です。

この記事では、夫婦間の贈与税について、非課税になるケースや贈与税がかかる事例、計算方法や注意点などを、税理士が解説します。

目次

夫婦間でも原則贈与税がかかる

「贈与税」は、財産の贈与を受けた側に対して課される税金です。

夫婦は法律上、別々の個人として扱われます。

そのため、夫婦間でお金や財産を贈り合う場合でも、原則として贈与税の課税対象となります。

贈与税には、年間110万円の基礎控除(非課税枠)があります。

たとえば、夫が妻に現金150万円を贈与した場合、基礎控除額の110万円を超える40万円に対して、贈与税が課税されます。

また、現金だけでなく、不動産や車、宝石などの財産を贈与した場合も、その時価に基づいて贈与税が計算されます。

特に、夫婦間の贈与は親族間の取引であるため、税務署から「仮装・隠蔽」と疑われやすい傾向があります。

夫婦だからといって安易に高額な財産のやり取りをすると、後になって税務調査の対象となることがあります。

場合によっては、追徴課税や加算税などのペナルティを課されることもあるのです。

しかし、夫婦間の贈与では、一定の条件の下で非課税となる制度や特例が存在します。

これらの制度を正しく理解し活用することで、贈与税を軽減することも可能です。

実際に、どのようなケースであれば贈与税がかからないのか、詳しく見てみましょう。

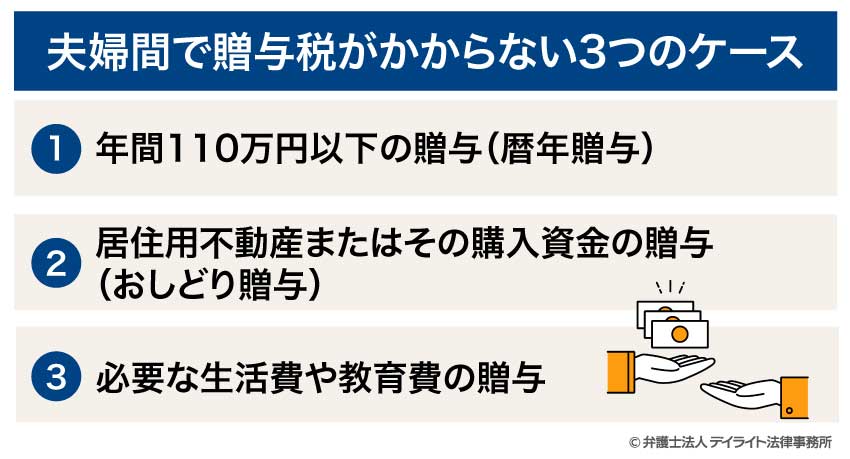

夫婦間で贈与税がかからない3つのケース

夫婦間の財産の移動であっても、以下の3つのようなケースでは、贈与税が課税されません。

それぞれの制度や条件について詳しく見ていきましょう。

①年間110万円以下の贈与(暦年贈与)

暦年贈与とは、1月1日から12月31日までの1年間に贈与された財産の合計額のうち、110万円までは贈与税がかからないという制度です。

言い換えると、贈与には年間110万円の基礎控除(非課税枠)があるということもできます。

たとえば、夫が妻に毎年110万円ずつ贈与するのであれば、それを何年続けても、贈与税はかかりません。

暦年贈与の最大のメリットは、毎年繰り返し利用できる点にあります。

計画的に活用することで、将来の相続税対策にもつながります。

贈与の事実を明確にするために、贈与契約書を作成し、銀行振込などの記録が残る方法で贈与することをおすすめします。

②居住用不動産またはその購入資金の贈与(おしどり贈与)

婚姻期間が20年以上の夫婦間で、居住用の不動産またはその購入資金を贈与する場合、最大2000万円まで贈与税がかからない特例があります。

これは「夫婦の間で居住用の不動産を贈与したときの配偶者控除(おしどり贈与)」と呼ばれる制度です。

参考:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

これは、夫婦間で居住用不動産を贈与する際の税負担軽減することで、夫婦の暮らしを安定させるという趣旨の制度です。

この特例を利用するためには、以下の条件をすべて満たす必要があります。

- 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

- 贈与を受けた年の翌年3月15日までに、その不動産に実際に住んでおり、その後も引き続き住む見込みであること

- 贈与を受けた年の翌年2月1日から3月15日までの間に、贈与税の申告をすること

この特例は、暦年贈与の基礎控除(110万円)と併用することができます。

つまり、最大で2110万円まで非課税で贈与を受けることが可能です。

ただし、この特例は一生に一度しか利用できないため、タイミングを見極めて活用することが重要です。

③必要な生活費や教育費の贈与

夫婦間には、互いに助け合って生活する「扶養義務」があります(民法752条)。

参考:民法|e-Gov法令検索

その義務を果たす範囲内で、生活費や教育費として贈与をするときは非課税となります。

具体的には、家賃、食費、光熱費、医療費、学費といった生活費が該当します。

ただし、これらの費用は「その都度必要に応じて渡される」ものであることが条件です。

たとえば、毎月の生活費として10万円を渡す場合は非課税ですが、1年分の生活費として120万円をまとめて渡すと、贈与税の対象となる可能性があります。

また、生活費として渡されたお金が、実際には貯蓄や投資に回されている場合も、贈与税の対象となることがあります。

生活費や教育費として渡すお金は、その目的に沿って使われることが重要です。

夫婦間で贈与税がかかる典型的な事例

以上のように、夫婦間の贈与について一定のものは、贈与税の課税対象外となります。

ここでは逆に、夫婦間で贈与税がかかる典型的な事例について解説します。

これらのケースを理解することで、思わぬ贈与税の課税を避けることができるでしょう。

暦年贈与の基礎控除(110万円)を超える贈与

夫婦間で贈与税が課される最も基本的なケースは、1年間(1月1日から12月31日まで)の贈与額が、基礎控除である110万円を超える場合です。

この場合、110万円を超過した分に対して贈与税がかかります。

これは現金の手渡しや銀行振込だけでなく、車や宝石といった高額なプレゼントも含まれます。

たとえば、夫が妻に年間で現金100万円と50万円相当の宝石を贈ったとします。

この場合、合計で150万円となり、基礎控除の110万円を超える40万円に対して贈与税が課税されます。

複数回に分けて贈与した場合でも、1年間の合計額で判断されるため注意が必要です。

贈与税の申告は、贈与を受けた翌年の2月1日から3月15日までに行う必要があります。

夫婦の口座間で多額の資金移動があった場合

夫婦間で一方の口座からもう一方の口座へ多額の資金を移動させると、それが贈与とみなされる可能性があります。

特に、生活費の補充などの目的がなく、単に資金を移動させただけの場合は、贈与とみなされやすくなります。

たとえば、夫の口座から妻の口座に1000万円を振り込んだとします。

この場合、それが生活費や教育費などの明確な目的がない限り、贈与とみなされる可能性があります。

仮に贈与扱いとなると、基礎控除の110万円を超える890万円に対して贈与税が課税されることになります。

税務調査の際には、銀行の入出金記録が確認されます。

夫婦の口座間での資金移動には、何のために行うのかの目的を明確にしておくことが重要です。

生活費として渡したお金を貯蓄・投資された場合

前述のとおり、生活費や教育費として渡されたお金は非課税です。

ただし、それが実際に生活費や教育費として使われず、貯蓄や投資に回された場合は、贈与税の対象となる可能性があります。

たとえば、夫が妻に毎月20万円を生活費として渡していたが、妻はそのうち10万円を定期的に貯金していたとします。

この場合、その貯金分は生活に必要な費用とは認められず、年間で120万円の贈与があったとみなされる可能性があります。

生活費として渡すお金は、実際の生活費の範囲内であることが重要です。

また、渡す側も受け取る側も、生活費としての使途を明確にしておくことが望ましいでしょう。

配偶者の借金を肩代わりした場合

配偶者の借金を肩代わりして返済した場合、その返済額は「みなし贈与」として贈与税の対象となります。

「みなし贈与」とは、贈与の意思をもってされるわけではないが、実質的には贈与と同じ効果をもつものをいいます。

たとえば、妻名義の住宅ローンやカードローン、奨学金などの返済を夫が行った場合、その返済額分が夫から妻への贈与とみなされます。

特に注意が必要なのは、共働き夫婦で住宅ローンを一方の配偶者名義で組んでいる場合です。

もう一方の配偶者がローン返済を手伝うと、その分が贈与とみなされる可能性があります。

このような場合は、夫婦で収入に応じた負担割合を決め、それぞれが自分の負担分を直接返済するなどの工夫が必要です。

不動産の名義や持分割合が不適切な場合

不動産を購入する際、実際の資金負担と登記上の持分割合が一致していないと、贈与とみなされる可能性があります。

たとえば、夫が不動産の購入資金の全額を負担したとすると、本来的には、それは夫のものであるはずです。

にもかかわらず、その不動産を夫婦の共有名義で登記すると、夫から妻へ持分相当額の贈与があったとみなされる可能性があります。

また、すでに夫名義の不動産を、後から夫婦の共有名義に変更したような場合も、変更した持分相当額が贈与とみなされます。

不動産の名義や持分割合は、実際の資金負担に応じて設定することが原則です。

もし共有名義にする場合は、それぞれの資金負担割合に応じた持分設定を行うか、贈与の手続きを適切に行う必要があります。

贈与税の計算方法

夫婦間の贈与税も、一般的な贈与税と同じ方法で計算されます。

贈与税の計算は、以下の手順で行います。

① 1年間(1月1日から12月31日まで)の贈与財産の価額を合計する

② 基礎控除額110万円を差し引く

③ 課税価格に税率を乗じて税額を計算する

贈与税の税率は、贈与を受けた人と贈与した人の関係によって異なります。

夫婦間の贈与は「一般贈与財産」に該当し、「一般税率」が適用されます。

一般税率の場合、課税価格に応じて以下の税率が適用されます。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1000万円以下 | 40% | 125万円 |

| 1000万円超1500万円以下 | 45% | 175万円 |

| 1500万円超3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

次は、この手順がどのように適用されるのか、例に基づいて考えてみましょう。

夫婦間の贈与税はいくら?具体例で計算

夫婦間の贈与税について、具体例を通して計算方法を確認してみましょう。

例1 夫から妻に現金350万円を贈与した場合

① 贈与財産の価額:350万円

② 基礎控除額を差し引く:350万円 – 110万円 = 240万円(課税価格)

③ 税率を適用する:240万円は「200万円超300万円以下」の区分に該当するため、税率15%、控除額10万円が適用される

④ 贈与税額の計算:240万円 × 15% – 10万円 = 26万円

① 贈与財産の価額:10万円 × 12か月 = 120万円

② 基礎控除額を差し引く:120万円 – 110万円 = 10万円(課税価格)

③ 税率を適用する:10万円は「200万円以下」の区分に該当するため、税率10%が適用される

④ 贈与税額の計算:10万円 × 10% = 1万円

贈与税の申告は、贈与を受けた翌年の2月1日から3月15日までに行う必要があります。

生前贈与の税金についての詳しい解説は、以下のページをご覧ください。

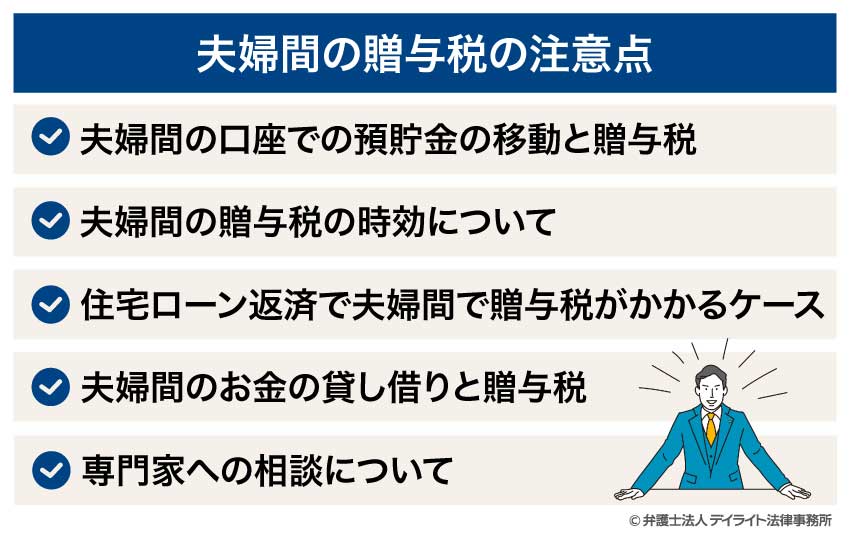

夫婦間の贈与税の注意点

夫婦間の贈与税については、いくつかの重要な注意点があります。

ここでは、特に注意すべきポイントについて解説します。

夫婦間の口座での預貯金の移動と贈与税

夫婦間で口座を分けている場合、一方の口座からもう一方の口座へのお金の移動は、税務上、贈与とみなされる可能性があります。

特に、生活費や教育費などの明確な目的がない場合や、金額が高額である場合は、注意が必要です。

また、夫婦共有の財産であっても、口座名義が一方のみになっている場合、その口座からもう一方の口座への資金移動も、贈与とみなされることがあります。

税務調査の際には、銀行の入出金記録が確認されるため、不用意な資金移動は避けるのが望ましいです。

夫婦間の口座移動は戻すべき?

夫婦間で口座間の資金移動を行った後、それが贈与とみなされる可能性に気づいた場合、「お金を戻した方がよいのか」と考える方もいるかもしれません。

しかし、一度移動させたお金を戻すことで、かえって税務上の問題が複雑になる可能性があります。

お金を戻す行為自体が、今度は逆方向の贈与とみなされる可能性があるからです。

また、税務調査が入った後に資金を戻すと、「仮装・隠蔽」と判断されるおそれもあります。

口座間の資金移動が既に行われている場合は、贈与でないことを明らかにできるよう、その目的や経緯を明確に説明できるような書類や証拠を保管しておくことが重要です。

必要に応じて、税理士や弁護士などの専門家に相談することをおすすめします。

夫婦間の贈与税の時効について

贈与税は、納付されないで一定の期間が経過すると、時効によって納税義務が消滅します。

原則として、贈与税の申告期限(贈与を受けた翌年の3月16日)から6年間の経過で時効が成立し、納税義務が消滅します。

ただし、悪質な脱税行為(仮装・隠蔽)があった場合は、時効が7年間に延長されます。

時効が成立すると、税務署は贈与税の更正・決定や徴収を行うことができなくなります。

しかし、時効を狙って意図的に申告を怠ることは、脱税行為とみなされる可能性が高いため、絶対に避けるべきです。

贈与税の時効ついての詳しい解説は、以下のページをご覧ください。

住宅ローン返済で夫婦間で贈与税がかかるケース

住宅ローンの返済に関連して、夫婦間で贈与税がかかるケースがあります。

特に注意が必要なのは、以下のようなケースです。

一方の名義のローンをもう一方が返済する場合

妻名義の住宅ローンを夫が返済すると、その返済額は夫から妻への贈与とみなされる可能性があります。

共有名義の不動産で、ローン負担割合と持分割合が一致しない場合

たとえば、夫婦で50%ずつの共有名義の不動産を購入したとします。

この場合に、ローン返済の負担が夫70%、妻30%だった場合、持分割合とローン負担割合の差(20%分)について、贈与となる可能性があります。

住宅取得資金の贈与特例を利用せずに資金提供した場合

配偶者から住宅取得資金の贈与を受ける場合、「おしどり贈与」などの特例を利用せずに行うと、基礎控除(110万円)を超える部分に贈与税がかかります。

住宅ローンに関連する贈与税を回避するためには、ローンの名義と実際の返済者を一致させることや、共有名義の場合は持分割合に応じてローン返済を負担することが重要です。

夫婦間のお金の貸し借りと贈与税

夫婦間でお金の貸し借りを行う場合、それが本当の「貸し借り」なのか、実質的な「贈与」なのかが税務上の問題となることがあります。

特に、返済の計画や形跡がない場合、金額が高額な場合などは、貸し借りの体を取った贈与とみなされる可能性があります。

夫婦間でお金の貸し借りを行う場合、貸付契約書を作成したり、定期的に返済を行いその記録を残したりといったように、貸し借りであることをはっきりさせておくのが重要です。

ただし、形式的に上記の対応を行っていても、実質的に返済の意思がないと判断された場合は、贈与とみなされる可能性が残ります。

専門家への相談について

夫婦間の贈与税に関する問題は、専門家に相談することで適切な対応が可能になります。

贈与税の計算方法や申告手続き、非課税制度の適用条件など、税金に関する相談であれば税理士が適任です。

税理士は税法の専門家として、状況に合わせた最適な節税対策を提案してくれるでしょう。

一方、贈与契約の有効性や法的効力、将来的な相続との関連性など、法的な側面からの対応が必要な場合は、弁護士への相談が効果的です。

特に、贈与と財産分与の境界線が曖昧なケースや、既に贈与に関するトラブルが発生している場合は、弁護士による法的なバックアップが重要になります。

複雑な贈与税の問題の場合は、税理士と弁護士の両方に相談し、税務と法務の両面からアドバイスを受けることで、より安心して対応することができます。

相続問題を弁護士に相談するメリットについては、以下のページをご覧ください。

夫婦間の贈与税についてのQ&A

![]()

夫婦間の贈与は税務署にバレる?

夫婦間の贈与が税務署に把握される主な経路としては、銀行の大口取引報告や不動産登記情報があります。

特に、多額の送金については、税務署に把握される可能性があります。

税務調査が入れば、預金通帳や不動産登記簿なども確認されるため、隠し通すことは難しいと思われます。

![]()

夫婦間で贈与税がかかるのはおかしい?

もし夫婦間の贈与が非課税になれば、相続直前に配偶者に財産を移転し、相続税の負担を軽減するといった工作が可能となるからです。

ただし、夫婦間の贈与には、夫婦という関係の特殊性を考慮して、おしどり贈与などの非課税制度が設けられています。

これらを活用することで、贈与税を適切に軽減することは可能です。

![]()

夫婦間で贈与をしたらいくらまでなら無税ですか?

また、婚姻期間が20年以上の夫婦間では、居住用不動産またはその購入資金として最大2000万円まで非課税となる「おしどり贈与」も利用できます。

その他にも、生活費や教育費として必要な範囲内で渡すお金も非課税です。

まとめ

この記事では、夫婦間の贈与税について、非課税になるケースや贈与税がかかる事例、計算方法や注意点などを解説しました。

記事の要点は、次のとおりです。

- 夫婦間でも原則として贈与税がかかるが、年間110万円までの暦年贈与や、婚姻期間20年以上の夫婦が利用できる「おしどり贈与」などの非課税制度がある。

- 生活費や教育費として必要な範囲内で渡すお金、社会通念上妥当な金額のプレゼント、離婚による財産分与なども贈与税はかからない。

- 夫婦間の口座移動や借金の肩代わり、不動産の名義変更などは、贈与税の対象となる可能性があるため注意が必要である。

- 贈与税の計算は、1年間の贈与財産の合計から基礎控除額110万円を差し引き、残額に税率を適用して行う。

- 夫婦間の贈与税対策には、非課税制度の活用や贈与の記録を残すことが重要であり、複雑なケースでは税理士や弁護士への相談が効果的である。

当事務所では、相続に注力する弁護士及び税理士からなる専門チームを構築しています。

相続対策チームは、相続に関する専門知識やノウハウを活用し、相続問題の解決に尽力しています。

遠方にお住まいの方でもお気軽に当事務所の専門サービスをご利用いただけるように、LINE、Zoom、などを活用したオンライン相談をご提供しております。

相続問題については、当事務所の相続弁護士までお気軽にご相談ください。