「家族信託」とは、自分の財産を信頼できる家族に託し、あらかじめ定めた目的に沿って、管理・運用・処分してもらう仕組みです。

たとえば、親が認知症や要介護状態になり、自分で財産管理ができなくなった場合でも、事前に家族信託を組んでおけば、家族が柔軟かつ円滑に財産を引き継いで管理・活用できます。

近年では、銀行が提供するサービスの中にも「家族信託」や、それに類似した名称の商品が増えており、「何を選べばよいのか」「どこに相談すべきか」と戸惑う方も少なくありません。

そこで本記事では、銀行が提供する信託サービスと、家族間で行う一般的な家族信託の違いを整理したうえで、

信託用口座の開設方法、銀行の選び方、家族信託を進める際の注意点について、弁護士がわかりやすく解説します。

目次

家族信託とは

家族信託の基本的な考え方

家族信託とは、信頼できる家族に自分の財産の管理・運用・処分を任せる仕組みで、「民事信託」の一種です。

法律に「家族信託」という名称が明記されているわけではありませんが、財産を託す相手が家族であることから一般にこう呼ばれています。

家族信託が用いられる場面を、例を交えてご説明します。

例えば、祖母Aさんが認知症になった場合、たとえ家族であってもAさんの預金を引き出したり、不動産を売却したりすることはできません。

また、仮に、Aさんが自分が持っている土地を売ったとしても、原則として無効となります。

そして、Aさんが認知症になった後の介護費用は、Aさんの家族が負担することになります。

このような事態に備える手段の一つが、あらかじめ家族との間で契約を結ぶ「家族信託」です。

家族信託の仕組み

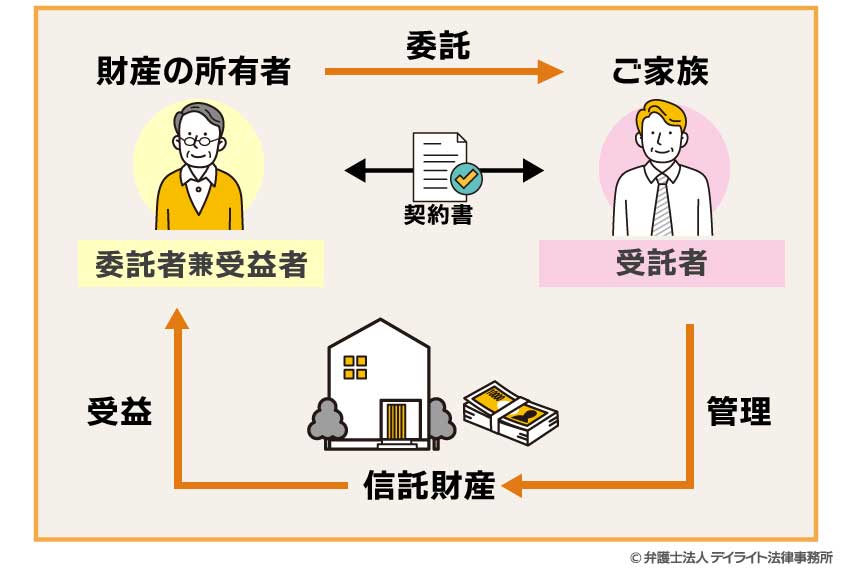

【家族信託の基本的な登場人物】

- 「委託者」:財産の所有者で、財産の管理運用処分を任せる人

- 「受託者」:財産の管理運用処分を任される人

- 「受益者」:財産権を持ち、財産から利益を受ける

①まず、「委託者」が財産の管理を「受託者」に任せ(=契約)、

②その財産を「受託者」が管理し、

③その財産から発生した利益を「受益者」が得る

仕組みになっています。

なお、「委託者」が「受託者」に預けた財産を、「信託財産」といいます。

家族信託では親のために子が財産を管理し、利益は所有者である親が得るなど、委託者と受益者が同じ人になる場合がほとんどです。

具体的には、

- 信託する内容を話し合い、契約書を作成する。

- 契約書を公正証書にする。

といった手順を踏むことになります。

③信託財産から発生した利益を「受益者」が得る

具体的には、

- 不動産について、信託財産を受託者に名義変更する。

- 金銭について、受託者自身の財産と分けて管理できるよう、銀行口座を開設する。

といった手順を踏み、以降は受託者が委託者の意向に沿って財産を適切に管理・運用していきます。

家族信託の特徴

信託できる財産の範囲

家族信託では、商事信託(金融機関が受託者となる信託)とは異なり、信託できる財産に特段の制限はありません。

預貯金のみならず、不動産、有価証券など財産的価値のあるものであれば、基本的に信託することが可能です。

なお、以下の財産については、信託することができない、あるいは信託することが難しいということに注意が必要です。

借金や保証債務など、マイナスの財産については、財産的価値がないため、信託財産とすることができません。

生活保護受給権や年金受給権など、委託者本人の一身に専属する権利についても、信託財産とすることはできません。

預貯金そのものではなく、預貯金「口座」は、銀行との契約で譲渡禁止特約という約定があり、自由に名義変更はできません。

農地については、実際上信託財産とすることについてハードルがあります。

具体的には、農地を信託財産としたい場合、農地を所有する委託者が自ら農地以外の用途に変更する「農地転用」の許可等の手続き(農地法4条)をとる必要があります。

信託の内容

また、「誰に、どのように管理を行ってほしいか」といった信託の内容を委託者自身で自由に定めることが可能です。

家族の意向を反映した柔軟な財産管理が行えることも大きな特徴といえるでしょう。

信託の目的

家族信託は、相続対策、親が認知症になった際の財産管理対策、遺言書の代用など、様々な目的のために利用できます。

信託の費用

家族信託では、受託者が納得すれば、受託者に対して無報酬とすることも可能です。

もちろん、逆に受託者に報酬を支払うことも可能であり、その場合には信託契約の中で定めておく必要があります。

銀行の「家族信託サービス」とは?

財産の管理や運用などを銀行が担当する信託は、「商事信託」と呼ばれています。

この場合、信託銀行が財産を預かる役割(受託者)となり、契約に基づいて財産の管理・運用・処分を行います。

銀行はその代わりに「信託報酬」として手数料を受け取る仕組みです。

信託報酬にはいくつか種類があり、たとえば以下のようなものがあります。

- 契約締結時報酬(契約を結んだときに発生する費用)

- 管理報酬(財産の管理をしてもらうための定期的な費用)

- 運用報酬(財産を運用して利益を出してもらう場合の費用)

このように、商事信託では専門的な管理が受けられる一方で、費用も発生する点に注意が必要です。

信託銀行が取り扱う信託サービス

信託銀行は、先ほどご説明したとおり「銀行業務」「信託業務」「併営業務」を行っているわけですが、このうち、「信託業務」について、信託銀行が取り扱う信託サービスをご説明します。

信託できる財産の内容

信託銀行の家族信託系サービスで信託できる財産は、多くの場合、金銭のみとされています。

また、信託できる最低金額が数百万円以上といった制限が設けられる傾向にあります。

信託の内容

信託銀行による家族信託系サービスの場合、基本的に信託銀行などが定めた設計の範囲内で信託を行うことになり、委託者自身の要望に合ったスキームを設計できるとは限りません。

利用を検討する際は、信託銀行がどのような信託を行っているのか、信託銀行毎によく調べる必要があります。

信託の目的

「認知症になった本人の生活のために、あらかじめ指定された家族が出金できるようにしておく」「亡くなった本人の葬儀費用を支出する」「委託者が亡くなった後の相続対策」といったものを主な目的としているのが、銀行などの家族信託系サービスです。

信託の費用

信託銀行が行う信託では、一般的に、信託された財産の管理・運用・処分を行ってもらう対価として、信託報酬を支払うというのが一般的です。

銀行の家族信託と家族で行う家族信託の違いとは?

銀行で提供されている「家族信託サービス」は、正確には「商事信託」と呼ばれるものに分類されます。

以下の表では、家族間で行う「家族信託(民事信託)」と、銀行の家族信託サービス(商事信託)との違いを比較しています

| 家族信託 | 商事信託 | |

|---|---|---|

| 受託者 | 家族や親族等、誰でも | 信託銀行や信託会社など、法令による免許・認可を受けた者 |

| 受託者の権限 | 信託契約の中で定めた内容による。 そのため、受託者の権限の範囲を広く設定することもできる。 |

免許・認可の種類により、権限の範囲が異なる。 家族信託と比べて、権限の範囲が狭い。 |

| 信託できる財産の範囲 | 原則制限なし。 預貯金のみならず、不動産、有価証券なども信託することが可能。 |

原則として金銭のみ。 信託できる最低金額が数百万円以上といった制限が設けられる傾向にある。 |

| 信託の内容 | 信託契約の中で自由に決めることができる。 | 信託銀行などが定めた設計の範囲内で信託を行う。 |

| 信託の目的 | 相続対策、親が認知症になった際の財産管理対策、遺言書の代用など、様々な目的のために利用可能。 | 認知症になった本人の生活のために、あらかじめ指定された家族が出金できるようにしておくことや、委託者が亡くなった後の相続が主な目的。 |

| 信託にかかる報酬 |

|

信託報酬が発生するのが一般的。 |

| メリット | 信託できる財産の範囲、信託の内容・目的、財産の管理・運用・処分方法など、柔軟性・自由度が高い。 |

|

| デメリット | 自分たちだけで行う場合、契約書の作成に不備があれば、家族信託が無効になってしまう。 |

|

家族信託ではなぜ銀行口座が必要なのか?

信託財産を管理する3つの方法

家族信託を利用した場合、信託された金銭を管理する方法は以下の3つが考えられます。

- ① 受託者の既存の口座で管理する

- ② 「信託口口座」を開設する

- ③ 受託者名義の普通預金口座を「信託専用口座」として開設する

このうち、①の方法には非常に問題があります。

家族信託は通常長期間に渡るため、信託財産に属する財産と受託者自身の財産とがごちゃ混ぜになってしまう危険性が高く、分別管理義務を守ることが困難になります。

そのため、家族信託では、現金の管理方法として②または③をとることになります。

①受託者の既存の口座で管理する

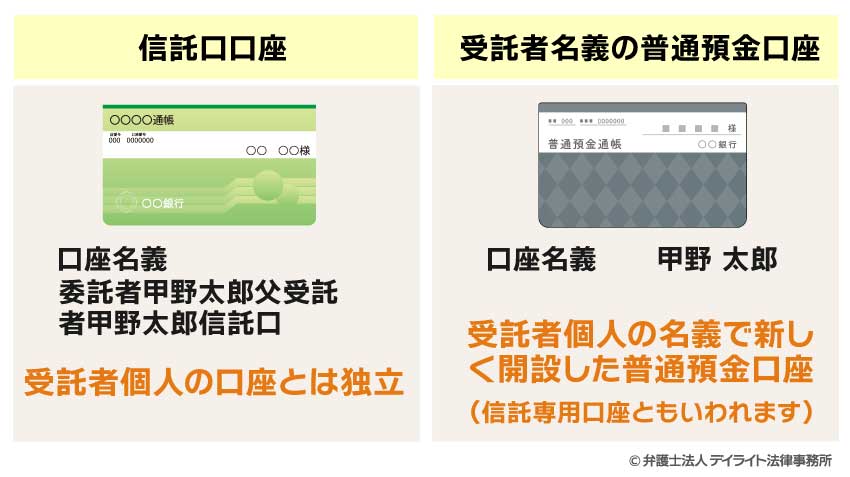

開設する銀行口座は、「信託口口座」か「受託者名義の普通預金口座(信託専用口座)」のどちらかの方法を取ることになりますが、両者は異なる点がいくつか存在します。

そこで、「信託口口座」「受託者名義の普通預金口座」がそれぞれどのような口座なのか、ご説明します。

②「信託口口座」を新たに開設する

信託口口座とは、受託者の固有財産と委託者から委託された信託財産とを分別管理するために、信託財産に属する金銭のみを預け入れる口座です。

口座名義には、信託財産であることがわかるような記載がなされます。

具体的には、「委託者〇〇受託者▢▢信託口」、「〇〇信託受託者▢▢」、「受益者△△信託受託者▢▢」、「家族信託口◯◯ 受託者▢▢」といった形で記載されます。

信託口口座は、受託者個人の口座とは独立しています。

そのため、受託者の死亡、破産、差押えといった、受託者個人の事情によって口座が凍結されないという機能を有します。

そして、銀行内部の決まりによって、信託口口座は受託者個人名義の普通預金口座とは別の取扱いが行われています。

もっとも、信託口口座を開設するにあたっては、銀行から信託契約書の審査を受け、さらに契約書を公正証書化する必要があり、受託者名義の普通預金口座を開設する場合よりも時間がかかるという点には注意が必要です。

③受託者名義の普通預金口座を「信託専用口座」として開設する

受託者名義の普通預金口座とは、受託者個人の名義で新しく開設した普通預金口座です。

通常の普通預金口座ですので、口座名義は受託者の名前が載るだけで、信託口口座のように口座名義に「信託」という文言の記載はありません。

そのため、通帳を見るだけでは信託財産を管理するための口座かどうか判別できません。

受託者名義の普通預金口座で管理する方法をとる場合の注意点として、家族信託契約書に「金融機関名」「口座名義」「口座番号」を明記することが必要となります。

これにより、第三者にも信託のための口座であることを示すことができます。

受託者名義の普通預金口座の場合、銀行で新規の普通預金口座を開設するときと同じ要領で手続きを進めることになります。

開設する口座が、信託口口座の場合

信託口口座のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

以下では、信託口口座を開設する場合のメリット・デメリットについて、詳しくご説明いたします。

先にご説明したとおり、口座名義には、信託財産であることがわかるような記載がなされます。

そのため、受託者個人のお金と、信託されたお金が混ざってしまうという危険を回避することができます。

通常、普通預金口座は、口座名義人が死亡したことを銀行が把握した時点で凍結されます。

しかし、信託口口座は、委託者や受託者の個人の財産ではないため、口座が凍結されることはありません。

そのため、委託者が死亡した場合、信託口口座から委託者の葬儀費用等を清算し、残額を帰属権利者として指定されていた方の口座へ振り込むということが可能です。

また、委託者よりも先に受託者が先に死亡してしまった場合、信託財産である金銭は信託契約で定めた後継受託者が管理を継続します。

さらには、信託口口座であれば、受託者個人の財産ではなく、信託財産であることが明らかなため、受託者の相続人から相続財産の一部と主張されるリスクもありません。

このように、信託口口座であれば、委託者や受託者が死亡しても、スムーズに後の手続きに移行することができます。

受託者が万が一破産してしまった場合、通常、受託者が所有する財産については没収されてしまいます。

しかし、信託口口座にある財産(信託財産)については、受託者の財産ではないということが明確であるため、受託者個人の債権者から信託財産に対して差押えられることはなくなります。

これは、信託の「倒産隔離機能」と呼ばれます。

「信託財産責任負担債務に係る債権(信託財産に属する財産について生じた権利を含む。次項において同じ。)に基づく場合を除き、信託財産に属する財産に対しては、強制執行、仮差押え、仮処分若しくは担保権の実行若しくは競売(担保権の実行としてのものを除く。以下同じ。)又は国税滞納処分(その例による処分を含む。以下同じ。)をすることができない。」

「受託者が破産手続開始の決定を受けた場合であっても、信託財産に属する財産は、破産財団に属しない。」

「受託者の任務は、信託の清算が結了した場合のほか、次に掲げる事由によって終了する。

① 受託者である個人の死亡」

「第56条第1項第1号に掲げる事由により受託者の任務が終了した場合には、信託財産は、法人とする。」

引用元:信託法|e-Gov法令検索

後ほど説明しますが、信託口口座を開設するためには、さまざまな必要書類を揃えたうえで金融機関の審査を受けなければなりません。

金融機関によっては、開設までに1ヶ月以上かかるケースもあります。

現状、信託口口座は一部の銀行でしか取り扱いがありません。

家族信託自体、平成18年(2006年)の信託法改正により、翌年の平成19年に施行された制度で、比較的新しい制度といえます。

そのため、信託口口座を取り扱っている銀行はあまり多くありません。

近隣に信託口口座を取り扱う銀行がない場合は、遠方の銀行まで手続きをしに行かなければならない可能性があります。

銀行によって異なりますが、無料で信託口口座を開設してくれるところもあれば、開設にあたって5〜10万円程度の手数料が発生するところもあるため、経済的な負担となるかもしれません。

その他にも、口座維持手数料などが必要となる銀行もあるため、信託口口座を開設する際は検討している銀行に必ず問い合わせるようにしましょう。

銀行によっては、最低預入金額が2,000万〜3,000万円以上といった形で、信託口口座を開設するための条件が設けられている場合があります。

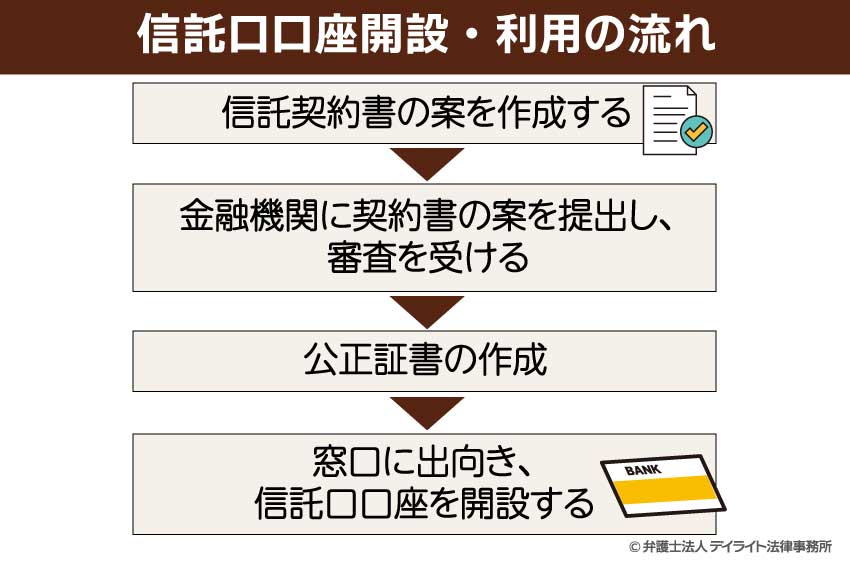

信託口口座開設・利用の流れ

受託者名義の普通口座は、通常の普通預金口座を開設するときと同じ要領で手続きを進めることになりますが、信託口口座は異なる手続きを踏むことになります。

信託口口座を開設するまでの流れは以下のようになります。

信託口口座を開設する前に、まずは信託契約書の草案を作成し、家族信託の内容を決めなければなりません。

家族や親族の中で誰が受託者となるのか、どの財産を信託の対象とするのか、どのように信託財産を管理・運用・処分するのかといった内容です。

信託契約書の中で、これらが法的に有効な形で定められていないと、信託口口座を開設できなかったり、家族信託そのものが無効になったりする可能性があります。

法的に有効な契約書を作成するためには、信託法をはじめ様々な法的観点が必要となります。

専門家への相談や依頼のうえ、信託契約書の作成を行うことをお勧めします。

また、後々家族間で無用の紛争が生じないよう、信託契約書を作成する段階で、委託者(親)本人には契約内容をきちんと理解してもらったうえで、家族内で十分話し合うことが重要です。

信託契約書の草案が完成したら、金融機関に契約書の草案を提出し、審査を受けます。

審査の対象となるのは、信託の目的、委託者と受託者の関係性、契約内容や手続きに不備・不正がないか、トラブルの有無などです。

審査は金融機関や状況によって異なり、1週間から長くて1ヶ月ほどかかることもあります。

審査が完了し信託契約書の内容に問題がなければ、信託契約書を公正証書にします。

信託口口座の開設には、銀行に信託契約書案を提示する必要がありますが、その際、最終的に信託契約書を公正証書にすることを開設の条件としている銀行がほとんどです。

そのため、銀行の審査を受けた信託契約書は、必ず公証役場で公正証書化しましょう。

まずは、お近くの公証役場の公証人と、契約内容について確認します。

契約内容に問題がなければ、公正証書を作成することになります。

作成された公正証書の原本は、公証役場にて保管されますので、作成者本人は正本・謄本を受け取ります。

公正証書化した信託契約書など必要書類の準備ができたら、いよいよ口座開設に移ります。

銀行の窓口へ出向き、口座開設手続きをしてもらいましょう。

なお、銀行によっては、受託者のみならず、委託者の同席を求められる場合があります。

口座の開設が無事完了したら、1週間〜10日ほどで通帳やキャッシュカードが届きます。

その後、開設した口座に信託する金銭を振り込んでから初めて、受託者による管理が開始されるという流れです。

信託口口座開設のための必要書類

信託口口座の開設には、一般的には以下のような書類が必要です。

- 信託契約書(公正証書化したもの)

- 受託者の信託口口座用の印鑑(届出印)

- 戸籍謄本

- 住民票

- 受託者の本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

もっとも、必要な書類は口座を開設する銀行によって異なるため、銀行に確認する必要があります。

開設する口座が、普通預金口座の場合

受託者名義の普通預金口座のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

以下では、受託者名義の普通預金口座を開設する場合のメリット・デメリットについて、詳しくご説明いたします。

信託口口座と違い、受託者名義の普通預金口座を開設する場合は、契約書のチェックといった銀行の審査はありません。

通常の普通預金口座を開設する場合と同様の手続きを経るため、信託口口座よりも容易に口座を開設することができます。

最短で当日に口座を開設することができる銀行もあります。

また、口座の開設にあたって費用がかかることもありません。

先にご説明したとおり、信託口口座では、銀行によっては、最低預入金額が2,000万〜3,000万円以上といった形で、信託口口座を開設するための条件が設けられている場合があります。

一方、受託者名義の普通預金口座であれば、預入金額が低い場合でも利用することができます。

信託口口座は一部の銀行でしか取り扱いがないため、自身の希望する銀行を利用できるとは限りません。

一方、受託者名義の普通預金口座であれば、通常の普通預金口座を開設する場合と同様、自身の希望する銀行で口座を開設することができます。

受託者名義の普通預金口座は、通常の個人の普通預金口座と同様の扱いになります。

そのため、受託者が死亡した場合、そのことを銀行が把握した時点で凍結されます。

口座が凍結されると、受託者の相続人の協力を得ない限り、解除することができません。

受託者名義の普通預金口座は、通常の普通預金口座ですので、口座名義は受託者の名前が載るだけで、信託口口座のように口座名義に「信託」という文言の記載はありません。

そのため、当事者以外には、信託財産を管理するための口座かどうか判別できず、受託者が破産してしまった場合、受託者の債権者によって、受託者名義の普通預金口座も受託者個人の財産とみなされ、差し押えられる可能性があります。

もし差し押さえられた場合には、裁判所に第三者異議の申立てをして、当該財産は信託財産であり、受託者の固有財産ではないことを主張・立証しなければなりません。

この主張・立証が認められれば差押えは解除されますが、手続きに時間がかかり、その間受託者名義の普通預金口座からお金を引き出すことはできません。

受託者名義の普通預金口座開設・利用の流れ

受託者名義の普通預金口座は、通常の普通預金口座を開設するときと同じ要領で手続きを進めることになります。

具体的な口座開設の手順は、銀行ごとに違いますので、利用を考えている銀行に確認する必要があります。

また、店舗窓口に直接赴いて口座を開設する方法だけでなく、スマートフォンなどを用いてオンラインで口座を開設する方法を設けている銀行も多いですので、近くに店舗がない・平日に来店することが難しい方は、オンラインによる方法も検討されるとよいでしょう。

受託者名義の普通預金口座開設のための必要書類

受託者名義の普通預金口座の開設には、一般的には以下のような書類が必要です。

- 受託者の普通預金口座用の印鑑(届出印)

- 受託者の本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

もっとも、必要な書類は口座を開設する銀行によって異なるため、銀行に確認する必要があります。

どこの銀行で家族信託できる?対応金融機関まとめ

下表は、信託口口座の開設に対応している銀行について、エリア別にまとめたものとなります。

| エリア | 銀行名 |

|---|---|

| 北海道・東北地方・北陸 | 秋田銀行、仙台銀行、七十七銀行、山形銀行、岩手銀行、第四北越銀行 |

| 関東 | 三井住友信託銀行、オリックス銀行、京葉銀行、常陽銀行、千葉銀行、千葉興業銀行、横浜銀行、東和銀行、栃木銀行、武蔵野銀行、横浜信用金庫、栃木銀行、浜松いわた信用金庫、多摩信用金庫、飯能信用金庫、平塚信用金庫 |

| 中部 | 長野銀行、十六銀行、八十二銀行、百五銀行 |

| 近畿 | 京都銀行、紀陽銀行、三重銀行、三十三銀行、池田泉州銀行 |

| 中国・四国 | 広島銀行、四国銀行、中国銀行、山口銀行、阿波銀行、愛媛銀行、広島信用金庫、百十四銀行 |

| 九州・沖縄 | 福岡銀行、熊本銀行、佐賀銀行、宮崎銀行、肥後銀行、沖縄銀行、琉球銀行 |

上記は一例です。

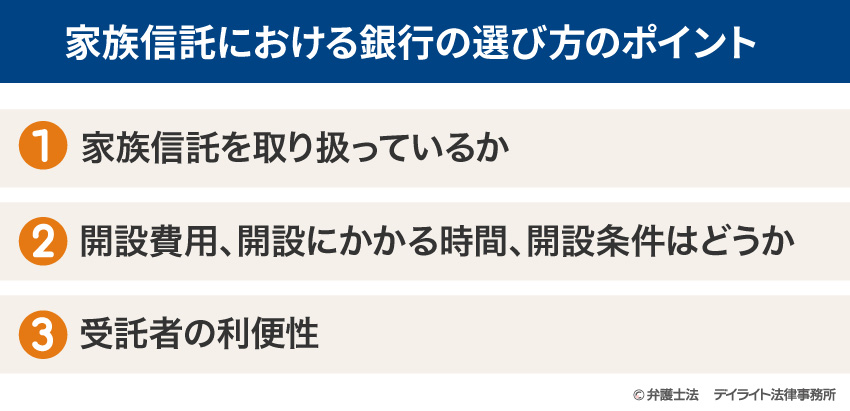

家族信託における銀行の選び方のポイント

家族信託用の財産管理口座として信託口口座を開設する場合、どの銀行を選んだら良いかと迷う方もいらっしゃるでしょう。

ここでは、信託口口座を開設する銀行を選ぶポイントを紹介いたします。

①家族信託を取り扱っているか

家族信託自体、比較的新しい制度といえます。

信託口口座を取り扱っている銀行は増えているものの、まだ日本全国の金融機関のすべてが信託口口座を取り扱うにまでは至っていません。

委託者である親や受託者である子が、普段利用している金融機関で必ずしも信託口口座が開設できるわけではないことに注意が必要です。

また、金融機関によっては「信託口口座」と銘打っていても、実際には屋号付きの普通口座と機能が変わらない場合があります。

その場合、受託者が死亡すれば口座は凍結されてしまい、受託者が破産すれば差押えを受けてしまう可能性があります。

そのため、信託口口座を開設する際には必ず金融機関に確認しましょう。

②開設費用、開設にかかる時間、開設条件はどうか

信託口口座を取り扱っている銀行の中でも、開設費用、開設にかかる時間、開設条件はそれぞれ異なります。

例えば、銀行によって最低預入金額が異なるため、ある銀行では信託口口座を開設できないが、他の銀行では信託口口座を開設できるということがあります。

そのため、信託口口座を開設する際には、複数の銀行の開設費用、開設にかかる費用、開設条件を確認して、ご自身の希望に適うところを選ぶようにしましょう。

③受託者の利便性

委託者の治療費や生活費を捻出するために、受託者が日常的に信託財産を入出金するようなこともあるでしょう。

そのような時、毎回入出金に手間がかかっては困ってしまいます。

金融機関を選ぶ際は

- 受託者が利用しやすい場所にATMや支店はあるか

- ATM、インターネットバンキングは使えるか

- ATMの預金の引き出し限度額はいくらか

- 24時間入出金ができるか

などを確認しましょう。

家族信託における銀行利用の注意点

銀行は家族信託そのものは扱わないことを抑える

商事信託として銀行が信託を取り扱う場合は別として、家族信託の場合、銀行は信託そのものを扱うわけではありません。

家族信託を選択された場合、信託されたお金を管理するために銀行の預金口座を開設するのが一般的かと思いますが、その際も、銀行側で信託契約書の内容をチェックしてくれるわけではありません。

そのため、家族信託の手続きを進める中では、専門家の手を借りたほうがよいでしょう。

家族信託に精通した弁護士に相談する

今では、インターネット上で、家族信託の流れ、手続き、必要書類とそのひな型など、様々な情報を取得できるようになり、自分たちで手続きを行う方も増えています。

しかし、家族信託は、信託法をはじめ様々な法的観点が必要となるうえ、不測の事態に備える必要があります。

そのため、専門家への相談や依頼をお勧めします。

もっとも、家族信託自体比較的新しい制度といえ、家族信託を手掛けることができる専門家は少ないです。

相談・依頼する際には、家族信託の経験・知識が豊富な専門家であるかどうかを見極める必要があります。

相続問題をサポートできる法律事務所へ相談する

家族信託では、委託者(親)の現在・将来の財産管理・運用・処分を任せることができるだけでなく、委託者(親)が死亡した際の相続について指定することもできます。

具体的には、家族信託の契約書において、委託者(親)の死亡後に誰が財産を引き継ぐかを指定することができます。

家族信託契約により財産の承継者を決めておくことで、相続が発生した場合の遺産分割協議が不要になります。

遺産分割協議では、相続人全員で話し合い、誰が何を相続するのかを決めなければなりませんが、家族信託を用いれば遺言としての機能を果たすことになります。

委託者(親)の意向によって相続が決まるわけです。

そのため、信託の内容によっては、後々親族間の紛争を招くことにもなりかねません。

信託契約書を作成する場合には、将来的な紛争の可能性も見据えて、相続問題をサポートできる法律事務所へ相談することをお勧めします。

まとめ

以上、家族信託と商事信託がそれぞれどういうものなのかをご説明したうえで、財産を管理する口座の開設方法、家族信託における銀行の選び方のポイント、家族信託における銀行利用の注意点についてを解説いたしました。

家族信託、商事信託のいずれにもメリット、デメリットはあります。

そして、家族信託を選択した場合であっても、信託されたお金を管理するために銀行の預金口座を開設することになると思いますが、信託口口座と受託者名義の普通預金口座のそれぞれにメリット、デメリットはあります。

何がご自身に適しているのか、しっかり見極めなければ、せっかくの信託も失敗してしまう可能性があります。

こと家族信託に関していえば、信託契約書の作成段階で、信託の内容について無効となったり、後々の家族の紛争を招いたりしないよう、精査しておくしておく必要があります。

家族信託をお考えの方は、一度弁護士に相談されてみてはいかがでしょうか。