名寄帳とは、市区町村が固定資産を「所有者ごと」に一覧化したものであり、その市区町村内にある土地や家屋をまとめて確認できる資料です。

名寄帳とは、市区町村が固定資産を「所有者ごと」に一覧化したものであり、その市区町村内にある土地や家屋をまとめて確認できる資料です。

固定資産税が課税されているかどうかにかかわらず、「誰が、どこに、どのような不動産を所有しているのか」を把握することができます。

本記事では、「名寄帳とはなにか」という基本的な意味から、取得方法、必要となるケース、名寄帳の具体的な見方、取得時の注意点までを、わかりやすく解説します。

特に、相続手続を進めるうえで名寄帳をどのように活用すべきかを知りたい方は、ぜひ参考にしてください。

目次

名寄帳とは?

名寄帳とは、市区町村が課税・非課税を問わず、固定資産を所有者ごとに一覧にまとめたものです。

その市区町村内にある土地や家屋が「誰の所有で、どこにあるか」を一望できる資料となっています。

相続の初期調査では特に重要で、以下のような状況でも、名寄帳を取得することで不動産の全体像を効率的に把握できます。

- 被相続人(亡くなった方)が複数の不動産を持っていた可能性がある

- 固定資産税の課税明細書を紛失してしまった

名寄帳の意味や読み方

名寄帳(なよせちょう)とは、特定の所有者がその市区町村内に持つ不動産をまとめて記載した一覧表のことです。

“名寄せ”とは、特定の基準(ここでは「所有者名」)に基づいて情報を集約し、整理することを意味します。

名寄帳を見ることで、所有者が市区町村内に保有している不動産について、次のような情報をまとめて確認できます。

- 所有者(氏名・住所)

- 土地の所在地・地番

- 現況地目(宅地・田・山林など)

- 面積(地積)

- 固定資産税評価額(※名寄帳自体に証明力はありません)

- 家屋の種類・用途

- 家屋の床面積

このように、名寄帳は不動産の所在・性質・規模を一覧で把握するための資料として非常に役立ちます。

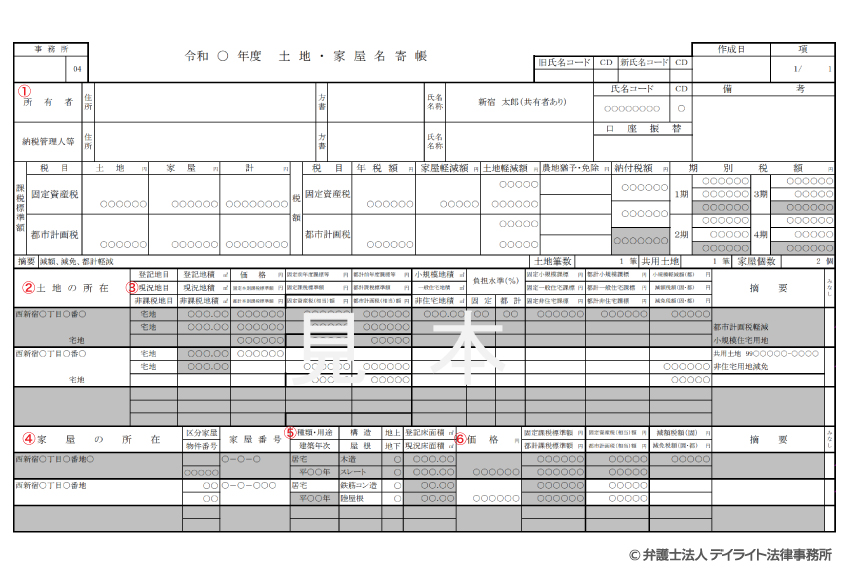

名寄帳の見本

名寄帳は、自治体によって多少書式が異なりますが、一般的には、所有者ごとに土地・家屋の情報が表形式で整理された構成になっています。

引用:土地・家屋名寄帳|主税局

名寄帳の見方については、サンプルに付けた番号を手がかりに、どの項目をどのように確認すればよいのかを後ほど詳しくご説明します。

名寄帳と課税台帳との違い

名寄帳と混同されやすいのが、「固定資産課税台帳(こていしさんかぜいだいちょう)」です。

固定資産課税台帳とは、市区町村が固定資産税を課税するために備えている正式な原簿(データ)であり、以下の5種類で構成されています。

- 土地課税台帳

- 土地補充課税台帳

- 家屋課税台帳

- 家屋補充課税台帳

- 償却資産課税台帳

これらは土地や家屋の一筆(または一棟)ごとに作成されている台帳で、評価額・課税標準額・課税区分など、固定資産税を算定するための全ての情報が記録されています。

これに対し、名寄帳とは課税台帳の内容を、「所有者ごとにまとめて見やすくした一覧表」という位置づけです。

課税台帳の内容を元に作成されていますが、名寄帳自体には証明書としての効力はありません。

| 名寄帳 | 固定資産課税台帳 | |

|---|---|---|

| 目的 | 所有者ごとの固定資産を一覧化 | 固定資産税の課税根拠となる原簿 |

| 内容 | 所有者別に抜粋・整理した情報 | 課税に必要なすべての情報 |

| 証明力 | 証明書としては使用不可 | 課税の根拠となる正式資料 |

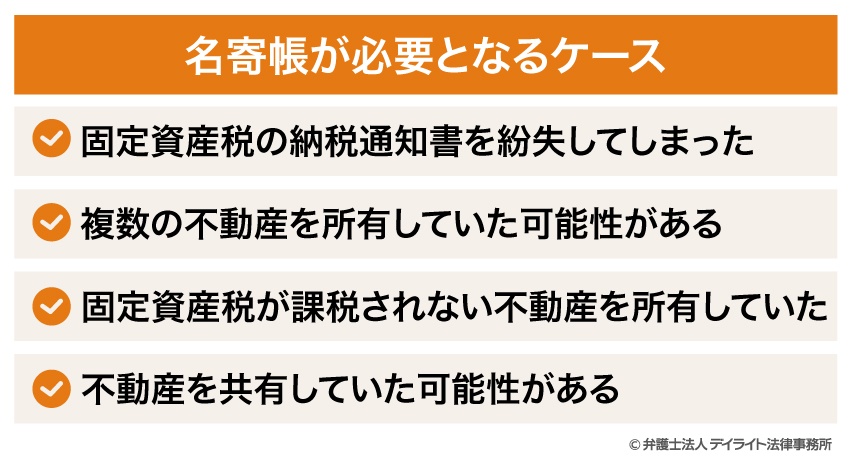

名寄帳が必要となるケース

名寄帳は、相続における不動産調査を行ううえで重要な資料です。

特に、次のような場面では、名寄帳を確認することが大きな助けになります。

ここでは、それぞれのケースで名寄帳がどのように役立つのかを説明します。

固定資産税の課税明細書を紛失してしまったケース

毎年4月〜6月頃に自治体から送付される固定資産税の納税通知書には、「課税明細書」が添付されており、課税対象となる不動産の情報が記載されています。

これを確認することで、所有不動産のおおまかな状況を把握できます。

しかし、相続開始時点でこれらの資料が手元に残っていないことは珍しくありません。

課税明細書が手元にない場合は、これを基に所有関係を確認することができないため、被相続人が所有していた不動産を把握することが難しくなります。

名寄帳には、被相続人名義の固定資産が一覧として整理されているため、課税明細書が手元にない場合でも、不動産の所在や種類を確認することができます。

複数の不動産を所有していたケース

被相続人が複数の不動産を所有していた場合、その全てを家族が把握しているとは限りません。

生前に所有状況を詳細に伝えていなかったり、長期間利用していない土地があったりすると、相続人が所有関係を特定することが難しくなります。

名寄帳を取得することで、その市区町村内で被相続人が所有していた不動産を一覧で確認できます。

名寄帳は市区町村単位で作成されているため、被相続人が過去に居住していた地域など、不動産を所有していた可能性がある市区町村については、名寄帳の取得を検討することをおすすめします。

固定資産税が課税されない不動産を所有していたケース

固定資産税には「免税点」があり、評価額が一定基準を下回る場合には課税されません。

また、利用状況によっては非課税扱いとなる不動産もあります。

こうした不動産は納税通知書に記載されないため、通知書だけを基準に所有状況を判断すると、相続財産を見落とすおそれがあります。

名寄帳には、課税の有無に関係なく被相続人名義の固定資産が一覧化されているため、非課税の不動産を確認する上でも重要な資料となります。

不動産を共有していた可能性があるケース

被相続人が他の人と不動産を共有していた場合、単独所有と比べて所有状況が把握しづらくなることがあります。

共有名義の不動産では、納税通知書が共有者の代表者に送付されることが多く、被相続人が代表者でなかった場合には、通知書から共有関係を確認することができません。

名寄帳には、共有名義の不動産について被相続人の持分が記載される自治体が多く、共有関係を把握するための手掛かりになります。

ただし、記載内容の詳細は自治体によって異なるため、必要に応じて登記簿の確認も併せて行うことをおすすめします。

名寄帳を請求できる人とは?

名寄帳には所有者の氏名や不動産の所在地といった個人情報が含まれるため、誰でも自由に取得できるわけではありません。

各自治体によって一部異なりますが、名寄帳を請求できるのは、一般的には次のいずれかに該当する人に限られています。

- 本人(不動産の所有者)

- 相続人

- 本人または相続人の代理

名寄帳の取得方法

名寄帳を取得するためには、市区町村に対して請求を行う必要があります。

ここでは、名寄帳の請求先、必要書類、取得の流れについて、順を追って解説します。

名寄帳の請求先

名寄帳は、市区町村が管理している資料です。

そのため、原則として、不動産がある市区町村の役場に請求します。

一般的な請求先は、次のとおりです。

| 一般的な市町村 | 市役所・区役所の課税課、固定資産税課など |

| 一部の政令指定都市 | 市税事務所や都税事務所が担当している場合があります |

不動産の所在地によって請求先が異なることがあるため、事前に自治体のホームページで確認しておくと安心です。

名寄帳の法務局での取得について

名寄帳は、法務局では取得できません。

法務局で取得できるのは、例えば次のような書類です。

- 登記事項証明書(登記簿謄本)

- 公図

- 地積測量図な

これらはいずれも登記に関する資料であり、名寄帳のように固定資産を所有者ごとに一覧化した資料とは性質が異なります。

名寄帳は、市区町村が固定資産税の課税事務のために管理している資料であるため、「法務局に行けば名寄帳も取得できる」と誤解しないよう注意が必要です。

所有不動産証明制度とは、特定の被相続人が登記簿上の所有者として記録されている不動産を一覧的にリスト化し、証明する制度のことです(令和8年(2026年)2月2日スタート)。

この制度では、被相続人が登記簿上の所有者として記録されている不動産について、日本全国の不動産を一覧化した書類(所有不動産記録証明書)を取得できます。

したがって、各市区町村ごとに名寄帳を請求しなくても、被相続人名義で登記されている不動産を一括して確認できます。

名寄帳の請求のための必要書類

名寄帳を請求する際に必要となる書類は、誰が請求するか(本人・相続人・代理人)によって異なります。

以下では、請求者ごとに整理して説明します。

本人が請求する場合

名寄帳に記載されている所有者本人が請求する場合、一般的に必要となる書類は次のとおりです。

- 名寄帳の交付申請書

- 申請者本人の本人確認書類(マイナンバーカード、運転免許証など)

相続人が請求する場合

相続人が、被相続人の名寄帳を請求する場合には、本人確認書類に加え、相続関係を確認できる書類が必要となります。

一般的には、次のような書類が求められます。

- 名寄帳の交付申請書

- 申請者本人の本人確認書類(マイナンバーカード、運転免許証など)

- 被相続人の死亡が確認できる書類(住民票の除票、除籍謄本、死亡届の写しなど)

- 申請者が相続人であることが分かる書類(戸籍謄本など)

必要書類の範囲は自治体によって異なることもあるため、事前に確認しておくことをおすすめします。

代理人が請求する場合

弁護士などの代理人が名寄帳を請求する場合には、上記の書類に加えて、委任状が必要となります。

委任状の書式は自治体が用意している場合もあるため、自治体のホームページで確認するとよいでしょう。

一般的には、委任状に次のような事項を記載します。

| 項目 | 内容 |

|---|---|

| 委任状作成日 | 委任状を作成した日付 |

| 本人の情報 | 住所・氏名・生年月日・電話番号など |

| 代理人の情報 | 住所・氏名・生年月日・電話番号など |

| 委任事項(代理権の範囲) | 例:(所有者)名義の令和〇年度土地・家屋名寄帳1通の申請および受領に関する権限 |

| 委任の目的 | 例:相続手続きのため |

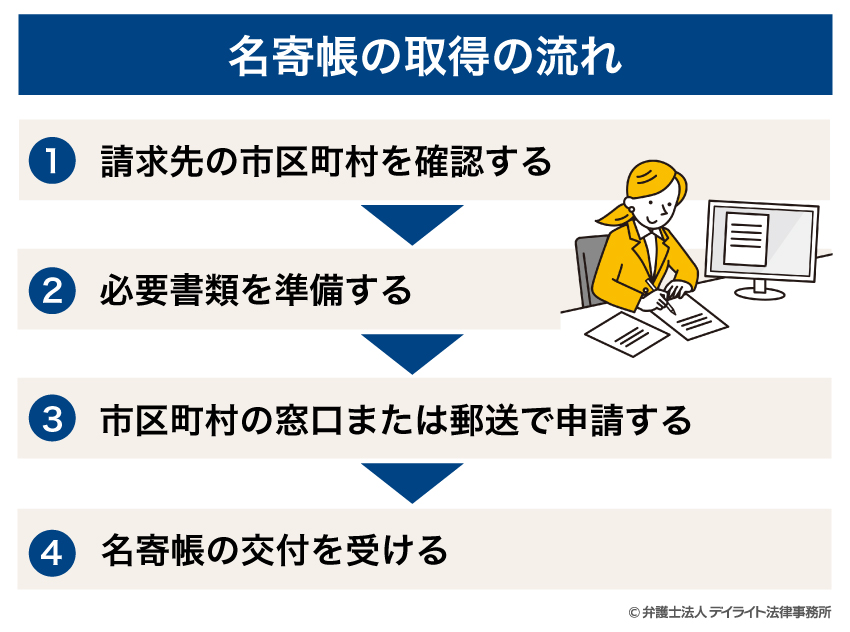

名寄帳の取得の流れ

名寄帳の取得は、おおむね次の流れで進みます。

以下、それぞれの流れについて簡単に説明します。

①請求先の市区町村を確認する

まず、不動産が所在する市区町村を確認します。

自治体によっては名寄帳を発行していない場合もあるため、事前に対応状況を確認しておくと安心です。

なお、被相続人が複数の市区町村に不動産を所有していた可能性がある場合には、市区町村ごとに名寄帳を請求する必要があります。

②必要書類を準備する

次に、請求者の立場(本人・相続人・代理人)に応じて、必要な書類を揃えます。

書類に不備があると交付されないことがあるため、すぐに名寄帳を受け取りたい場合は、特に事前の準備が大切です。

③市区町村の窓口または郵送で申請する

名寄帳は、以下のいずれの方法でも申請できるのが一般的です。

- 市区町村の窓口

- 郵送

郵送で申請する場合は、手数料分の定額小為替や返信用封筒などを同封して申請しましょう。

④名寄帳の交付を受ける

申請が受理されると、名寄帳が交付されます。

窓口で即日交付される場合もあれば、後日郵送される場合もあります。

名寄帳の取得にかかる期間

名寄帳は、窓口で申請した場合、その場で発行されることが一般的です。

郵送の場合は、自治体に申請書類が到着してから1週間〜10日程度を見込んでおくとよいでしょう。

早めに受け取りたい場合には、返送用封筒を速達のものにしておくことをおすすめします。

名寄帳の取得にかかる費用

名寄帳の取得費用は、1通あたり数百円程度(300円前後)としている自治体が多いです。

ただし、自治体によって金額が異なる場合があるため、事前に自治体の案内を確認しておくことをおすすめします。

名寄帳の見方をわかりやすく解説

名寄帳には多くの項目が記載されていますが、相続の場面で特に確認しておきたいポイントは限られています。

すべての項目を細かく読み込む必要はなく、「どの欄を、どのような目的で確認するのか」を押さえておくことが大切です。

ここでは、サンプルを用いながら、相続において特に重要となる項目について、順を追って解説します。

以下の①〜⑥の番号を参考にしながらご覧ください。

①「所有者」欄の見方

「所有者」欄には、土地や家屋の名義人(所有者)の氏名や住所が記載されています。

名寄帳は、原則として所有者ごとに作成される資料であるため、ここに記載されている不動産は、相続財産に含まれる可能性があります。

もっとも、共有名義の不動産の場合には、被相続人の氏名が他の共有者と併記されていることもあります。

その場合には、登記事項証明書などを確認し、被相続人の持分割合を把握する必要があります。

②「土地の所在」欄の見方

「土地の所在」欄には、土地の所在地や地番が記載されています。

ここで注意したいのは、記載されているのが住居表示ではなく「地番」である点です。

普段使っている住所と一致しないことも多く、「見覚えのない場所に土地がある」と感じることもあります。

そのような場合には、公図や登記事項証明書と突き合わせて確認すると、土地の位置関係を把握しやすくなります。

③「土地の現況地目」欄の見方

「現況地目」欄には、その土地が実際にどのように利用されているかが記載されています。

たとえば、「宅地」「田」「畑」「山林」などの区分です。

ここで記載されている地目は、登記簿に記載されている「登記地目」ではなく、固定資産税の課税実務上の判断に基づく現況地目です。

そのため、登記簿上は「田」や「畑」となっていても、実際に住宅が建っている場合には、名寄帳では「宅地」と記載されていることがあります。

④「家屋の所在」欄の見方

「家屋の所在」欄には、建物の所在地や家屋番号が記載されています。

土地とは別に、家屋ごとに情報が整理されている点が特徴です。

この欄を見ることで、被相続人が所有していた建物の有無や数を把握できます。

⑤「家屋の種類・用途」欄の見方

「種類・用途」欄には、建物の性質が記載されています。

たとえば、「居宅」「共同住宅」「店舗」などの区分です。

相続後にその不動産をどのように利用するのか、あるいは遺産分割をどのように進めるのかを検討する際の参考となるため、簡単にでも確認しておくとよい項目です。

⑥「価格」欄の見方

「価格」欄には、固定資産税評価額が記載されています。

土地・家屋それぞれに価格が記載されているのが一般的です。

相続における不動産の規模感を把握するうえでは、一つの目安として参考になります。

ただし、ここで注意が必要なのは、名寄帳に記載された価格は、あくまで参考情報であり、証明書ではないという点です。

正式な評価額が必要な場合には、別途市区町村が発行する「固定資産評価証明書」を取得する必要があります。

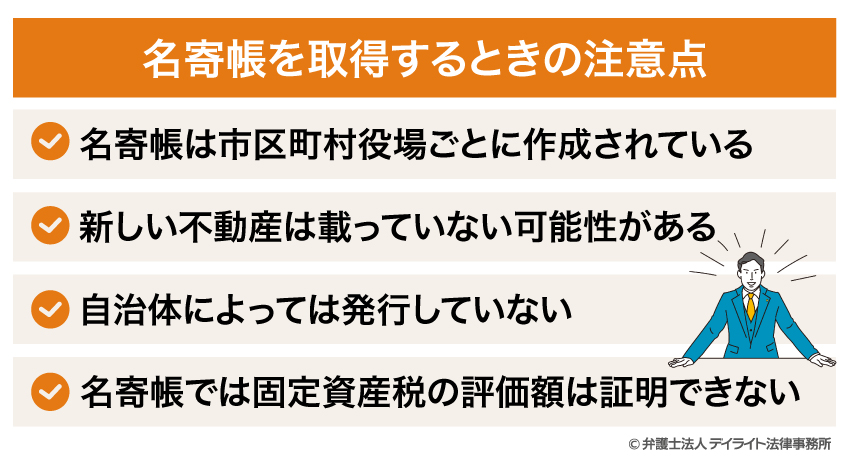

名寄帳を取得するときの注意点

名寄帳は相続の初期調査に非常に有用な資料ですが、取得・利用にあたってはいくつか注意しておくべき点があります。

以下では、特に誤解されやすいポイントを中心に解説します。

名寄帳は市区町村役場ごとに作成されている

名寄帳は、市区町村ごとに作成・管理されている資料です。

そのため、名寄帳を取得して確認できるのは、その市区町村内に所在する不動産のみとなります。

被相続人が複数の市区町村に不動産を所有していた可能性がある場合には、市区町村ごとに名寄帳を請求する必要があります。

「名寄帳を1通取れば、すべての不動産が分かる」というわけではない点には注意が必要です。

新しい不動産は載っていない可能性がある

名寄帳は、固定資産税の課税資料を基に作成される帳票です。

固定資産税は、毎年1月1日時点における所有状況を基準として課税されるため、名寄帳に記載される内容も、原則としてその年の1月1日時点の情報に基づいています。

そのため、1月2日以降に取得した不動産については、原則として取得した年の名寄帳には反映されていません。

名寄帳は非常に便利な資料ですが、取得時期によっては最新の所有状況を完全には反映していない場合があるため、必要に応じて登記事項証明書などと併せて確認することが重要です。

自治体によっては発行していない

すべての市区町村が、名寄帳を発行しているわけではありません。

自治体によっては、名寄帳そのものを作成していない場合もあります。

そのため、名寄帳を取得しようとする際には、事前に自治体のホームページや窓口で対応状況を確認することをおすすめします。

名寄帳が作成されていない場合には、固定資産課税台帳の閲覧や写しの取得など、別の方法で確認することになります。

名寄帳では固定資産税の評価額は証明できない

名寄帳には、土地や家屋ごとに「価格」が記載されていますが、名寄帳はあくまで一覧表であり、評価額を証明する書類ではありません。

そのため、相続登記の登録免許税の算定や相続税申告などで正式な固定資産税評価額が必要な場合には、市区町村が発行する「固定資産評価証明書」を別途取得する必要があります。

名寄帳に価格が記載されているからといって、そのまま評価額の証明として利用できるわけではない点には注意が必要です。

名寄帳についてのQ&A

ここでは、名寄帳についてよくある質問をQ&A形式でまとめました。

![]()

名寄帳はどの市役所で取得できますか?

具体的な窓口は自治体によって異なりますが、市役所・区役所の固定資産税課や課税課のほか、一部の政令指定都市では、市税事務所などが窓口となる場合もあります。

![]()

名寄帳はどの法務局で取得できるようになる?

今後、法務局で取得できるようになる予定なのは、「名寄帳」ではなく、「所有不動産記録証明書(仮称)」です。

これは、被相続人が登記簿上の所有者として記録されている不動産を一覧化した証明書です。

「法務大臣が指定する登記所」で取得できることが決定していますが、詳細についてはまだ発表されていませんので、続報を待つこととなります。

まとめ

名寄帳とは、市区町村が固定資産を所有者ごとに一覧化した資料であり、相続において不動産を把握するための重要な調査資料の一つです。

固定資産税の納税通知書だけでは、非課税の不動産や共有不動産を確認できない場合がありますが、名寄帳を取得することで、被相続人が所有していた不動産を一覧で確認することができます。

もっとも、名寄帳は市区町村ごとに取得する必要があることや、評価額の証明には利用できないといった注意点もあります。

名寄帳の取得方法や見方、注意点を正しく理解したうえで、必要に応じて固定資産評価証明書や登記事項証明書と併せて活用することが大切です。

不動産調査も含め、相続に関する不安がある場合は、早めに専門家へ相談することをおすすめします。

弁護士法人デイライト法律事務所では、相続事件に注力する弁護士が在籍する専門部署を設置しており、相談から交渉、裁判対応まで一貫してサポートしています。

LINE、Zoom、Google Meetなどを利用したオンライン相談にも対応しており、全国どこからでもご相談いただけます。

相続に関する不安を抱えている方は、ぜひ一度、当事務所までお気軽にご相談ください。