準確定申告は、被相続人(故人)が亡くなった年の1月1日から死亡日までの所得について、相続人が行う確定申告のことです。

準確定申告は、期限内に適切に行う必要があり、これを怠ると、加算税などのペナルティが課される可能性があります。

準確定申告には、確定申告書の作成だけでなく、付表や委任状など複数の書類が必要となる場合があり、それぞれに正確な記入が求められます。

この記事では、準確定申告の書き方について、必要書類の解説から具体的な記入方法、申告時のポイントまで、相続人が知っておくべき情報を網羅的に解説します。

これから準確定申告を行う方はもちろん、将来的に備えて知識を得ておきたい方にも役立つ内容となっています。

目次

準確定申告書の必要書類|チェックリスト

準確定申告には、主に次のような書類が必要です。

ただし、実際にどのような書類が必要になるかは、被相続人の状況に応じて異なります。

ご自身のケースに合わせてご確認ください。

上記のうち、所得や控除の根拠となる書類は「入手」するものであり、ご自身で作成する必要はありません。

以下では、相続人が作成する必要のある、「確定申告書」「付表」「確認書」「委任状」「納付書」について、書き方を解説します。

準確定申告の必要書類についての詳細は、以下のページをご覧ください。

準確定申告書のサンプルと書き方

準確定申告で使用する申告書は、通常の確定申告で使われるものと同じです。

申告書は主に「第一表」と「第二表」の2種類があります。

「第一表」は、収入や所得、各種控除の金額を記入し、最終的な納税額や還付額を計算・集計するための書類です。

申告内容のサマリーと考えると分かりやすいでしょう。

「第二表」は、第一表に記入した金額の内訳や詳細を記入するための書類です。

「所得の内訳(どこから収入を得たか)」や「保険料控除の内訳」などを具体的に記載し、計算の根拠を示します。

このほか、株式の譲渡所得などがある場合は「第三表(分離課税用)」、事業の赤字を繰り越す場合は「第四表(損失申告用)」といった追加の申告書が必要になることもあります。

それらの事情がない方は、第一表と第二表の提出で足ります。

ここでは、基本となる第一表・第二表の書き方を中心に解説していきます。

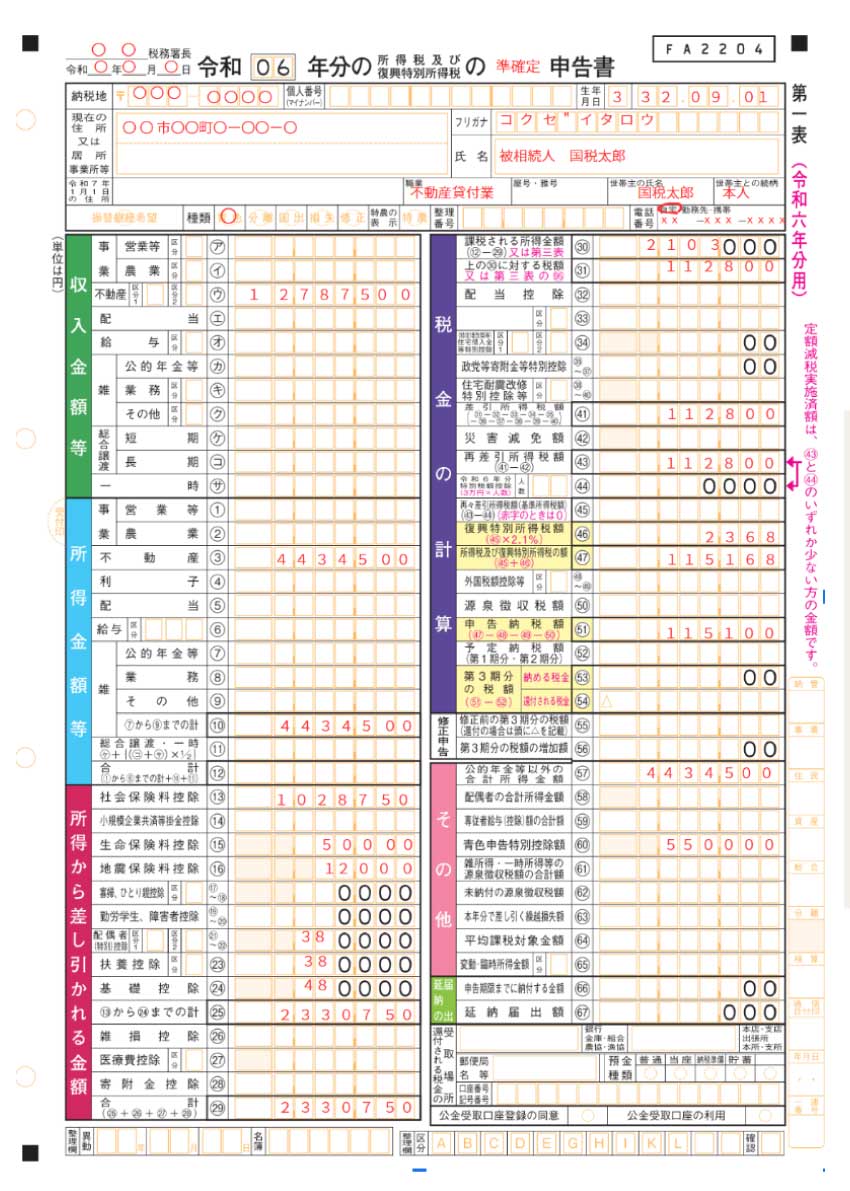

第一表の書き方

第一表のサンプル

まず、第一表のサンプルを見てみましょう。

参考:準確定申告書|国税庁

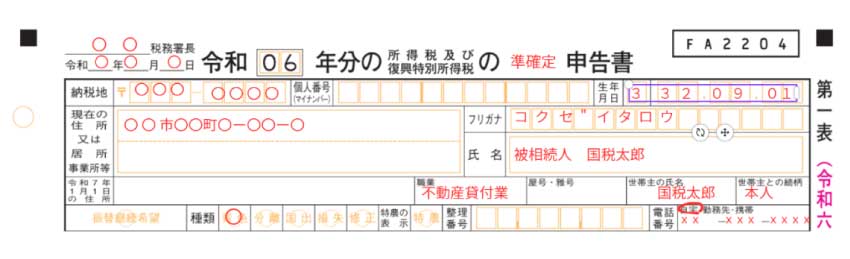

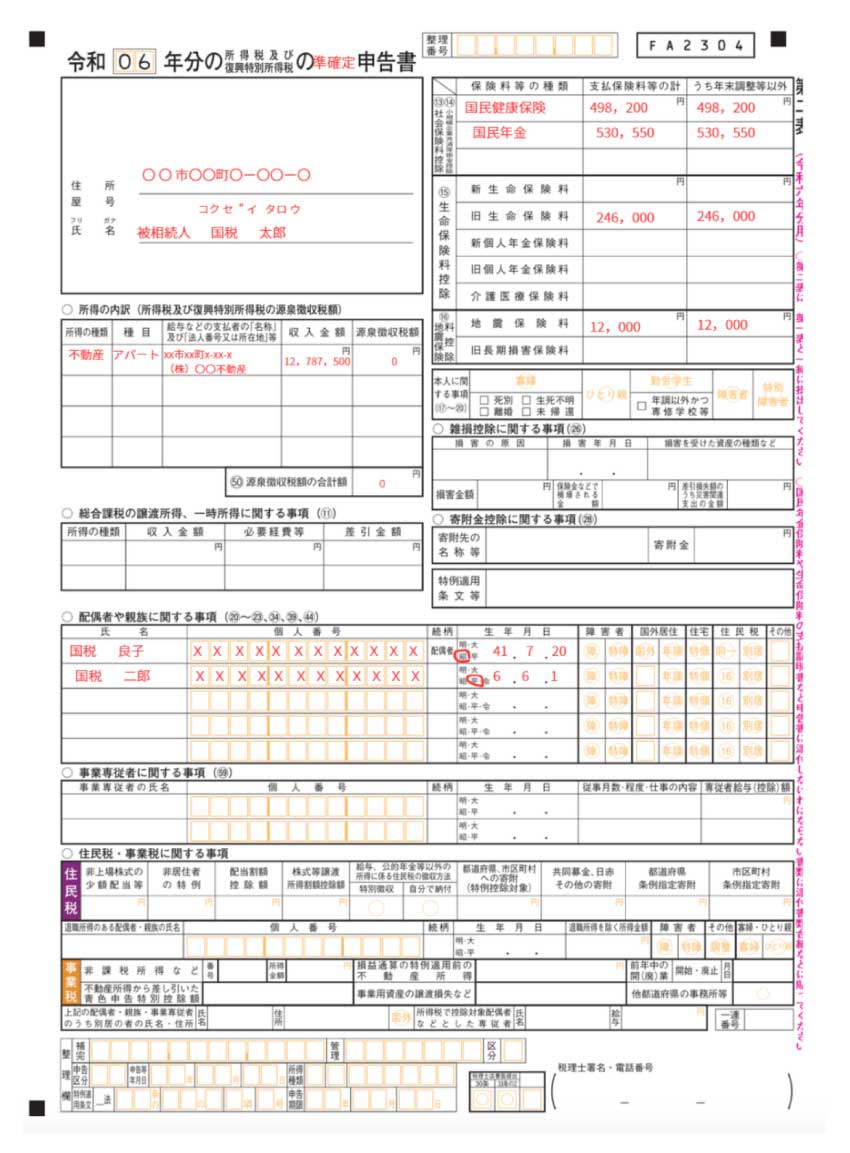

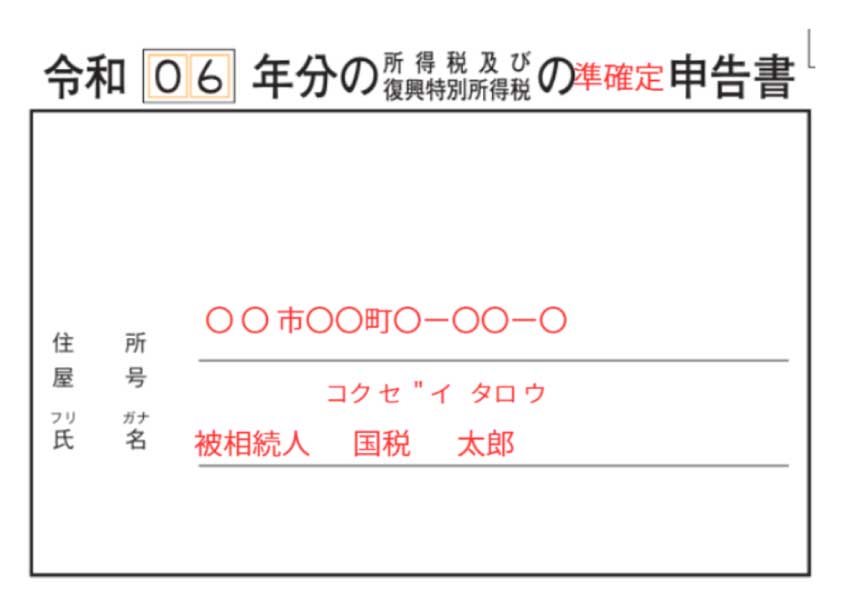

申告書の上部

申告書の上部は、住所や氏名といった被相続人の情報を記入する欄です。

まず、申告書の一番上の表題「申告書」の前の余白に「準確定」と手書きで追記し、「準確定申告書」とします。

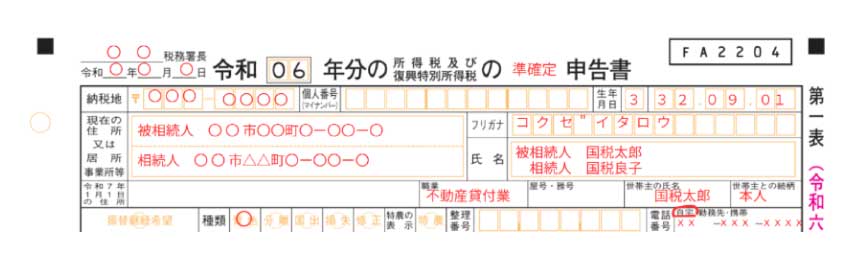

次に、その下の欄の書き方は、相続人が1人の場合と2人以上の場合で異なります。

相続人が2人以上の場合は、申告書本体には、被相続人の情報(氏名・住所など。個人番号は不要です)を記入します。

氏名の前には、「被相続人」と記載し、対象者が亡くなった人であることを明示します。

相続人の情報は、後述する「付表」にまとめて記入するため、ここに記入する必要はありません。

他方で、相続人が1人の場合は、付表を提出しないため、被相続人と相続人の情報をあわせて記載します。

具体的には、被相続人の情報をベースに記入しつつ、住所及び氏名欄においては、被相続人と相続人の住所・氏名を二段書きにします。

なお、生年月日欄の生まれ年は、次のように数字で表します。

- 明治:1

- 大正:2

- 昭和:3

- 平成:4

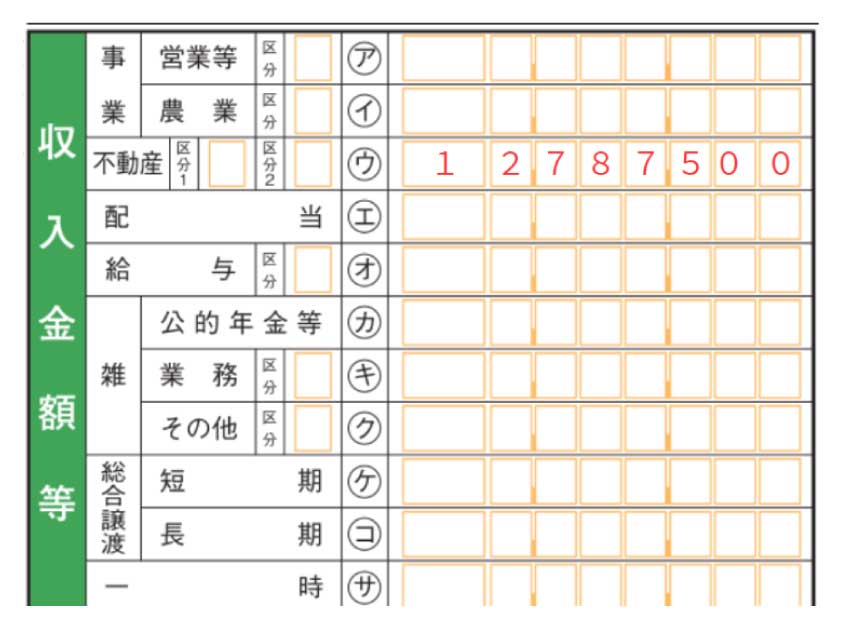

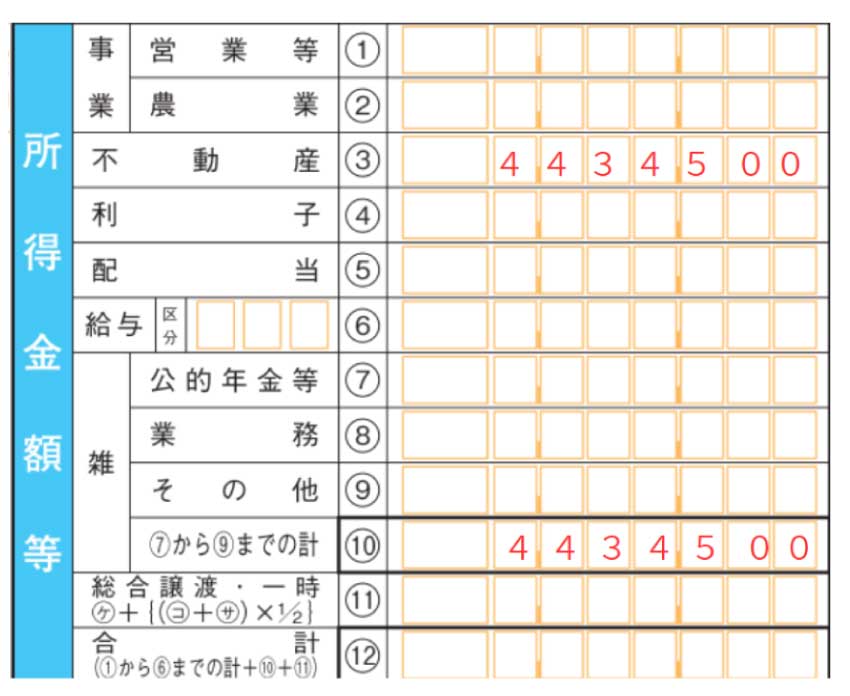

「収入金額等」の欄

この欄には、被相続人が亡くなった日までに得た収入金額を記入します。

「給与」や「公的年金等」など、収入の内訳が示されていますので、該当する欄に収入金額を記入します。

給与や公的年金については、源泉徴収票の金額をそのまま転記できない場合があることに注意が必要です。

所得の計算は、実際に支払われた日(支給日)を基準に行い、死亡日より後に支払われた給与や年金は、故人の所得ではなく「相続財産」として扱われます。

したがって、給与明細や年金の支払通知書などを確認し、死亡日までに支払われた金額を正確に集計し直す必要があります。

「所得金額等」の欄

この欄には、「収入金額等」から必要経費等を差し引いた後の所得金額を記入します。

個人事業主であれば、先に記入した「所得」から、事業をする上で必要となったいわゆる「経費」を引いた金額が所得金額となります。

会社員や年金受給者の場合は、個人事業主のように一つ一つの経費を計算するわけではありません。

代わりに、「給与所得控除」や「公的年金等控除」などの、収入に応じて自動的に経費として差し引かれる金額が、法律で決まっています。

給与所得者であれば、源泉徴収票に「給与所得控除後の金額」が記載されています。

もし、死亡時までに支払われた給与が正確に源泉徴収票に反映されていれば、これをそのまま転記することができます。

しかし、死亡日以降に支払われた給与が含まれる場合は、死亡時までの給与を計算し、それに対応する給与所得控除額を差し引く必要があります。

給与所得控除の額は、次のように定められています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 × 40% − 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

たとえば、死亡日までの給与収入が300万円だった場合であれば、給与所得控除額は98万円(300万円 × 30% + 80,000円)となり、所得金額は202万円(300万円 − 98万円)となります。

公的年金等についても、基本的な考え方は給与所得と同様です。

ただし、公的年金の場合は下記の速算表を用いて、収入金額から所得金額を直接計算することができます。

公的年金等控除は、年齢(65歳未満か以上か)に加え、「公的年金等以外の所得の合計額」によって計算方法が変わります。

まず、基本となる「年金以外の所得が1000万円以下」の場合の計算方法は、次のとおりです。

| 公的年金等の収入金額の合計額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 60万円以下 | 0円 |

| 60万円超130万円未満 | 収入の合計額 − 60万円 |

| 130万円超410万円未満 | 収入の合計額 × 0.75 − 27万5千円 |

| 410万円超770万円未満 | 収入の合計額 × 0.85 − 68万5千円 |

| 770万円超1000万円未満 | 収入の合計額 × 0.95 − 145万5千円 |

| 1000万円以上 | 収入の合計額 − 195万5千円 |

| 公的年金等の収入金額の合計額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 110万円以下 | 0円 |

| 110万円超330万円未満 | 収入の合計額 − 110万円 |

| 330万円以上410万円未満 | 収入の合計額 × 0.75 − 27万5千円 |

| 410万円以上770万円未満 | 収入の合計額 × 0.85 − 68万5千円 |

| 770万円以上1000万円未満 | 収入の合計額 × 0.95 − 145万5千円 |

| 1000万円以上 | 収入の合計額 − 195万5千円 |

公的年金等以外の所得金額が1000万円を超える場合は、計算方法がさらに変わります。

詳細は国税庁のホームページをご確認ください。

「所得から差し引かれる金額」の欄

この欄には、所得から差し引くことができる各種控除(所得控除)の金額を記入します。

準確定申告で適用できる主な所得控除には、次のようなものがあります。

| 控除 | 金額 |

|---|---|

| 社会保険料控除 | 支払った保険料の全額 |

| 生命保険料控除 | 最大12万円 |

| 地震保険料控除 | 最大5万円 |

| 配偶者控除 | 最大38万円 |

| 扶養控除 | 1人につき38万円〜63万円 |

| 基礎控除 | 最大48万円 |

| 医療費控除 | 最大200万円 |

これらの控除も、被相続人が死亡した日までに支払った保険料などが対象となります。

「税金の計算」の欄

この欄では、最終的に納めるべき所得税(および復興特別所得税)の額を計算します。

まず、先ほどの「所得金額等」の合計から「所得から差し引かれる金額」の合計を差し引いて、「課税される所得金額」に記入します。

次に、その「課税される所得金額」に所得税の税率をかけて所得税額を計算し、すぐ下の「上の㉚に対する税額」の欄に記入します。

所得税の計算は、速算表を用いて計算することができます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

参考:所得税の税率|国税庁

たとえば、課税所得が700万円の場合は、次のような計算になります。

※平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。

こうして算出した所得税額から、さらに「税額控除」を差し引くことができます。

税額控除は、税額から直接差し引けるもので、代表例が「住宅ローン控除」です。

被相続人に適用できる税額控除があれば、所定の欄に記入し、所得税額から差し引いた結果を「差引所得税額」の欄に記入します。

さらに、災害減免額を差し引いた結果を「再差引所得税額」の欄に記入します。

令和6年分については、特別税額控除(人数 × 3万円)を差し引いた結果を、「再々差引所得税額」の欄に記入します。

その2.1%を「復興特別所得税額」に記載した上、「再々差引所得税額」に加算した結果が、「所得税及び復興特別所得税の合計額」となります。

ここから、すでに源泉徴収がされている場合は「源泉徴収税額」の欄に記入した上それを差し引いて、「申告納税額」の欄に記入します。

なお、申告納税額は、100円未満を切り捨てて記載します。

「その他」の欄

公的年金等以外の合計所得金額を記入するほか、配偶者の所得や雑所得など、該当するものがあれば記入します。

また、税の還付(払い戻し)がある場合は、その下の「還付される税金の受取場所」に口座情報や公金受取口座として登録するかなどを記入します。

第二表の書き方

次に、第二表の書き方を解説します。

第二表のサンプル

まず、第二表のサンプルを見てみましょう。

参考:準確定申告書|国税庁

第二表は、第一表の所得金額等の合計を記入するほか、各種所得の内訳や控除の明細を記入します。

示されている項目番号と対応させて、第一表の記載と齟齬が生じないように注意しましょう。

左上

この欄には、被相続人の基本情報を記入します。

氏名、住所、死亡年月日、マイナンバーなどの情報を正確に記載します。

また、第一表と同様、「申告書」の前に「準確定」と書き足します。

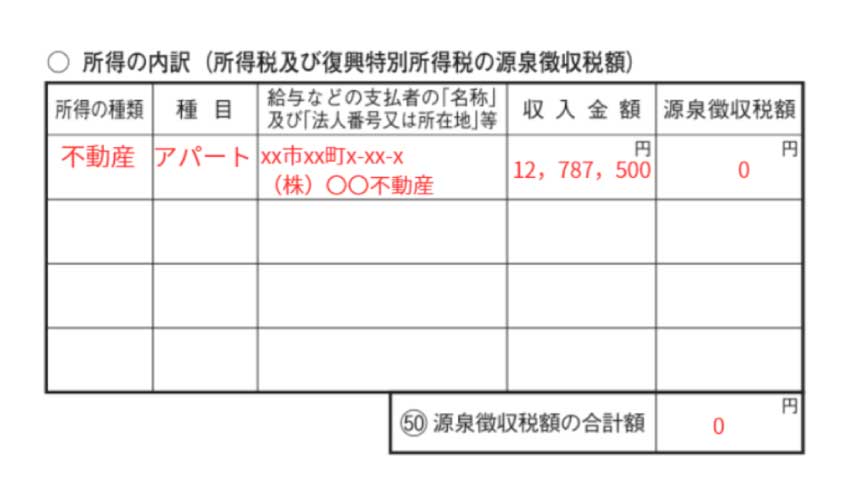

「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

給与所得であれば、「給与所得の源泉徴収票」を見ながら、支払者の名称・所在地、収入金額、源泉徴収税額を転記します。

公的年金等についても同様に、「公的年金等の源泉徴収票」から転記します。

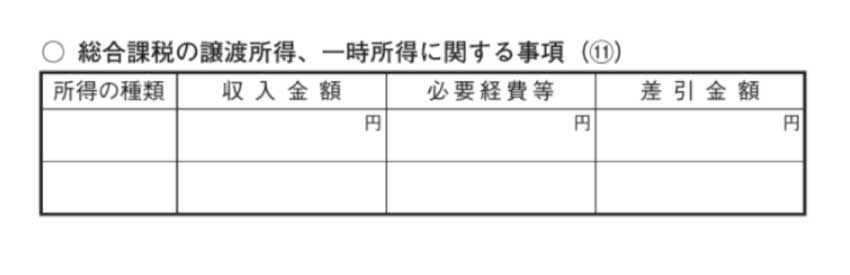

「総合課税の譲渡所得、一時所得に関する事項」の欄

ゴルフ会員権の売却益や、生命保険の一時金などがあった場合に、その詳細を記入します。

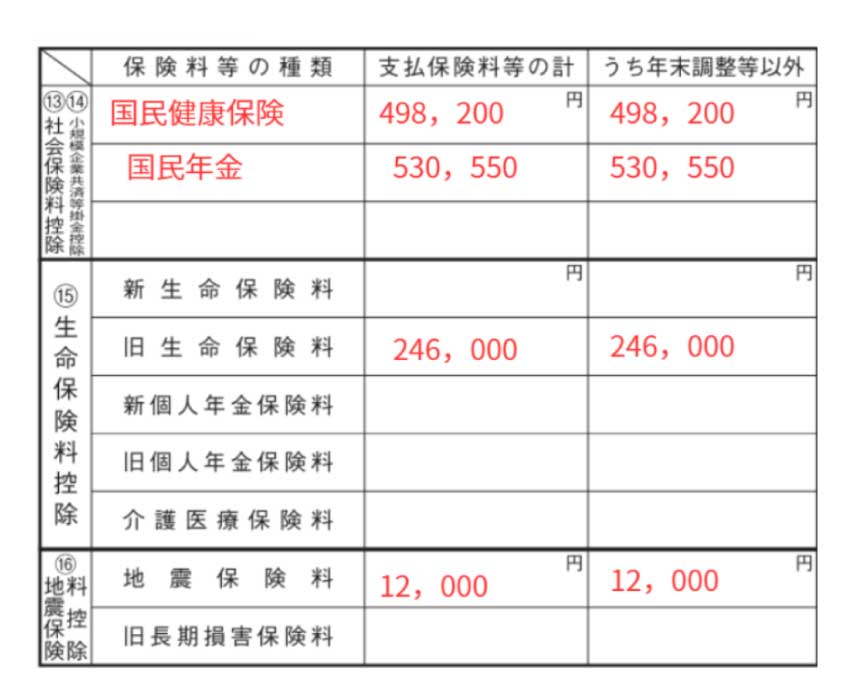

保険料控除の欄

第一表で適用した社会保険料控除、生命保険料控除、地震保険料控除などの内訳です。

「社会保険料控除」には、支払った保険料の種類(国民年金、国民健康保険など)と金額を記入します。

「生命保険料控除」「地震保険料控除」には、保険会社名、保険の種類、支払った保険料の金額などを、控除証明書に基づいて転記します。

「本人に関する事項」の欄

寡婦、ひとり親、勤労学生、障害者などに該当する項目があれば選択します。

「雑損控除に関する事項」の欄

災害や盗難、横領によって資産に損害を受けた場合に、雑損控除を受けるための詳細を記入します。

控除できる金額は、次の二つのいずれか多い方の金額です。

- 差引損失額 − 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の金額 − 5万円

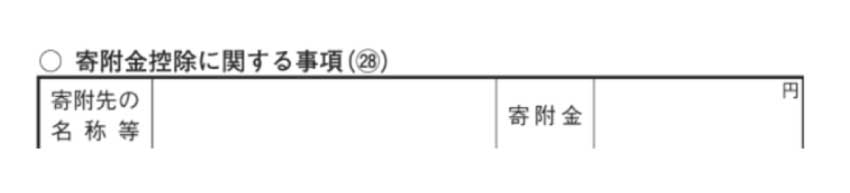

「寄附金控除に関する事項」の欄

ふるさと納税や、国、地方公共団体、特定の法人などに寄附をした場合に、寄附金控除を受けるための詳細を記入します。

「配偶者や親族に関する事項」の欄

配偶者控除や扶養控除の対象となる配偶者や親族の氏名、マイナンバー、続柄、生年月日などを記入します。

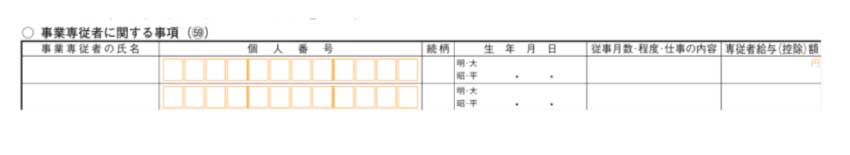

「事業専従者に関する事項」の欄

被相続人が営む事業を手伝っていた配偶者や親族(事業専従者)がいて、その給与を必要経費に算入する場合に記入します。

「住民税・事業税に関する事項」の欄

非上場株式の少額配当や地方自治体への寄付など、該当するものがあれば記入します。

また、個人事業を営んでいて、事業税の納付がある場合にもこの欄に記入します。

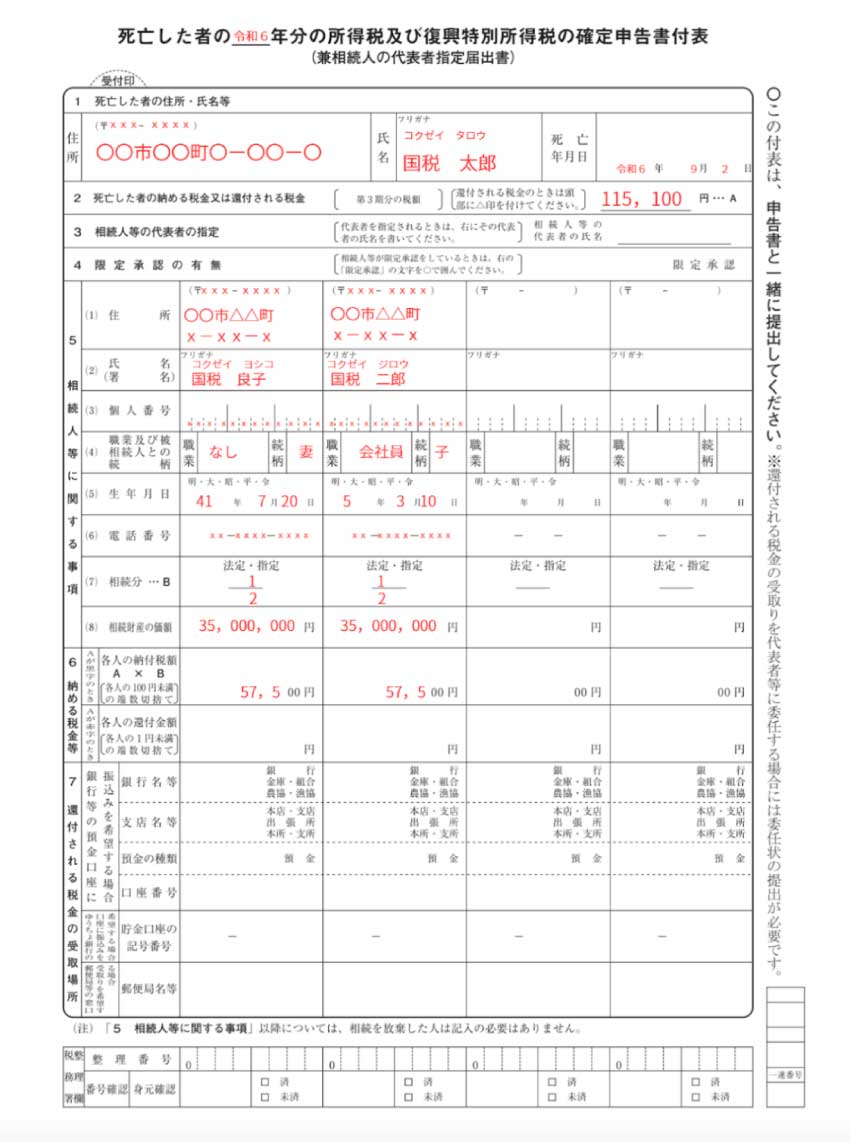

付表のサンプルと書き方

参考:準確定申告書|国税庁

確定申告書の付表は、相続人が2人以上いる場合に必須となる書類です。

付表は、相続人が複数いる場合に、代表者を定めるとともに、誰がいくらの税金を支払うのかを明らかにするための書類です。

相続人間での見解が異なるとトラブルの元ですので、全員でよく確認して作成することが重要です。

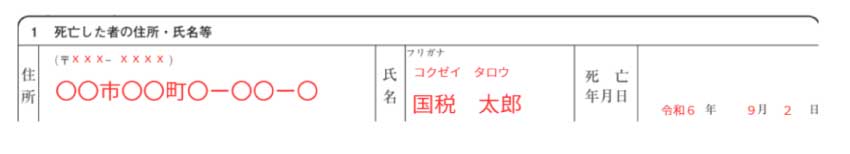

「1 死亡した者の住所・氏名等」の欄

被相続人の氏名、住所、死亡年月日などを記入します。

申告書本体に記載した情報と一致するようにしてください。

「2 死亡した者の収める税金又は還付される税金」の欄

申告書第一表で計算した、最終的に納める税額(申告納税額)または還付される税額を記載します。

還付の場合は、金額の前に「△」を記入します。

「3 相続人等の代表者の指定」の欄

準確定申告を行う代表者を指定する場合、その氏名を記入します。

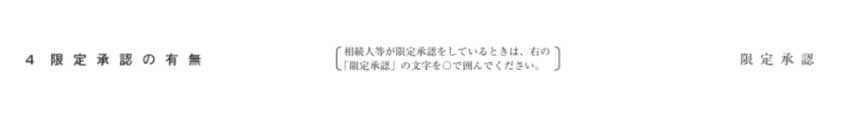

「4 限定承認の有無」の欄

相続人が、プラスの財産の範囲内でのみマイナスの財産(借金など)を相続する「限定承認」の手続きを行った場合に、「限定承認」の文字を丸で囲みます。

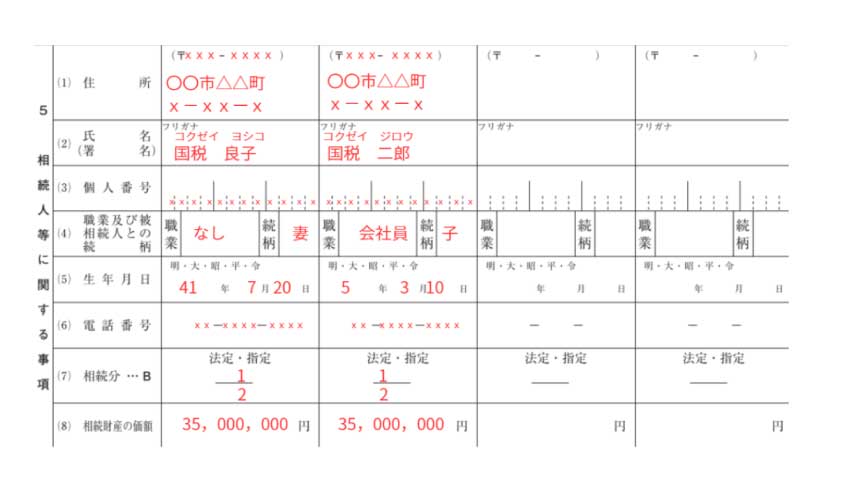

「5 相続人等に関する事項」の欄

相続人全員の氏名、住所、マイナンバー、被相続人との続柄、相続分などを一覧で記入します。

ここでの「相続分」は、遺言や遺産分割協議で決まった実際の相続割合を記入します。

協議がまとまっていない場合は、法定相続分を記入します。

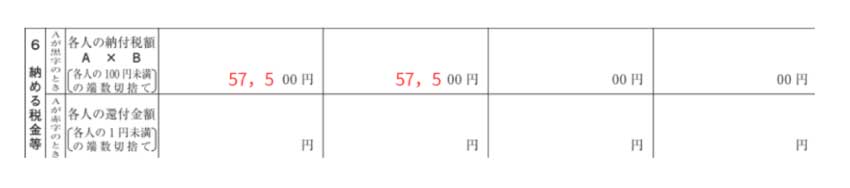

「6 納める税金等」の欄

税金を納付する場合に、上記5で記載した各相続人の相続分に応じて、納税額を按分した金額をそれぞれ記入します。

各相続人が負担する税額の合計が、「2」で記載した納税額と一致するようにしてください。

「7 還付される税金の受取場所」の欄

税金が還付される場合に、還付金の振込を希望する金融機関の口座情報を記入します。

代表相続人が一括して受け取る場合はその代表者の口座を、各相続人が相続分に応じて受け取る場合はそれぞれの口座情報を記入します。

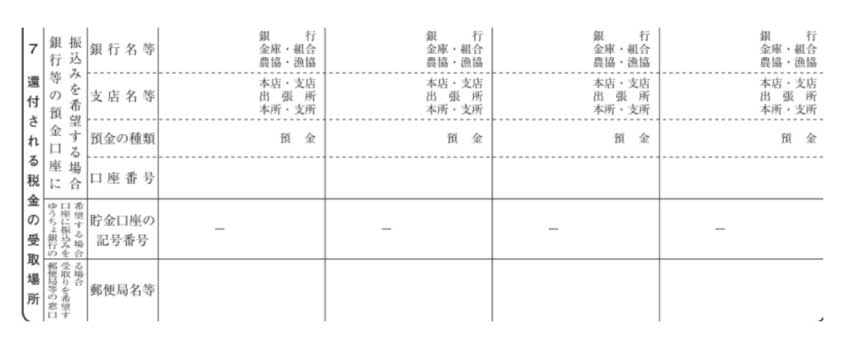

委任状のサンプルと書き方

準確定申告において委任状は、還付金の受け取りや税務署での各種手続きを代表相続人に委任する際に必要となる書類です。

「受任者」とは、還付金の受け取りや税務署での各種手続きについて委任を受けた人のことです。

たとえば、還付金の受け取りを相続人の1人に任せた場合のその相続人や、手続きを税理士に依頼した場合の税理士が「受任者」になります。

一方、「委任者」は、受任者に対して手続きを委任する側の人のことです。

代表者に還付金の受け取りを委任した場合は残りの相続人、税理士に手続きを依頼した場合は相続人全員が「委任者」になります。

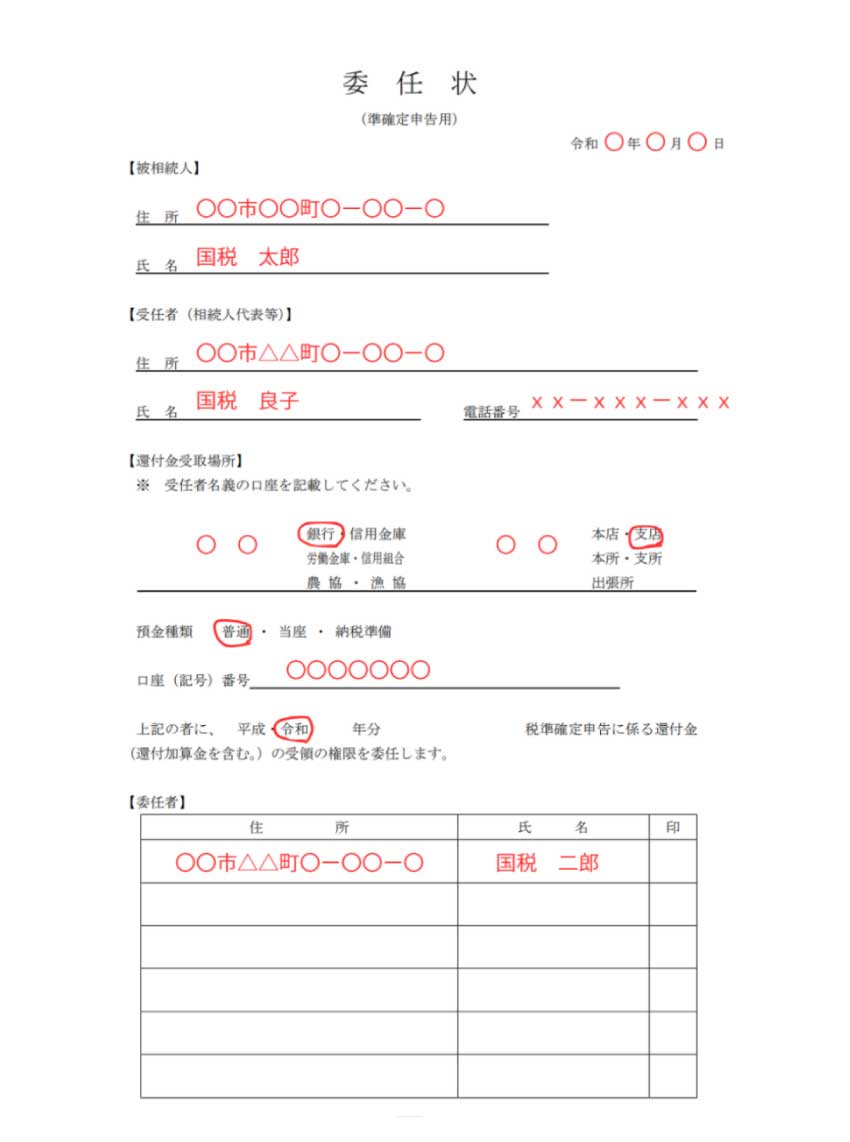

納付書のサンプルと書き方

納付書は、準確定申告の結果、納めるべき税金がある場合に使用する書類です。

税務署や金融機関の窓口で入手できますが、3枚複写の用紙のため、金額を書き間違えた場合は新しい用紙で書き直す必要があります。

税務署名・税務署番号

被相続人の最後の住所地を管轄する税務署名と税務署番号を記入します。

税務署から交付を受けた場合は、はじめから印字されていることもあります。

整理番号

確定申告書に記載されている整理番号を転記します。

分からなければ、空欄のままでも問題ありません。

納期等の区分

準確定申告の対象となる年、つまり被相続人が亡くなった年を記入します。

税目・税目番号

「申告所得税及復興特別所得税」と記入します。

税目番号は「320」です。

住所・氏名

申告書と同様に、被相続人と相続人の住所・氏名を二段書きにします。

本税・合計額

申告書第一表の「申告納税額」と同じ金額を記入します。

金額の頭には「¥」マークを忘れずに付けましょう。

準確定申告は自分でできる?

準確定申告は、相続人自身で行うことが可能です。

ただし、被相続人の所得状況や資産の複雑さによっては、専門家の助けを借りた方が良いケースもあります。

準確定申告を自分で行うことのメリットとしては、費用を抑えられることが挙げられます。

税理士や弁護士に依頼すると、数万円から数十万円程度の費用がかかりますが、自分で行えばその費用を節約できます。

また、被相続人の所得状況が給与や年金のみなどの比較的シンプルな場合や、特別な控除等がない場合は、自分で対応することは可能です。

税務署では、申告方法を相談することができ、また国税庁のホームページでも確定申告書の記入方法について詳しく解説されています。

一方、準確定申告を自分で行うことの難しさもあります。

確定申告では収入や税額を細かく計算する必要があり、慣れていないと、非常に手間のかかる作業となります。

特に、被相続人の所得状況が複雑な場合、正確な申告が難しくなることがあります。

事業所得や不動産所得、譲渡所得などがある場合や、さまざまな所得控除を適用する場合は、専門的な知識が必要となることが多いです。

相続人が複数いる場合は、相続人間の調整も必要になります。

誰が代表相続人となるか、還付金をどのように分配するかなど、相続人全員で合意を形成する必要があります。

特に、相続人間の関係が良好でない場合は、この調整が難航することもあります。

相続人が多かったり、相続人間の関係が複雑であったりする場合も、専門家のサポートがあると手続きがスムーズに進みやすくなります。

最終的には、準確定申告の複雑さと自分の知識・時間的余裕のバランスを考慮して判断するとよいでしょう。

不安がある場合は、まず税務署の無料相談を利用し、それでも難しいと感じたら専門家に依頼することを検討してください。

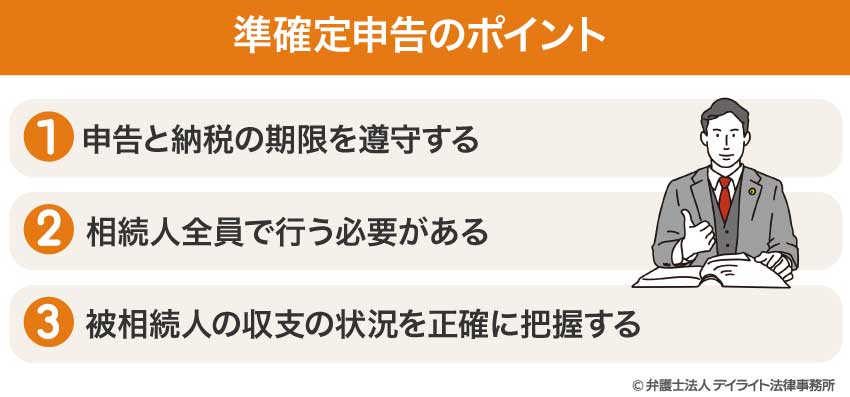

準確定申告のポイント

準確定申告を適切に行うためには、いくつかの重要なポイントを押さえておく必要があります。

ここでは、申告期限の遵守、相続人全員での対応、被相続人の収支状況の把握など、特に注意すべきポイントを解説します。

申告と納税の期限を遵守する

準確定申告の期限は、「被相続人が亡くなったことを知った日の翌日から4か月以内」と定められています。

この期限は、通常の確定申告(毎年2月16日から3月15日まで)とは全く異なります。

また、相続税の申告期限(被相続人が亡くなったことを知った日の翌日から10か月以内)とも異なるため、混同しないよう注意が必要です。

期限内に申告と納税を行わなければ、加算税や延滞税が課される可能性があります。

被相続人の所得状況が複雑な場合は、根拠となる書類の収集に時間がかかることもあります。

特に、納付が必要な場合は、期限までに納付できるよう余裕を持って準備を進めるようにしましょう。

準確定申告の期限についての詳しい解説は、以下のページを御覧ください。

相続人全員で行う必要がある

準確定申告は、法律上、相続人全員が義務を負います。

実務上は、1人の相続人(代表相続人)が他の相続人を代表して申告手続きを行うことが一般的です。

その場合でも、申告内容や還付金の受け取り方法などについて、相続人全員が合意していることが前提となります。

相続人間でよく話し合い、申告内容や還付金の分配方法などについて事前に合意を形成しておくことが重要です。

特に、還付金が発生する見込みがある場合は、その分配方法について明確に取り決めておくことで、後々のトラブルを防ぐことができます。

被相続人の収支の状況を正確に把握する

準確定申告を正確に行うためには、被相続人の収入と支出の状況を正確に把握することが不可欠です。

所得の把握漏れは申告漏れにつながり、後日、税務署から指摘を受ける可能性があります。

被相続人の生前の収入源を思い出し、必要な書類を収集することが重要です。

給与所得や年金所得については源泉徴収票を、株式などの金融資産については取引報告書を、事業所得や不動産所得については帳簿や契約書などを確認します。

本来適用できる控除を逃すと、税金を払いすぎることになります。

被相続人が支払った医療費、社会保険料、生命保険料、地震保険料、寄附金などについて、控除の対象となる可能性を検討し、必要な書類を収集しましょう。

特に、最期の入院費などは高額になることが多く、医療費控除を適用することで大きな節税効果が期待できる場合があります。

被相続人の銀行口座や通帳、クレジットカードの明細なども確認し、収入や支出の痕跡を見つけることも有効です。

また、被相続人が利用していた税理士や会計事務所がある場合は、そちらに相談することで、正確な情報を得られる可能性があります。

準確定申告についての相談窓口

準確定申告に関する疑問や不安がある場合、さまざまな相談窓口を利用することができます。

相続全般は相続に強い弁護士に相談

相続全般に関する法律問題については、相続に強い弁護士に相談するのが最も効果的です。

弁護士の中でも、相続に関する高い専門性を持つ弁護士は、相続人間のトラブル解決や遺産分割協議のサポートなど、様々な場面でサポート可能です。

特に、相続人間の関係が複雑な場合や、相続財産が高額である場合などは、早期に弁護士に相談することで、スムーズな相続手続きが期待できます。

複雑な相続問題では、相続に強みをもつ弁護士に相談することが非常に効果的といえます。

相続問題を弁護士に相談するメリットについては、以下のページをご覧ください。

準確定申告の相談だけなら税理士

準確定申告の具体的な内容や手続きについては、税理士に相談するのが最適です。

税理士は、税務に関する専門家であり、確定申告書の作成支援から、適用可能な控除の提案、税額計算のチェックまで、税に特化したサポートが可能です。

特に、所得状況が複雑な場合や多額の控除が見込まれる場合などは、税理士に相談することで適切な申告が可能になります。

また、税理士は、準確定申告だけでなく、相続税申告についても専門知識を持っています。

両方の申告が必要な場合は、一貫してサポートを受けられるという利点があります。

相続にまつわる税金について不安がある場合は、税理士に相談することをお勧めします。

税務署の窓口

税務署の窓口では、準確定申告に関する一般的な質問や相談を受け付けています。

特に、申告書の記入方法や必要書類、申告期限など、手続きに関する基本的な事項については、税務署の説明に従って行うことが確実な方法といえます。

ただし、税務署では、申告のやり方などの一般的な相談には丁寧に応じてくれますが、節税に踏み込んだ提案は期待できません。

税務署は課税する側の立場にあるため、納税者にとって有利な解釈や提案をすることは少ないです。

そのため、節税や複雑な税務判断が必要な場合は、税理士など民間の専門家に相談することを検討しましょう。

準確定申告の書き方についてのQ&A

![]()

準確定申告で医療費の領収書は必要ですか?

代わりに「医療費控除の明細書」を作成して提出します。

ただし、税務署から求められた場合に提示できるよう、医療費の領収書は5年間保管する必要があります。

医療費控除の明細書には、医療を受けた人の氏名、医療機関等の名称、支払った金額などを記入します。

![]()

準確定申告をしなくていい人は?

たとえば、「所得の合計額」が「所得控除の合計額」を下回るケースや、公的年金等の収入が400万円以下で他の所得が20万円以下といったケースです。

ただし、給与などから源泉徴収された税金の還付を受けたい場合は申告が必要です。

なお、相続放棄をした人は、はじめから相続人とはみなされないため、準確定申告の義務は負いません。

準確定申告が不要なケースについての解説は、以下のページをご覧ください。

まとめ

この記事では、準確定申告の書き方について、必要書類や記入方法、申告のポイントなどを解説しました。

記事の要点は、次のとおりです。

- 申告期限は被相続人が亡くなったことを知った日の翌日から4カ月以内であり、期限を守らないとペナルティが生じる可能性がある。

- 準確定申告書の他に、相続人が複数の場合は付表の作成や、還付金の受け取りを一人に委任する場合は委任状が必要となる。

- 申告書第一表・第二表は、死亡日時点の状況で判断して記入する。

- 所得や控除額は、1月1日から死亡日までの期間で計算する。

- 相続全般の問題は弁護士に、準確定申告の具体的な手続きは税理士に相談するのが効果的である。

当事務所では、相続に注力する弁護士及び税理士からなる専門チームを構築しています。

相続対策チームは、相続に関する専門知識やノウハウを活用し、相続問題の解決に尽力しています。

遠方にお住まいの方でもお気軽に当事務所の専門サービスをご利用いただけるように、LINE、Zoom、などを活用したオンライン相談をご提供しております。

相続問題については、当事務所の相続弁護士までお気軽にご相談ください。