遅延損害金とは、金銭の支払いを遅滞したときに、債権者に生じた損害を賠償するために支払うお金です(民法419条第1項)。

以下の計算式で計算されます。

遅延損害金は、遅延利息・延滞利息と呼ばれることもあります。

この記事では、遅延損害金の意味、遅延損害金の利率やその上限、計算方法、遅延損害金を支払えないときのリスクや対処法について、弁護士が解説していきます。

ぜひ参考になさってください。

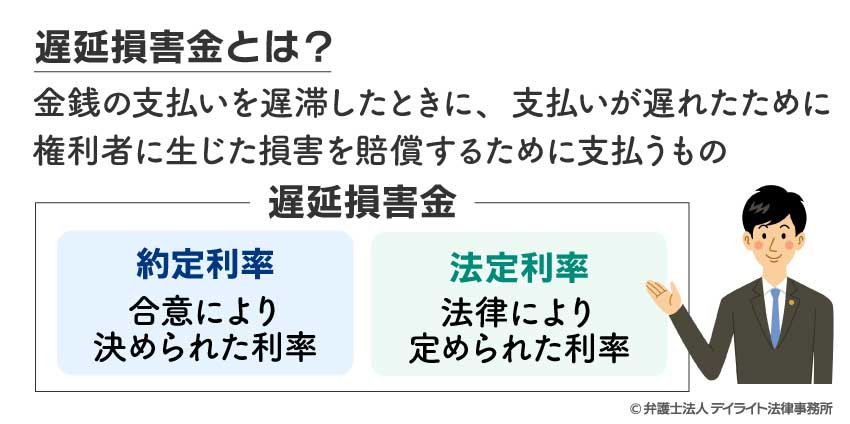

遅延損害金とは?

遅延損害金とは、金銭の支払いを遅滞したとき(期限までに支払えなかったとき)に、支払いが遅れたために権利者に生じた損害を賠償するために支払うものです(民法419条第1項)。

遅延損害金は一般に、利息と同様「年〇%」という形で決められるので、「遅延利息」「延滞利息」などとも呼ばれます。

(金銭債務の特則)

第四百十九条 金銭の給付を目的とする債務の不履行については、その損害賠償の額は、債務者が遅滞の責任を負った最初の時点における法定利率によって定める。ただし、約定利率が法定利率を超えるときは、約定利率による。

引用元:民法 | e-Gov法令検索

遅延損害金には2種類がある

遅延損害金には、次の2種類の決まり方があります。

- ① 約定利率による決まり方

- ② 法定利率による決まり方

それぞれの場合について説明します。

約定利率とは、契約で当事者が設定した利率のことをいいます。

契約の中で法定利率を超える約定利率が定められているときは、約定利率による遅延損害金が発生します(民法第419条第1項)。

この場合の「約定利率」には、遅延損害金について定められたものだけでなく、支払い期限が経過する前に発生する「利息」に関して定められたものも含まれます。

つまり、借入れの際に利息を年10%と取り決めていた場合、遅延損害金の取決めがなくても、年10%の遅延損害金が発生することになります、

約定利率が定められていない場合や、約定利率が法定利率以下である場合には、法定利率により遅延損害金を計算することになります(民法第419条第1項)。

次は、法定利率と約定利率について解説します。

法定利率とは

法定利率とは、法律により定められる利率のことです(民法404条)。

法定利率は、以前は、年5%に固定されていました。

しかし、近年は低金利政策が取られており、一般的な金利は年5%を大きく下回っていたため、2020年(令和2年)4月1日から施行された改正民法で、法定利率に関する規定が変更されました。

改正民法では、法定利率について、当初は年3%とする(民法404条第2項)とした上で、その後3年ごとに法務省令で改めて定めることとして、変動制を採用しています(民法第404条第3項)。

これまでの法定利率は、現在わかる範囲では以下のようになっています。

- 令和2年3月31日まで 年5%(改正前の民法)

- 令和2年4月1日から令和5年3月31日まで 年3%(ここから、改正民法)

- 令和5年4月1日から令和8年3月31日まで 年3%

(法定利率)

第四百四条 利息を生ずべき債権について別段の意思表示がないときは、その利率は、その利息が生じた最初の時点における法定利率による。

2 法定利率は、年三パーセントとする。

3 前項の規定にかかわらず、法定利率は、法務省令で定めるところにより、三年を一期とし、一期ごとに、次項の規定により変動するものとする。

引用元:民法 | e-Gov法令検索

法定利率について、詳しくは以下のページもご覧ください。

約定利率とは

約定利率とは、合意により決められた利率のことです。

貸金業者から借入れをする際、クレジットカードの発行を受ける際、住宅ローンを組む際などに、契約で、利息や遅延損害金の約定利率が定められます。

売買契約の際などにも、代金などの支払いが遅れた場合の遅延損害金に関する約定利率が設定される場合があります。

遅延損害金の上限利率に注意!

遅延損害金の利率には、利息制限法や消費者契約法で上限が設けられています。

まず、お金の貸し借りに関しては、利息制限法によって、遅延損害金の上限は利息制限法第1条の上限金利の1.46倍まで、とされています(利息制限法第4条)。

計算すると、以下の表のとおりとなります。

| 元本額 | 遅延損害金の上限利率 |

|---|---|

| 10万円未満 | 年20% × 1.46 = 年29.2% |

| 10万円以上100万円未満 | 年18% × 1.46 = 年26.28% |

| 100万円以上 | 年15% × 1.46 = 年21.9% |

(賠償額の予定の制限)

第四条 金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

2 前項の規定の適用については、違約金は、賠償額の予定とみなす。

ただし、お金を貸す側(債権者)が業として行う金銭の貸し借り(消費貸借)については、営業的金銭消費貸借とされ、特則が設けられています。

営業的金銭消費貸借の場合、遅延損害金の利率の上限は年20%までとされています(利息制限法第7条)。

利息制限法については、以下のページでも詳しく解説しています。

(賠償額の予定の特則)

第七条 第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

2 第四条第二項の規定は、前項の賠償額の予定について準用する。

お金の貸し借り以外の契約については、利息制限法は適用されず、遅延損害金の利率には上限はありません。

ただし、あまりにも高い利率を定めていると、「公の秩序又は善良の風俗」(公序良俗)に反するものとして無効とされる可能性はあります(民法90条)。

また、契約が消費者契約(事業者と消費者が結ぶ契約)に当たる場合には、消費者契約法による規制があります。

消費者契約については、消費者契約法で、遅延損害金の利率は年14.6%までとされているのです(消費者契約法第9条第1項2号)(なお、営業的金銭消費貸借には利息制限法が優先的に適用されるので、消費者契約法の上限利率は適用されません。)。

(消費者が支払う損害賠償の額を予定する条項等の無効等)

第九条 次の各号に掲げる消費者契約の条項は、当該各号に定める部分について、無効とする。

二 当該消費者契約に基づき支払うべき金銭の全部又は一部を消費者が支払期日(支払回数が二以上である場合には、それぞれの支払期日。以下この号において同じ。)までに支払わない場合における損害賠償の額を予定し、又は違約金を定める条項であって、これらを合算した額が、支払期日の翌日からその支払をする日までの期間について、その日数に応じ、当該支払期日に支払うべき額から当該支払期日に支払うべき額のうち既に支払われた額を控除した額に年十四・六パーセントの割合を乗じて計算した額を超えるもの 当該超える部分

以上でご説明した遅延損害金の上限利率を一覧表にすると、以下のようになります。

| 金銭の貸し借り | 金銭の貸し借り以外 | ||

|---|---|---|---|

| 原則 | 営業的金銭消費貸借の場合 | 原則 | 消費者契約(消費者・事業者間の契約) |

| 利息制限法第1条の上限金利の1.46倍 利息制限法第4条 |

年20% 利息制限法第7条 |

制限なし(公序良俗に反する場合は無効) | 年14.6% 消費者契約法第9条第1項2号 |

ケース別の遅延損害金の上限利率とは?

遅延損害金の上限利率一覧表

ケース別での遅延損害金の上限利率を表にすると、以下のようになります。

| ケース | 上限利率 | |

|---|---|---|

| 借金の場合 | 金融業者から個人が借金をした | 年20% |

| 金融業者から会社が借金をした | 年20% | |

| 個人間の借金 | 利息制限法第1条の上限金利の1.46倍 | |

| クレジットカードの場合 | ショッピング利用分 | 年14.6% |

| キャッシング利用分 | 年20% | |

| 示談金やその他の契約の場合 | 個人間の示談 | 制限なし(公序良俗に反する場合は無効) |

| 会社と個人との間の示談 | ||

| 会社間の示談 | ||

それぞれのケースについて解説します。

借金の場合の遅延損害金の利率

金融業者から個人が借金した場合

貸金業者や銀行などの金融業者から個人が借金をした場合は、どの上限利率が適用されるのでしょうか?

この場合、貸し手(債権者)が金融業者であり、業務として貸付けを行っているので、営業的金銭消費貸借に当たります。

そのため、年20%が遅延損害金の上限利率になります。

金融業者から会社が借金した場合

金融業者から会社が借金をした場合はどうなるでしょうか?

この場合も、貸し手が業務として貸付けをしているので、営業的金銭消費貸借に当たります。

借りる側が会社であっても、貸し手が業務として貸付けを行っていれば、営業的金銭消費貸借に当たることに変わりはありません。

そのため、年20%が遅延損害金の上限利率になります。

個人間の借金の場合

友人同士のお金の貸し借りなどの個人間の借金の場合は、営業的金銭消費貸借に当たらないお金の貸し借りなので、利息制限法の原則どおり(利息制限法第4条)の上限利率が適用されます。

そのため、遅延損害金の上限利率は、利息制限法第1条の上限利率の1.46倍となります。

クレジットカードショッピングの遅延損害金の利率

クレジットカードでショッピングをした場合はどうなるでしょうか?

この場合、クレジットカード会社はお金を貸し付けているのではなく、代金の立替払いをしているので、お金の貸し借りにはなりません。

他方で、事業者と消費者の間の契約(消費者契約)には当たるので、消費者契約法の適用を受けます。

そのため、遅延損害金の上限利率は年14.6%となります。

注意しなければならないのは、同じクレジットカードでも、キャッシングを利用した場合はお金の貸し借りとなるので、営業的金銭消費貸借になることです。

そのため、キャッシング利用分の遅延損害金の上限利率は年20%となります。

示談金やその他の契約の遅延損害金の利率

示談の場合は、お金の貸し借りではないので利息制限法の適用はなく、原則として遅延損害金の上限利率に制限はありません。

ただし、当事者間の契約が消費者契約に当たる場合には、消費者契約法により、年14.6%が上限利率となります。

また、消費者契約に当たらない場合でも、あまりにも高い利率を定めていると、「公の秩序又は善良の風俗」(公序良俗)に反するものとして無効とされる可能性があることは、既に述べたとおりです。

個人間の示談の場合(不倫・刑事事件・交通事故など)

個人間での示談の場合(不倫・刑事事件・交通事故など)は消費者契約となることはないので、遅延損害金の利率に上限はありません。

ただ、あまりにも高い利率を定めていると、「公の秩序又は善良の風俗」(公序良俗)に反するものとして無効とされる可能性はあります(民法90条)。

会社と個人との示談や契約の場合

①消費者契約に当たる場合

①消費者契約に当たる場合個人の側が「消費者」として示談や契約をした場合、消費者契約となるので、消費者契約法が適用されます。

その場合、遅延損害金の上限利率は、年14.6%となります。

②消費者契約に当たらない場合

②消費者契約に当たらない場合個人が「消費者」とは異なる立場で示談や契約をした場合(例:個人事業者が取引先と示談した場合など)には、消費者契約にはなりませんので、消費者契約法は適用されません。

そのため、遅延損害金の利率に上限はありません。

ただ、あまりにも高い利率を定めていると、「公の秩序又は善良の風俗」(公序良俗)に反するものとして無効とされる可能性があることは、既にご説明したとおりです。

会社間の示談や契約の場合

会社間の示談や契約の場合は、消費者契約ではないので、遅延損害金の利率に上限はありません。

ただ、あまりにも高い利率を定めていると、「公の秩序又は善良の風俗」(公序良俗)に反するものとして無効とされる可能性があることは、既にご説明したとおりです。

遅延損害金の計算方法

遅延損害金の計算式

遅延損害金は、以下の計算式で計算されます。

具体例でシミュレーション!

具体例を用いてシミュレーションしてみましょう(なお、以下の例では、遅延損害金の利率は上限利率と一致しているものとします。)。

銀行、貸金業者などの金融業者から個人が借金をした場合

銀行、貸金業者などの金融業者から個人が借金をした場合、遅延損害金の上限利率は年20%です。

そのため、遅延損害金の金額を計算すると、以下のようになります。

まずは、一括で返済することになっていた場合について見てみます。

この場合、以下の例のように、一括で返済すべきであった借入残額の全額に対して遅延損害金が発生します。

遅延損害金の額

36万5000円 × 0.2 ÷ 365日 × 20日=4000円

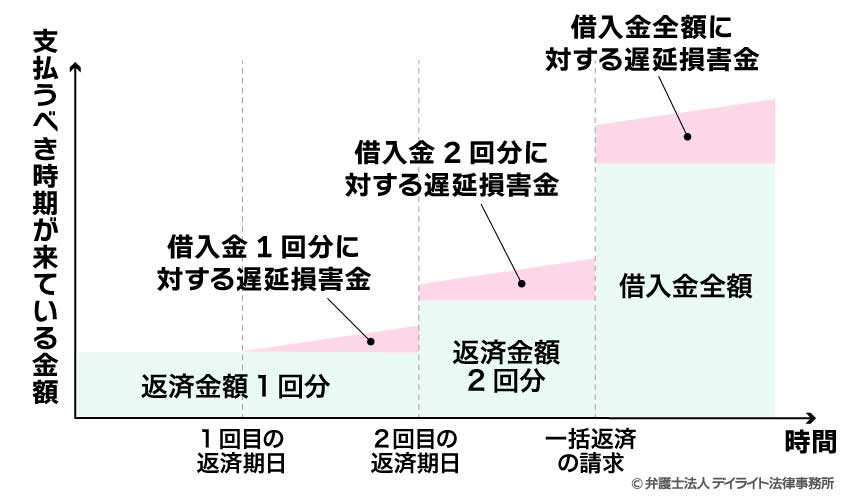

分割払いで返済する場合、最初は「1回の返済分」に対して遅延損害金が発生します。

2回目以降の返済も滞るようであれば、「まだ支払えていない金額」の全部に対して遅延損害金が発生してしまいます。

さらに返済の遅れが続いて一括弁済を請求されてしまうと、「借入金全額」に対する遅延損害金が発生してきます。

具体例でいうと、以下のようになります。

借入金が36万5000円あり、1か月に3万6500円ずつ返済することになっていた。

しかし、1回目から返済ができず、2回目も支払いができなかった。

そのため、2回目の返済期日から30日後に一括返済を求められてしまった。

遅延損害金の額

1回目の返済日から2回目の返済日まで(30日間とする)

3万6500円 × 0.2 ÷ 365日 × 30日 = 600円

2回目の返済日から一括返済を求められるまで(30日間)

3万6500円 × 2回 × 0.2 ÷ 365日 × 30日 = 1200円

一括返済を求められた後30日間延滞した場合

36万5000円 × 0.2 ÷ 365日 × 30日 = 6000円

このように、分割払いの返済金を支払わずにいると、次の返済日が来て返済すべき金額が増えていくにしたがって遅延損害金も増え、一括返済を求められると遅延損害金の額もさらに大きくなります。

クレジットカードのショッピングを利用した場合

クレジットカードのショッピング利用分の支払いが遅れた場合、遅延損害金の上限利率は年14.6%になります。

遅延損害金の金額を計算すると、以下のようになります。

遅延損害金の額

40万円 × 0.146 ÷ 365日 × 40日 = 6400円

遅延損害金の支払い義務はある?

遅延損害金も支払う義務はあります。

遅延損害金は、法律や契約によって発生しているもので、法的にも認められているものです。

「少し遅れただけなのに・・・」と思う方もおられるかもしれませんが、法律上、1日でも支払いが遅れれば、遅延損害金を請求されても仕方がありません。

通信販売などでは、後日振り込み払い、コンビニ払いなどにしていた代金を数日払い忘れていても、遅延損害金まで請求されず、元の代金額を支払うだけで済ませてもらえることもありますが、これはあくまで、相手が請求を放棄してくれているだけなのです。

相手から遅延損害金の支払いを求められれば、支払うほかありません。

遅延損害金を支払わなかったらどうなる?

取立てが始まる

遅延損害金の支払いがないと、債権者からの取立てが始まります。

「遅延損害金が○○円残っているので、遅れている返済と合わせて支払ってください」などと連絡があるでしょう。

取立てを受けても支払いをしないと、次にご説明する「ブラックリスト」に載ってしまうかもしれません。

ブラックリストに載ってしまう

遅延損害金を支払わず2~3か月経過すると、権利者(債権者)が信用情報機関に加盟している場合、「支払いを延滞した」ということが信用情報機関に報告され、信用情報に「延滞した」との情報が記載されてしまう(いわゆる「ブラックリスト」に載ってしまう)可能性があります。

「ブラックリスト」に載ってしまうと、

- 新たな借入れができなくなる

- クレジットカードが利用できなくなる

- 住宅ローンや車のローンを組めなくなる

- 携帯電話を分割払いで購入することができなくなる

といった支障が生じてきます。

ブラックリストについては、以下のページもご参照ください。

支払督促の申立て、訴訟の提起がある

遅延損害金を支払わないでいると、支払督促を申し立てられる、訴訟を提起されるといった可能性があります。

支払督促に仮執行宣言が付されたり、支払いを命じる判決が出されたりすると、次にご説明する差押えが行われる可能性が出てきます。

支払督促については、以下のページもご参照ください。

財産を差し押さえられる

仮執行宣言付き支払督促や支払いを命じる判決が出たにもかかわらず支払いをせずにいると、預貯金、給料、不動産などの財産を差し押さえられてしまう可能性があります。

差し押さえについては、以下のページで詳しく解説しています。

借金(遅延損害金を含む)の返済が遅れた場合にどうなるかについては、以下のページでより詳しく解説しています。

借金の返済が遅れる場合の対処法

借金を返さなければならないけれどもお金が用意できず支払えない・・・という場合は、そのままにしておいてはいけません。

放っておくと遅延損害金が積み重なっていくばかりで、何もいいことはありません。

返済が遅れる場合の対処方法としては、

- ① 貸金業者などの債権者に連絡する

- ② 弁護士に相談して債務整理を行う

といったものがあります。

①債権者に連絡すれば、遅延損害金の具体的な金額や支払方法を案内してくれます。

しかし、連絡したからといって遅延損害金が発生しなくなるわけではありません。

少し遅れる程度で支払える場合ならともかく、

- 常に支払いが遅れがちで苦しい

- お金を準備する目途が立たない

という場合は、早めに弁護士に相談しましょう。

②弁護士に相談して債務整理を依頼すれば、債権者からの取立てが止まり、返済も一時的にストップすることができます(ただし、その間も遅延損害金は発生します。)。

そして、債務整理に成功すれば

- 借金の減額、又は免除

- 返済期限の延長(通常3~5年)

を実現することができ、返済負担がぐっと軽くなり、それ以上の遅延損害金発生も防ぐことができます。

債務整理の種類、返済負担が軽くなった実例、弁護士に相談して債務整理をすることのメリットなどについては、以下のページで詳しく解説しています。

ぜひ一度ご覧ください。

借金減額をシミュレーターで簡単に診断

債務整理について弁護士に相談する前に、どのような債務整理があるかや、自分の場合にはどの債務整理が合っているのかについて知りたい、という方もおられると思います。

そこで、当事務所では、借金減額診断シミュレーターを作成いたしました。

借金減額診断シミュレーターでは、いくつかの簡単な質問にご回答いただくだけで、それぞれの方の状況に合った債務整理の方法に関する情報をご案内することができます。

メールアドレスなどの個人情報を入力する必要もなく、最短30秒で、その場ですぐに結果をご確認いただけます。

もちろん、「借金などはないけれども、債務整理がどんなものか興味がある」という方にもご利用いただけます。

ぜひ一度、お気軽にお試しください。

遅延損害金についてのQ&A

![]()

遅延損害金の起算日はいつから?

![]() 遅延損害金は、支払期日の翌日が起算日となります。

遅延損害金は、支払期日の翌日が起算日となります。

つまり、4月1日が支払いをするべき日だった場合、4月2日から遅延損害金が発生し始めます。

ただし、上でもご紹介したとおり、交通事故などの不法行為による損害賠償では、損害が発生した日(不法行為の日)から遅延損害金が発生します。

![]()

裁判で和解するとき遅延損害金はどうなる?

![]() 裁判で和解する場合、遅延損害金についても合意で定める場合もありますし、特別に定めをおかない場合もあります。

裁判で和解する場合、遅延損害金についても合意で定める場合もありますし、特別に定めをおかない場合もあります。

合意で定める場合には、これまでご説明したのと同様、借金に関する裁判での和解では利息制限法の適用があると考えられますが、それ以外の場合には、原則として利率の制限はありません(消費者契約に当たる場合には、消費者契約法による制限あり。また、公序良俗に反する高利率の場合は無効。)。

裁判では裁判官が和解に関与しますので、合意で定める場合には、法定利率以外では、14.6%や20%が多いという印象です。

特別に定めをおかない場合は、お金(和解金)の支払いに関しては、法定利率に従った遅延損害金が発生することになります(民法419条第1項)。

まとめ

今回は、遅延損害金について、利率の決まり方や上限利率、具体的な計算方法などをご紹介しました。

遅延損害金は一般的に利率を高く設定されています。

そのため、支払期限が来たのに支払いをしないまま放っておくと、いつの間にか多額の遅延損害金が発生していた、ということになりかねません。

特に、一括支払いを求められた後は、遅延損害金の額も大きくなってきますので要注意です。

借金などの支払いができなくなってきた場合は、早めに弁護士に相談して債務整理を行いましょう。

債務整理が成功すれば、遅延損害金をカットしてもらうことや、これ以上の遅延損害金の発生を防ぐことができます。

HPを調べるなどして債務整理に詳しい弁護士を探し、これ以上借金で苦しむ前に、なるべく早く弁護士に相談しましょう。

当事務所でも、債務整理に詳しい弁護士による破産再生チームを設け、皆様の借金問題の解決に尽力しています。

Zoomなどによるオンライン相談も可能です。

借金問題については当事務所まで、どうぞお気軽にご相談ください。