弁護士法人デイライト法律事務所 パートナー弁護士

住民税の支払いは市民の義務ですが、もし「高すぎて払えない」と感じても、支払いを放置してはいけません。

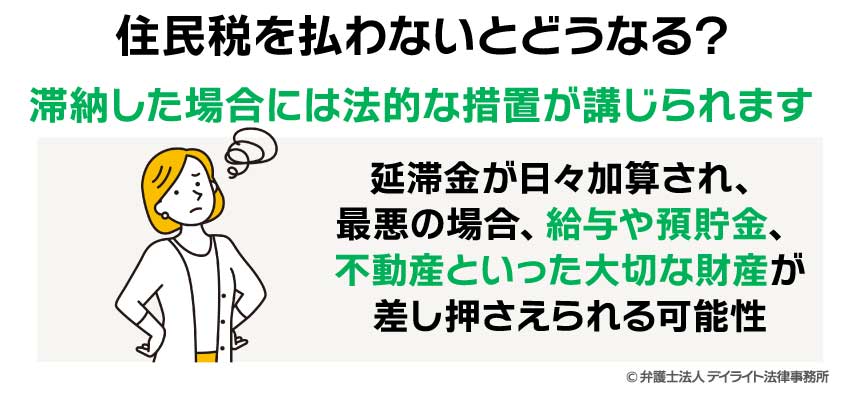

住民税を滞納すると、延滞金が日々加算され、最悪の場合、給与や預貯金、不動産といった大切な財産が差し押さえられる可能性があります。

しかし、一定の条件を満たす方は、住民税が非課税になるケースもあります。

そこで、このコラムでは、住民税を払わないとどうなるのか、住民税を払わなくてよいケース、支払いが難しい場合の対処法などついて、弁護士が詳しく解説していきます。

住民税を払わないとどうなる?

住民税の納付は、地方自治体が住民サービスを維持するための重要な義務です。

納期限までに住民税を支払わない、すなわち滞納した場合には、法的な措置が講じられます。

まず、納期限を過ぎると、市区町村から督促状が送付されます。

これは、納税を促す法的な通知であり、この時点で納税が確認できないと、滞納処分(差押えなど)へ移行する前段階となります。

督促状の送付と同時に、滞納している税額に対して延滞金が加算され始めます。

延滞金は、納税の遅延に対する利息のようなもので、納期限の翌日から日割りで計算され、遅れれば遅れるほど金額が増加します。

督促状が送付されても滞納が続く場合、最終的には差押え(滞納処分)が実行される可能性があります。

差押えは、裁判所の判決なしに、市区町村の権限で行われる行政処分です。

預貯金、給与、不動産、自動車などが差押えの対象となり、これらが強制的に換価(売却など)され、滞納税に充当されることになります。

住民税の滞納は放置せず、困難な場合は早めに自治体や専門家へ相談することが重要です。

住民税が課される対象とは?

住民税を払わなくて良い人は?

住民税は、都道府県や市区町村に納める地方税であり、私たちが日々の生活で利用する教育、福祉、ゴミ処理といった公共サービスの運営費用に充てられます。

毎年1月1日時点で日本に住所があり、給与などの所得がある方は、原則として住民税を納める義務があります。

住民税には、個人の所得に応じて課税される「所得割」と、所得の多寡にかかわらず一定以上の所得がある方が均等に負担する「均等割」の2種類があります。

「所得割」の税率は一律10%(道府県民税4% + 市町村民税6%)で、所得が多いほど税額も高くなります。

一方、「均等割」は一般的に年間5,000円(道府県民税1,000円・市町村民税3,000円・森林環境税1,000円)と定額です。

住民税は、原則として所得があるすべての方に課される地方税ですが、特定の条件を満たす場合には非課税となります。

これは、税法上の公平性や社会保障の観点から設けられた制度であり、生活困窮者や特定の属性を持つ方への配慮がなされています。

住民税が非課税となる主な条件は以下の通りです(具体的な金額は自治体によって異なる場合があります)。

①生活保護法による生活扶助を受けている方

生活保護法に基づく生活扶助を受けている方は、その性質上、最低限度の生活を維持するための支援を受けているため、住民税の課税対象から除外されます。

これは、生活保護制度の趣旨に沿った措置です。

②障害者、未成年者、寡婦またはひとり親

これらの属性を持つ方で、前年中の合計所得が135万円以下(給与所得者の場合は年収204万4、000円未満が目安)である場合、住民税が非課税となります。

これは、これらの属性を持つ方が、一般的に生活上の困難を抱えている可能性が高いことを考慮した税制上の優遇措置です。

給与所得者の年収基準が所得基準と異なるのは、給与収入から「給与所得控除」が差し引かれるためであり、実質的な所得を評価するための調整が行われているためです。

給与所得者の場合、収入から給与所得控除が差し引かれるため、年収204万4、000円未満が目安となります。

③所得が一定基準以下の方

上記①や②に該当しない方でも、前年中の合計所得が一定の基準以下であれば、住民税が非課税となります。

この基準は、扶養親族の有無によって異なります。

まず、同一生計配偶者または扶養親族がいない単身者の場合は、合計所得45万円以下(給与収入のみの場合、年収100万円以下が目安)が一般的です。

次に、同一生計配偶者または扶養親族がいる場合は、「35万円 × (本人・同一生計配偶者・扶養親族の合計人数)+ 31万円」という計算式で非課税限度額が算出されます。

この基準は、最低生活費を考慮したものであり、所得がこの水準を下回る場合には、税負担を課さないという政策的判断に基づいています。

これらの非課税基準は、各地方自治体の条例によって若干異なる場合がありますので、具体的な適用については、お住まいの市区町村の窓口にご確認いただくことが最も確実です。

アルバイトの場合

学生がアルバイトをしている場合、学業と両立しながら収入を得るケースがほとんどでしょう。

まず、住民税は前年の所得に対して課税されるため、前年に一定以上の所得があれば課税対象となります。

しかし、多くの場合、学生のアルバイト収入は比較的低額であるため、住民税が非課税となるケースも少なくありません。

年間のアルバイト収入が非課税基準を超えない場合、住民税は課税されません。

扶養親族がいない単身の学生の場合、前年中の給与収入が110万円以下であれば、住民税の所得割・均等割ともに非課税となるのが一般的です。

これは、給与収入から給与所得控除(最低65万円)と基礎控除(45万円)を差し引いた結果、課税所得がゼロとなるためです。

また、学生が親の扶養に入っている場合、親の税負担軽減のために「勤労学生控除」の適用を受けることができる場合があります。

この控除は、学生自身の合計所得金額が85万円以下(給与収入のみの場合150万円以下)であることなどが要件となります。

なお、物価上昇による令和7年度税制改正により、給与所得控除の最低保障額や、勤労学生控除の対象となる学生の合計所得金額などが引き上げられました。

2025年(令和7年)1月1日から12月31日までの所得を基礎とする令和8年度(2026年度)の住民税から、改正された基準額が適用されることになります。

パートの場合

主婦の方がパートや時短勤務で収入を得ている場合、住民税の課税関係は、ご自身の年収だけでなく、配偶者の所得や扶養控除の適用状況によっても大きく影響を受けます。

配偶者がいる世帯の場合、配偶者の扶養に入っているかどうか、また配偶者(特別)控除の適用対象となるかどうかなども考慮されます。

パート収入は、通常「給与所得」として扱われます。

住民税の所得割は、この給与所得から給与所得控除や基礎控除などの所得控除を差し引いた「課税所得」に対して課されます。

一般的に、パート収入が110万円以下(2025年以降適用)で、他に所得がない場合は、住民税の所得割はかかりません。

ただし、お住まいの市区町村によっては、均等割が課税される場合がありますので注意が必要です。

また、配偶者にパート収入がある場合、夫(または妻)が正社員で、妻(または夫)がパートで働いているケースでは、一定の要件を満たせば、正社員の方が配偶者(特別)控除を受けることができます。

この控除額は、正社員の合計所得金額やパート収入に応じて変動します。

無職の場合

現在無職で収入がない場合でも、前年に一定以上の所得があった場合は住民税が課税される可能性があります。

例えば、前年まで会社員として働いていて、年途中で退職し、現在は無職という場合でも、前年の所得に基づいて住民税が課税されることになります。

ただし、生活保護を受給している場合や、障害者、未成年者、寡婦またはひとり親に該当し、前年中の合計所得が135万円以下である場合は、住民税が非課税となります。

もし現在無職で収入が全くない、または極めて低い場合は、上記の非課税条件に該当するか確認し、該当する場合は住民税の負担がないこともあります。

不安な場合は、居住地の自治体の窓口に相談することをおすすめします。

住民税を支払う方法

期限前の場合

住民税の納付方法は、主に「特別徴収」と「普通徴収」の二種類が存在します。

ご自身の状況に応じて、いずれかの方法で住民税を納める必要があります。

まず、「特別徴収」とは、会社員や公務員など、給与所得がある方に適用される徴収方法です。

地方税法により、所得税の源泉徴収義務がある事業主(給与支払者)は、原則として従業員の住民税を特別徴収しなければなりません。

具体的な流れとしては、以下のようになります。

- 1月末まで:事業主が前年1月1日から12月31日までの給与支払報告書を従業員の居住する市区町村に提出します。

- 2月から5月:市区町村がこの報告書に基づいて各従業員の住民税額を計算し、「特別徴収税額決定通知書」と「納付書」を事業主に送付します。

- 6月から翌年5月:事業主は、この通知書に基づき、毎年6月から翌年5月までの12ヶ月にわたり、毎月の給与から住民税を天引き(徴収)し、まとめて市区町村へ納入します。

この方法では、納税者自身が納付の手間を負うことなく、自動的に納税が完了するため、払い忘れのリスクが極めて低いという特徴があります。

次に、「普通徴収」とは、給与所得以外の所得がある個人事業主、フリーランス、年金受給者、または前年に所得があり現在は無職の方などが対象となる徴収方法です。

この場合、納税者自身が直接住民税を納付します。

具体的な流れは以下の通りです。

-

- 2月16日から3月15日まで:前年(1月〜12月)の所得について確定申告を行い、確定申告書の住民税に関する欄に必要事項を記入し、税務署に提出します。

- 4月から5月:税務署から確定申告の情報が市区町村に送付され、市区町村が納税額を決定します。

- 6月から翌年1月:送付された納付書に基づき、年4回に分けて納税します。

その後、納税義務者宛に「納税通知書」と「納付書」が郵送されます。

一般的には、第1期が6月末、第2期が8月末、第3期が10月末、第4期が翌年1月末がそれぞれの納期限となります。

希望すれば、第1期の期限までに住民税を一括納付することも可能です。

普通徴収の場合、納税者自身が納付期限を把握し、期日までに確実に納付する責任があるため、特別徴収に比べて払い忘れや滞納のリスクが高まります。

支払いが遅れている場合

住民税の支払いが納期限に遅れてしまった場合、速やかな対応が非常に重要です。

納期限を過ぎても住民税の納付が確認できない場合、市区町村は納税者に対して督促状を送付します。

この督促状は、単なる通知ではなく、納税義務の履行を促す法的な文書です。

督促状が送付されると同時に、滞納している税額に対して延滞金が加算され始めます。

この延滞金は、納期限の翌日から完納するまでの日数に応じて日割りで計算され、遅れれば遅れるほど金額が増えていきます。

もし、支払い忘れなどで住民税の納付が遅れてしまった場合で、資金に余裕があるならば、すぐに全額を一括で納付することが極めて重要です。

これにより、延滞金の発生を最小限に抑えることができます。

督促状に同封されている納付書があれば、それを利用して金融機関やコンビニエンスストアで支払いが可能です。

納付書が見当たらない場合は、自治体の窓口に連絡して再発行を依頼してください。

住民税を払うことが難しい場合の対処法

すぐに市区町村の窓口に相談する

「支払いを忘れていて、手元に全額を支払うだけの資金がない」といった場合は、速やかにお住まいの市区町村の税務担当窓口に連絡してください。

一括での支払いが困難な場合、現在の収入や支出状況を考慮し、月々の分割払いを認めてもらえることがあります。

ただし、分割払いが認められた場合でも、延滞金は継続して発生することに留意してください。

また、災害、病気、事業の廃止・休止など、特定のやむを得ない事情がある場合には、一定期間の納税猶予や減免が認められる制度があります。

これは非常に限定的なケースですが、該当する可能性がある場合は相談してみるべきでしょう。

債務整理を検討する

借金問題に直面し、経済的に立ち行かなくなった方を法的に救済し、経済的な再生を支援するための手続きが債務整理です。

債務整理には、主に以下の3種類があります。

- 任意整理

- 個人再生

- 自己破産

重要な点として、住民税や社会保険料などの公租公課は、これらの債務整理の対象とはならないということです。

これは、これらの債権が「非免責債権」とされており、自己破産を選択した場合でも支払い義務が免除されることはないためです。

しかし、債務整理によって他の借金負担が軽減されれば、その分、住民税の支払いに充てる経済的余裕が生まれ、結果的に住民税滞納の問題解決に繋がる可能性が高まります。

債務整理については、以下の記事でも詳しく解説しておりますので、ぜひそちらも参考にされてください。

債務整理に強い弁護士の無料相談を利用する

住民税の滞納問題は、個人の経済状況、家族構成、滞納額、さらには給与の差押えの有無など、様々な要因が複雑に絡み合っています。

このような状況において、法的な知識がない方がご自身で最適な解決策を見つけることは極めて困難です。

そこで、住民税の滞納でお困りの方は、債務整理に強い弁護士の無料相談を積極的に活用することをおすすめします。

弁護士は、税金滞納の状況だけでなく、住宅ローンやクレジットカード、消費者金融からの借金など個別具体的な状況を総合的に把握し、それぞれの状況に合わせた最適な債務整理の方針や、住民税の支払いに関するアドバイスを提供することができます。

当事務所では、債務整理に関する無料相談を受け付けておりますので、お気軽にご連絡ください。

住民税の支払いについてのQ&A

![]()

住民税を払えない場合に免除してもらうには?

生活保護受給者、障害者・未成年者・寡婦またはひとり親で一定所得以下の方、または前年の合計所得が非課税基準以下の方は、住民税は非課税となります。

![]()

住民税を払わなくていい年収はいくら?

一般的な目安として、単身者の場合、前年中の給与収入が110万円以下(2025年以降適用)であれば、住民税の所得割・均等割ともに非課税となることが多いでしょう。

![]()

住民税の督促状が来ないのはなぜ?

- 住民税が非課税である

- 特別徴収(給与天引き)されている

- 住所変更の未届けのため、督促状が旧住所に送付されている

ご自身の状況が上記に当てはまるか確認し、不明な点があれば、お住まいの市区町村の税務担当窓口に直接お問い合わせください。

まとめ

住民税の納付は国民の義務であり、滞納すると延滞金が発生し、最終的には財産の差押えに繋がる可能性があります。

給与所得者は特別徴収、それ以外の方は普通徴収で納付しますが、支払い忘れや経済的困難により滞納してしまった場合は、速やかに市区町村の窓口に連絡し、分割納付や猶予制度の相談をすることが重要です。

もし、税金の滞納や借金問題でお困りの場合には、弁護士に相談したうえで、債務整理など適切な対応を検討する必要があります。

デイライト法律事務所では、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

まずは一度ぜひご相談ください。