カードローン、消費者金融、クレジットカードなど、現代では借入れをすることが身近で手軽なものになっています。

そのためついつい借金を重ねてしまい、気が付くと返済に追われて生活が苦しい・・・という状況になる方も、少なくありません。

借金を上手く返済していくにはコツなどあるのでしょうか?

もし借金を返せないとどうなってしまうのでしょうか?

借金を返せないときの対処法や相談先はあるのでしょうか?

今回は、こうした疑問について解説していきたいと思います。

目次

借金を返済する10のコツ

借金を返済する際のコツには、以下のようなものがあります。

- 借金の状況を把握する

- 収入と支出を把握する(固定収入と固定費の把握・家計簿をつける)

- 収入を増やす(副業など)

- 支出を減らす(節約、固定費の見直しなど)

- クレジットカードの利用を見直す

- 返済の優先順位を付けて繰り上げ返済する(金利の高い借金は優先順位が高い)

- 計画的に返済する

- 月々の返済額を低くしすぎない

- おまとめローンを利用する

- 債務整理をする

これらは、大まかにいうと、①収入と支出のバランスを改善する方法と、②借金自体を効率的に減らしていく方法とに分けられます。

借金の返済を考えていく際には、この①②が大きな2本の柱となる考え方となります。

上に挙げた10のコツについて、解説をしていきます。

借金の状況を把握する

借金で困っておられる方の中には、日々の返済に追われ、もはやどこにどれだけの借金をしているかがあやふやになっている方もおられます。

そのような場合は、まず、自分の借金の状況を確認しましょう。

借金の状況を確認する際は、以下のような点を確認し、リストアップしましょう。

借入金額や利息が分からない場合は、貸金業者やクレジットカード会社が発行している明細書を見てみましょう。

最近では、アプリやインターネットで入手できる場合もあります。

これらの方法で分からない場合には、業者などに直接問い合わせれば、教えてくれるでしょう。

また、信用情報機関(貸付けや借入れの情報(信用情報)を管理している機関)に信用情報の開示を請求することでも調べることができます。

信用情報機関には、

- 株式会社日本信用情報機関(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター(KSC)

の3つがあります。

信用情報の開示請求の方法は、それぞれの信用情報機関のHPに掲載されています。

信用情報機関について、詳しくは以下のサイトをご覧ください。

こうした調査と合わせて、過去に既に完済してしまった借金についても確認できるとよいです。

借入先、借入額、返済期間が分かると良いですが、借入先だけでもわかれば、弁護士などから取引履歴の開示を請求することができます(取引履歴の開示は、ご本人でも申し込めます。)。

過払い金が見つかるかも?!

過去と現在の借入れ・返済について調査をしていると、場合によっては、利息を払いすぎていて、過払い金を請求できることが判明するかもしれません。

2010年6月の法改正以前に借入れと返済をしていた方の中には、過払い金が発生しており、貸金業者に返還を請求できる方がおられます。

過払い金があることが分かれば、過払い金を取り戻し、借金を大きく減らせるチャンスがあります。

過払い金の有無は、貸金業者から取引履歴を入手し、引き直し計算をすることにより調べることができます。

引き直し計算については、弁護士などに依頼して行ってもらうと確実です。

返済を始めてから過払い金が発生するまでにかかる期間は、取引状況、契約内容などによって決まってくるため、一概にどの程度の期間の取引があれば発生している、とはいえませんが、一応の目安として、5~7年程度の取引があれば過払い金がある可能性が高いといわれています。

過払い金の請求について、詳しくは以下のサイトをご参照ください。

収入と支出を把握する(固定収入と固定費の把握・家計簿をつける)

固定収入と固定費を把握しよう!

借金を返済していくためには、入ってくるお金(収入)と出ていくお金(支出)の現状を把握することが大切です。

現状を把握しなければ、適切な対策も立てられません。

まずは、毎月決まって入ってくる収入(固定収入)と決まって出ていく支出(固定費)を確認しましょう。

例えば、以下のようなものがあります。

固定収入

固定収入 固定費

固定費特に固定費は、改めて見直してみると「結構払っているな」と驚く方が多いと思います。

中には、

- ほとんど通えていないスポーツジムの月会費

- あまり見れていない動画サービスの使用料

- 無駄に手厚くしすぎた保険の保険料

など、削ることができる固定費があるかもしれません。

こうした無駄な固定費を把握し見直すことで、生活を大きく変えることなく、支出を大幅に下げることができる場合も多いです。

詳しくは、支出を減らす(節約、固定費の見直しなど)の項でご説明します。

家計簿をつけよう!

固定収入と固定費を把握したら、次は家計簿をつけてみましょう。

家計簿というと、「毎日つけるのは面倒くさい・・・」「レシートを取っておくと財布がパンパンになって嫌だ」などと思われる方も多いでしょう。

しかし、自分の支出の傾向を知ることは、借金完済への第一歩です。

家計簿をつければ、自分が何にいくらお金を使っているか(食べ物か、衣服か、レジャーか)知ることができ、浪費しすぎている部分を把握できます。

そうすれば、「この費用はもう少し削ってもいい」「ここはどうしても削れない」といったお金の管理計画も立てることができるようになります。

そのようにして支出を減らせれば、借金の返済に充てられるお金も増え、借金完済に一歩近づくことができます。

まずは大まかでもよいので、数か月、家計簿をつけてみるところから始めましょう。

最近は、スマートフォンでレシートを読み込むだけで家計簿がつけられるアプリなどもあります。

アプリであれば、クレジットカードの利用履歴も自動的に取り込んでくれる場合が多いので、クレジットカードの使い過ぎ防止にも役立ちます。

収入を増やす(副業など)

収入を増やすことも、借金を返済するのに役立ちます。

最近では、副業を認めている会社も出てきていますので、勤め先の就業規則を確認した上で副業をしてみるのも一つの方法です。

副業の方法には、他の会社に継続的に勤務するという形態のものだけでなく、インターネット上のクラウドソーシングを活用する方法、単発バイトを探す方法などもあります。

ただし、副業には、危険もあります。

仕事を仕上げたけれども報酬が支払われない、納品したがクレームをつけられた、連絡をしてみたら違法な仕事だった、などのトラブルも、実際に起こっています。

特に

- 相手方と顔を合わせずに行う副業

- SNSを通じて募集している副業

- 簡単に高額の報酬を得られる副業

などには注意が必要です。

副業をする際には、相手方の素性の確認、仕事内容の確認などを慎重に行いましょう。

また、安易に個人情報や運転免許証などの身分証明書の情報を相手に送ることはやめましょう。

支出を減らす(節約、固定費の見直しなど)

固定費の見直し

固定費は、気が付かない間に家計を圧迫していきます。

これを見直すと、生活をあまり大きく変えることなく、支出を減らすことができる場合も多々あります。

代表的な例をいくつかご紹介します。

スマートフォンの通信費用

スマートフォンの通信費用は、大手キャリアでは、月1万円近くかかる場合もあります。

しかし、人によっては、

- それほど通話をしないのに高めの通話し放題のオプションを付けている

- データ使用量もそれほど多くないのに、高額の使い放題プランに入っている

といったケースがあります。

スマホの料金プランを自分に適した安いものに変更する、格安の通信会社に変えるなどするだけで、月数千円節約できる場合もあります。

家族全員について見直しを行えば、月数万円の節約になることもあります。

スマホの通信費の見直しは家計の改善に効果的ですので、ぜひ一度検討してみてください。

自動車関連の費用

自動車に関しては、自動車税、駐車場代、自動車保険など、結構費用が掛かっていることが多く、車を処分してしまった方が支出を抑えられる場合があります。

地域や生活状況によっては、あまり車を使わずに暮らせる方もおられるでしょう。

必要な時だけ車を借りられるサービス(カーシェアリング)も、都市部を中心に展開されています。

あまり車を使わない人なら、こうしたサービスを利用した方が、自動車税、駐車場代、自動車保険料などが不要となり、節約になるかもしれません。

自動車を手放すことには支障がある場合でも、自動車保険の内容を見直すことで保険料を節約できる場合もあります。

たとえば、一定の年齢以上の人しか運転しない場合には、運転者の年齢を限定した契約にすることで、保険料を抑えられる場合があります。

インターネット等で申し込む通販型自動車保険にすることで、保険料を抑えられる場合もあります。

他にも、車検にはディーラーではなく自動車用品店を利用すると費用が節約できます。

動画サービスなどのサブスク費用

近年、サブスクリプション(サブスク)によるサービスが数多く展開されています。

サブスクでは、月々決まった「利用料」を支払うことで、サービスを受けられたり商品を購入できたりします。

動画見放題、音楽聞き放題、電子書籍読み放題、食品や衣服、おもちゃの購入・レンタルなど、多種多様なサービスがサブスクで提供されています。

こういうサービスは一見お得に見えるので、ついつい加入してしまう方も少なくありません。

しかし、注意も必要です。

月々の支払いをクレジットカードや口座引き落としにしていると、お金を支払っている実感がわかず、サービスをあまり利用しなくなっても、ついそのままにしてしまう場合があります。

そのようにして支払い続けているサブスクの利用料は、無駄な支出といわざるを得ません。

契約しているサブスクにどのようなものがあったかは、クレジットカードの明細書や預金通帳を確認することで確認することができます。

入っていることも忘れているようなサブスクサービスがあれば、直ちに解約しましょう。

近頃利用しているか怪しいもの、費用と効果が見合っていないものについても、解約する方向で検討することをお勧めします。

月500円程度の利用料でも一年にすれば6000円となるなど、月額払いは、少額に見えても侮れない支出となっているものです。

不要な固定費は、どんどん削るようにしましょう。

習い事・塾などの費用

自分や子どもの習い事、塾、通信教育などの費用は、月々数千円から1万円以上掛かる場合もあり、家族全員の分を合わせると、家計にとって大きな負担になっている場合があります。

特に子どもの習い事や塾の費用は、子どもの将来のため、と思うと削りにくいものでもあります。

しかし、借金が返済できずにいることの方が、進路の幅が狭まるなど、子どもの将来にとってマイナスになってしまう可能性があります。

特に子どもが乗り気でない習い事などは、思い切って辞めることも検討してみましょう。

自分の習い事についても、趣味に過ぎないものについては、借金の完済までは辞めておくことも検討してみましょう。

保険料

生命保険、医療保険、学資保険など、多くの人が色々な保険に入っているのではないでしょうか。

保険の仕組みは複雑で難しいものも多く、ついつい勧められるまま多額の保険に入ったり、多くの保障を付けてしまっている方も多いです。

しかし、手厚い保障内容の保険は、その分保険料も高くなります。

本当に必要な保障に限って加入するようにするだけで、保険料を節約することができます。

複数の保険会社の保険を比較して、おススメの保険を案内してくれるサービスなどもありますので、一度相談してみるのも良いでしょう。

また、クレジットカード会社からの案内で、カードに付帯する月数百円の保険に入っている方もおられると思いますが、これについても、必要性をよく吟味してみることが必要です。

既に入っている保険と重複している場合などは、解約して支出を削りましょう。

家賃

家賃についても、削ることができれば大きな支出削減になります。

引っ越し代は必要ですが、家賃が大きく下がれば、数か月で取り返せる場合もあるでしょう。

駅からの距離が少し遠い、築年数が少し古い、といったわずかな差で家賃が大きく変わってきます。

ネットなども使って近隣の物件情報をチェックし、良さそうな物件があれば、住み替えも検討してみましょう。

クレジットカードの利用を見直す

クレジットカードの利用を見直すことも、支出を減らすのに役立ちます。

クレジットカードは、現金なしで買い物ができるため、お金を使っている感覚が鈍くなり、ついつい買い物をしすぎてしまう傾向があります。

さらに、後払いや分割払い、リボ払いにもできるので、現時点でお金がなくとも品物を購入できてしまうという特徴もあり、このことも、使い過ぎに陥る原因となります。

クレジットカードはなるべく使わないようにする、クレジットカードの所持数を減らす、利用限度額を下げるなどの工夫が、使い過ぎを防止することにつながります。

支払い方法についても、原則として一括払いにすることで、手数料(実質的な利息)が発生しないようにできます。

クレジットカードの利用を見直せば、節約になるだけでなく新たな借金が増えることも防げますので、借金問題の解決には大変有効です。

返済の優先順位を付けて繰り上げ返済する(金利の高い借金は優先順位が高い)

約定通りの返済をするのに加えて、さらに返済に回せるお金ができたら、繰り上げ返済をしていくことがお勧めです。

借金には日がたつごとに利息が付いていき、返済すべき額が増えていってしまいますので、なるべくなら早く返す方が得策なのです。

繰り上げ返済をするときには、どの借金を先に返済するべきかを見極め、計画的に借金を減らしていくのが効率的です。

金利の高い借金は、繰り上げ返済することにより減らせる利息も多くなるので、返済の優先順位が高くなります。

また、税金の滞納があるようでしたら、後々債務整理が必要になってしまった時に減額等をしてもらうことができないため、早めに滞納を解消しておきたいところです。

他に、額が少ない借金についても、早くに完済して借入先を減らせば、借金の管理が簡単になっていくので、余裕があれば優先的に完済してしまうというのも良い方法かと思われます。

計画的に返済する

どの借金から返すかの方針が決まってきたら、借金全体を見通し、計画的に返済を進めていきましょう。

毎月返済に充てる金額を決め、借入先全体を見渡して、どの業者に月々いくらずつ返済するか、繰り上げ返済は、どの業者に・いつ・いくらするか、といったことを決めていき、返済していきます。

ボーナスなどの臨時収入についても、ボーナスのうちどれだけを返済に充てるか考え、計画に織り込んでいきます。

最近では、借金を計画的に返済するのに役立つアプリ(返済総額の計算や繰り上げ返済した場合に返済期間がどうなるかの試算などができるもの)もありますので、自分に合ったものを探して使ってみるのも有効です。

返済を実行していく中で、借金の残額は随時変動していきますので、時々借金全体について見なおし、計画を見直す必要がないかチェックすることも有用です。

月々の返済額を増やしたり、繰り上げ返済する場合、方法が分からなければ、クレジットカード会社や貸金業者に問い合わせれば、振込先や返済額の設定方法を教えてくれます。

月々の返済額を低くしすぎない

月々の返済額を低く設定すれば、楽に借金の返済ができそうに思えるかもしれません。

しかし、これには落とし穴があります。

月々の返済額を低くすると、その分、返済にかかる期間は長くなってしまいます。

その間には、利息が発生してきます。

そのため、月々の返済額を低くしすぎて返済期間が長くなると、利息が余計にかさみ、返済総額が高くなってしまうのです。

最終的な返済負担を軽くするためには、無理のない範囲である必要はありますが、返済額を高めに設定する、又は、お金が入った時に繰り上げ返済する、といったことが有効です。

ショッピングのリボ払いは一般的に利息が高くなっているので、注意が必要です。

おまとめローンを利用する

借入先が増えすぎてしまった場合などには、おまとめローンを利用することで、借金返済の負担を軽くできる場合もあります。

おまとめローンは、カードローンなどよりも金利が低く設定されているものも多くあり、上手く利用できれば、返済総額を減らすことができます。

借入れを一本化することで、借入れ残額や返済日、返済計画の管理も楽になります。

ただし、おまとめローンで設定される金利によっては、むしろ利息の負担が増してしまう場合もあります。

ほかにも、返済期間が延長されて月々の返済額は減るけれども、代わりに利息の総額や返済総額が増えてしまう、ということになってしまう場合もあります。

このようなことにならないよう、おまとめローンの利用を検討する際は、金利や返済総額をよく確認し、本当に今より返済すべき金額は下がるのか、しっかりと確かめてください。

債務整理をする

借金額が増えてくると、利息も多くなり、自分だけの努力では返済が難しくなってきます。

このように借金で生活が苦しくなってきたら、早めに弁護士に相談し、債務整理を検討しましょう。

債務整理をすれば、借金の減額や免除、返済期限の延長などを実現することができ、返済の負担がぐっと軽くなります。

ほかに、過払い金の請求や時効の主張ができる場合もあります。

債務整理については、後の・借金減額制度を利用するで詳しく解説します。

また、以下のサイトでも、債務整理について、メリット・デメリットを含めて解説しています。

関心のある方は、一度ご覧ください。

当事務所では、ご自身にあった債務整理の方法などをオンラインで簡単に知ることができるよう、借金減額の診断シミュレーターをご提供しています。

簡単な質問にお答えいただけば、それぞれの方に合った債務整理の方法などについて参考となる情報をご覧いただけます。

債務整理にご関心のある方は、ぜひ一度お試しください。

借金返済において注意すべきこと

借金を返していく上で、いくつか注意しなければならないことがあります。

例えば、

- 無理な節約をしすぎない

- ギャンブルや投資で稼ごうとしない

- 借金で借金を返すことはしない

- 闇金やSNSで知り合った相手からお金を借りない

- 無理な返済はせず、弁護士に相談する

といった注意点が挙げられます。

詳しく解説していきます。

節約は無理をしすぎない

固定費以外の生活費などの節約を始めると、最初は張り切りすぎてしまうこともあります。

生活を大きく変え、少しでも安いものを探し、1円でも切り詰める・・・そんな生活に挑戦する方もおられるでしょう

しかし、無理な節約は、無理なダイエットと同じで、長続きしないことが多いです。

さらに、無理をした反動で衝動買いに走ってしまい、元の木阿弥、という結果になってしまう場合も多々あります。

節約は、負担が重くなりすぎないよう、無理のない範囲で実行しましょう。

ギャンブルや投資で一攫千金を狙わない

借金をさっさと返したい、と思って、ギャンブルや投資で一発逆転を狙う、というのは、やめておきましょう。

そのような方法が成功する確率は、極めて低いものです。

たいていは、借金額が増えるだけで、何の解決にもなりません。

しかも、ギャンブルや投資で作った借金があると、自己破産をしても免責(借金の免除)が得られない可能性がでてきてしまいます。

コツコツと地道に借金を返済していく、又は、国も認めた借金減額制度である債務整理を行う、というのが、結局一番の近道なのです。

借金返済のための借金はしない

借金を返済するために借金をすることは、おまとめローンで有利になる場合以外は、やめておきましょう。

これをすると、借金が雪だるま式に膨らんでいってしまいます。

借金返済のための借金をしようという場合、多くの方は消費者金融やキャッシングを利用しますが、これらの貸付けではたいてい高めの金利が設定されています。

さらに、当初の借入れでは「利息」であり、金利の対象とならない(単利)はずだったものが、新たな借金では元本になってしまい利息が付く対象となってしまいますので、「利息に利息が付く」という状態(複利)になってしまいます。

こうしたことから、借金返済のために借金をすると、さらに借金が膨らんでしまうことになるのです。

返済のために借金をしなければならない状態になったら、新たな借入れをしてしまう前に、すぐにでも弁護士に相談に行きましょう。

闇金には手を出さない

借金が増えてくると、お金を貸してくれるところがなくなってきます。

そのような状態になると、街頭などで「すぐお金を貸します」などとの張り紙などで誘ってくるところから借り入れをしようか・・・という考えが頭をよぎるかもしれません。

しかし、こうしたものは闇金であることが多く、絶対に手を出してはいけません。

闇金からお金を借りてしまうと、

- 違法な高金利を取られ、返済が終わらない

- 違法な取立てに遭い、職場や家族にまで影響が出る

- 個人情報を犯罪などに利用される

といった被害に遭う危険があります。

SNSでお金を借りない

近年では、SNSで「お金を貸します」などと発信している場合があります。

こうしたものは個人間での貸し借りを装っていますが、実際には闇金であることが多く、絶対に手を出してはいけません。

SNSで個人を装った闇金による被害が発生していることについては、金融庁も注意喚起しています。

SNSでお金を借りようとする行為は、大変危険ですので、おやめください。

参照:SNS等を利用した「個人間融資」にご注意ください!|金融庁

SNSや闇金でお金を借りてしまった場合には、すぐに弁護士や警察に相談しましょう。

無理な返済はせず、弁護士に相談する

返済をする中で、「負担が重すぎる・・・」「とても返せそうにない・・・」と思ったら、早めに弁護士に相談しましょう。

弁護士に債務整理を依頼すれば、

- 取立てが止まる

- 一時的に弁済を止められる

- 借金を減額してもらえる

- 過払い金があれば請求できる

といったメリットが得られ、借金返済に大きく近づきます。

弁護士に相談すべきか迷われる方は、以下のサイトに掲載しているチェックシートをお試しください。

チェックシートの項目のいずれかに該当した方は、早めに債務整理に詳しい弁護士に相談してみましょう。

借金を返せないとどうなる?

借金を返すことができなくなってしまうとどうなってしまうのか、不安な方もおられるでしょう。

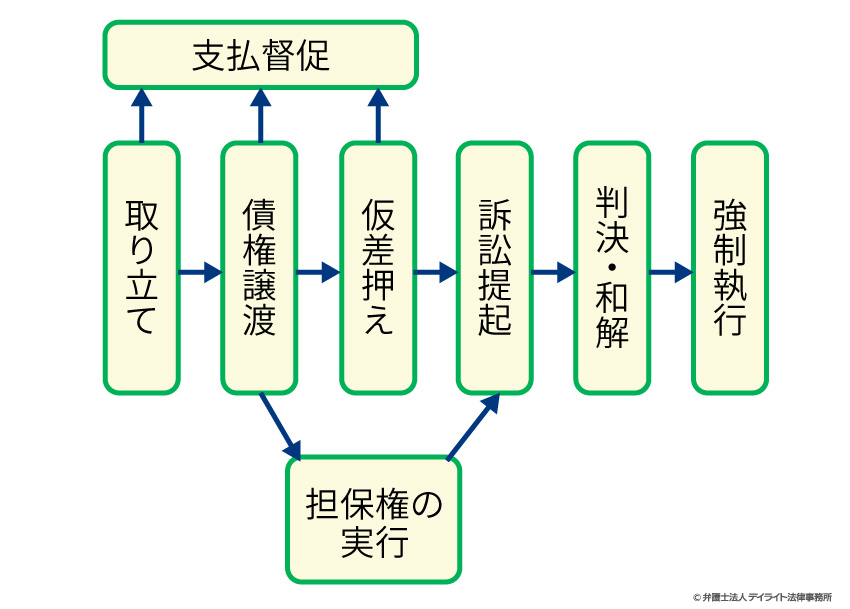

貸金業者の場合を例にご説明すると、借金が返せない場合の流れは、以下のようになります。

取立て

貸金業者に借りているお金が返せないと、電話や郵便などで、支払うはずだったお金と遅延損害金を振り込みなどによって支払うよう連絡が来ます。

これを支払わずにいると、何度も書面が送られるようになってきて、内容も強く支払いを要求するものに変化してきます。

内容証明郵便が送られてくる場合もありますし、貸金業者の弁護士から「訴訟予告書」などといった題名の書面が届くこともあります。

また、勤務先への電話や、自宅への訪問による取立ても始まる場合があります。

ただ、勤務先に電話がくる場合、貸金業者の名前ではなく個人名を名乗って電話してくるので、勤務先に借金問題がバレることは少ないです。

債権譲渡

取立てをしても返済がないまま一定期間経過すると、貸金業者は、債権を債権回収業者などに譲渡する場合があります。

譲渡が行われたことは、郵便などで通知されます。

その後は、債権譲渡を受けた譲受人の会社が債権者となり、取立てを行うようになります。

債権譲渡が起こるということは、この時点で貸金業者との間で返済が遅れていて信用がない状態ということになりますので、危険信号です。

担保権の実行

借金の担保のために抵当権、所有権留保などが設定されている場合には、借金を返せないと、担保に取られている物を売却されてしまう可能性があります。

ただ、通常のサラ金やカードローンでは、担保を取っているケースは少ないです。

担保がない場合、又は担保に取ったものを売却しただけでは借金を支払いきれない場合には、訴訟が提起されます。

仮差押え

訴訟提起の前に、仮差押えが行われることもあります。

仮差押えとは、判決で権利が認められて強制執行をする時のために、債務者が勝手に財産を処分できないようにするものです。

仮差押えの対象となるものには、銀行預金、自宅、給料などがあります。

給料に対する仮差押えがあると、職場にも裁判所から書類が届き、借金が返せなくなっていることが分かってしまいます。

仮差押えの効果は、差押えの効果と似ています(ただし、仮差押えでは、不動産の売却、給与・預金の債権者への支払いまでは行われません。)ので、詳しくは、強制執行の項をご覧下さい。

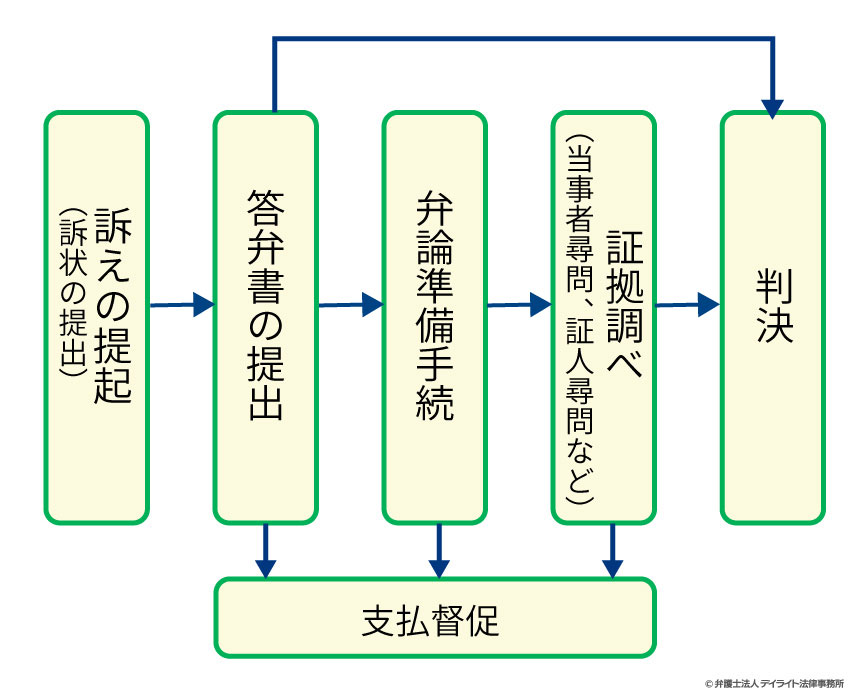

訴訟提起

貸したお金が返ってこないと、債権者は、裁判所に訴訟を提起して支払いを求めます。

訴訟が提起されると、裁判所での手続きは、以下のような流れで進みます。

判決・和解

訴訟が提起されると、最終的には判決・和解などで決着がつけられます。

裁判所での判決、和解が出ると、債権者は強制執行をすることができるようになります。

支払督促

訴えの提起のほかにも、貸金業者などは、裁判所の支払督促という制度を使う場合があります。

支払督促では、裁判所から書類が送られてきます。

これは、貸金業者などの取立てと異なり、裁判所から送られてくる、法的効力のあるものです。

これを業者などからの取立てと変わらないと思って放置すると、大変なことになります。

支払督促が送達されてから二週間経つと、債権者の申立てにより、支払督促に仮執行宣言が付けられます。

仮執行宣言が付くと、債権者は、債務者の財産を差し押さえるといった強制執行の手続をすることができるようになります。

仮執行宣言が付いた支払督促も、裁判所から債務者に送達されます。

この送達があった日から2週間が経過してしまうと、もはや債務者は、支払督促に対して異議を出すことができなくなり、支払督促は判決と同じ効力を持つことになってしまいます。

支払督促が来た場合、「内容が違う」「もう一部弁済しているのにその記載がない」「時効が成立しているはず」「一括では払えないが分割で支払いたい」など主張したいことがあれば、督促異議の申立てをすることができます。

督促異議を出すと、通常の裁判手続に移行します。

しかし、上記のように、一定の期間が経過すると、支払督促に仮執行宣言が付されたり判決と同じ効力を持つようになって、強制執行されてしまうことになります。

支払督促を受け取ったら、急いで対応する必要がありますので、直ちに弁護士に相談しましょう。

強制執行

強制執行ができるようになると、債権者が、債務者の財産を差し押さえるなどの強制執行を行う可能性が出てきます。

強制執行では、仮差押えと同様、以下のような財産が差し押さえられる可能性があります。

- 自宅などの不動産(持ち家の場合)

- 銀行預金

- 給料

不動産が差し押さえられると、最終的には強制競売にかけられて、売却されてしまいます。

差し押さえられたのが自宅であれば、当然立ち退かなければなりません。

銀行預金が差し押さえられた場合は、預金のうち差し押さえられた額については引き出すことができなくなり、債権者に回収されてしまいます。

ただし、差押えの時点で口座に入金されていた金額だけが対象となるので、その後に振り込まれた分まで引き出すことができなくなるわけではありません。

給料は、4分の1まで差し押さえられる可能性があり、差し押さえられた部分については、最終的に債権者に支払われてしまいます。

しかも、給料の差押えがあると、そのことは職場に知らされてしまうので、借金を返せなくなっていることが職場にも知られてしまいます。

借金の返済が難しい場合の対処法

借金の返済が難しい、と感じる場合には、次のような対処法を試してみましょう。

借金返済のコツを再度見直してみる

借金の返済に行き詰った時は、もう一度、上記で解説した借金返済のコツを見直してみましょう。

改めて見直すと、

- 時間が経って借金の状況があやふやになっている

- 家計簿をさぼってしまい、収入と支出が把握できなくなっている

- 無駄な固定費がまだある

- クレジットカードを使いすぎている

- 前回調べた時よりお得なおまとめローンが見つかる

といったこともあります。

身内や弁護士・相談機関などに相談してみる

相談できる身内がいれば、一度相談してみるのも一つの手段です。

相談すれば、借金の返済についてアドバイスをくれたり、場合によっては返済資金を用立ててくれることもあるかもしれません。

身内に相談しにくい場合、借金問題の相談に乗ってくれる相談機関や、弁護士などの専門家に相談に行ってみましょう。

こうしたところでは、借金問題への対処法について豊富な経験と知識を持っていますので、解決に役立つアドバイスをもらえるかと思われます。

とにかく、一人で悩んでいるだけより、誰かに相談した方が、借金問題の解決に近づけます。

借金問題でお悩みなら、まずは誰かに相談してみましょう。

借金減額制度を利用する

借金の返済が苦しいときには、国が認めた借金減額制度を利用することもできます。

これは一般に債務整理と呼ばれる制度で、主に以下の3種類の手続きがあります。

- 任意整理

- 個人再生

- 自己破産

これらの手続きについて、簡単にご紹介します。

任意整理

任意整理は、裁判所を通すことなく、貸金業者などの債権者との間で個別に交渉し、借金の減額(主に利息や遅延損害金の減額又は免除)や返済期限の延長をし、無理のない返済計画を立てていく、というものです。

利息制限法に従った引き直し計算をした後の借金額を3年間から5年間(36回から60回の分割)程度で返済できる見込みがある場合に利用することが多いです。

任意整理であれば、比較的柔軟な解決を図ることができるため、住宅ローンや車のローンは任意整理の対象としないこととして、持ち家や愛車を守ることができます。

任意整理について、詳しくは以下のページをご覧ください。

個人再生

個人再生は、裁判所に再生計画を認可してもらい、借金の減額と返済期間の延長(原則3年。最長5年)を行う手続きです。

個人再生の大きなメリットは、持ち家を手放すことなく、借金を大幅に減額することができる、ということです。

個人再生について、詳しくは以下のサイトをご覧ください。

自己破産

自己破産は、裁判所に申し立て、財産の清算と分配をした後、借金を免除(免責)してもらう手続きです。

破産する人に十分な財産がなければ、財産の清算・分配をすることなく、借金の免責だけを行うこととなります(同時廃止)。

自己破産をすると、持ち家は処分しなければならない場合がほとんどです。

自己破産については、以下のサイトで詳しく解説しています。

合わせて読みたい

自己破産とは?メリットデメリットや費用について解説

これら3つの債務整理についてまとめたサイトもありますので、ご興味のある方はぜひ一度ご覧ください。

借金返済についての相談先一覧

借金問題を解決するには、一人で悩んでいるよりも、誰かに相談した方が、より良い解決に近づくことができます。

相談先としては、以下のようなところがあります。

- 弁護士

- 司法書士

- 各種相談窓口

それぞれについてご説明します。

借金問題は弁護士に相談を

借金問題で困ったときは、早めに弁護士に相談することをお勧めします。

弁護士であれば、任意整理・個人再生・自己破産のいずれにも対応できます。

ご本人の代理人となることもできるので、自分で貸金業者や裁判所とやり取りしなくても、弁護士に任せて手続を進めてもらうことができます(ただし、書類の準備など、ご本人に動いてもらわなければならない場面もあります)。

特に、債務整理に詳しい弁護士であれば、債務整理に関する豊富な知識・経験があるので、それぞれの方に最適な形での債務整理の方法を模索してくれるでしょう。

さらに、弁護士に依頼する大きなメリットとして、

- 取立てが止まる

- 借金の返済を一時停止できる

ということがあります。

弁護士に債務整理を依頼すると、弁護士から貸金業者などの債権者に対して「受任通知」を発送します。

これが送られると、貸金業者は、債務者本人に取立てをすることが法律上禁止され、できなくなります(貸金業法21条1項9号)。

そのため、電話や郵便での督促がなくなり、取立てによる精神的負担が取り除かれます。

さらに、債権者を平等に扱い、債務額を確定するために、借金の返済を一時的に停止することもできます(ただし、任意整理で住宅ローンや車のローンなど返済を続けたい借金がある場合、個人再生で住宅ローンの負担がある場合など、例外的に一部について返済を続ける場合もあります。)。

取立てが止まることと返済を一時止められることにより、返済に追い立てられていた生活が落ち着きを取り戻し、先々のことを落ち着いて考えられるようにもなります。

また、早くに相談した方が、借金額が増えすぎる前に債務整理に着手することができるため、取り得る手段も多くなり、より適切な、ご本人のご希望に沿った解決ができます。

たとえば、持ち家を残したい場合、任意整理や個人再生ができる段階なら持ち家を手放さないで債務整理をすることが可能ですが、借金額が増えすぎて自己破産をしなければならなくなってしまうと、持ち家は手放さざるを得なくなります。

弁護士に相談する、というと、弁護士費用を心配される方も多いです。

特に借金の返済で苦しい状態にあると、弁護士費用を用意できるかは気になるところでしょう。

しかし、借金問題の相談については、初回無料で対応している弁護士事務所が多くあります。

その後債務整理を依頼した場合も、既にご説明したように、貸金業者に「受任通知」を送ると借金の返済をストップすることができるので、その間に弁護士費用を分割で支払っていくことができます。

このような費用の払い方に対応している弁護士は多いので、相談に行った際に聞いてみると良いでしょう。

それに過払い金があれば、取り戻した過払い金から弁護士費用を支払うこともできます。

このように、手元に弁護士費用を支払えるほどのお金がなくても、弁護士に債務整理を依頼することは可能ですので、まずは相談してみることが大切です。

借金問題については、なるべく早く債務整理に精通した弁護士に相談しましょう。

司法書士

司法書士も、債務整理を取り扱うことがあります。

司法書士の場合、法務大臣の認定を受けていれば、140万円以下の任意整理や過払い金請求ができます。

ただし、140万円を超える場合には取り扱うことができませんし、自己破産・個人再生申立ての代理人となることもできません(裁判所に提出する書類の作成は行うことができます)。

公的機関等の相談窓口

公的機関などの相談窓口としては、例えば、以下のようなものがあります。

こうした窓口は、無料で相談できますし、弁護士に相談することはハードルが高いと感じる方は、利用してみるのも良いかと思います。

相談先によっては、弁護士を紹介してくれる場合もあります。

それぞれの相談機関の詳細は、HPでご確認ください。

その他

弁護士・司法書士以外の士業の資格者、又は無資格者が、借金の相談を受け付けている場合もあります。

しかし、これらの者たちは、法律上、法律相談をすることが禁止されており、違反すると非弁行為という違法行為になります(弁護士法72条)。

貸金業者と交渉する任意整理ができないことはもちろん、自己破産や個人再生についても取り扱うことが認められておらず、債務整理についてほとんど関与できることはありません。

司法書士も、借金や過払い金の金額によっては取り扱うことができなくなってしまいますし、個人再生・自己破産の代理人となることもできません。

借金問題は、弁護士に相談することをお勧めします。

借金返済を弁護士に相談するメリット

上で見たように、借金問題の相談先は数多くあります。

しかし、借金問題については、弁護士に相談するのが一番です。

任意整理、個人再生、自己破産の全てに代理人として対応することができるのは、弁護士だけです。

他の資格の場合には、相談者の代理をすることはできないので、任意整理をする場合にも、相談者が自分で貸金業者と交渉しなければなりませんし、訴訟、個人再生、自己破産のように裁判所を利用する必要が出てきても、自分で対応しなければなりません。

その点、弁護士に依頼すれば、貸金業者との交渉も弁護士が代わりに行いますし、裁判所への申立てや訴訟が必要となった場合にも、書類の用意も裁判所への出頭も合わせて、弁護士に任せることができます。

*司法書士は、法務大臣の認定を受けていれば、例外的に140万円以下の任意整理や過払い金請求ができます。

ただし、140万円を超える場合には取り扱うことができませんし、自己破産・個人再生申立ての代理人となることもできません。

さらに、既にご説明したとおり、弁護士に債務整理を依頼すれば、

- 取立てが止まる

- 借金の返済を一時的に止められる

といった大きなメリットがあります。

借金問題については弁護士に相談するのが有利であること、弁護士を選ぶ際のポイントなどについては、以下のサイトで詳しく解説しています。

まとめ

今回は、借金返済のコツ、注意点、借金の返済に困ったときの相談先、債務整理の方法などについて解説しました。

借金は、額が多くなってしまうと、自力で解決を図ることが困難になってきます。

借金の返済に行き詰ったら、なるべく早く、債務整理に詳しい弁護士に相談し、債務整理について検討しましょう。

弁護士に依頼して債務整理を行えば、取立てに悩まされることもなくなり、借金を減額するなどして無理のない返済計画を立てることができます。

早いうちであれば、希望する方法での債務整理を行える可能性も高くなってきます。

当事務所には、借金問題の経験が豊富な「破産再生チーム」があり、皆様の借金問題の解決に力を注いでおります。

ZoomやLINEでの全国対応も行っております。

借金問題でお困りの方は、当事務所まで、お気軽にご相談ください。