弁護士法人デイライト法律事務所 パートナー弁護士

「ACマスターカード」とは、三菱UFJフィナンシャル・グループのアコムが発行するクレジットカードです。

ACマスターカードは、ショッピング機能とカードローン機能を兼ね備えており、年会費無料で、最短即日で発行することができるという特徴があります。

消費者金融系のクレジットカードであるACマスターカードは、返済がリボ払いしか選べないことや、付帯特典がないことから、審査基準が甘いと言われることがあります。

しかし、アコム以外への借金を延滞している場合、新規にACマスターカードを契約して利用することは難しくなります。

また、ACマスターカード自体の返済を延滞している場合には、返済期日の翌日からACマスターカードが利用できなくなる可能性が高いでしょう。

この記事では、延滞者がACマスターカードを利用することができるのか、ACマスターカードの審査基準はどうなっているのか、延滞者が借金を増やすとどのようなリスクがあるのかなどについて、弁護士がわかりやすく解説していきます。

延滞者がACマスターカードを利用できる?

新規にACカードを契約する場合

他のクレジットカードの支払いやキャッシングの返済を延滞しているケースで、延滞者は新たにアコムのACカードの利用を始めることはできるのでしょうか。

ACマスターカードは消費者金融大手の「アコム」が発行するクレジットカードですが、一般的なクレジットカードとは異なり、ポイント還元や付帯サービスはなく、返済方法は「リボ払い」のみという特徴があります。

リボ払いとは、借入残高に応じた一定の割合で毎月返済していく支払い方法です。

そのため、月々の負担を抑えられるメリットがある一方で、実質年率10.0%〜14.6%の手数料が発生するため、長期間の利用では総支払額が増えてしまうというデメリットがあります。

ACマスターカードの場合、店頭で一括払いを指定しても、自動的にリボ払いとして処理されることになるため、注意が必要です。

リボ払い専用カードの場合、分割払いやボーナス一括払いといった選択肢が用意されていないため、支払い方法の自由度が低くなります。

一方、一般的なクレジットカードであれば、リボ払いのほかに、一括払いや分割払い、ボーナス一括払いなど、状況に応じた返済方法を選択できるのが特徴です。

このようなACマスターカードの特徴から、一般的な銀行系カードよりも審査基準が柔軟であると言われています。

しかし、「ブラックリスト」に入ってしまうと、クレジットカードの新規契約は基本的に難しくなります。

ブラックリストとは、信用情報のうち、長期の延滞や債務整理などの金融事故を起こすと登録される事故情報のことをいいます。

ブラックリストに載るという言葉をよく耳にすると思いますが、これは、実際に黒いリストがあってそこに氏名が載っているというものでは全くなく、信用情報機関という機関によって事故情報が登録されているという状態を意味します。

信用情報機関とは信用情報(支払能力に関する情報)の収集、提供を行う機関をいい、日本では下記の3社が存在しています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

信用情報機関にブラックリストとして登録されてしまうと、一定の期間は新たな借入れをすることや、ローンを組むこと、クレジットカードを作ったりすることが難しくなります。

クレジットカード会社は審査の際、必ず信用情報を照会し、返済能力に問題がないかどうかを判断しています。

したがって、他に借金があってその支払いを延滞している場合には、ACカードを新規に申し込んでも審査に通らない可能性が高いでしょう。

ただし、他の借金の支払いを延滞している場合であっても、以下のようにブラックリストに登録されていない場合には、例外的にACカードを契約できるケースもあります。

まず、延滞をすぐに解消した場合です。

例えば、支払いの遅れが短期間(数日~1か月以内)で、すぐに解消された場合は、信用情報に大きな傷がつかない可能性があります。

その場合、審査に通る可能性がゼロではありません。

また、信用情報の登録期間が過ぎた場合も、新たにクレジットカード契約ができます。

ブラックリストの情報は、信用情報機関によって一定期間保存されますが、延滞情報は約5年で消えることが一般的です。

過去に延滞があったとしても、その情報が消えている場合は、新規契約の可能性があります。

さらに、安定した収入がある場合には、例外的にカードが作れる可能性がゼロではありません。

アコムの審査は、信用情報だけでなく収入の安定性も重視されます。

そのため、ブラックリストに入っていても、正社員や公務員など安定した収入があり、他の借り入れ総額が小さい場合には、審査に通る可能性がわずかにあります。

ACカードを継続して利用している場合

それでは、ACマスターカードを継続して利用している方が、ACマスターカードの支払いを延滞した場合、引き続きそのカードを利用し続けることはできるのでしょうか。

クレジットカードの支払いを滞納すると、まず最初にクレジットカードの利用停止措置がとられます。

これはACマスターカードに限らず、すべてのクレジットカードで共通する対応です。

利用停止になると、カード払いを設定している公共料金(電気・ガス・水道)、携帯料金、家賃なども支払いができなくなるため注意が必要です。

特に、これらの支払いが滞ると、日常生活に支障をきたすことがあります。

なお、利用停止のタイミングはカード会社によって異なります。

例えば、ACマスターカードのような消費者金融系のクレジットカードは、延滞に対する対応が比較的厳しく、延滞翌日には利用停止になる可能性もあります。

この時点で速やかに支払いをすれば、数日以内にカードの利用が再開されることがほとんどであるため、支払いを完了すれば3〜4営業日後には再び利用可能となる場合もあります。

しかし、延滞して数日〜1か月間放置していると、カード会社から督促の電話やはがきが来るようになります。

それでも延滞を解消せず、延滞を継続した場合には、クレジットカードが強制解約され、残高の一括請求が行われることになります。

ACマスターカードの審査基準

ACマスターカードを契約する際、審査基準はどのようなものなのでしょうか。

アコムは具体的な審査基準を公開しておりませんが、一般的にACマスターカードの審査を通過するためには、以下の2つの条件を満たすことが重要であると考えられています。

毎月安定した収入があること

クレジットカードの利用は、「後払い」という形で信用取引が行われるため、継続的な収入があるかどうかが重要視されます。

ACマスターカードも例外ではなく、毎月安定した収入があることが審査基準の一つです。

たとえば、正社員や公務員、個人事業主のみならず、契約社員・派遣社員、パート・アルバイトであっても一定の勤務期間があり、毎月収入があれば審査に通ることができます。

また、年金受給者も、年金が安定収入とみなされるため、申し込める可能性があります。

上記に対して、無職で収入がない場合は審査に通ることは難しくなります。

過去に金融事故の履歴がないこと

ACマスターカードの審査では、申込者の信用情報を確認するため、過去に金融事故を起こしていると審査を通過することは厳しくなります。

金融事故とは、以下のようなものを指します。

- 長期間の延滞:61日以上の滞納

- 自己破産・任意整理・個人再生などの債務整理を行ったこと

- カード会社から強制的に契約解除になったこと

- 代位弁済(保証会社が代わりに支払った記録)

信用情報機関(CIC・JICC・KSC)では、金融事故の情報を最大5〜10年間保有します。

そのため、過去に金融事故を起こした人でも一定期間が経過すれば審査に通る可能性があります。

ただし、アコムで過去に債務整理をした場合、社内で記録が残っている可能性があるため、信用情報が回復しても審査通過が難しい場合があります。これがいわゆる社内ブラックです。

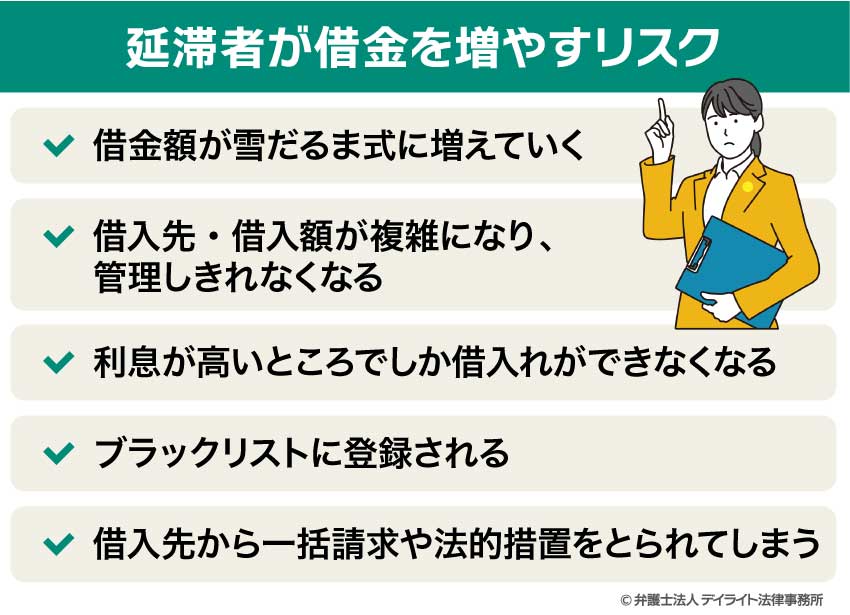

延滞者が借金を増やすリスク

借金額が雪だるま式に増えていく

延滞者が借金を増やしてしまうとさまざまなリスクが伴います。

多重債務の状況を放置すると借金が雪だるま式に増えてしまいます。

特に「借金を借金で返す」自転車操業に陥ると、元本に利息が上乗せされ、負担がさらに大きくなります。

借入先・借入額が複雑になり、管理しきれなくなる

また、借入先が増えると管理が困難になり、返済日を忘れたり計画が立てられなくなったりすることで、遅延損害金が発生する可能性もあります。

利息が高いところでしか借入れができなくなる

さらに、借金を延滞している人は借入先の選択肢が限られ、金利の高い業者しか利用できなくなることが多くなります。

こうした状況を悪用する闇金やSNS上の個人間融資も存在し、違法な高金利や脅迫行為、個人情報の悪用といった危険にさらされることになります。

ブラックリストに登録される

そして、借金を返済できない状態が続くと、金融機関からの督促が始まり、最終的には信用情報に「延滞」と記録され、いわゆる「ブラックリスト」に載ることになります。

これにより、新たな借り入れやローンの審査が通らなくなり、社会生活に大きな影響が及びます。

借入先から一括請求や法的措置をとられてしまう

長期間延滞すると債権者から一括返済を求められることもあります。

これに応じられない場合、裁判を起こされ、最終的には財産を差し押さえられるリスクも高まります。

裁判所の命令によって給料や預貯金が差し押さえられると、職場に借金の事実が知られる可能性もあり、社会的信用を失うことにつながります。

支払督促を放置すると、異議を申し立てる機会を失い、確定判決と同じ効力を持つようになってしまうため、速やかな対応が必要です。

こうしたリスクを回避するためには、早めに弁護士に相談し、債務整理を検討することが重要です。

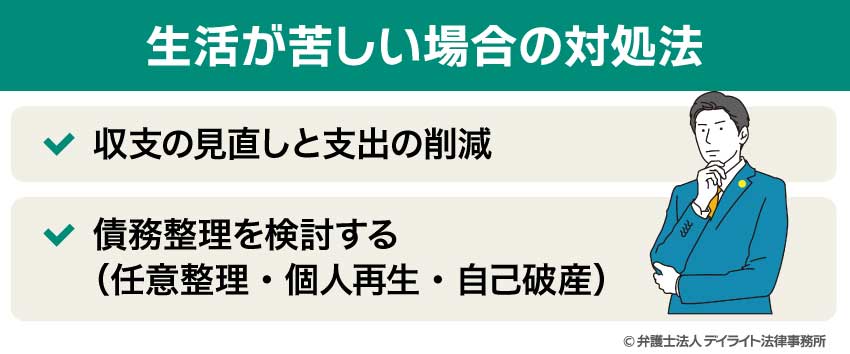

生活が苦しい場合の対処法

収支の見直しと支出の削減

まず、自分の収支状況を正確に把握することが大切です。

家計簿をつけたり、固定費と変動費を整理したりして、どの部分に無駄があるのかを明確にしましょう。

固定費の削減も有効な手段です。

家賃が高すぎる場合は引っ越しを検討したり、通信費を抑えるために格安SIMへの切り替えを考えたりするとよいでしょう。

次に、無駄な支出を減らすことも重要です。

外食や飲み物代、娯楽費などを見直し、本当に必要なものだけに支出を抑えることで、少しずつ生活に余裕が生まれます。

債務整理を検討する

それでも返済が厳しいという場合には、債務整理を検討しましょう。

債務整理には以下のような方法があります。

- 任意整理

- 個人再生

- 自己破産

「任意整理」は、裁判所を通さずに貸金業者と交渉し、利息や遅延損害金を減額してもらう手続きです。

比較的少額の借金に適しており、家族や職場に知られにくいメリットがあります。

「個人再生」は、裁判所の手続きを利用して借金の元本を大幅に減額し、3〜5年で返済を目指す方法です。

持ち家を手放さずに済む可能性があるため、一定以上の借金を抱えている場合に適しています。

「自己破産」は、裁判所に申し立てて借金を免除してもらう方法です。

経済的な再スタートを切ることができますが、財産を手放す必要があり、信用情報への影響も大きい点に注意が必要です。

債務整理を考える場合は、弁護士に相談するようにしてください。

弁護士に依頼することで、借金の減額交渉をスムーズに進められ、適切な手続きを選べるため、借金問題の根本的な解決を図れます。

あわせて読みたい

ACマスターカードについてのQ&A

![]()

延滞が続くとACマスターカードは使えなくなるの?

延滞が続くと、新たに借入れができなくなるほか、遅延損害金が発生し、アコムから支払いの督促を受ける可能性もあります。

![]()

延滞中でもACマスターカードの支払いを再開する方法はあるの?

支払いの遅延により利用が停止されている場合には、利用金額の支払後2〜3日後に利用が再開されます。

まとめ

ACマスターカードは消費者金融大手の「アコム」が発行するクレジットカードですが、一般的なクレジットカードとは異なり、ポイント還元や付帯サービスはなく、返済方法は「リボ払い」のみという特徴があります。

このようなACマスターカードの特徴から、一般的な銀行系カードよりも審査基準が柔軟であると言われています。

しかし、アコム以外への借金を延滞している場合には、新規にACマスターカードを契約して利用することは難しくなります。

また、ACマスターカードの返済を延滞している場合には、返済期日の翌日からACマスターカードが利用できなくなる可能性が高いでしょう。

ACマスターカードへの支払いを延滞していて、返済を続けていくことが厳しいという場合には、弁護士に相談したうえで債務整理を検討する必要があります。

自分に合った債務整理の方法を選ぶことで、リスクを抑えつつ、生活を立て直すことが可能です。

借金問題に困った際は、お一人で悩まず、専門家に相談して適切な解決策を見つけることをおすすめします。

デイライト法律事務所では、借金問題に詳しい弁護士が、依頼者の状況に応じた最適な解決策を提案し、サポートいたします。

借金に関する初回相談は無料のため、お困りの際はぜひ一度ご相談ください。