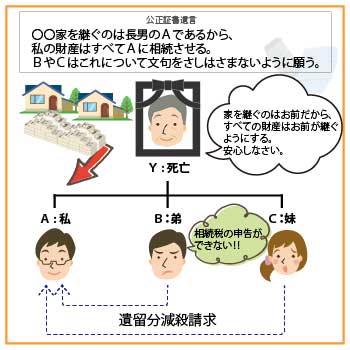

父Yが亡くなり、私A、弟のB、妹のCが相続人となりました。

父Yが亡くなり、私A、弟のB、妹のCが相続人となりました。

Yが死んだときに開けるようにと言われていた金庫を開けたところ、遺言が入っており、

「〇〇家を継ぐのは長男のAであるから、私の財産はすべてAに相続させる。BやCはこれについて文句をさしはさまないように願う。」

と書いてありました。

私は生前にYから、

「家を継ぐのはお前だから、すべての財産はお前が継ぐようにする。安心しなさい。」

と言われてきましたので、すべての財産を受け継いで、Yの家業とお墓を守っていくつもりでしたが、BやCは納得がいかなかったようで、遺留分侵害額請求をしてきました。

Yの財産には経営していた株式会社の株式や、事業用に使用していたいくつもの不動産があり、その評価が大きく争いになっており、すでに遺留分侵害額請求の調停になっています。

相続税の申告は亡くなってから10か月と聞いたのですが、このままでは相続税の申告ができません。遺留分の額が分からない状態で、どのように相続税の申告をすればよいのでしょうか?

相続税の申告は、基本的にYが亡くなった日の翌日から10か月以内にしなければなりません。

しかし、最終的な遺留分の額が確定していない状態では、相続税がいくらかも定まらないことになるため、遺留分の額が確定しない段階では、遺留分侵害額請求がないことを前提に相続税の申告をすることになります。

本件では、Aは、遺言によりすべての財産を取得することになるので、これを前提に相続税の申告をすればよいことになります。

そして、遺留分額が決まったら、税務署に対して更正の請求というものをして、支払った税金の還付を受けることになります。

相続税の申告期間

相続税の申告の期間は、「相続の開始があったことを知った日の翌日から10月以内」とされています(相続税法27条1項柱書)。

「相続の開始があったことを知った日」とは、基本的には、被相続人が亡くなったことを知った日となりますので、その日の翌日から10月以内に相続税の申告をしなければなりません。

しかし、この相続税の申告にあたっては、遺留分額が正確に分からないと計算ができません。

しかし、この相続税の申告にあたっては、遺留分額が正確に分からないと計算ができません。

もっとも、遺留分の侵害額請求の事案というのは、調停や訴訟が必要となる場合も少なくなく、その場合には、簡単に1~2年かかってしまいますので、調停などが終わるまでに相続税の申告期限は過ぎてしまいます。

そうすると、どのように相続税の申告をすべきなのでしょうか。

10月以内の申告が必要なのか

答えは、「遺言に従って相続税の申告をすればよい」ということになります。

答えは、「遺言に従って相続税の申告をすればよい」ということになります。

つまり、今回の事案では、遺言によってAはすべての遺産を得ることになりますが、遺留分侵害額請求がないことを前提にして相続税の申告をすることになります。

このことについては、国税庁も下記のとおり、通達によって認めているところですので、詳細に見ていきましょう。

相続税基本通達11の2-4

相続税の申告書を提出する時又は課税価格及び相続税額を更正し、若しくは決定する時において、まだ法第32条第1項第2号、同項第3号、…に掲げる事由が未確定の場合には、当該事由がないものとした場合における各相続人の相続分を基礎として課税価格を計算することに取り扱うものとする。

相続税法第32条第1項第3号

遺留分侵害額請求に基づき返還すべき、又は弁償すべき額が確定したこと。

通達や条文は、難しく書いてありますが、通達を読むと、

① 相続税の申告書を提出する時

② 遺留分侵害額請求に基づき返還すべき、又は弁償すべき額が未確定の場合には、

③ 当該事由がないものとした場合における各相続人の相続分を基礎として課税価格を計算する

というように分けることができます。

つまり、①ないし③を言い換えれば、相続の開始を知った日の翌日から10月以内に遺留分の額が確定しない場合には、遺留分侵害額請求がないことを前提にして相続税の計算をする、ということが書かれているのです。

結局、本件では、遺言でAがすべて相続すると書いてあるので、AがYの全ての財産を相続した前提で相続税の申告をして、納税も行わなければならないことになります。

そうすると、将来的には遺留分侵害額請求により財産を渡さなければならないのに、その分の相続税を支払わなければならないのかと思うかもしれません。

答えはイエスであり、後述のとおり、一度支払った相続税を遺留分減殺額確定後に還付してもらうことで帳尻を合わせているのです。

※補足

遺留分侵害額請求は請求の時点で物権の移転が生じるのではないか、つまり、BやCが現実に取得するのは請求の時点だから、その段階でBやCが取得する前提で相続税の申告をするべきではないかと思うかもしれません。

民法上は、遺留分侵害額請求をした時点で、不動産の所有権が請求者に移転するなどの効果が生じるのですが、税務上は、その移転した額を確定させなければ納税額もわかりません。

そのため、遺留分減殺額が確定できないうちは、遺留分侵害額請求がないことを前提にせざるを得ないので、相続税法では、上記のような処理を行うということになっているのです。

遺留分の額が決まったらどうするか

では、遺留分の額が決まったらどうするのでしょうか。

遺留分額が決まれば、支払いすぎた税金を返してもらう必要があるので、遺留分額を返還することを前提として相続税を算定しなおし、更正の請求を税務署に対してする必要があります。

遺留分額が決まれば、支払いすぎた税金を返してもらう必要があるので、遺留分額を返還することを前提として相続税を算定しなおし、更正の請求を税務署に対してする必要があります。

更生の請求とは、「以前に提出した申告書の税額が多かった場合、税額を減らし、税を還付してもらうようにする」請求のことです。

更生の請求をすると、税務署は調査の上、払いすぎた税金を還付してくれることになります。

遺留分侵害額請求は、計算も難しく、未だ法的に解決されていない多くの問題を含んでいます。

遺留分侵害額請求は、計算も難しく、未だ法的に解決されていない多くの問題を含んでいます。

そして、遺留分侵害額請求にあたっては、法的な問題のみではなく、課税の問題も生じるため、税金に詳しい弁護士に相談するのが一番です。

当事務所では、相続や遺留分侵害額請求に関する問題については、税理士登録もした弁護士が対応していますので、遺留分についてまずは気軽にご相談ください。