任意整理とは、弁護士等が消費者金融業者などの債権者と交渉して借金の減額や返済期間に無理のない変更を行う手続のことをいいます。

任意整理を行うと債務の返済は楽になります。

しかし、反面、いわゆるブラックリストに登録されると5〜7年ほどは借り入れやローンを組むことができないなどのデメリットがあります。

この記事では、任意整理がどういった手続なのか、どのようなデメリットがあるのか、また任意整理にはどれくらい費用が掛かるのか、等について、弁護士がわかりやすく解説しています。

参考にしていただければ幸いです。

任意整理とは?

任意整理とは、弁護士や司法書士などが代理人となって、ローン会社や銀行、クレジットカード会社などの債権者と交渉して借金の減額や返済期間に無理のない変更を行う手続のことをいいます。

この交渉にあたっては、弁護士は引き直し計算(引き直し計算については後で説明します。)を行って減額した元本額を提示したり、金利をカットできないか交渉をします。

また、返済期間も3年から5年ほどに見直します。

この交渉により、あなたの月々の返済額を減額することができます。

また、場合によっては引き直し計算の過程であなたが債権者に対して返済しすぎている場合(いわゆる「過払金」)が判明することがあります。

そうすると、その債権者との関係では、逆にあなたがお金を受け取ることが出来ます。

この任意整理は、裁判所を介するのではなく、あくまで債権者と、あなたから依頼された弁護士が個別に交渉するものです。

そのため、自己破産のように官報で外部に知らされることはなく、外部に知られることなく秘密裏に手続を進めることが出来ます。

また、破産と違って任意整理をする債権者を選ぶことも出来ます。

例えば、サラ金とクレジットカード会社から借金をしている場合であれば、サラ金との間だけで任意整理することもできます。

また、自動車ローンとその他の借金があるケースでは、自動車ローンを任意整理の対象にすると自動車を返さないといけなくなることがあります。

そこで、任意整理の対象から外してその他の借金を整理することで、無理のない返済計画を立てるということも選択肢になります。

このように、任意整理は、裁判所を介しない分、かなり柔軟な解決を図ることが出来ます。

もっとも、任意整理にはこういったメリットがあることはたしかですが、やはりデメリットも存在します。

デメリットについては後ほど解説します。

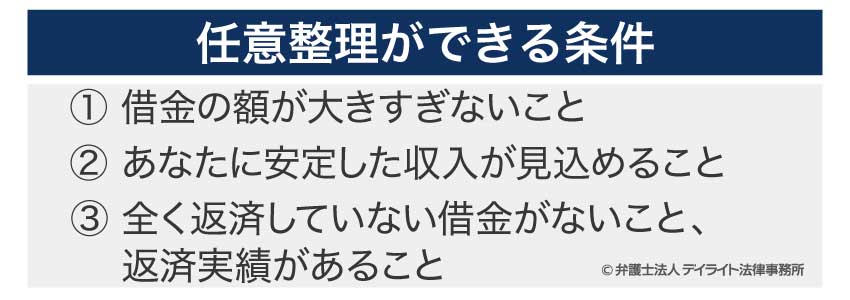

任意整理ができる条件とは?

任意整理は誰もが利用できるわけではありません。

「任意」という言葉に現れているように、債権者とあなたが任意の交渉により借金の額や内容を変更するものですから、任意整理に債権者が応じてくれなければなりません。

そのため、月々の返済額があまりに少なかったり、あなたが減額後の借金を毎月きちんと返済し続ける確率が低そうだったりした場合には、債権者は任意整理には応じてくれないでしょう。

そういった意味で、任意整理を利用するためにはいくつかの条件があるといえます。

以下では、任意整理ができる主な条件について紹介していきます。

①借金の額が大きすぎないこと

任意整理では、あなたが返済しなければならない総額を確定したうえで、それを原則として3年、場合によっては5年で分割して返済していきます。

あなたの借金の額が大きすぎた場合、たとえ引き直し計算等で返済額を減らすことが出来たとしても、それを3年で返済することが難しくなる可能性があります。

どういうことか、分かりやすいように具体例を挙げます。

あなたが毎月返済に当てられるお金が5万円だったとします。

引き直し計算後の総額が360万円だとすると、それを3年(36か月)で完済するためには毎月10万円ずつ返済する必要があります。

ところが、あなたが返済に充てられるのは5万円しかありませんから、3年で完済することは出来ません。

仮に、全ての債権者が5年間(60か月)での返済に応じてくれた場合でも、月の返済額は6万円が必要で、5万円よりも多くなります。

1回であれば何とかできるかもしれませんが、60回継続するのは非常に厳しいでしょう。

このような状況では、債権者も任意整理にはなかなか応じてくれないでしょう。

任意整理できるかについては、以下の式によってチェックしてみてください。

ただし、以下の式はあくまで目安です。

借金の総額(減額後) < 月々の返済額 × 36 ⇒ 任意整理できる余地あり

借金の総額(減額後) > 月々の返済額 × 36 ⇒ 任意整理できない可能性も(民事再生や自己破産をとった方が適切な場合が多い)

②あなたに安定した収入が見込めること

任意整理は、3年~5年間一定の金額を分割して支払うことになりますから、安定して収入が得られる職業に就いていることが望ましいです。

安定した職業に就いていると、債権者も任意整理に応じてくれる可能性は高くなるでしょう。

もっとも、必ず正社員であることまでを要求するものではありません。

たとえあなたがアルバイトやパートで働いている人であったとしても収入が安定しているのであれば、任意整理はできるといえるでしょう。

③全く返済していない借金がないこと、返済実績があること

あなたが借金したにもかかわらず一度も返済をしていない借金があれば、債権者は任意整理に応じてくれない可能性は高くなります。

その債権者が痺れを切らしてあなたに対して訴訟を提起しているといった事情がある場合は尚更です。

逆に、あなたが借金を過去に完済した実績があったり、完済まではいかなくても長期間滞納することなく返済し続けているといった事情があれば、債権者も任意整理に応じてくれやすくなるでしょう。

なお、以上の条件を満たしているかについては、基準もあいまいなところもあり、ご自身で判断することは難しいと思われます。

ぜひ、「自分は任意整理ができるのでしょうか?」と信頼できる弁護士に相談されることをおすすめいたします。

弁護士であれば、専門的知識や、これまで蓄積した経験などから適切なアドバイスをすることが出来るでしょう。

任意整理の4つのデメリット

任意整理には債務を無理なく返済できるなどの大きなメリットがあります。

しかし、任意整理を行う前に、そのデメリットを把握しておくべきです。

任意整理のデメリットをあげると以下のとおりです。

- ブラックリストに登録されてしまう

- クレジットカードが使えなくなる

- 住宅ローンが組めない可能性がある

- 賃貸住宅の入居審査に通らない場合がある

任意整理はしない方がいい?〜チェックシート〜

任意整理には、上記のデメリットがあることから、行うべきかどうかを迷われる方もいらっしゃいます。

しかし、任意整理を行うと、債務の減額やリスケジュール(無理ない返済計画への変更)などの大きなメリットがあります。

そのため、任意整理を行うべきかいなかについてお悩みの方は、弁護士へご相談されることをお勧めいたします。

債務整理に詳しい弁護士であれば、あなたの具体的な状況をもとに、任意整理の結果をある程度予想できるので、迷いが解消できることが期待できます。

いずれかに該当する方は、弁護士に任意整理についてご相談されるとよいでしょう。

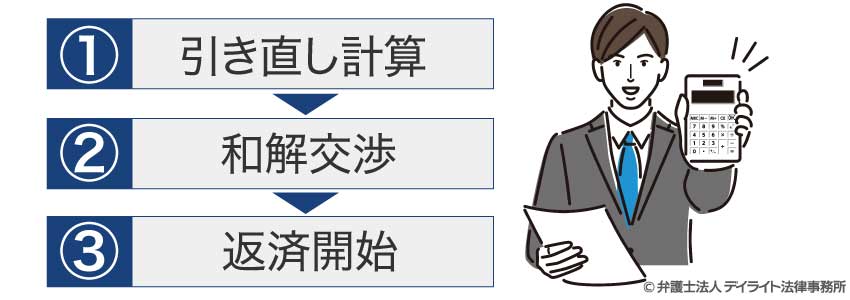

任意整理の手続の流れ

以下では、任意整理手続はどういった流れで進めていくのかを簡単に説明します。

①引き直し計算

利息制限法という法律では、「ここで定める利率以上の高利率の利息はとってはいけませんよ。」という風にルールが決められているのですが、過去には、別の法律でこの利息制限法よりも高い利率が定められていたこともあって、利息制限法の利率を超えた高利率でお金を貸していた貸金業者は少なくありません。

そういった場合、利息制限法で決められた利率を超えていわば「取りすぎている」利息については元本(「がんぽん」借金本体のことを意味します。)の返済に充てたことにするという取扱いがなされます。

つまり、元本額がその分減るわけです。

このように、利息制限法で決められた利息であなたの本当の借金残額を計算しなおすことを「引き直し計算」といいます。

あなたから依頼を受けた弁護士は、まずあなたの債権者に対して受任通知を送るとともにあなたとの取引履歴の照会をかけます。

その後、照会によって得られた取引履歴をもとに、引き直し計算をするという作業を行います。

②和解交渉

引き直し計算によって得られた借金の額をもとに、更にそれを3年から5年で完済するスケジュールでの分割払いを内容とする返済計画を債権者に提示し、交渉します。

債権者がこれに応じた場合、その返済計画を内容とする和解契約を締結します。

この交渉に当たっては、毎月の収入額や勤務先、家族構成などを聞かれることもあります。

③返済開始

上記和解により決められた毎月の返済計画に従った返済が開始します。

なお、和解の際、「あなたの返済が2回滞った場合にはその時点で残額を一括返済しなければならなくなるようにする。」という約束(専門用語で「懈怠約款(けたいやっかん)」といいます。)が交わされることが多いです。

また、せっかく任意整理をして返済計画を立てたのに返済が滞ると、遅延損害金として一定の利率のペナルティを課せられます。

したがって、仮に債権者が任意整理に応じてくれたとしても、そこで返済額が減ったことに安心して毎月の返済を忘れないように注意してください。

任意整理にかかる費用は?

任意整理にどれくらいのお金がかかるのか気になる方が多いと思います。

以下では任意整理にかかる主な費用について説明していきます。

弁護士への相談料 1万円程度 / 1回

債務整理を弁護士に依頼する場合、まず法律事務所に問い合わせをして、相談予約をし、弁護士にあなたの借金の状況について説明する必要があります。

最近は初回相談無料の法律事務所が増えていますので、高くても1万円前後が平均だと思われます。

着手金 債権者1社あたり5万円程度

着手金とは、弁護士に仕事を依頼するときに先払いする報酬のことです。

任意整理の場合、多くの事務所は「交渉相手1社につき~万円」という報酬の決め方をしています。

したがって、最終的に着手金がいくらになるのかは人それぞれということになります。

成功報酬 過払い金回収額の2割前後、減額分の1割前後

成功報酬とは、弁護士が仕事を終えた後に支払うお金のことです。

この成功報酬は、任意整理がどういう結果に終わったかによって2つにわかれます。

1つは、引き直し計算の結果、過払い金が生じていることがわかり、あなたが債権者から過払金を返済してもらえるようになったというケースです。

この場合、あなたが得ることが出来る金額の2割前後の成功報酬を支払うこととなります。

もう1つは、引き直し計算の結果、過払金は生じていなかったものの、借金額を減らすことが出来たというケースです。

この場合、あなたが当初の借金額から減った金額の1割前後の成功報酬を支払うという条件を設定している事務所もあります。

以上が、弁護士に依頼して任意整理をした場合の費用の目安です。

具体的な事案によってもちろん変わりますが、大体の場合、費用総額は5万~15万円程度で済むことが多いです。

任意整理でよくある相談

ここからは任意整理の相談を弁護士が受ける中でよくある相談を紹介していきます。

任意整理をするとブラックリストに登録されますか?

ブラックリストには登録されますが、5~7年でブラックリストからは削除されます。

あなたが任意整理を開始した場合、事故情報として信用情報機関(通称「ブラックリスト」)にあなたの情報が登録されることとなります。

ブラックリストに登録されると、あなた名義で新たな借入やローンを組むことが出来なくなります。

もっとも、ブラックリストには永久的に登録されているわけではありません。

目安として5~7年経てば、再びあなた名義で借入などができるようになります。

ですから、ブラックリストに登録されることを過度に不安がる必要はありません。

任意整理をするとクレジットカードが作れなくなるってことは本当ですか?

クレジットカードが絶対に作れなくなるというわけではありません。しかしながら審査は通りにくくなります。

既に述べたように、あなたが任意整理を始めると、ブラックリストに登録されます。

クレジットカードを作るためには、審査を経なければなりません。

この審査の際には、ブラックリストも参照することになりますから、ここにあなたの名前が登録されていれば、審査が通りづらくなることは事実です。

もっとも、実際のところ、ブラックリストに登録されていてもクレジットカードの審査が通る場合もあるようですので、生涯にわたって絶対に作れなくなるというわけではありません。

任意整理をしても、住宅ローンは組めますか?

住宅ローンはおそらく組めないでしょう。

既に述べましたが、ブラックリストに登録されれば、あなた名義での新たな借入やローンを組むことは出来なくなります。

したがって、住宅ローンを組むことは出来ません。

車のローンについても同様です。

まとめ

ここまで、任意整理とはどういった手続なのか、任意整理するためにはどれくらい費用が掛かるのか等の説明、任意整理の相談に来られる方から多く寄せられる質問への回答をしてきました。

任意整理をしようか迷っている方は、一度弁護士に相談されてみてはいかがでしょうか?

あなたの借金の額や収入額等から適切なアドバイスをしてくれるはずです。

初回無料で相談を受け付けている事務所も多くありますので、ぜひ一度相談してみてください。