認知症の場合の対策について

認知症の場合の対策について相続税対策として、現在子どもたちにそれぞれ年間100万円程度の生前贈与をしています。

しかし、そろそろ私も高齢なので、認知症になったりするのではないかと思っています。

認知症になった場合に、生前贈与は続けられるのでしょうか。

認知症になった場合に、生前贈与を行っても、それは意思能力がなかったとして贈与自体が否定される可能性があります。

その場合には、相続税について加算税まで払うことになってしまう場合もあり得ます。

また、生前贈与を受けている相続人と受けていない相続人がいる場合には、相続時に骨肉の争いとなる可能性すらあるので、生前贈与を続けるというのはお勧めできません。

もっとも、生命保険を用いて生前贈与と同じ効果を得ることができる方法があります。

認知症になった後も生前贈与を継続する方法

認知症となった後の贈与

生前贈与は、相続税対策の代表格とされており、容易に行うことのできる節税策のため、多くの方が利用しています。

年間110万円の基礎控除の枠内か将来予定されている相続税の税率より低率の範囲内で、子どもなどの法定相続人に対して贈与をすることで、相続時にかかる税金を減らすという単純な方法ですが、大変効果的な方法と言えます。

もっとも、高齢になると認知症等になり、その意思能力がないとして、贈与の効力自体が争われる可能性が高いです。

この場合、効力がないとされれば、相続税がかかってくることになりますから、加算税も含めて相続税を支払うことになってしまう可能性があります。

税金だけならまだ良いのですが、贈与を受けていない相続人がいると、贈与の効力を巡って骨肉の争いとなる可能性すら生じます。

そのため、認知症等になり、意思能力に不安を抱えたまま生前贈与を続けるというのはリスクが高いのです。

生命保険を用いたみなし贈与

では、認知症等になった場合には生前贈与を続けることはできないのでしょうか。

結論としては、認知症等になった後に生前贈与をすることはできないと思ったほうがいいです。

しかし、認知症等になる前に、認知症等になった後も生前贈与を続けられるようにする方法ならあります。

これは、相続税法5条を用いた方法であり、みなし贈与と呼ばれるものを利用する方法です。

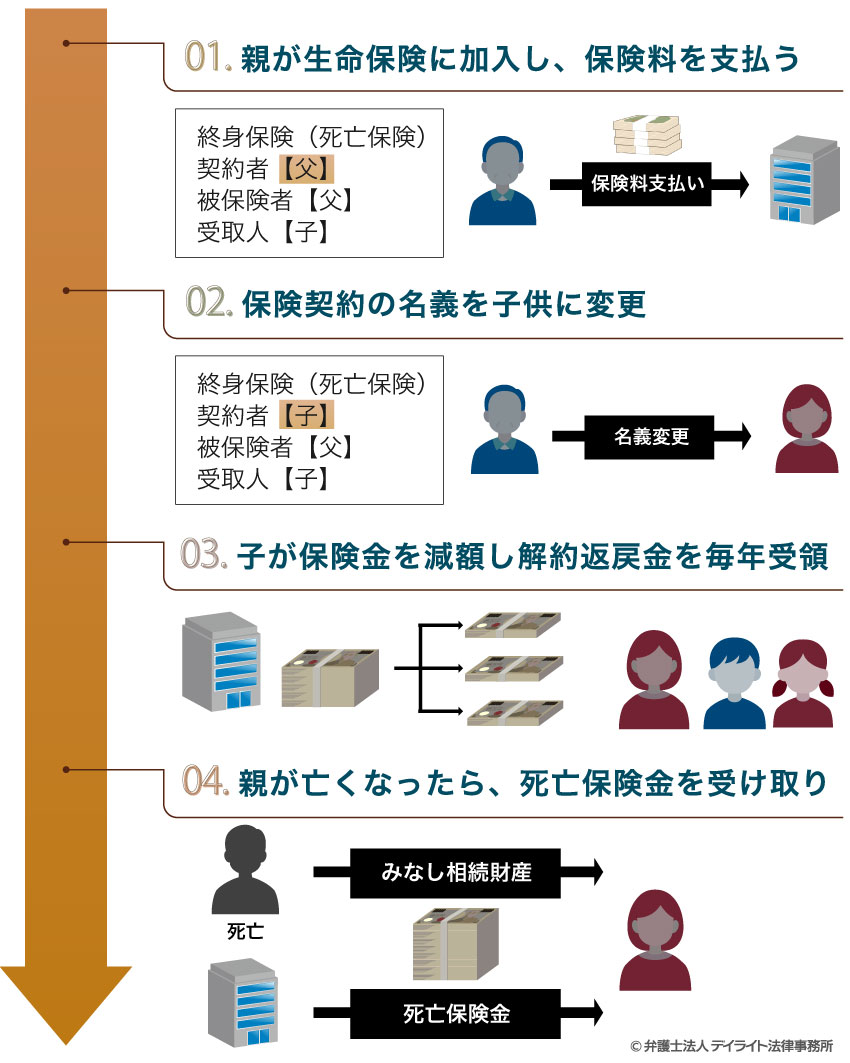

具体的には以下の要領です。

- ① 親が生命保険に加入し、保険料を支払います。

- ② 保険契約の名義を子供に変更します。

- ③ 子供が保険金を減額して解約返戻金を毎年受領します。

- ④ 親が亡くなったら、死亡保険金を受け取ります。

ポイント

ポイントは解約返戻金の額の設定です。

贈与税の課税を避けたい場合は、年間110万円以下にする必要があります。

親の死亡時に残っている保険金は、みなし相続財産となり、生命保険の非課税枠も活用できるため、贈与と相続を同時にできるというメリットがあります。

第五条 生命保険契約の保険事故(傷害、疾病その他これらに類する保険事故で死亡を伴わないものを除く。)又は損害保険契約の保険事故(偶然な事故に基因する保険事故で死亡を伴うものに限る。)が発生した場合において、これらの契約に係る保険料の全部又は一部が保険金受取人以外の者よって負担されたものであるときは、これらの保険事故が発生した時において、保険金受取人が、その取得した保険金(当該損害保険契約の保険金については、政令で定めるものに限る。)のうち当該保険金受取人以外の者が負担した保険料の金額のこれらの契約に係る保険料でこれらの保険事故が発生した時までに払い込まれたものの全額に対する割合に相当する部分を当該保険料を負担した者から贈与により取得したものとみなす。

(略)

引用元:相続税法|電子政府の窓口

上記の方法は、どの生命保険会社でも行っているわけではありませんので、詳しくは各保険会社に問い合わせをすることをおすすめします。

当事務所では、他の士業や会社と連携して、相談者の悩み解決に努めておりますので、相続対策でお悩みの方は、一度ご相談ください。